BTC/HKD+1.15%

BTC/HKD+1.15% ETH/HKD+1.29%

ETH/HKD+1.29% LTC/HKD+0.66%

LTC/HKD+0.66% ADA/HKD+2.39%

ADA/HKD+2.39% SOL/HKD+4.9%

SOL/HKD+4.9% XRP/HKD+1.68%

XRP/HKD+1.68%來源:老雅痞

散戶通過NFT和游戲加入

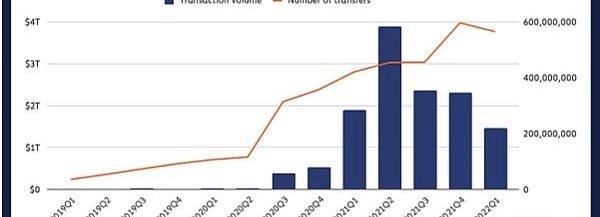

將加密貨幣捧上神壇的往往是普通用戶。但技術不會從0直接跳到100。從某種意義上說,它不會在一夜之間從秘密的軍事技術變得普及大眾。它滲透到社會的各個結構中,堅持利基市場。這在報告中體現得非常明顯。第一個引起我注意的是下面的圖表。

早在2021年第一季度,跨網絡的交易量就開始下降,但轉讓數量并沒有下降。直到今年第一季度,它才有所增長。造成這種情況的一個原因是,token價格在2022年第二季度一直處于歷史最高水平——因此當你乘以基價時,它會顯示出更高的交易量。交易量下降,但轉讓數量與歷史最高點相差不到10%,這種情況有幾個原因。

下圖顯示了交易量和轉讓數量之間的關系。

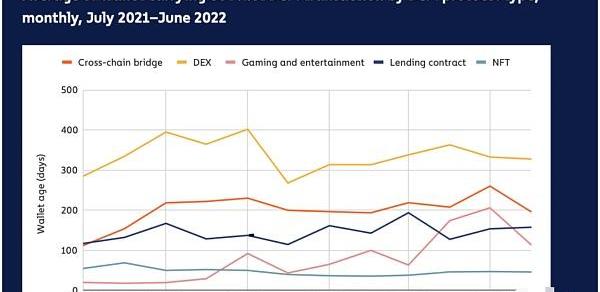

這里有兩個以散戶為主的服務讓我眼前一亮。一個是游戲,另一個是NFT。與游戲相比,NFT在交易量和轉讓數量方面似乎更加突出,而游戲的轉讓數量似乎只有800萬美元左右。當然,部分原因可能是與游戲內資產相比,BoredApes等NFT的價格上漲。我的觀點是,這兩個行業似乎已經抓住了公眾的心理,現在大家對它有足夠的興趣。

重要之處在于它擴大了市場。下面的圖表顯示了每個產品部門中錢包的平均年齡。Dex錢包在約300天時或多或少地趨于平緩。這推測出DeFi用戶平均已經活躍了約1年。平均而言,游戲和NFT錢包的活躍時間不到50天。

Zeus Capital針對ChainLink“操縱和非法行為”信息啟動獎勵計劃:金色財經報道,Zeus Capital啟動了一項獎勵計劃,以尋求有關ChainLink“操縱和非法行為”的信息,獎勵上限為10萬美元。該公司聲稱ChainLink一直在散布誤導性信息并操縱LINK價格。此外,Zeus Capital團隊宣布,他們正準備對ChainLink項目及其團隊提起集體訴訟。[2020/11/13 14:09:29]

與游戲相關的錢包的折線更高。我認為這與過去幾個月中還處于探索中的play-to-earn模式有關,只有舊的錢包仍在其中。對于NFT而言,這個數字一直持平。這意味著越來越多較新的活躍賬戶已進入生態系統。

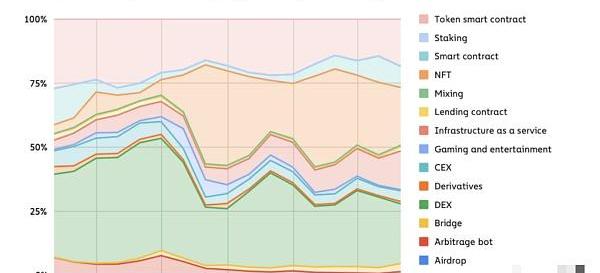

新的錢包在支付費用前意義不大,這就是下面的圖表所揭示的一些問題。直到2021年7月,NFT占支付的費用的5%以下。現在約為20-25%。我覺得這很有趣,因為在Chainalysis的所有類別的數據中,NFT是增長最快的。所以也許我們應該改變對他們如此負面的印象..

長話短說:平均交易金額呈下降趨勢,更多的交易正在發生,而NFT正在成為登上“散戶舞臺”的重要組成部分。

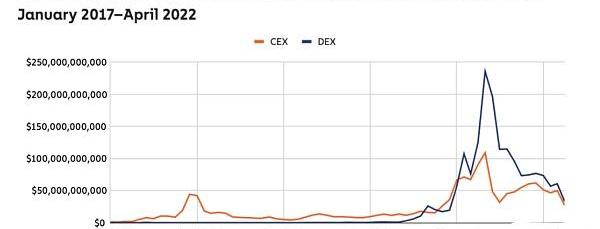

交易所迎來了它們清算的時刻

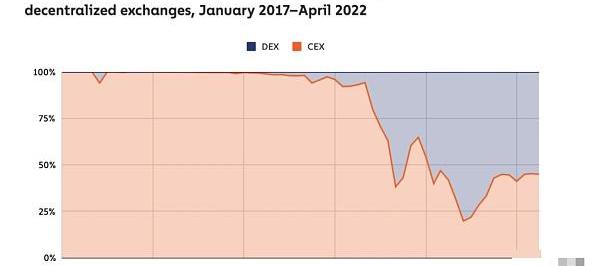

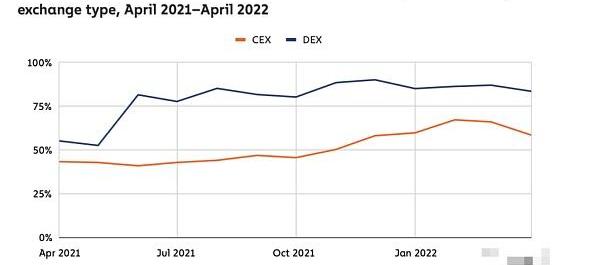

去中心化交易所正處于一個激動人心的時刻。他們的鏈上交易量現在與中心化交易所的交易量相當。在鼎盛時期,與DEX相關的交易量約為CEX的2.5倍,但這很可能與流動性挖礦有很大關系。在沒有激勵措施的情況下,鑒于速度和成本效益的考慮,用戶可能會回到中心化交易所。

韓國前任總理旗下公司總裁Jaewon SHIN就任TrueChain基金會理事:9月4日,韓國前總理、第56屆聯合國大會主席韓升洙博士旗下公司總裁Jaewon SHIN(申在原)先生宣布就任TrueChain基金會理事,負責TrueChain全球商業和生態發展,并且將重點在韓國發力,與各大韓國財團、韓國政府建立緊密的關系。與此同時Jaewon SHIN(申在原)先生是中國著名媒體澎湃新聞特約撰稿人,擅長韓、中、英、日四國語言,一直在韓國從事亞洲和全球的資本投資業務。[2020/9/4]

更多的鏈上交易量流向去中心化交易所而不是中心化交易所。現在,大約55%的交易量流向了去中心化交易所。我認為隨著以第二層為中心的交易所在DeFi中的成熟,這個數字將繼續呈上升趨勢。有以下幾個原因支撐我的判斷:

DeFi是以鯨魚主導的——因此,DEX的平均交易量遠遠超過使用中心化交易所的普通人所做的交易。

一旦你存入資金,CEX就不會在鏈上記錄交易。他們的交易對鏈上交易量沒有貢獻。

有趣的是,Chainalysis共享的數據也觀察到了DeFi中殘酷的冪律。例如,前5名去中心化交易所占據了約85%的交易量。在他們的中心化同行中,這個數字更高,約為45%。因此,如果你在DeFi的交易所類別中不在前5位,那么你就要爭奪大約15%的交易量。

Oasis Network將集成Chainlink價格信息數據:隱私為中心的數據共享網絡Oasis Network表示,它將把Chainlink的價格信息整合到其網絡中。 Oasis將首先使用Chainlink的價格參考數據,為Oasis去中心化金融(DeFi)應用中支持的代幣提供估值。(Coindesk)[2020/8/29]

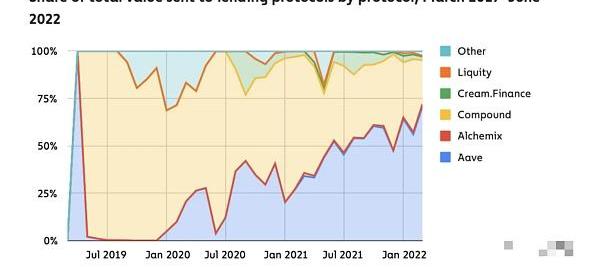

貸款方面呢?Aave和Compound目前控制著借貸平臺的交易量的90%。這里的“其他”類別是所有其他參與競爭的借貸平臺。他們獲得了剩余借貸量的10%以下。

人們可以查看這些數據并說,‘DeFi借貸是如此集中’。市場遵循風險投資領域中典型的冪律模式。如果有什么不同的話,考慮到過去幾個月的波動性和清算頻率,這些平臺運行得異常良好。我選擇這些數據集是為了展示DeFi在更多次要協議之間的競爭程度。我想,成為DeFi創始人并不容易。

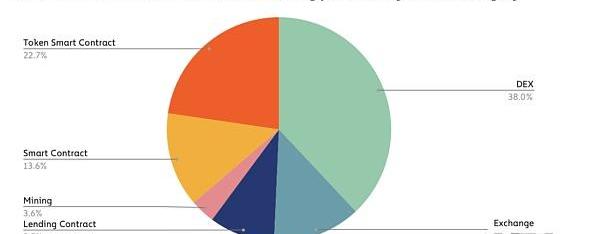

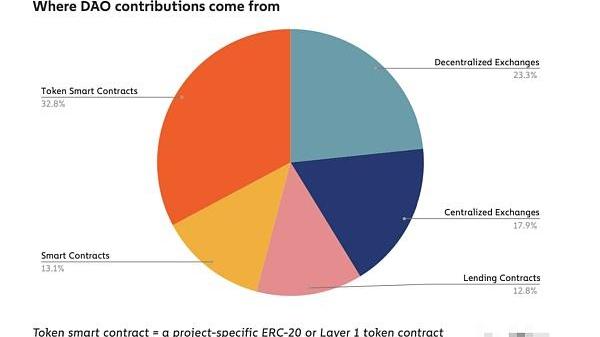

這些數據有趣地顯示了大多數人使用DeFi貸款的目的。大約38%的用戶將貸款中收到的資產發送給DEX。這通常是為了用它換取另一種資產,該資產的升值速度可能快于為貸款支付的利息。大約13%的交易量流向了典型的交易所。總體而言,在DeFi中獲得的所有貸款中有一半以某種形式回到了交易所。

我發現有趣的是,只有3.6%的貸款資金流向了與礦工掛鉤的錢包。我推測這可能是因為礦工之間的杠桿來自于更集中的來源,如Nexo或銀行。因此,目前可以肯定地說,與DeFi掛鉤的貸款是用于交易。

動態 | 加密貨幣服務平臺Blockchain.com存在被盜幣風險:據慢霧消息,在用戶注冊時,Blockchain.com平臺沒有強制進行郵箱等身份校驗,也可以進行加密貨幣充值及提現操作。這導致當用戶充值時,可能出現資金直接被盜的情況。我們相信Blockchain.com本身不會做惡,但地下黑客可以利用該缺陷發起針對性的撞庫及釣魚攻擊。目前慢霧安全團隊已經捕獲兩起真實的用戶資金被盜案例,并已完成相關取證工作。[2019/12/12]

由DeFi主導的DAO

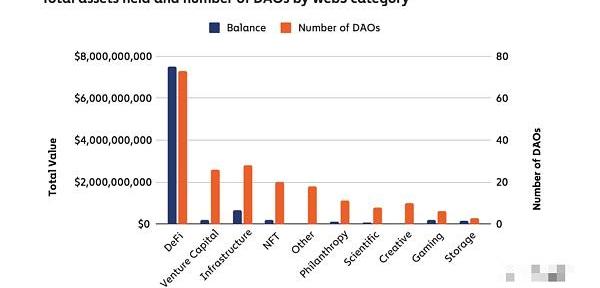

如今,幾乎所有事物都有一個DAO。它們的有效性和相關性仍然受到質疑,但越來越清楚的是,與DeFi相關的DAO將在可預見的未來占據主導地位。與DeFi相關的企業在DAO中持有約83%的資本。與DeFi相關的DAO平均管理著約1億美元的資金。這是有原因的。DeFi相關企業的現金流和典型的op-ex完全在鏈上。當DAO與鏈下世界交互的時候,就很難驗證發生了什么。

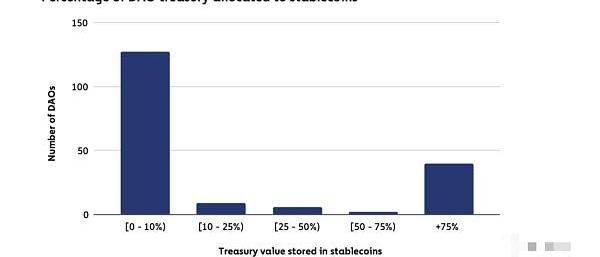

不過,有一點需要注意。在Chainalysis審查的DAO中,約85%的DAO將其全部資金存儲在單一資產中。我認為這通常是企業發行的token。chainalysis覆蓋的DAO中,只有約23%使用穩定幣。其中,約有130個DAO的AUM不到10%,而約有40個DAO的AUM達到了75%。這個數據有點問題,因為它只檢查了DAO的數量和分配給穩定幣的資本比例。了解貨幣價值會更好地說明問題。

聲音 | Charlie Lee:IEO比ICO質量更高,流動性更好:4月25日,萊特幣創始人Charlie Lee在“499Block在線訪談第19期”接受OK區塊鏈商學院Cindy及OK Blockchain Capital Blair Teng訪談時談及IEO表示,IEO基本上是變相由交易所審查的ICO。因此,IEO質量更高,擁有更好的流動性。從投資者的角度來看,IEO肯定比ICO更好。這也意味著項目需要做強大讓交易所選中。 這對每個人都有好處。 IEO唯一的缺點是監管與ICO沒有什么不同。 當監管機構開始打擊ICO時,IEO同樣會受到打擊。此外,Charlie Lee指出,萊特幣行情沒人能預測。但減半是上半年萊特幣價格上漲的原因,或許減半前還會有行情,但我不能肯定。所以我總是提醒大家買賣都要考慮自己的成本。[2019/4/25]

該數據集還包含有關誰使用DAO的信息。今天,每流向DAO的5美元中,只有1美元來自中心化服務。相反,DAO管理的大部分資金來自其他智能合約、借貸平臺或去中心化交易所。

NFT是新的DeFi

認為熊市凍結了NFT?不。與2021年總支付額400億美元相比,2022年已經有大約370億美元用于NFT。這些數據中有一些更有趣的發現。

報告發布時,約有75萬NFT買家和賣家活躍在鏈上。這個數字的峰值出現在今年第一季度,當時這個數字幾乎達到了100萬用戶。這是迄今為止NFT市場的總規模。我發現耐人尋味的是,與2021年第一季度相比,這一數字增長了約20倍。對于NFT來說,這不是一個糟糕的年份。

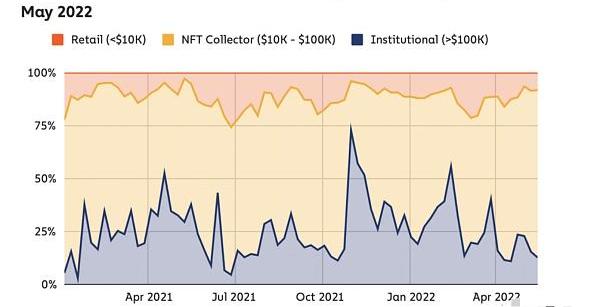

機構所做的與NFT有關的交易數量很少。就交易頻率而言,似乎90%以上的交易資產價值低于1萬美元。這是否意味著機構和交易者并不重要?不是的。處理價值1萬至10萬美元資產的交易者和機構約占交易量的90%。

我認為此時我們將看到市場一分為二。

低端、價格合理的NFT可能主要在第二層或像Solana這樣的低成本網絡上進行。這將專注于相對較低的交易費用并增加用戶體驗,而不是成為投機工具。

與藝術不相上下的昂貴NFT。為此考慮token化音樂權利或無聊猿之類的東西。他們可能會在早期采用者的“舊”資金已經存在的層面上。只要交易最終確定,他們就不會在乎花費幾百美元的費用。

創始人將不得不選擇為這兩者中的任何一個提供服務。對于大多數與NFTFi相關的創始人來說,關注后者可能對擴大規模至關重要。Metastreet.xyz是一個很好的例子,下面的圖表解釋了原因:

價值超過10萬美元的NFT相關交易數量目前正處于峰值。截至2022年4月末,每月有超過4000筆價值10萬美元以上的交易。對于企業來說,抓住這一交易量的一小部分,并在此基礎上收取哪怕是0.2%的費用都是非常有利可圖的。該報告還深入探討了元宇宙房地產的持有行為。

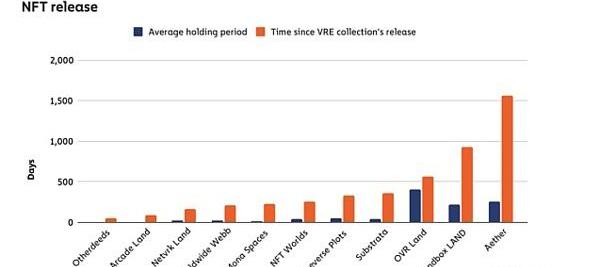

“在我們研究的11個項目中,有10個項目中用戶持有VRENFT的時間不到NFT集合上線時間的25%。在11個項目中,有6個項目的用戶持有的時間不到15%。換句話說,上述大多數項目中的VRE購買更適合被描述為投機。”

它顯示了元宇宙房地產類似于token工具的趨勢。人們目前購買它的目的是為了以更高的價格出售它。我很想在這里看到的一件事是,幾天內每個世界的房地產地塊達到歷史最高水平的平均時間,以及從那以后持續了多長時間。我推測目前房地產資產的ATH是在推出后的幾天內,而且它們不會隨著時間的推移而保值。我可以訪問一些metaverse數據集,所以我們稍后會深入研究。

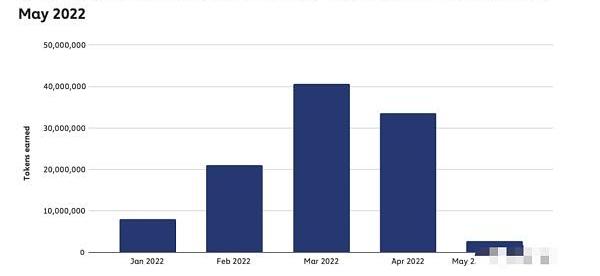

報告的其余部分涵蓋了有關UST脫鉤的信息。我暫時避免討論這個問題,但會對我見過的最活躍的washtrader進行總結。該報告提到了一個根據交易量獎勵token的“平臺”。我推測這是looksrare。他們在今年早些時候曾推出過一個token。

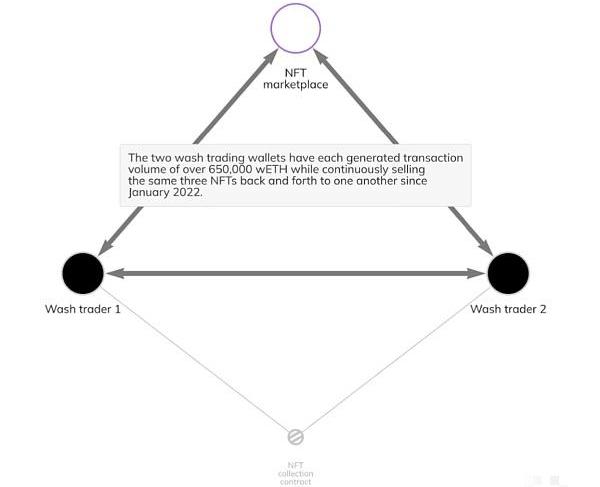

Washtrading通常是指人們在自己之間進行交易,以制造交易量的錯覺。在加密貨幣的情況下,一個人可以啟動數千個錢包來申請空投。這些washtrader明目張膽得令人印象深刻。他們做了大約65萬個ETH的交易量,彼此之間賣出和買入3個相同的NFT。

他們從未與任何其他賣家或買家有過互動。有關錢包設法花費了1.14億美元的汽油費,以獲得價值約1.855億美元的token。

我只是對該團隊沒有費心叫停這些獎勵感到困惑,因為在鏈上很容易看到這些垃圾交易。

總結

去中心化交易所的交易量已超過1萬億美元。

他們還有約55%的資產流向交易所。

NFT是散戶加入的關鍵部分。與NFT互動的錢包平均使用期限為10天,而DeFi為300天。

NFT也是增長最快的鏈上付費細分市場。在以太坊上從每年約5%增長到現在的25%

去中心化交易所有著可怕的權力法則。排名前5位的DEX占據了約85%的交易量。

借貸平臺的趨勢相同。Aave和DeFi共同控制通過借貸平臺轉移的約90%的資金。

從借貸平臺獲取的所有資產中,有50%流向了交易所

與DeFi相關的DAO平均擁有約1億的AUM。。

Chainalysis跟蹤的85%的DAO都將其資金存放在單一資產中。對于處理穩定幣的DAO來說,USDC比DAI更受歡迎。

低于1萬美元的交易占NFT交易頻率的90%以上。上一季度NFT的活躍買家和賣家約為75萬。

Tags:NFTCHADEFIDEFChainlink NFT Vault (NFTX)chat幣要歸零嗎AurusDeFidefiai幣被盜

來自|Bankless,原文作者:LucasCampbell高昂的以太坊gas費用問題一直存在,越來越多用戶開始尋求其他替代方案,比如Avalanche、Solana、Polygon等.

1900/1/1 0:00:00出海一直是游戲的趨勢。國內游戲版號的發放肯定是在逐步收縮的,而GameFi提供了一個很好的出海新方向。游戲大廠正在加入鏈游的行列.

1900/1/1 0:00:00Web3風暴中心,90后和00后登上主舞臺。“建了一個00后Web3學習群,互相分享Web3資訊和學習資源,每周日晚開TwitterSpaces討論,感興趣的聯系我.

1900/1/1 0:00:00來源:老雅痞 在2015年的一篇博文《CarlotaPerez框架》中,USV的FredWilson寫道:CarlotaPerez的推論是“沒有崩潰就沒有重要的事情發生”.

1900/1/1 0:00:00元宇宙是區別于我們現實世界的數字虛擬世界網絡。在元宇宙中,人們對數字資產擁有可證明的所有權,從而創建了一個網絡化的社會,在這個社會中,數字物品可能是稀缺的,因此是有價值的.

1900/1/1 0:00:00原文作者:JackNiewold一個月前,我問了一堆加密貨幣OG,如何判斷市場的底部。我提出了14個底部信號——在當時只有4個被印證,讓我們瞧瞧現在情況如何了.

1900/1/1 0:00:00