BTC/HKD+0.12%

BTC/HKD+0.12% ETH/HKD+0.72%

ETH/HKD+0.72% LTC/HKD+0.51%

LTC/HKD+0.51% ADA/HKD+2.3%

ADA/HKD+2.3% SOL/HKD+0.93%

SOL/HKD+0.93% XRP/HKD+0.9%

XRP/HKD+0.9%杠桿資金是一把雙刃劍,推動著周期的鐘擺向兩端運行。在牛市中,杠桿資金為資產價格的上升提供額外燃料,而在最近的下跌行情中,杠桿資金引發的連環清算與恐慌為加密世界蒙上了一片陰影。歐科云鏈數據顯示,僅在6月14日,Aave和Compound在以太坊上的清算金額就分別達到5310萬美元和4544萬美元。

借貸協議正是為鏈上資金提供杠桿的工具,不同的借貸協議,所運用的預言機機制、抵押率、清算線等均不相同,協議和用戶在其中的風險也不相同。PANews在分析了Maker、Aave、Compound這三個常用借貸協議的風控機制后,發現以下結果。

1、三大借貸協議預言機的安全性均較好,Aave和Compound均從Chainlink獲取數據,并在此基礎上判斷是否使用,Maker則自行建立了一套類似的機制,且價格有一個小時的延遲。

2、USDT作為市值最大的穩定幣,在以太坊的三大借貸協議中均不能作為抵押品,而USDC在這三者中都受到很好的支持。

3、Aave的資金利用率較高,常用資產的抵押系數均大于等于Compound,且Aave支持以stETH為抵押品,并為Aave帶來了十億美元以上的存款。

4、在極端情況下,Maker和Aave都可以額外增發代幣,并通過拍賣來償還債務。Compound中雖未見相關表述,但遭遇極端情況時,也可以通過治理完成。Maker的緊急關閉模塊也為極端情況增加了一道保險。

5、在對借款量的限制上,Maker中每一種Vault都對應有借款上限,Compound中某些資產有上限,而Aave沒有該限制。

6、三者均可從借款利息中提取收入,在協議收入的分配上,Maker將盈余用于回購銷毀MKR,Aave會將協議的部分收入分配給安全模塊中的質押者,Compound中的依靠治理提取。

加密貨幣總市值過去24小時上漲5.7%,比特幣市占率升至47.9%:6月22日消息,據CoinGecko數據顯示,當前全網加密貨幣總市值為1.22萬億美元,過去24小時上漲5.7%。此外,比特幣市值為5.86萬億美元,市占率升至47.9%,市占率續創2021年5月后新高。以太坊市占率則降至18.8%。[2023/6/22 21:53:31]

Maker

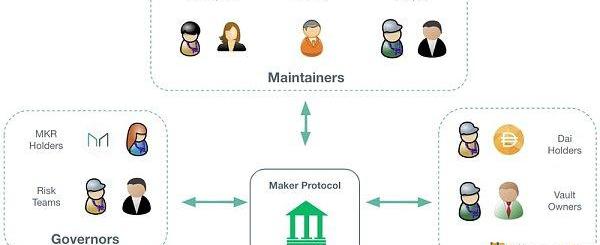

Maker協議作為去中心化穩定幣項目的鼻祖,主要通過超額抵押的方式,鑄造去中心化的穩定幣DAI。DAI已經成為DeFi的基石,在數百個DeFi協議中得到應用。Maker中的主要參與者包括普通用戶、維護者、治理參與者。

預言機

預言機可以使鏈上和鏈下數據在智能合約中使用,在區塊鏈上的借貸協議中,預言機尤為重要,決定了清算何時發生,抵押的資產能夠借入多少其它資產等。預言機也是經常導致黑客攻擊的一個模塊,如閃電貸攻擊,作惡者無需抵押地借入資產,并用這些資產來操縱市場,從而改變預言機價格,讓自己牟利。

Maker協議預言機的工作原理是DeFi協議常用預言機的一個典型,MakerDAO聯合創始人RuneChristensen稱,Maker開創了鏈下數據聚合和中值器去中心化預言機設計,且這兩種設計也在Chainlink中被采用。

Weirdo Ghost Gang母公司ManesLAB推出Web3潮牌CutUp及去中心化身份協議MID:5月22日消息,小幽靈Weirdo Ghost Gang母公司ManesLAB推出Web3原生潮流品牌CutUp,并正式上線ManesLAB生態去中心化身份協議MID。CutUp將持續推出以Web3文化為主題的潮流單品,并將融入更多Web3玩法,打造Web3電商新范式。ManesLAB將基于MID協議與其「.mid」身份系統不斷擴大生態規模。

此前報道,ManesLAB此前曾獲得180萬美元種子輪融資,YZB Investment領投。[2023/5/22 15:18:57]

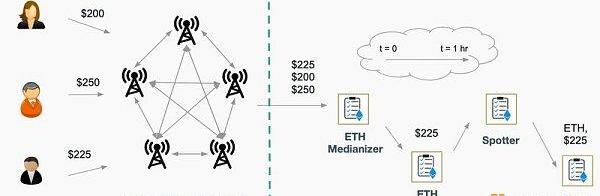

Maker中的每一種抵押品都有一個預言機,每個預言機都由一個預言機安全模塊合約和中值器Medianizer,它的預言機工作機制如下。

1、首先,MakerDAO治理決定了哪一些個人和組織可以提供喂價,參與喂價的個人或組織被稱為Feeds,個人參與者是匿名的,機構參與者是公開的。

2、每個Feed都從自行選擇的一系列交易所中獲取價格,并提取中間價,然后將中間價推送給SecureScuttlebutt網絡,發布的消息帶有時間戳和簽名,只有所有者才能更新喂價,且無法對消息進行刪除或修改。

3、中繼器從SecureScuttlebutt網絡中讀取各個Feed的喂價,并將數據聚合后發送到Medianizer。

4、Medianizer取這些價格數據的中位數,并則將該價格作為排隊參考價格發布。

5、在價格發布到被系統采用之間有一段延遲,延遲的時間由OSM延遲參數決定,可通過MKR治理改變。

工信部任愛光:“元宇宙熱”回歸理性,正是行業務實發展好時機:近日,在中國信通院主辦的“元宇宙創新探索論壇“上,工業和信息化部科技司副司長任愛光在致辭中指出,歷經一年的發展,業界對元宇宙發展熱情逐步回歸理性,而這正是務實推動行業發展的好時機。

任愛光表示,元宇宙是5G、人工智能、區塊鏈、虛擬現實等新一代信息技術融合創新的集大成應用,能夠深度融合數字空間和物理世界,有望催生出一批新產品、新模式、新業態,是具備高增長潛力的未來產業。工信部一方面加強頂層設計,加快謀劃元宇宙產業發展,通過“揭榜掛帥”、建設先導區、標準建設、技術攻關等方式,推動人工智能、區塊鏈、虛擬現實等元宇宙技術創新,夯實產業發展根基。另一方面,加快凝聚共識,支持世界人工智能大會、世界數字經濟大會、世界VR產業,增設元宇宙議題,匯聚各方力量,加強產業協作。(新京報)[2023/1/18 11:18:05]

采用中間價而不是平均價使預言機價格操縱變得更加困難,需要超過一半的數據提供者集體作惡才能推動,而機構參與者是公開的,參與作惡還可能遭到法律訴訟。一個小時的價格延遲也減少了通過短期操縱市場價格牟利的可能性。

抵押率/清算線

Maker中以抵押品和債務之比來表示抵押率,同一類抵押品根據要求的抵押率的不同,可能分為幾種Vault,要求的最低抵押率越低,對應的風險越大,穩定費率也越高。例如以ETH為抵押品有三種Vault,ETH-A抵押率145%,穩定費率2.25%;ETH-B抵押率130%,穩定費率4%;ETH-C抵押率170%,穩定費率0.5%。其中,ETH-B要求的抵押率最低,清算風險最高,因此穩定費率也最高。

在Maker中,最低抵押率也就對應著清算線,例如在ETH-CVault中,在ETH價格1215.5美元時,抵押1ETH最多可以借入715DAI,此時抵押率剛好為170%,因此在借貸時需要自行控制風險。

三箭資本清算方尋求通過其他方式傳喚聯合創始人Su Zhu和Kyle Davies:金色財經報道,根據周五提交的一份法庭文件,三箭資本(Three Arrows Capital)破產案的清算人正在尋求授權,以通過其他方式向該公司的聯合創始人Su Zhu和Kyle Davies送達傳票。由于二人下落不明,清算人及其律師無法追蹤他們,因此要求法院能夠通過電子郵件地址、推特賬戶和律師的電子郵件地址送達傳票。

此前報道,總部位于新加坡的三箭資本于7月申請破產,理由是加密貨幣市場出現“極端波動”。[2022/10/18 17:29:41]

截至6月27日,ETH-C中的抵押品價值約6.15億美元,借出的DAI約1.54億,平均抵押率約399%,整體風險較低。

拍賣

Maker協議中的拍賣有三種類型:盈余拍賣、抵押品拍賣、債務拍賣,參與拍賣的外部參與者被稱為Keepers。Maker協議可以通過Vaults積累穩定費,獲得收益,當盈余達到一定限度時,這些DAI就會通過盈余拍賣換取MKR并銷毀,因此在不發生意外的情況下,MKR的流通量會逐漸減少。債務拍賣和抵押品拍賣則涉及到Maker的風控。

Maker通過超額抵押來鑄造DAI,當用戶的抵押品價值下降到Vault所需的抵押比率以下時,系統會自動清算Vault并出售抵押品,直到Vault中的未償債務得到補償,這就是抵押品拍賣。由于Maker中只能借入協議發行的DAI,抵押品通常為ETH、WBTC等風險資產,因此抵押品清算通常發生在下跌行情中。

若抵押品價格急劇下跌,沒有人想要購買抵押品,可能存在無法通過抵押品拍賣來償還債務的情況,則需要依賴系統解決。此時,首先會通過積累的穩定費盈余來償還。若還不足以償還債務,則需要啟動債務拍賣。協議重新鑄造MKR,通過拍賣換取DAI,用于償還債務。這個步驟對應盈余拍賣的反面,會導致MKR的流通量上升。

美元指數DXY短線走低20點:行情顯示,美元指數DXY短線走低20點,報108.88,美元兌加元USD/CAD短線走低30點,報1.2989。[2022/8/25 12:46:33]

債務拍賣只會在非常極端的情況下發生,如2020年3月12日的大跌中,部分清算人以0美元的出價贏得了抵押品清算拍賣,導致Maker出現近500萬美元的壞賬。

緊急關閉模塊

最后,若協議遭遇嚴重的緊急情況,如黑客攻擊、安全漏洞等,Maker協議有緊急關閉的功能。緊急關閉過程由MKR選民控制,需要將5萬MKR存入緊急關閉模塊來觸發。Vault所有者可以在緊急關閉初始化完成后從Vault中取回多余的抵押品;DAI持有者在等待期后,按比例換成系統所有類型抵押品的相對份額,也可以將DAI出售給Keepers。

Aave

Aave是一個多鏈借貸協議,用戶可以通過存款賺取收益,也可以存入支持的抵押物并借入其它資產。協議收取一部分利息收入,用于維持DAO并支持協議貢獻者,收取的比例由儲備系數決定,根據資產風險的不同,儲備系數在10%~35%之間。例如,ETH、USDC、USDT、DAI等風險較低的資產儲備系數為10%,則協議收取這些資產借款利息的10%,其余90%的利息分配給存款人。MANA、SNX等風險較高的資產儲備系數為35%。

預言機

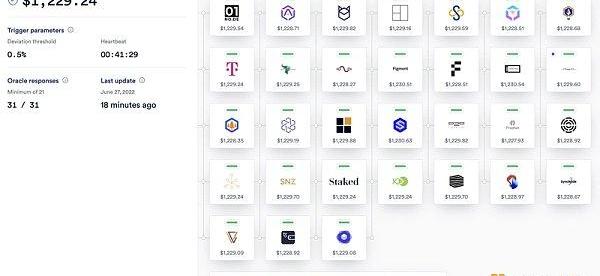

Aave采用了Chainlink的預言機,機制和Maker有相似之處,由多個獨立的Chainlink預言機運營商更新鏈下數據,通過輕量級的共識算法,每個節點報告數據并對其簽名,然后將包含所有觀察結果的單個聚合交易傳輸到鏈上,再在鏈上驗證報告結果并檢查是否達到法定簽名人數。

以ETH/USD為例,若鏈下數據波動超過0.5%,或者距離上一次更新超過3600秒時,新的價格數據會被更新到鏈上。該喂價共有31個節點參與,所有節點都處于響應狀態,要求的最低響應節點數為21個。

貸款價值比

Aave通過貸款價值比來衡量每1單位的抵押品可以借入的其它資產的價值。根據抵押品風險的不同,LTV整體在0~86%之間,包括USDT、BUSD、sUSD、PAX、FRAX等穩定幣的LTV都為0,即只允許存款,而不允許以此為抵押品進行借款,以協議支持的其它資產為抵押品可以借入這些資產。USDC的LTV最高,為86%,即存入USDC最多可以借入價值86%的資產。可見,雖然USDT的市值更大,但在DeFi應用中受到的支持并不如USDC。在Aave2021年9月更新的資產風險評級中,認為USDT的交易對手風險為C-,因為USDT的贖回程序不明、TetherLimited和BitFinex面臨憑空發行USDT操控比特幣價格的指控、TetherLimited和BitFinex對抵押資產的法律主張等,因此Aave認為USDT的信任風險等級為D+。而USDC因為有真實的美元和其它高質量資產為儲備,交易對手風險為B。

截至6月27日,AaveV2中共有總存款約65.2億美元,總借款約16.2億美元,整體資產利用率為24.8%。

清算線

Aave清算所要求的LTV高于借款時的初值,為價格波動留有一定的冗余,當債務/抵押品之比大于清算門檻時,債務將被清算。常用的抵押品中,USDCLTV為86%,清算門檻為88%;WETH的LTV為83%,清算門檻為85%;WBTC的LTV為70%,清算門檻為75%。

值得一提的是,stETH在Aave中的LTV也有73%,清算門檻為75%,即每抵押價值100美元的stETH,最大可以借入73美元的ETH等其它資產。截至6月27日,AaveV2中共有132萬stETH的存款,價值15.6億美元,占總存款的23.8%。

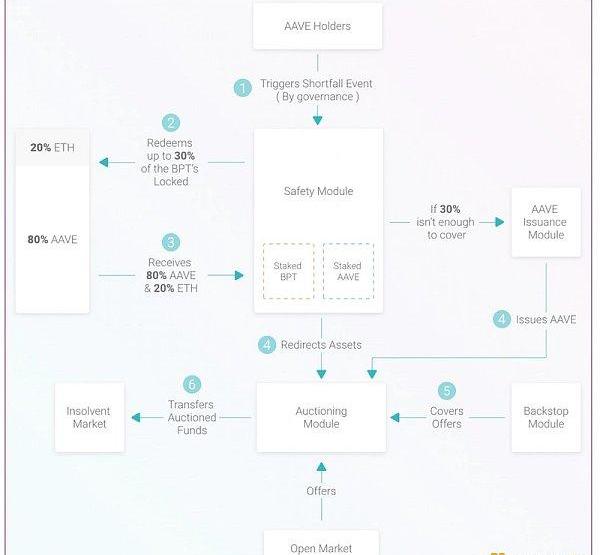

安全模塊

Aave允許用戶將AAVE代幣或80/20AAVE/ETHBalancer池的流動性代幣鎖定到安全模塊中,獲得協議產生的費用,并為協議提供保險。當Aave協議因為清算風險、智能合約風險或預言機故障導致額外負債時,質押資金最多可以被扣除30%,以充當第一層保護。若要贖回質押資金,需要經過10天的的冷卻期,此后在2天內贖回,若超過2天則要重新開始10天的冷卻期。

若安全模塊扣除的30%資金不足以支付全部債務,則會觸發AAVE的額外發行,與安全模塊中的資金共同用戶彌補赤字。

安全模塊中質押的資金讓AAVE代幣的持有者能夠捕獲協議的價值,并能夠提供鏈上交易所需的流動性,又讓普通用戶的資金更加安全。協議允許額外鑄造AAVE代幣,并通過拍賣來償還債務,讓協議的正常運行多了一重保險。

Compound

Compound是以太坊上的一個借貸協議,它采用了代理升級模式,允許通過治理進行升級。Compound同樣可以積累利息,收取利息的百分比由儲備系數決定,USDT、USDC這類穩定幣的儲備系數為7%,ETH、WBTC為20%,UNI、LINK、MKR等風險更高的為25%,儲備金可通過治理進行提取。

預言機

2020年11月,Compound曾因使用Coinbase交易所為預言機提供價格,在Compound上DAI價格漲至1.3美元以上的情況下,導致約8900萬美元資產的清算。

Compound的預言機價格數據由Chainlink提供,然后協議使用PriceFeed合約來驗證該價格是否在一個允許的范圍內,這個價格范圍由UniswapV2上該代幣與ETH交易對的時間加權平均值加上一個上下限決定。若在該范圍內,則新的價格會被更新;若在范圍外,該價格則會被丟棄。

抵押系數

Compound中的抵押系數在0~90%范圍內,流動性越好的資產抵押系數越高。若某項資產的抵押系數為0,則代表它不能作為抵押品,可以通過治理改變資產的抵押系數。

在常見的加密資產中,USDC的抵押系數為84%,USDT的抵押系數為0,DAI的抵押系數為82%,ETH的抵押系數為82%,WBTC的抵押系數為70%。它們的抵押系數均小于等于Aave。

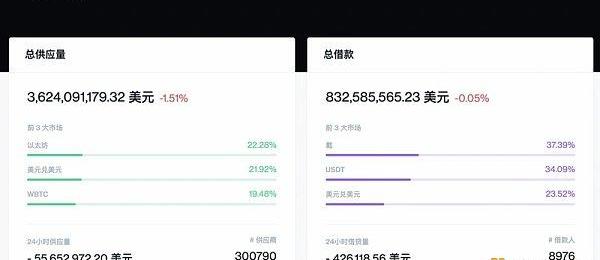

根據官網數據,截至6月27日,Compound中共有總存款36.24億美元,總借款8.33億美元,資產利用率約為23%。

清算

Compound中用賬戶流動性來表示頭寸的健康程度。賬戶流動性等于每個市場的存款量x抵押系數之和,減去借入資產價值之和。若賬戶流動性為負,則將面臨清算。

雖然未見Compound設定意外情況下的應對措施,但因為治理升級的強大,在遭遇極端情況時可以通過治理決定應對措施。

Tags:AVEAAVEMAKEMakerSAAVEAave MKRNFTMAKEmakerdao創始人mushgain

自互聯網誕生之初,數字身份就一直是一個令人擔憂的話題。Web2彌合了人們的線下生活、在線身份以及創意和消費習慣之間的差距,這已經讓位于一個徹底集成的互聯網體驗,旨在盡可能個性化和有針對性.

1900/1/1 0:00:00撰文:HaseebQureshi,DragonflyCapital合伙人編譯:czgsws,BlockBeats近日.

1900/1/1 0:00:007月5日,俄羅斯中央銀行(CBR)表示,將同意加密貨幣挖礦的合法化,前提是在俄羅斯的礦工所挖產出只能在俄羅斯境外轉換為法定貨幣。關鍵是要避免為隨后在國內支付中使用加密貨幣創造激勵措施.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:388.34億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量:31.

1900/1/1 0:00:00外媒消息指出,中非共和國推出名為“SangoCoin”的國家加密貨幣。SangoCoin和比特幣將作為公認的加密貨幣存在于中非共和國。該代幣將用于使該國的基礎設施和計劃中的元宇宙項目現代化.

1900/1/1 0:00:00金色財經報道,Celsius在法庭聽證會上披露了其重組計劃,Celsius透露,它已經脫離了向第三方借款和提供抵押品的大多數.

1900/1/1 0:00:00