BTC/HKD+1.09%

BTC/HKD+1.09% ETH/HKD+1.41%

ETH/HKD+1.41% LTC/HKD-0.67%

LTC/HKD-0.67% ADA/HKD+0.7%

ADA/HKD+0.7% SOL/HKD+2.47%

SOL/HKD+2.47% XRP/HKD+0.78%

XRP/HKD+0.78%一個多月來,比特幣價格一直低于實際價格,許多跡象表明比特幣已經在低位經歷了徹底的拋售。因此,比特幣已經完成了真正意義上的筑底。

本周,比特幣市場迎來了上行的短暫機會,從18,999美元反彈到盤整區間的上限21,596美元。本周早些時候,隨著美國整體CPI通脹率創下9.1%的40年高點,整個市場都出現了波動。此外,世界上許多國家內亂加劇、能源價格上漲,資源稀缺,這些因素也對當前的市場趨勢帶來了挑戰。

在此背景下,比特幣和更廣泛的數字資產市場所經歷的暴跌是其歷史上最嚴重、下跌速度最快的價格下跌事件之一。這次暴跌清除了系統中大量過剩的杠桿,并將比特幣價格壓低到其兌現價格以下。

在本文中,我們將從各種參與者群體未兌現和已兌現損失的角度來研究當前比特幣的市場結構。這項研究的目的是衡量與之前的熊市周期低點相比是否仍存在有類似的賣方疲軟。這些工具可以幫助構建案例并且衡量熊市底部形成約2萬美元的概率。

比特幣:第二十九周的價格

價值的兌現

開始這篇文章之前,我們將首先定義已兌現價值和未兌現價值的含義,因為這些概念將成為后續見解的基礎。

已兌現價值是單位coin在處置時和在鏈上購買時的價值之間的差額。例如,一個參與者以4萬美元的價格購買0.5BTC,然后從交易平臺取出。然后,參與者以2萬美元的價格重新充入交易平臺并出售。在這里,他們有0.5*=-1萬美元的已兌現損失。

未兌現價值是指單位coin當前價值與鏈上收購時價值之間的差額。在上面的示例中,如果參與者仍然持有0.5BTC,并且交易價格為2.1萬美元,他們將持有0.5*=-9500美元的未兌現虧損。

比特幣礦企Riot Blockchain5月份已出售250枚比特幣:6月3日消息,上市比特幣礦企RiotBlockchain5月份開采了466枚比特幣,比4月份減少約8%,同時它已出售250枚比特幣,占開采數量的一半以上,籌集了約750萬美元的資金。

注,這是RiotBlockchain連續三個月出售開采的比特幣來籌集資金,此前3月份售出了200枚比特幣,4月份售出了250枚比特幣。[2022/6/3 4:00:01]

已兌現價值是受到最廣泛認可的比特幣鏈上模型之一,通常被認為其為比特幣的鏈上購買價格。它目前的交易價格為22,092美元,而目前的現貨價格為21,060美元,這使得比特幣參與者的平均未兌現虧損為-4.67%。

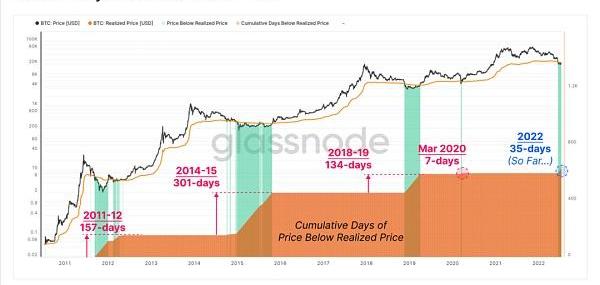

下圖顯示了之前的熊市周期是如何觸底的,并建立了低于已兌現價格的積累區間。低于實際價格的時間從2020年3月的7天到2015年的301天不等。

如果我們排除2020年3月,比特幣當前價格低于實際價格的平均時間為197天,而當前市場只有35天。

比特幣:低于已兌現價格的天數

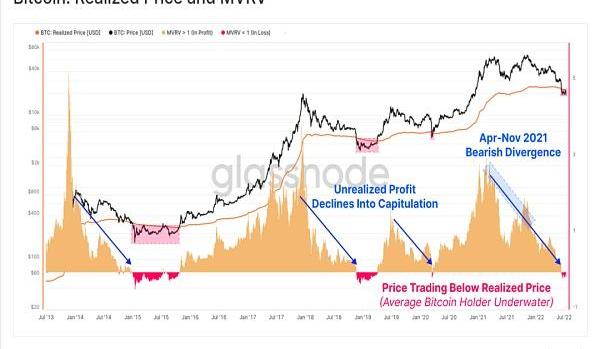

我們可以通過取市場價格和已兌現價格之間的比率來可視化比特幣網絡中未兌現利潤/損失的總和,從而得出MVRV比率。

較高的MVRV比率意味著系統內持有較大程度的未兌現利潤。歷史上,數值超過3.0標志著牛市過熱。

MVRV比率下降意味著系統盈利能力下降。這是價格下跌和比特幣再分配的結果,因為參與者獲利并將以更低的價格獲得的比特幣以更高的價格賣給新的賣家。由于這種機制,在2021年4月至11月期間可以看到一個較大的看空背離。

彭博分析師:以太坊可為10萬美元的比特幣鋪平道路:金色財經報道,彭博資訊高級商品策略師Mike McGlone斷言,以太坊可以為10萬美元的比特幣鋪平道路。McGlone在推特表示,如果比特幣今年趕上以太坊的表現,那么比特幣的價格將接近10萬美元。[2021/8/10 1:44:32]

MVRV比率低意味著市場價格低于參與者在鏈上的平均收購價格。這是典型的熊市后期,通常與底部形成和積累有關。

MVRV比率目前為0.953,沒有之前熊市周期中的0.85的平均水平那么高。這可能意味著需要進一步的下行和/或盤整時間來建立底部。然而,這也可能表明,參與者在本輪熊市中獲得了更大程度的投資者支持。

提醒:MVRV突破1.0將預示價格正在向上突破已兌現價格,這表明潛在的市場實力。

比特幣:已兌現價格和加密資產市值與已兌現市值的比率

除了已兌現價格外,我們還有一些支持的鏈上定價模型,這些模型往往在熊市后期影響現貨價格。

DeltaPrice是一種“一半基礎,一半技術”的混合定價模式。它是已兌現價格與歷史平均價格之間的差額來計算的。DeltaPrice此前曾在熊市中觸底。

平衡價格采取兌現價格和轉讓價格之間的差額。這可以被視為是一種“公允價值”模型,反映了支付和支出之間的差異。

2015年和2018年的熊市低點都是由DeltaPrice的短期下跌決定的。然而,如藍色所示,兩個累積區間在底部形成過程的大部分時間都在平衡價格和兌現價格之間交易。

礦工的比特幣出售量在過去2個月有所增加:加密指標平臺CryptoQuant的數據顯示,自從比特幣開始上漲至58000美元,礦工增加了比特幣的銷售量。在過去的2個月中,礦工的拋售總體上有所增長。在過去的1個月中,礦工的錢包中有數筆大額BTC流出。在1月中旬,有兩筆大額資金流出,分別為12690 BTC和12570 BTC。1月29日,礦工從錢包中轉出了約16600 BTC。(Decrypt)[2021/2/24 17:45:47]

提醒:價格跌破17,545美元將意味著跌破平衡價格,以及出現潛在的市場疲軟。

比特幣:已兌現價格,平衡價格和DeltaPrice

比特幣易手:未兌現損失

市場底部形成通常有未兌現損益大幅正波動的特征。這是拋售和重新分配比特幣給予對當前價格波動不那么敏感的新買家所造成的結果。

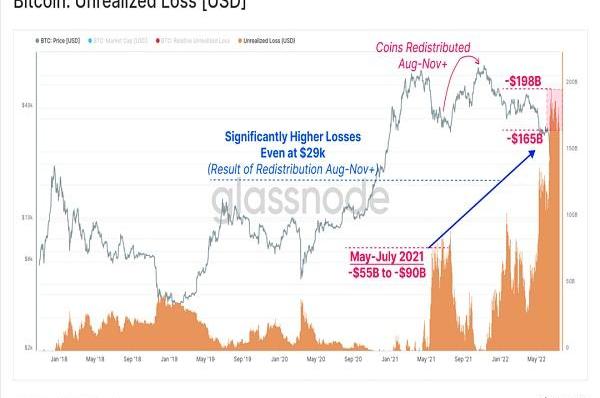

因此,我們可以首先只剔除那些持有未兌現虧損的比特幣,以計算其美元總價值。市場交易在1.76萬至2.18萬美元之間,未兌現虧損總額在-1650億美元至-1980億美元之間。

請注意,與2021年5月至7月期間相比,11月后ATH的未兌現損失總額要大得多,即使在其價格為2.9萬美元的情況下。這是8-11月反彈期間和之后比特幣重新分配的結果,也是造成看跌MVRV背離的相同機制。

這總體上證實了8月至11月的反彈更像是“熊市緩解期”的反彈,而不是牛市的恢復。

隨著冠狀病疫苗試驗顯示90%成功率,比特幣和股指期貨出現飆升:輝瑞公司表示,在正在進行的試驗中,其實驗疫苗在預防感染方面的有效性達到90%。數據顯示,消息傳出后,在15分鐘內,比特幣從15100美元飆升至15800美元。與此同時,與標準普爾500指數掛鉤的期貨飆升超過100點,道瓊斯期貨上漲1500點。黃金從1950美元跌下1900美元,原因是投資者在華爾街的反彈中拋售了避險資產。疫情使全球經濟在第二季度幾近停滯,疫情最近的反復有可能破壞脆弱的經濟復蘇。因此,有關疫苗的消息對股票和其他風險資產來說可能是個好兆頭。(彭博社)[2020/11/9 12:07:31]

比特幣:未兌現損失

下圖顯示了未兌現的總損失占當前市值的比例。在這里,我們可以看到,未兌現虧損總額相當于市值的55%左右,高于2020年3月,與2018年熊市低點的規模差不多。

在大幅橫盤、積累式的價格走勢中,該指標呈逐漸下降趨勢(見綠色),表明持有者的盈利能力在提高:

比特幣在拋售期間出售,由時間偏好較低的買家購買。

損失從未兌現過渡到已兌現。

因此,比特幣被重新估價到一個新的和較低的基礎成本上,并成為另一個的所有者的資產。

隨著價格開始上漲,這些新收購的比特幣從持有未兌現的損失轉向未兌現的利潤,通常會再次開始看漲周期。

比特幣:相對未兌現損失

檢查BTC總利潤供應量可以支持這一論點。當價格跌至1.76萬美元時,921.6萬BTC的總量出現未兌現虧損。然而,在6月18日拋售之后,經過一個月的盤整,價格已上漲到2.12萬美元,成交量已降至768億BTC。

微軟官網開始接受比特幣現金存款:據reddit用戶反映,微軟官網目前已經開始支持將比特幣現金存款到帳戶,以供顧客消費使用。該過程是即時,“零確認”(Zero-confirmation)的。[2018/3/13]

153.9萬BTC的最后交易在17.6萬至21.2萬美元之間。這表明大約8%的流通供應在這個價格范圍內易手。

比特幣:虧損供應總額

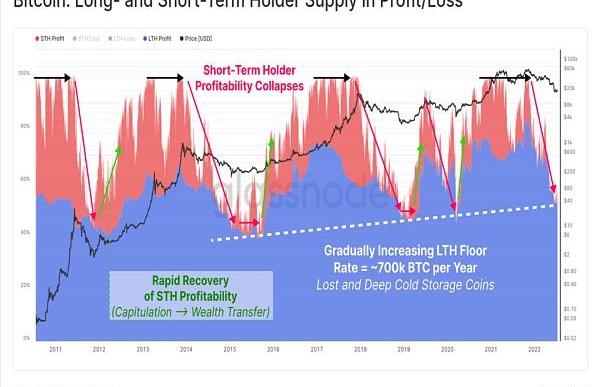

我們也可以檢查長期和短期持有人的視角下持有未兌現利潤的比特幣。我們可以看到,所有之前的熊市低點都達到了一個點,即當市場跳水至遠低于他們的收購價格時,短期持有者實際上沒有利潤。

分析師可以對強勁的市場復蘇進行監測,如果價格回升到盤整區間之外,短期持有者的利潤是否會迅速膨脹。像這樣的事件發生在每一個主要的熊市底部,因為拋售的參與者會將比特幣轉讓給新買家,他們的成本基礎較低,因此對價格不那么敏感。

比特幣:在損益中長期和短期持有者的供應

進一步拋售:已兌現損失

為了建立市場底部,比特幣參與者通常需要經歷大范圍的拋售。這將導致所有剩余的邊緣賣家被淘汰,有效地造成賣家枯竭。

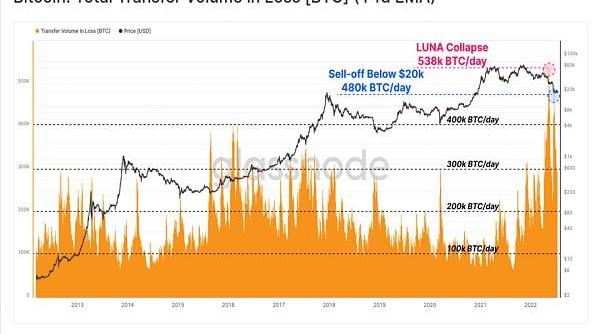

2022年5月和6月已經發生了兩次這樣的事件,都是發生在LUNA暴跌期間,以及在6月18日價格跌破2017年周期ATH時。這些事件在30天內分別觸發了27.77億美元和35.5億美元的已兌現損失總額。如圖所示,這些指數超過了歷史上任何一個以美元為單位的指數。

比特幣:30天累計兌現損失

同樣,以比特幣計價的虧損也是如此之大,以至于我們不得不回顧比特幣的交易價格低于3美元的2011年,才能找到類似的情況。在5月至7月期間,大量的比特幣被鎖定在了已兌現虧損中——在LUNA崩潰期間該虧損為53.8萬BTC,在6月18日又出現了48萬BTC的虧損。

比特幣:總轉換量的損失

aSOPR指標的結構也顯示了與熊市拋售事件的許多相似之處。隨著盈利能力的下降,參與者開始鎖定越來越大的損失,直到最后的瀑布式拋售時刻發生。最終市場達到賣方枯竭,價格開始回升,參與者的損失開始回補。

aSOPR恢復到1.0以上將有助于支持上述觀察,即已經發生完全拋售,積累正在進行中,市場正在很好地恢復。

提醒:aSOPR指標14日SMA突破1.0,標志著盈利支出的回歸和潛在的市場復蘇。

比特幣:調整的SOPR

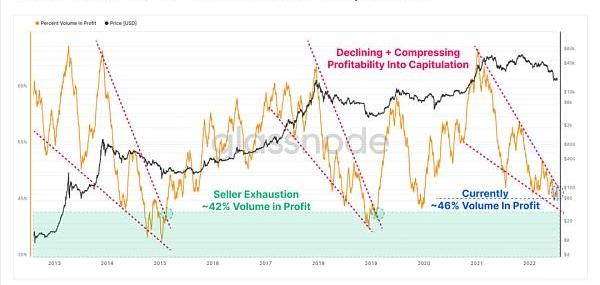

轉讓量占利潤的比例也具有類似以往熊市低點的市場結構。在2015年和2018年的拋售期,用戶虧損了超過58%的轉讓量,在數月的看跌價格走勢后,下跌勢頭最終受到阻止。

隨著市場開始觸底,更大比例的比特幣交易量具有較低的基礎成本,支出不再以恐慌性銷售和/或被迫出售資產的賣家所為主。

目前,54%的轉賬額虧損,非常接近2015/18年的恢復水平。與aSOPR類似,該指標的回升將提供信號,表明賣方可能已經拋售完畢,恢復可能正在進行中。

提醒:在90天均線交易中,超過48%的利潤轉移量將標志著盈利能力和潛在市場實力的恢復。

比特幣:轉讓金額占利潤的百分比

對供應動態的影響

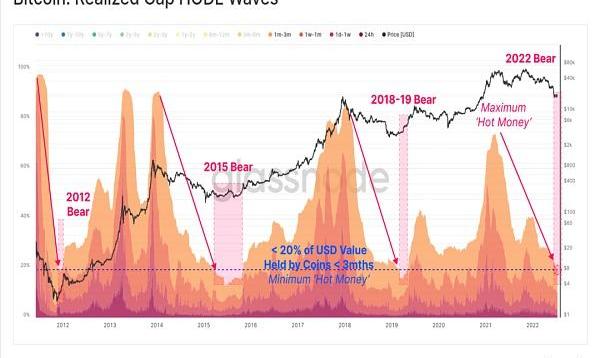

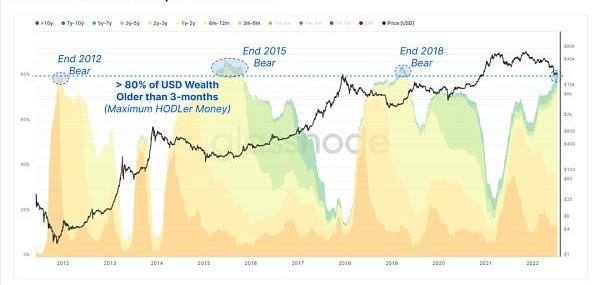

在結束這篇文章之前,我們將討論已兌現的HODL波的上限,它繪制了存儲在比特幣中的美元財富在不同存儲時間長度的分布。我們將其分為兩組:3個月或以下和3個月或以上。

“HotMoney”持有的美元總價值處于結構性下降趨勢,現已跌破20%。這描述了兩種現象:

舊比特幣在很大程度上減緩了它們的消費,盡管這些較年輕的coin就會膨脹。這是HODLer對比特幣保持高度信心的信號。

長期參與者正在逐漸積累“HotMoney”,并將其撤出市場,使它們能夠在冷藏中成熟。

比特幣:比特幣未兌現波動

最后,對較舊的一批比特幣,我們可以看到其中80%以上的美元財富已被持有超過3個月。在持有它們6個月-1年和1年-2年的人群強烈推動下,這一趨勢繼續增加。盡管絕大多數拋售和被迫售出比特幣的賣家來自這些6個月-2年的群組。

同樣,這也標志著比特幣市場賣方接近枯竭。

比特幣:比特幣未兌現波動

總結

在過度杠桿化解除以及過多的強制賣家和清算的推動下,比特幣市場在2022年進行了艱難而快速的調整。在相對較短的7個月內,BTC從ATH線一路進入到熊市底部。

在上文中,我們通過未兌現和已兌現損失的視角探索了當前的市場結構,尋求賣方疲軟的信號。上述幾乎所有指標中的一個共同點是,與過去大多數熊市低點相似的趨勢,盡管它們還需要時間來加以印證。

在極具挑戰性的宏觀經濟和地緣動蕩的背景下,比特幣正因為參與者的高度信任而達到飽和峰值,參與者對比特幣的信心也越來越高,真正的底部可能正在形成。

文章僅為提供信息而發放,概不構成任何廣告。在任何情況下,本文中的信息或所表述的意見均不構成對任何人的投資建議。

文章來源:https://insights.glassnode.com

原文作者:Checkmate

原文鏈接:https://insights.glassnode.com/the-week-onchain-week-29-2022/

翻譯:Clara、Akechi丨達瓴智庫

校對:Chi、Annie丨達瓴智庫

排版:Annie丨達瓴智庫審核:Akechi丨達瓴智庫

一、中心化社交平臺的弊端,去中心化社交平臺能解決的問題現在我們用微信、Discord、推特、Facebook等社交軟件來解決我們在現實世界溝通時遇到的時間和空間的障礙.

1900/1/1 0:00:00話說對于比較重要的以太坊生態會議,Vitalik一定會出現,并且帶來以太坊的進度公布。這不,在ETHCC上,Vitalik的演講就又帶來了一些新詞新事.

1900/1/1 0:00:00撰寫:Marceau 編譯:TechFlowinternRocketPool正在悄悄建立至少3個大規模的擴展解決方案,這將使它能夠有~1000倍的增長,并將與Lido進行規模競爭.

1900/1/1 0:00:001.加密貨幣底部已經接近?震蕩期還有多久?現在最重要的是宏觀經濟形勢和CPI即通脹指數的變動。如果通脹繼續上升,央行別無選擇,那就是提高利率,這將導致進一步的拋售.

1900/1/1 0:00:00《華爾街日報》今日發文稱,保證金貸款是借款或杠桿的最常見來源之一,它是金融市場起伏不定的基礎。對于加密公司及其投資者而言,在當前的寒冬,杠桿正暴露出加密貸方風險管理的失敗,并使他們的許多客戶面臨.

1900/1/1 0:00:00原文作者:@thedefiedge原文編譯:FYJ,BlockBeats內容原載自推特賬號@thedefiedge,探討交易過程中的認知模型,由BlockBeats編譯成文.

1900/1/1 0:00:00