BTC/HKD+0%

BTC/HKD+0% ETH/HKD+0.11%

ETH/HKD+0.11% LTC/HKD-0.01%

LTC/HKD-0.01% ADA/HKD+0.04%

ADA/HKD+0.04% SOL/HKD+0.11%

SOL/HKD+0.11% XRP/HKD+0.06%

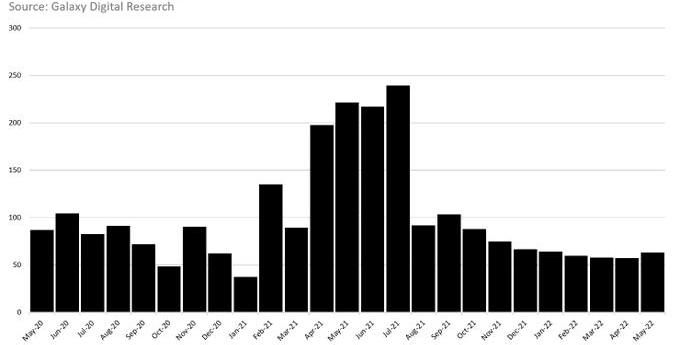

XRP/HKD+0.06%注:原文作者為GalaxyDigital研究員KirillNaumov。

NFT借貸平臺允許用戶通過抵押他們的NFT借入流動資產。在該帖子中,我們將深入研究NFT中的點對點、點對池和CDP貸款,以了解這一增長趨勢。

長期投資NFT的挑戰之一是資金管理。持有NFT意味著將大量的資金鎖定在一個非流動性的投資中,而這個投資的價格可能在幾天內就會下降。

超額抵押的NFT借貸協議允許用戶在其NFT投資組合中釋放一部分流動性,而不失去對NFT的風險敞口。以下,讓我們來看看不同的項目是如何實現這一目標的。

StarPunk完成180萬美元融資,Megala Ventures領投:9月27日消息,NFT游戲初創公司的下一代孵化器生態系統StarPunk完成180萬美元融資,Megala Ventures、UG Ventures和DAO Maker領投,Raptor Capital、X21、FXCE、Wings Ventures、Everse Capital、Magnus Capital、Metrix Capital、CinchBlock, BlueNode Capital、Gate.io、UB Ventures、Kyros Ventures、Crypto Viet、TradecoinVietNam、Infinity Capital、TK Ventures、HC Ventures、SGTC、ReBlock、Crypto Checker、MCG Capital、OnBlock和CoinF等參投。

StarPunk是NFT游戲初創公司的一體化去中心化孵化器生態系統,授權游戲開發商、投資者和玩家共同構建基于區塊鏈的經濟,通過StarPunk游戲啟動板加速將新的NFT游戲引入市場,并允許StarPunk孵化的項目推出自己的白標NFT市場。(Cointelegraph)[2021/9/27 17:08:37]

點對點借貸

Galaxy?Digital確認其69%的比特幣挖掘電力為可持續電力:金色財經報道,比特幣挖礦委員會貢獻成員、加密貨幣投資公司Galaxy Digital確認其比特幣挖礦業務采用了大量的可持續能源。Galaxy的比特幣挖礦業務目前使用的電力中具有超過69%的可持續電力組合。此前消息,比特幣挖礦委員會(BMC)今日公布了其首次季度調查的結果。據估計,在2021年第二季度,全球比特幣挖礦的可持續電力結構已增長至約56%。[2021/7/2 0:21:45]

在點對點借貸中,借款人與貸款人直接配對。這是目前NFT借貸的主要方法。點對點借貸平臺包括NFTfi,TrustNFT?,Pawnfi?和Yawww?。

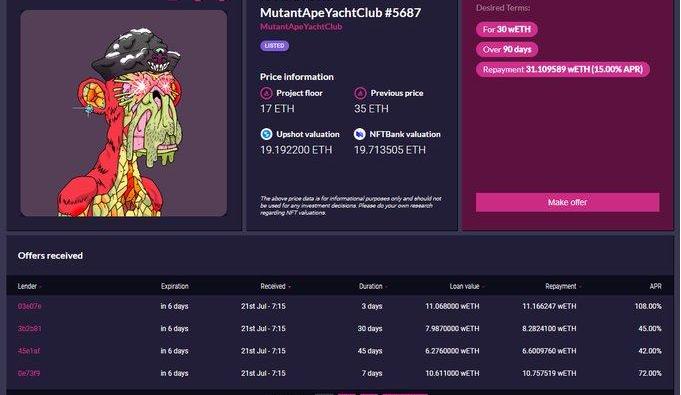

這些平臺通常要求用戶在托管合約中鎖定一個NFT作為抵押品,然后在特定時期內提供貸款。隨后,用戶會收到其他人對抵押品和利率參數的出價。

Galaxy Digital CEO:比特幣價格將在今年年底達到2萬美元:7月29日消息,Galaxy Digital首席執行官、億萬富翁Michael Novogratz表示,隨著政府出臺新的刺激措施,散戶從股票轉向比特幣,可能會在未來三個月內將比特幣價格推高至1.4萬美元,到今年年底將高達2萬美元。他還表示已經開始看到機構投資者轉向比特幣,但他警告說,與黃金相比,華爾街投資者可能面臨一個學習過程。(forbes)[2020/7/29]

這種競標通常會產生各種貸款價值比和利率組合,允許NFT所有者選擇最適合他們的方式。這就是為什么點對點借貸是對沖NFT風險的完美選擇的原因。

動態 | 內置加密錢包的三星Galaxy S10遭到黑客入侵:據dailyhodl報道,內置加密錢包的三星Galaxy S10遭到黑客入侵。名為darkshark的黑客通過打印指紋的3D模型,破解了手機的內置超聲波指紋傳感器。[2019/4/7]

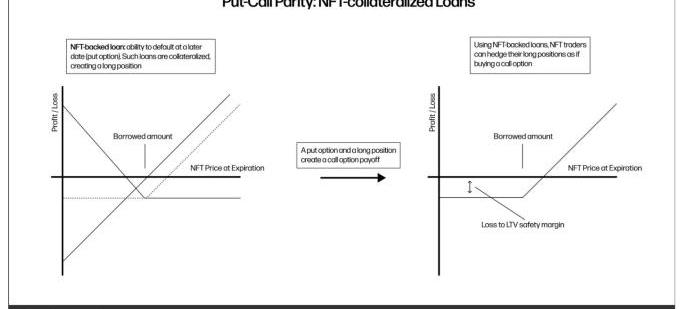

貸款相當于看跌期權,通過擁有NFT并擁有看跌期權,用戶創造了看漲期權的回報情況,避免了超過規定價格的損失。

此外,成熟的交易者還會在點對點貸款中進行杠桿操作。例如,一個用戶可以通過鎖定一個BAYCNFT和購買兩個MAYCNFT來借入50,000美元。如果它們的價格上漲,他們只需要歸還50,000美元加上利息,從而獲利。

動態 | Galaxy Digital多名高管提出辭職:據bitcoinexchangeguide報道,億萬富翁Mike Novogratz的加密貨幣投資銀行Galaxy Digital已有多名高管提出辭呈,包括Galaxy Digital資本管理公司的總裁Richard Tavoso。辭職原因可能是公司計劃將重點放在大型機構投資者身上,而非規模較小的ICO。[2018/11/13]

點對點貸款通常有很高的利率和適度的貸款價值比。在我們分析的平臺中,NFTfi擁有最多的吸引力,目前有2860萬美元的未償債務。上個月,其APR已經達到63%。

點對池平臺

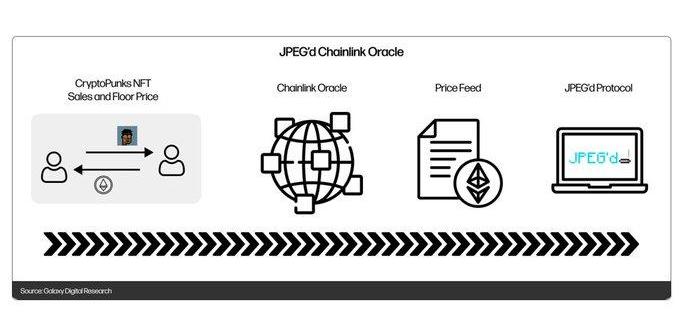

DropsDAO?運營著一個類似Compound的貨幣市場,允許用戶抵押NFT借出USDC和ETH。NFT由Chainlink預言機定價,對異常值進行調整,并在一個時期內進行平均。

從用戶的角度來看,他們將NFT作為抵押品存入,并以可變的利率從池中借入資金。這些資金由貸款人提供,他們從借款人那里賺取利息。

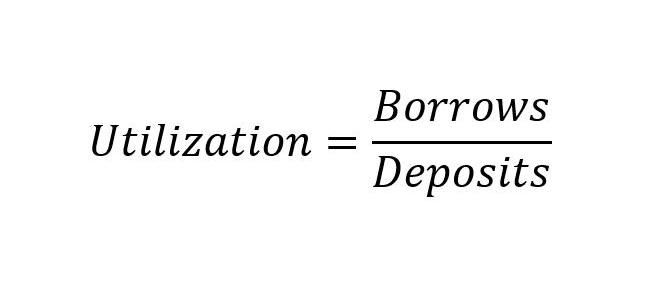

像Compound和Aave一樣,Drops使用了分片利息函數,該函數以特定的利用率為目標,如果沒有足夠的資金用于提款,則會開始大幅提高借款人支付的利率。

關于點對池貨幣市場如何運作的更深入解釋,可以查看這個帖子。

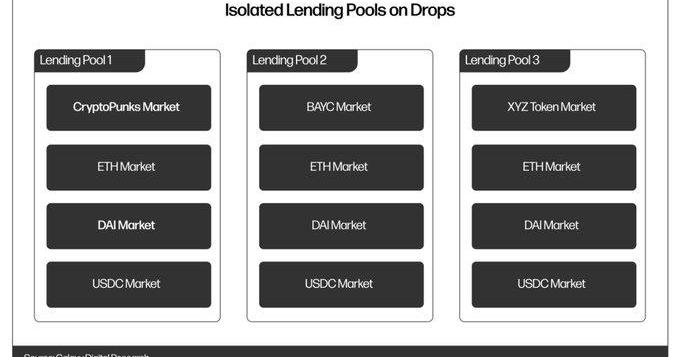

為了限制流動性提供者的風險,Drops將協議分離成孤立的池子,每個池子有自己的NFT藏品。這類似于Fuse在RariCapital上的運作方式,可以確保貸款人選擇到他們滿意的藏品。

Drops目前有260萬美元的供應資本和38.8萬美元的未償借貸。他們提供適度的LTV比率以確保償付能力,并提供相對較低的利率。

其他點對池的NFT抵押借貸協議,包括BendDAO?和Bailout?在這個設計上進行了迭代。BendDAO為借款人提供48小時的清算保護,Bailout則將貸款期限限制為30天,以確保償付能力。

總的來說,點對池NFT抵押貸款協議,就像DeFi中的點對池貨幣市場一樣,只接受藍籌資產作為抵押品。為使這些協議發揮作用,需要有預言機基礎設施和穩定的地板價。

抵押債務頭寸(CDP)

CDP由MakerDAO開創,是NFT抵押貨幣市場的最終模式。

JPEG'd?是一個借貸協議,利用CDP來實現對NFT的借貸。

在用戶將NFT作為抵押品存入金庫后,他們可以鑄造PUSd,這是一種與美元掛鉤的穩定幣。JPEG'd允許PUSd債務頭寸達到抵押品價值的32%,通過Chainlink預言機進行定價。該協議只收取2%的年利息。

在JPEG'd上,當某一用戶的債務/抵押品比率超過33%時,清算完全由DAO執行。DAO償還債務,并保留或拍賣NFT,從而建立其金庫。

用戶可以在貸款時購買針對清算的保險,一次性支付貸款金額的5%,不予退還。有了保險后,用戶可以選擇在清算后72小時內自己償還債務。

JPEG'd在2022年2月通過“捐贈活動”籌集了7200萬美元。它看起來像ICO,叫起來像ICO,但它不是一個ICO。

通過JPEG'd進行CDP貸款,對于那些尋求從他們的藍籌NFT中獲得一些流動性而又不支付高利率的人來說是完美的。

總結

NFT抵押貸款仍處于新生階段,在我看來,它將在熊市中得到很大發展。

然而,在嘗試這些協議時,必須謹慎行事,因為它們非常依賴于預言機的性能和市場的穩定性。

要了解更多關于這些和其他類似的項目,請閱讀NFTs和DeFi報告的借貸市場部分,這是SalQadir和我為佳士得藝術與科技峰會發布的報告。

一旦機制設計挑戰到位,投資DAO將能夠大規模利用集體智慧。即使這種集體智慧的潛力僅部分實現,向風險投資行業轉型的程度和速度也將令人驚訝.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:444386億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量38.

1900/1/1 0:00:00Avalanche二季度市值下降81.7%,日均交易量減少三分之一,但鎖定在DeFi中的AVAX數量增加.

1900/1/1 0:00:00隨機性的魔力 自古代文明以來,對隨機性的著迷一直是我們社會和娛樂機制的一部分。在早期的希臘和羅馬文明中,當地的先知提供了看似隨機的解決方案和理論,以描述從自然現象中感知的意義.

1900/1/1 0:00:00頭條 ▌馬斯克:對未來增持比特幣持開放態度7月21日消息,特斯拉CEO埃隆·馬斯克在特斯拉的財報電話會上表示,特斯拉出售比特幣是為了改善現金狀況,出售加密貨幣“不是對比特幣的裁決”.

1900/1/1 0:00:00躲藏五周后,名譽掃地的三箭資本創始人談論了他們曾經風光無限的對沖基金的驚人暴雷,稱他們糟糕的加密投機引發了對本不應該提供的貸款的級聯保證金要求.

1900/1/1 0:00:00