BTC/HKD-0.27%

BTC/HKD-0.27% ETH/HKD-0.58%

ETH/HKD-0.58% LTC/HKD-0.5%

LTC/HKD-0.5% ADA/HKD-0.41%

ADA/HKD-0.41% SOL/HKD+0.58%

SOL/HKD+0.58% XRP/HKD-0.86%

XRP/HKD-0.86%概要

DeFi的初始價值觀是關于金融包容性和開放性。但隨著Gas價格上漲,DeFi慢慢變成了巨鯨的游戲。

L1池因便宜、簡單而有效擴展DeFi。

盡管如此,在L1的池子上存款、取款和調整資金仍然很昂貴。

StarkEx解決這個問題。解決方案就是DeFiPooling,該方案把L1上的賬單拆分并在L2上提供頭寸來重新平衡。

StarkEx3.0支持啟用這一功能所需的新基礎構件:L1限價單。

背景

DeFi旨在改善金融的包容性,這要歸功于它的可組合和無需許可的性質。然而,當gas過于昂貴時,只有巨鯨能參與得起了。

如果希望DeFi在保持包容性的同時還能額外惠及千萬用戶,就亟需解決可擴展性問題,使交易成本保持在較低水平。

Aptos生態DeFi協議ThalaLabs與LayerZero合作:金色財經報道,Aptos生態DeFi協議Thala Labs與互操作性協議LayerZero達成合作,將超額抵押穩定幣Move Dollar(MOD)和Thala治理代幣THL集成為全鏈可替代代幣(OFT),以實現無縫的多鏈連接。[2023/3/19 13:13:09]

在YieldOptimizer中我們已經看到了向可擴展性發展的趨勢。YFI和Harvest等項目讓散戶也能參與到高階的昂貴交易策略中來。以YFIUSDt曲線策略為例。

作為一名普通交易者,優化Curve的借貸收益率相當復雜。需要把錢存入一個特定的池子里,把LP代幣押進Curve儲蓄池,設置鎖定期來增加CRV獎勵,并在鏈上投票選擇分配給池子的獎勵比例。

用YFI,上述的步驟都加以抽象化。只需在YFIUSDtyVault上進行一次存款,剩下的都交給協議負責。作為回報,該協議對利潤收取20%的管理費。

數據:DeFi鎖倉量為1695億美元:金色財經報道,據Debank數據,當前DeFi全網鎖倉量(TVL)達1695億美元。目前鎖倉量最多的三個協議分別是:1.Maker(184億美元)、2.Curve(177億美元)、3.PancakeSwap(151億美元)。[2021/11/14 6:50:48]

這20%的費用對大多數交易者來說,不僅省去親自部署策略的麻煩,還節約了交易費用。

此外,通過聚合YFI客戶的投票權,YFI的行為就像一個投資基金并影響Curve以使所有YFI交易者和代幣持有者等這些利益相關者受益。

盡管如此,YFI在gas方面并不是最優的,因為從池中存取以及再平衡資金仍然是在L1上操作。因此,這些操作步驟往往價格昂貴到讓人高不可攀。

而DeFi聚合池就是來解決此問題的:它可以把存款、取款、再平衡等操作,都轉移到可擴展且低成本的L2上!

WBF交易所9月17日11:40于DeFi專區上線UNI:9月17日 11:40,WBF交易所即將上線UNISWAP(UNI),并將于DeFi專區上線UNI/USDT交易對,用戶交易UNI享0手續費福利優惠。

Uniswap是用于在以太坊上交換ERC-20令牌的協議。它消除了受信任的中介機構和不必要的租金提取形式,從而實現了快速,高效的交易。Uniswap是根據GPL許可的開源軟件。

WBF交易所陸續上線“DeFi交易專區”,“鎖倉TRX參與SUN創世挖礦”系列活動,“WT?DeFi挖礦周”等活動。[2020/9/17]

什么是DeFi聚合池?

這種新機制能夠讓用戶使用L2帳戶更便捷地無Gas費交易:在Aave和Compound借貸,在YFI或者Harvest投資,又或是在Uniswap、Balancer或Curve提供交易流動性。

YFI創始人:DeFi爆炸式增長由貪婪驅動 但這種繁榮不可持續:8月30日消息,YFI創始人Andre Cronje在今年的智能合約峰會上表示,我認為現在有如此大量資金涌入DeFi的原因是人們正在瘋狂地賺錢,人們搶購并出售治理型代幣(governance tokens)促進了這種繁榮。但是,這不是DeFi的可持續發展部分,當“貪婪階段”結束時,DeFi領域中有價值的協議(如Synthetix,Compound和Chainlink)仍將存在。(Decrypt)[2020/8/30]

逐步流程

我們在此以一個簡單的DeFi操作步驟舉例:投資USDtyVault。

參與者有:

交易者/用戶/終端用戶

用戶A、B和C有資金在L2上交易。

鏈下

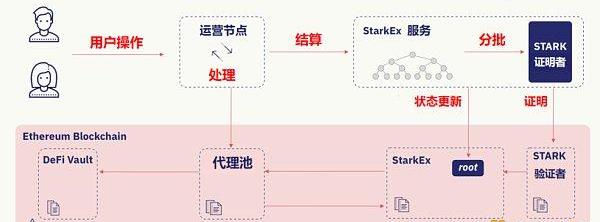

運營節點以及為其提供服務的StarkEx系統。

鏈上

DeFi目標合約

StarkEx智能合約

代理池:一個「新」的在鏈上智能合約,來協調StarkEx合約的需求、管理池子所有權,并與DeFi目標合約交互。

上述例子中,用戶A和用戶B想要存款進YFI,而用戶C想要從YFI中取款。因此,用戶A和用戶B的需求正好與用戶C匹配,只有剩下差額部分需要在鏈上交易。

從A和B的角度來看的話,DeFi聚合池操作為兩步:

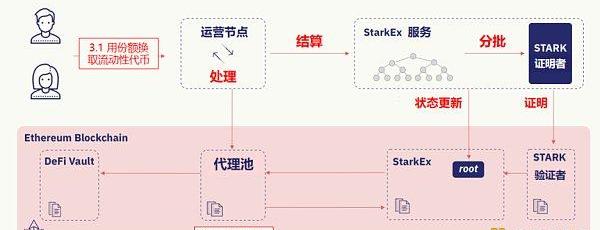

將USDt換成StarkEx運營者從代理池出鑄造出的份額

將syUSDt換成yUSDt

第一步:需求聚合

代理合約鑄造代理池的份額

代理合約通過L1限價單將份額賣給交易者

StarkEx在鏈上結算這筆買賣

第二步:池子激活

代理合約從StarkEx智能合約中取出資金池中的資金

代理合約將這筆資金存入DeFi機槍池

代理合約收到存款憑證

代理合約創建一條鏈上限價單,給出存款憑證對池子份額的價格。

第三步:L2交易者收到LP代幣

L2上的交易者用份額換回存款憑證

代理合約銷毀份額

第四步:再平衡,完工!

有人可能注意到,代幣撮合交易可以鏈下進行。那像把yUSDt換成yETH這樣的再平衡,只要找到交易的另一方就可以,交易過程無需支付Gas。

少了什么東西?L1限價單

StarkEx上的DeFi聚合池還有一個組件需要解釋:L1限價單。StarkEx上有三類基本操作:轉賬、條件性轉賬以及L2限價交易。下一個版本(StarkExV3)將支持L1限價單,L1上的智能合約能夠在L2上發送交易。這是支持DeFi聚合池的最后組件。

結論

如果實現DeFi金融普及,我們需提供更大規模的交易處理量和更便宜的交易成本。而DeFi聚合池就是一種解決方案,等于是用商用機來取代私人飛機。如果DeFi想要再吸納千萬交易用戶,這是最好的選擇。

音樂NFT有能力徹底改變音樂家們的職業軌跡,你不相信嗎?包括丹尼爾·艾倫、拉塔莎、布萊克·戴夫等在內的數十位制作人、DJ和音樂家.

1900/1/1 0:00:0021:00-7:00關鍵詞:9月份加息、Coinbase錢包、EOS分叉、ShimaCapital1.CME“美聯儲觀察”:美聯儲到9月份加息50個基點的概率為64.5%;2.

1900/1/1 0:00:00NFT世界最強大的IP生態。撰文:HarryLiu,ForjNetworkCEO編譯:WayneZhang,ForjNetwork中文社區成員 ForjCEOHarryLiu在推特分享自己對Yu.

1900/1/1 0:00:00撰文:老白,《萬字長文——我眼中區塊鏈各個賽道正在演進的技術趨勢》說下近期各個板塊看到的正在發生的,以及未來6-12個月可能出現的趨勢整體會分為公鏈,DeFi(Dex,借貸.

1900/1/1 0:00:00文:Serpent 推特是加密用戶最常用的社交媒體之一,在方便我們及時同步行業最新消息的同時,也成為了不少加密騙局的媒介.

1900/1/1 0:00:00注:原文作者JoachimNeuJoachim-Neu是Paradigm的研究實習生,他也是斯坦福大學的區塊鏈科學博士生,目前他的研究重點是可證明共識安全.

1900/1/1 0:00:00