BTC/HKD+2.92%

BTC/HKD+2.92% ETH/HKD+2.55%

ETH/HKD+2.55% LTC/HKD+3.53%

LTC/HKD+3.53% ADA/HKD+5.09%

ADA/HKD+5.09% SOL/HKD+4.53%

SOL/HKD+4.53% XRP/HKD+4.14%

XRP/HKD+4.14%文章作者:SébastienDerivaux

本文表明,流動性池作為DeFi的基本結構,可以通過改善資產流動性,同時改善被動投資者的表現,從而創造一個更加穩健的金融體系。

流動性作為系統性風險和做市商的死亡

全球金融危機期間的一個問題是用短期資金對長期債務工具進行再融資。這就是影子銀行。在有壓力的情況下,會出現流動性緊縮,整個系統停滯。在《貨幣問題》一書中提出的一個方案是禁止非監管實體發行短期、類似貨幣的債券。

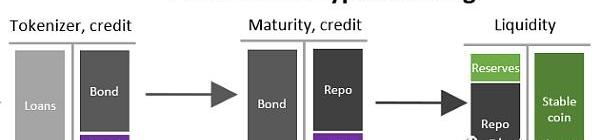

加密銀行系統對發行短期債券并不陌生,從穩定幣到積極使用回購協議。如果我們放大全儲備的加密銀行部分,通過為較長期限的資產提供資金,通過公開回購協議的手段,有一個期限轉換。我們明確指出,一個關鍵的假設是"債券存在一個流動的市場"。

美國參議員敦促加密銀行Silvergate提供更多與FTX的相關信息:金色財經報道,美國兩黨參議員團體正在敦促加密銀行Silvergate Capital (SI) 提供更多詳細信息,說明其對FTX涉嫌濫用客戶資金的了解。在周一發給Silvergate的一封信中,參議員們詢問了Silvergate與FTX的關系,稱該公司去年12月對類似問題的回應是”回避和不完整的”。

據悉,該參議院團體由Elizabeth Warren、Roger Marshall和John Kennedy組成。[2023/1/31 11:39:05]

加密銀行Silvergate:其BlockFi數字資產存款敞口總計不到2000萬美元:金色財經報道,加密銀行Silvergate周一晚間發布新聞稿稱,截至11月28日,其與周一申請破產保護的BlockFi的數字資產存款敞口總額在其所有數字資產客戶的存款總額中不到2000萬美元。(Coindesk)[2022/11/29 21:08:45]

這種流動性是實現有序清算所必需的。如果10億美元的債券以10%的折價回購(過度抵押),那么且僅當這些債券能在短期內拋售而價格波動不超過10%時,系統就會保持安全。下跌波動超過10%,就會出現清算虧損。

GaryB.Gorton和AndrewMetrick在論文《證券化銀行業務和回購運行》中闡述:對作為抵押品的債券的市場流動性的擔憂導致回購折價的資產增加:任何特定交易所需的抵押品的數量。隨著資產價值的下降和資產不斷的折價,美國銀行系統自大蕭條以來首次出現了有效的破產。

印度加密銀行平臺Cashaa將在8月中旬推出個人賬戶服務:7月19日消息,印度加密銀行平臺Cashaa表示,它將在8月中旬推出個人賬戶服務,包括印度盧比和加密貨幣的儲蓄賬戶、購買加密貨幣的貸款、加密貨幣貸款和卡服務。Cashaa顧問委員會主席Kumar Gaurav在回應印度快報關于該公司是否已尋求印度儲備銀行(RBI)的許可時強調:“由于我們僅向會員提供服務,所以我們不需要RBI對這種模式的許可。”(moneycontrol)[2021/7/19 1:02:24]

流動性是資產價格的一個關鍵驅動因素。因此,充足流動性的存在是市場有序的關鍵。

RichardBookstaber的《理論的終結:金融危機、經濟學的失敗和人類互動的橫掃》書中提出:“對流動性的需求不僅影響價格,流動性的崩潰也是股市崩盤的主要驅動因素之一。”

借貸平臺籌集200萬美元以發展成完整的加密銀行:金色財經報道,總部位于新加坡的借貸平臺Vauld在Pantera Capital的領導下籌集了200萬美元,旨在發展成為一家完整的加密銀行。其他投資者包括Coinbase Ventures、LuneX Ventures和個人投資者Compound Finance的Robert Leshner等。[2020/12/29 15:56:08]

在當前的市場中,流動性是由做市的交易商提供的。他們利用自己的資產負債表,提供一個買賣價差,這樣賣家就不必等待買家和買家的到來。然而,盡管它在正常市場中運行良好,但在壓力大的市場中往往會虧損。做市商在2013年的拋售中降低了自身風險,而做市商在新冠疫情危機期間拋售了25%的資產,減少了他們資產負債表的能力。

其他類型的市場參與者顯然應該被激勵在市場壓力導致的價格差異時購買和資產。達雷爾-達菲(DarrellDuffie)在他的文章《流動緩慢的資本的資產價格動態》中,稱這些市場參與者為“粗心大意的投資者”,他們往往來的太晚了。

如果那些粗心大意的投資者能夠積極起來并因此獲得回報呢?

加密銀行和流動性過剩

重要的研究倡導多元化和自動再平衡的投資組合,如Artemis的Dragon投資組合或All-Weather投資組合。與此同時,我們生活在一種被動投資興起的宏觀趨勢中,參與市場不再被視為比僅僅持有市場更好。

如下圖所示,在流動資金池(LP)中持有50%USDC/50%ETH投資組合將獲得50%的超額表現,而不是每小時平衡50%(不考慮成本)。Uniswap提供流動性類似于通過出售期權(并收取溢價)來實現再平衡,而不是通過市場訂單進行再平衡。

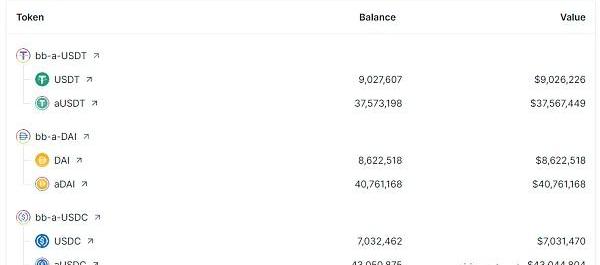

此外,通過將流動性池的基礎資產存入像Aave和Compound這樣的貨幣市場,可以再次提高性能和效率。雖然這是從學習Curve池開始的,但它被證明過于消耗Gas。BalancerboostingAaveUSD是這個概念的最新迭代(保持一些資產不進行投資,以方便交易)。

這一領域的研究仍處于早期階段。首先,我們距離投資組合配置完全在鏈上完成的時代還很遙遠。雖然我們可以預計股票和債券很快就會在區塊鏈上出現(例如使用支持金融),但到目前為止,投資世界僅限于本地加密資產、黃金和穩定幣,這可不是合理分配的基礎。

我們還需要從理論上理解,是什么推動了流動性池的表現。對于純粹的單調性資產(只會上漲或下跌的資產),在沒有有機交易的情況下,這種策略會導致虧損。波動率和一些均值在趨勢周圍的回歸是非常必要的。如果能夠從基礎資產的波動性和相關性推斷LP的盈利能力(如果有的話),將是一個巨大的貢獻。

然而,大多數資產將作為深度流動性提供,這將成為金融系統的穩定機制。在《基于市場的信貸監管的三個原則》中,PerryMerhling堅持認為,當商業交易商停止工作時,中央銀行需要成為最后的交易商。在這篇文章中,我們表明,被動投資者可以扮演這個角色,并且有動機這樣做,這是由去中心化金融的可組合性實現的。

Tags:GATSILERGVERgate.io官方登錄網頁版做單SILKROAD幣Phantasma EnergyMetaverse.Network Pioneer

行業專家解釋了以太坊合并將如何影響企業對商業用例的采用。文:RACHELWOLFSON 編譯:Zion? 責編:karen 以太坊企業聯盟(EEA)最近的一份報告強調,以太坊生態系統已經成熟到企.

1900/1/1 0:00:00比特幣的價格在2021年爆發,4月突破60,000美元,11月創下近70,000美元的歷史新高。然而,自那個高峰以來,該資產扭轉了它的軌跡,損失了超過50%的價值.

1900/1/1 0:00:00原文作者:EvgenyGaevoy原文編譯:0x9F,BlockBeats昨日,幣安官方發布公告稱,為了提高用戶的流動性和資金使用效率.

1900/1/1 0:00:00在目前的Web3世界中,鏈上用戶的行為還沒有量化方式,更談不上經濟價值。SBT的出現將為探索鏈上行為記錄、編碼做出鋪墊,甚至可以將用戶在現實世界中的信用記錄編碼上鏈,從鏈上、鏈下共同構建用戶的身.

1900/1/1 0:00:008月30日,最高人民法院、最高人民檢察院、部聯合發布《關于辦理信息網絡犯罪案件適用刑事訴訟程序若干問題的意見》.

1900/1/1 0:00:00原文作者:Nicater,Coinmetrics聯合創始人 原文編譯:白澤研究院 作為拜登總統行政命令的一部分,白宮科技政策辦公室對加密挖礦的氣候影響進行了研究,并在近期發布了報告.

1900/1/1 0:00:00