BTC/HKD+0.95%

BTC/HKD+0.95% ETH/HKD+1.23%

ETH/HKD+1.23% LTC/HKD+0.58%

LTC/HKD+0.58% ADA/HKD+2.26%

ADA/HKD+2.26% SOL/HKD+4.37%

SOL/HKD+4.37% XRP/HKD+1.33%

XRP/HKD+1.33%文/DonovanChoy,Bankless

加密分析師熱衷使用的穩定幣分類如下:1)法幣支持的穩定幣;2)加密貨幣支持的穩定幣;3)算法穩定幣。

Maker的穩定幣DAI屬于“去中心化”穩定幣,因為它是由加密貨幣抵押的。但正如人們經常說的那樣,去中心化是一個范圍,DAI也有USDC等中心化穩定幣抵押。

現在,DAI仍然由區塊鏈上的智能合約驅動,是清晰透明的,既可以說它是部分中心化的,也可以說是部分去中心化的,這取決于你樂觀還是悲觀。

DAI是好是壞?針對這個問題你可能會有兩種反應,完全取決于你的立場讓你戴哪頂帽子。

金色財經挖礦數據播報:ETH今日全網算力上漲3.09%:金色財經報道,據蜘蛛礦池數據顯示:

BTC全網算力133.230 EH/s,挖礦難度19.93T,目前區塊高度687765,理論收益0.00000660/T/天。

ETH全網算力594.466 TH/s,挖礦難度7583.03T,目前區塊高度12642850,理論收益0.00263204/100MH/天。

BSV全網算力0.682EH/s,挖礦難度0.09T,目前區塊高度691838,理論收益0.00131921/T/天。

BCH全網算力2.036 EH/s,挖礦難度0.29T,目前區塊高度692356,理論收益0.00044199/T/天。[2021/6/16 23:40:10]

第一種是戴上哲學家的帽子,進行全面的“大規模去中心化”。事實上,這頂帽子很容易戴。我們可以指出有很多去中心化的穩定幣,例如ReflexerFinance的自由浮動RAI,它是純加密貨幣抵押的,不與美元掛鉤。但是這些哲學家在經驗主義的思考上失敗了,他們忘記了RAI的520萬的流動供應只是DAI的一小部分。因此,盡管RAI近似于加密貨幣的去中心化理念,但它沒有Maker那樣的可擴展性問題,也沒有實現同等水平的用戶應用規模,這才是重點。

金色財經獨家分析 比特幣預測:A面是技術 B面是情緒:長久以來,在比特幣價格方面人們看了太多“支撐點”、“壓力位”以及MA,當分析師不斷提出的8600、9000、10000美元等關鍵位置突破后,漲跌依然還沒有定論,大漲大跌不為分析師的技術所動,股市那一套似乎不很奏效。金色財經獨家分析,目前加密貨幣市場漲跌的規律還尚未形成,用股市分析來看確實有些形式大于內容,但這并不代表技術不可靠,拋開股市技術,可以看一看供需方面的技術:日前FundstratQuantamental創建了價格/礦工的盈利率的新的比特幣定價標準,從生產和需求的角度來談,讓人更加信服;

即便如此,技術也只是比特幣價格的A面,B面仍然是情緒等非技術因素。由于加密貨幣背后的“實體”仍然不易找到,看政策,看期望,看整個市場帶來的各類利好或利空。日前韓國一項調查中顯示依據論壇的評論預測價格準確率超過了80%,可謂十分可靠的“情緒技術指標”了。加密市場的這種現象是可以理解的,畢竟即使在股市,“隨便買買”的盲目,沒有太多依據的看心情也是大有人在的。但應該反思的是,加密貨幣市場應該變得更有據可循一些,這需要更加嚴格風險控制體系、與實體經濟的進一步結合,同時也需要大機構和專業投資者的進一步加入,那時候情緒依然是情緒,但技術會更加具有參考價值。[2018/5/14]

對DAI部分中心化的第二種反應當然是戴著實用主義的帽子,即增長和用戶應用優先于令人煩惱的抽象哲學理想。DAI的部分中心化令人遺憾,但與法幣相比,它仍然是一個相對的進步,這是好事,也是讓我們開始進入加密世界的原因。

金色財經現場報道,新加坡區塊鏈生態聯合體(BUS聯合體)正式開啟:5月3日晚,世界區塊鏈中心·BitTemple新加坡開幕酒會上,由火幣生態,Node Capital,BitTemple,B+聯合發起的新加坡區塊鏈生態聯合體(BUS聯合體)正式開啟,為區塊鏈項目提供一站式服務,加速區塊鏈項目的落地,助力區塊鏈行業發展。[2018/5/3]

像往常一樣,困難的利弊權衡出現了。實用主義者想要增長,但這需要犧牲去中心化特性。哲學家們希望保持無需信任和去中心化特性,但隨之而來的是較低的可擴展性。GregDiPrisco本周在Twitter上發文很好地總結了近幾個月來Maker的治理社區中出現的各種意識形態陣營。這些陣營之間沖突的核心就是這一權衡。

金色財經獨家分析 聯盟鏈在行業內平衡效率與信任:今日業界人士指出“供應鏈的1.0是線下的核心企業主導的1+N模式,供應鏈的2.0是線上的核心企業主導的1+N模式,而是用區塊鏈的供應鏈3.0是更大的產業整合的N+N模式”的觀點實際上很好的解讀了聯盟鏈的特點。在某個特定領域中,聯盟鏈很好的促進了行業細分的發展。因為需要建立信任的各方圈子固定,領域一致,聯盟鏈將很好地處理特定問題。多中心化體現出區塊鏈的優勢,大企業N+N的模式,利用多個大企業的良好信用建立更大的信任,對原有的信任體系進行了很大的改進與升級。[2018/4/20]

美國財政部對TornadoCash的突然制裁,似乎已經引發了Maker全社區的條件反射式反應——JacekCzarnecki哀嘆其為“被動的、不知情的、有時無知的”——讓全社區重新思考其監管合規策略。

Maker的生存危機讓我們聚焦過去一年里Maker為了發展而采取的兩個主要中心化策略:

1)第一個當然是DAI重度依賴USDC抵押。相關背景如下:Maker在2021年初推出了錨定穩定模塊,允許用美元穩定資產鑄造DAI。這得以實現更大的可擴展性,因為鑄造DAI對去中心化抵押的需求較低——用戶希望持有DAI,但他們不想在此過程中做空ETH-USD。其缺點是,犧牲了無需信任的特性,因為與美元掛鉤的中心化資產會增加監管風險,Circle在本月早些時候凍結了OFAC黑名單上的TornadoCash地址上的7.5萬USDC就清楚地表明了這一點。

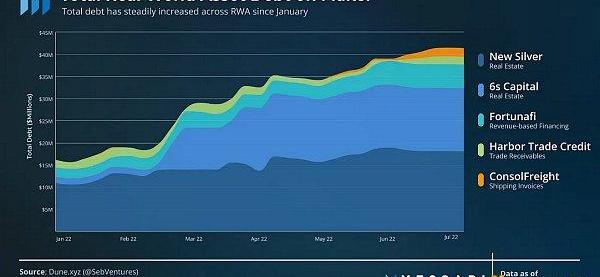

2)其次是Maker的現實世界資產敞口,包括房地產開發的擔保貸款、代幣化現金流動資產、美國國債和公司債券等。Maker的現實世界資產占Maker年化收益的比例高達約8%-10%。

本周,Maker聯合創始人RuneChristensen在一篇名為《合規之路與去中心化之路:為什么Maker別無選擇,只能準備讓Dai自由浮動》的爆文中,提出了一條極大地限制其對中心化資產依賴的路徑,因為大家看到TornadoCash發生了什么吧!

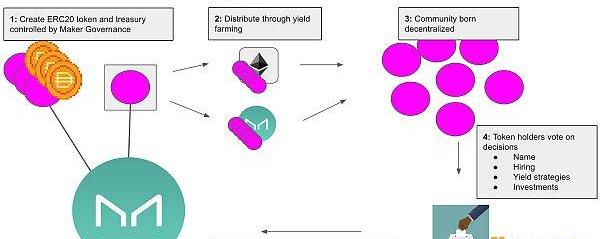

Christensen關于Maker的去中心化愿景的核心集中體現在兩個主要工具:MetaDAOs和ProtocolOwnedVaults。隨著時間的推移,這兩種工具的結合將有效降低Maker現有的監管風險,并使其走上可行的增長之路。

MetaDAOs可以發行自己的代幣,為用戶收益耕作提供獎勵,并抵消自由浮動DAI的任何貶值。這里的關鍵是,盡管DAI具有自由浮動的波動性,但與Maker緊密結合的MetaDAOs可以幫助刺激對DAI的某種形式的需求。

另一方面,協議擁有金庫是利用以太坊合并的一種策略。據此,Maker推出了自己的合成ETH,可用于發行超額抵押的DAI,同時收獲所質押的ETH約4%-5%的年收益率。雖然合并計劃在幾周后進行,但信標鏈的提款功能在上海網絡升級之前不會啟用,該升級計劃于合并后的6-12個月進行。

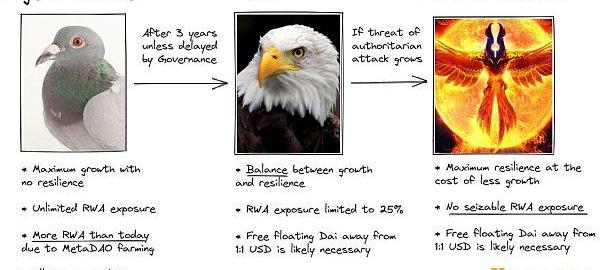

最后,Christensen列出了Maker的時間表。

上圖說明:

1)鴿子階段:

*最大化增長,無彈性。

*?無限制的現實世界資產敞口。

*?從MetaDAO收益耕作中收獲高于現在的RWA。

*?所有收入用于購買ETH。

2)老鷹階段:

*?在增長和彈性之間獲取平衡。

*?RWA上限為25%。

*?背離1:1USD自由浮動DAI很可能成為必要。

3)鳳凰階段

*?犧牲增長實現最大化彈性。

*?沒有可捕捉的RWA敞口。

*?背離1:1USD自由浮動DAI很可能成為必要。

最令人期待的以太坊合并現在就在眼前,但并不是每個人都很熱切的等待更新。一個名為ETHWCore的組織反對這一轉變,他們也準備在主要更新發布后的一天內進行硬分叉.

1900/1/1 0:00:00過去一年,整個去中心化金融(DeFi)生態系統被盜超過30億美元,其中超過?的被盜案件源自跨鏈橋。為了使DeFi發展成為一個可信且安全的生態系統,需要減輕該領域內的漏洞.

1900/1/1 0:00:00與POW相比,POS的優勢在哪里?撰文:VitalikButerin編譯:Tyronepan-BifrostFinance編者按:今天,也就是9月15日.

1900/1/1 0:00:00編者按:去年的MetaConnect炒熱了元宇宙,今年的MetaConnect自然也讓人拭目以待.

1900/1/1 0:00:00短期來看,Web3驅動的分布式算力的實現難度高,但是中長期看,這個是一個必然的結果和選擇。原文標題:《A&T前瞻:為什么Web3驅動的分布式算力網絡是元宇宙的基礎設施?》撰文:Rosie.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、礦業信息、項目動態、技術進展等行業動態。本文是其中的新聞周刊,帶您一覽本周區塊鏈行業大事.

1900/1/1 0:00:00