BTC/HKD+0.08%

BTC/HKD+0.08% ETH/HKD+0.5%

ETH/HKD+0.5% LTC/HKD+0.42%

LTC/HKD+0.42% ADA/HKD+1.08%

ADA/HKD+1.08% SOL/HKD+0.02%

SOL/HKD+0.02% XRP/HKD+0.52%

XRP/HKD+0.52%目錄

1.寒冬下的加密經濟亟需破冰重生

2.BTC及區塊鏈是Web3發展的導火索

3.以太坊開啟并推動Web3生態繁榮發展

4.ERC20和FT鋪墊了生態發展最初的基石

5.ERC721推動NFT創作及NFT-Fi創新熱潮

6.FT&NFT既推動也限制了Web3生態發展

6.1現實中金融資產與經濟活動的相互關系

6.2FT和NFT的局限性制約行業發展和創新

6.3Web3中金融資產類別與加密經濟的關系

7.基于SFT的DeFi或將開啟Web3新篇章

8.寒冬已至,春天還遠嗎

1.寒冬下的加密經濟亟需破冰重生

當下加密世界的發展變化,疊加了全球地緣、疫情以及美聯儲加息鎖表等影響,表現出三個顯著特征:

一是BTC跟NASDAQ走勢呈現出緊密的正相關。如圖1-1所示,有人說BTC越來越像只科技股,這表明加密世界愈加融入全球的經濟體系,也表明當下加密世界受全球美元經濟體系影響愈加深重。

圖1-1BTC與NASDAQ呈現正相關

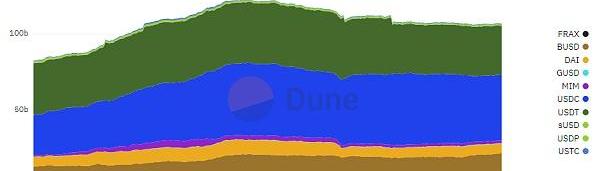

二是隨著美元流動性收縮,與美元錨定的穩定幣供應量總體上走低。這或許意味著進入加密經濟體系的機構資本正在撤出,導致加密體系內的流動性縮減。根據Dune.com的數據,穩定幣總市值從2022年5月1800億美元左右,下降到1537億美元,最大回撤曾經接近20%。流動性縮減,使得增長乏力,整個加密經濟同期總市值從2萬億美元回撤至如今的1萬億美元左右,加密世界儼然已進入了寒冬。

圖1-2穩定幣供應量變化

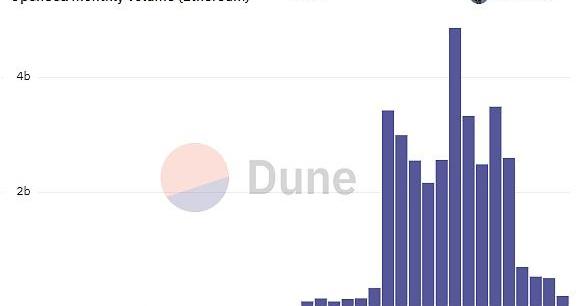

三是代表Web3行業發展繁榮度的DeFi和NFT表現疲軟。如圖1-3所示,DeFi的TVL從最高1800億美元跌至540億美元,Opensea上NFT月成交量從最高接近50億美元降至1.9億美元。最為關鍵的是在DeFi的抵押借貸、Dex、流動性做市、YeildFaiming等創新以及NFT的PFP、加密藝術、收藏品、社區Meme、游戲NFT等創新之后,一段時間內未有帶動行業實際發展的重大創新出現,反而是DeFi和NFT創新遭遇瓶頸,行業發展滯緩,接下來該走向何方?

圖1-3DeFiTVL變化和NFT交易量變化

這個問題的答案至關重要,可能將決定加密世界將用多長時間,以什么樣一種姿態走出困境,并順應宏觀經濟由熊轉暖的周期變化而迎來快速高質量發展,取得超越過往的加密經濟規模;甚至可能決定即使在宏觀經濟沒有明顯變化下,加密世界能夠破冰重生,一枝獨秀,迎來結構性的春天。

本文即是基于對現階段宏觀環境、行業發展現狀的判斷和分析,通過梳理行業發展基礎元素和應用發展的邏輯關系,嘗試明晰行業發展規律,并對行業未來發展做出探索性思考。

2.BTC及區塊鏈是Web3發展的導火索

BTC的出現有明確的背景和目的,為此中本聰創造了BTC,卻意外地開啟了加密世界的“新敘事”,后面的進程我們稱之為“Web3”。

BTC作為首創可編程加密貨幣,實現了貨幣協議化,建立起貨幣新范式,開啟了數字資產化。對標著現實世界的法幣體系而來,BTC具有“1BTC=1BTC”的典型特征,這一特征使得BTC成為了“后發概念”--FT的鼻祖。

而BTC的核心底層實現邏輯-分布式賬本,是由各個打包區塊通過哈希指針連接,形成區塊鏈條而來,人們稱之為“區塊鏈”。同時,人們發現是區塊鏈這種結構體實現并成就了BTC,BTC成為區塊鏈上第一個也是最成功的加密數字貨幣用例。

BTC名噪一時,驅動人們深入探索和挖掘區塊鏈。區塊鏈具有的“全網分布保存、多方共識記賬、塊的鏈式結構、軟件智能合約、權益通證”技術功能,使其具備了“公開透明、防丟失、防篡改、可追溯、可溯源、可確權、合約自動執行”等特性,這些特性歸集起來可統稱為“去中心化”。

Sui開發團隊將以9600萬美元從FTX資產中回購股權和代幣認股權證:金色財經報道,根據法庭文件,Sui開發團隊Mysten Labs周三與FTX破產財產達成協議,以9630萬美元的現金購買FTX在Mysten Labs的股權投資和sui代幣權證。

回購協議標志著FTX首席執行官John J. Ray III正在努力從Sam Bankman-Fried倒閉的加密貨幣交易所中最大限度地收回債權人,這個過程包括清算FTX Ventures投資組合中的主要資產。

Mysten Labs在3月16日向FTX estate發出的要約中提出回購資產。法庭文件顯示,在最終與Mysten達成交易之前,FTX破產遺產保留了投資銀行Perella Weinberg Partners (PWP),以征求其他潛在買家的興趣。

此前報道,Sui開發團隊Mysten Labs完成 3 億美元融資,FTX Ventures 領投,a16z Crypto、Jump Crypto、A&T Capital、Apollo、Binance Labs、Franklin Templeton、Coinbase Ventures、Bixin Ventures、Circle Ventures 和 Lightspeed Venture Partners 等參投。[2023/3/24 13:23:32]

至此,以區塊鏈為核心底層技術,以“去中心化”為發展宗旨,聚合與此有關的標準、資產、基礎協議、DApp等所有元素、認知和共識,Web3成為一個集合體,成為加密世界的代言人,開啟了它轟轟烈烈的征途。

3.以太坊開啟并推動Web3生態繁榮發展

以太坊基于“智能合約和去中心化應用平臺”的定位和實現機制相對BTC極大地釋放了區塊鏈創新的可行性,引導區塊鏈轉向更為廣闊的商業應用領域,帶來加密數字貨幣FT、加密數字資產NFT、基礎協議、去中心化金融及行業應用等爆發式增長,由此開啟了Web3生態的蓬勃發展。

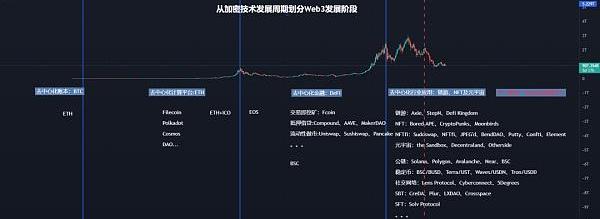

Web3生態發展呈現4個階段?

按照4年為周期的加密技術發展演進規律來看,截止目前Web3生態發展主要呈現為4個階段,每個階段有其“主流敘事”,如圖3-1所示。

圖3-1從加密技術發展周期劃分Web3發展階段

去中心化賬本階段:

BTC唱獨角戲,區塊鏈綻露頭角。圍繞BTC的生產、算力、交易、轉賬、存儲而展開,涉及到礦機、礦池、交易所、BTC錢包等環節。在這個階段,因為BTC,人們發現了區塊鏈,并開始進一步探索實踐。

去中心化計算平臺階段:

智能合約一鍵發幣,掀起ICO狂潮。以以太坊的發展為主,智能合約得以充分運用,去中心化應用開始出現,“ICO”狂潮印出無數加密數字貨幣。無論優劣,這些數字貨幣大都遵循ERC20代幣標準,能夠無差別的互換、交易和傳遞,成為后續DeFi發展的基礎加密數字資產。

去中心化金融階段:

DeFi三大基礎協議,帶來行業繁榮景象。Uniswap、MakerProtocol和AAVE/Compound三大基礎協議,奠定了整個DeFi行業發展的基礎,并據此產生大量復制、組合和模式創新,也產生“農場、食品”投機、炒作亂象,整體上呈現“DeFiSummer”的繁榮景象。

去中心化應用階段:

NFT破圈行情爆發,NFT及應用創新熱點不斷。基于ERC721實現的NFT成功破圈,在藝術、收藏、娛樂、游戲等領域發酵,一度單品價格過億,NFT創作熱潮和NFT行情相繼引爆。同時以NFT為基礎設施的應用如鏈游、社交網絡、域名服務、DID、元宇宙等熱點應用創新不斷。

下一階段::

宏觀疊加行業變化,寒冬中Web3走向何方?受全球宏觀地緣、美聯儲加息縮表、疫情等因素影響,疊加行業發展瓶頸及Terra、3AC、Celsius爆雷,Web3進入寒冬,未來將走向何方?公鏈、鏈游、DeFi、NFT-Fi、穩定幣、社交網絡、SBT、SFT……誰將吹響下一個牛市的號角,誰將成為牛市的主角?

4.ERC20和FT鋪墊了生態發展最初的基石

ERC20定義了FT,FT成為第一類加密資產類別,滿足人們基礎金融需求

Web3生態的發展,離不開無數的加密數字資產,他們猶如各類去中心化應用的原料,失去了便沒有了存在和運轉的基礎。而ERC20標準定義了同質化代幣FT,表達了抽象的數量單位,代表一種“勻質化、可分割、可加減計算、可互相替代、完全相同”的加密數字勻質化通證,就如“1BTC=1BTC”、“1BTC=0.3BTC+0.7BTC”所表達的那樣。

華爾街日報:SBF曾試圖通過拖延破產申請將資產從FTX轉移到外國監管機構:金色財經報道,據華爾街日報援引美國司法部文件報道,SBF曾于2022年11月試圖在美國拖延破產程序,以便將資產從FTX轉移到外國監管機構控制下,尋求外國監管機構對寬大處理,并最終允許其重新控制FTX。

據悉,在FTX凍結客戶賬戶后,SBF允許巴哈馬客戶提取數百萬美元。SBF曾寫信給巴哈馬總檢察長,稱FTX將為該國的客戶破例。(華爾街日報)[2023/1/31 11:37:37]

早在2015年以太坊啟動之初,Vitalik就提出通過智能合約實現FT的想法,并由FabianVogelsteller于同年11月提出ERC20標準建議。2016年之后,ERC20就成為使用最廣泛、人們最為熟知的數字通證標準,開辟了萬億美元的巨大產業。

在擁有大量優劣不等的加密數字貨幣的同時,人們隨即產生了存儲、傳輸、兌換、交易等基本金融需求,并在愈加明晰中心化應用存在的風險情況下,去中心化金融應運而生。

DeFi滿足多元化金融需求,并加速Web3生態繁榮發展

相比上一階段ICO亂象幾乎帶亂節奏,DeFi的發展似乎從一開始就走在正確的路徑上。在2018年初開始并歷時兩年的加密寒冬中,Uniswap、MakerProtocol和AAVE/Compound脫穎而出,奠定了整個DeFi行業發展的基礎。

Uniswap作為首個鏈上AMMDEX協議,以“X*Y=K”做市曲線為大眾所知,滿足用戶無需許可、無需信任的的做市和交易ERC20加密數字資產的需求。因為其完全開源,成為了推動行業發展的公共產品,為去中心化交易所打了一個優秀的樣板。

MakerProtocol以BTC、ETH等優質加密資產為抵押,創建了第一個去中心化穩定幣DAI,成為DeFi中的價值衡量尺度,滿足交易、兌換需求;同時可以其評估、量化和平衡加密貨幣高波動的風險,并對抗中心化穩定幣中心化托管和監控風險。

AAVE/Compound作為去中心化抵押借貸協議為行業所知。AAVE首創了第一個點對點借貸市場,而Compound創造了第一個點對池自動借貸模式。很顯然,貸方與借方與借貸池交互,其效率高過用戶之間交互的手動模式。二者都是在無信用評估情況下,憑借超額抵押,以無需信任和自動化的方式重構了借貸服務。

需要特別強調的是,2020年2月,Compound推出了COMP社區治理代幣,代幣持有人具有提案、投票和權益分配的權利。這一行為建立起了協議治理的新范式,改變了行業運作模式,推動了項目協議集中管理向去中心化社區管理的轉移,同時也賦予了ERC20代幣新的意義。

基于上述三大DeFi基礎協議的開放、開源和可組合特性,使得同行業可以迅速復制并進行改良、組合創新,出現了Sushiswap、YearnFinance、CurveFinance、YamFinance等現象級DeFi產品;同時涌現許多為爭奪流動性和高收益進行投機炒作的“農業”、“食品”類項目,曾一度引發Fomo,帶來混亂。

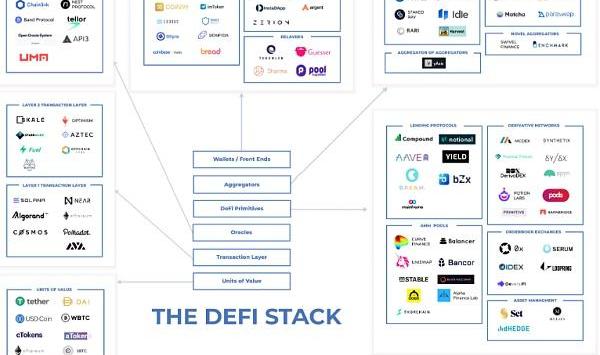

按知名投資機構Multicoin的分類,DeFi生態呈現六大板塊,包括穩定幣、交易層、預言機、DeFi基本項目、聚合器和錢包,如圖4-1所示。從2020年開始,DeFi持續爆發,這過程被稱之為“DeFiSummer”。總體來說,這個階段DeFi帶動了整個Web3發展,并在2021年4月牛市中迎來第一次鼎盛時期,DeFiTVL超過1200億美元。

圖4-1DeFi生態的六大板塊

5.ERC721推動NFT創作及NFT-Fi創新熱潮

ERC721定義了NFT,NFT呈現三種發展路徑

ERC721于2018年1月由WilliamEntriken等三人提出,該標準定義了非勻質化通證NFT。這是與勻質化通證FT相對的概念,是一種新的資產類別,用于表達“獨一無二、不可替代、不可分割、不可計算”的數字化物品,比如:

1CryptoPunk#5822=0.3CryptoPunk#5822+0.7CryptoPunk#5822這種分割根本不成立,而CryptoPunk#5822≠CryptoPunk#3655,二者不可加減,不可替換,價格相差甚至超過2000萬美元。所以NFT更適合表達具有獨特性的藝術品、收藏品、游戲裝備、域名等。

目前,NFT的發展主要呈現三種路徑,一是NFT內容本身的創作;二是標準和行業應用創新;三是NFT金融化。

律師事務所Sullivan and Cromwell將從FTX破產案中獲利數百萬美元:1月27日消息,根據一份新報告,備受爭議的律師事務所 Sullivan & Cromwell有望從其處理FTX破產案中獲利數百萬美元。據悉,Sullivan & Cromwell 有超過150名員工處理FTX案件,其中包括30名合伙人,他們每小時收費超2000美元。

此前消息,FTX US前合規事務負責人Daniel Friedberg提交聲明反對聘用Sullivan & Cromwell律師事務所負責本案后,在接受審查后被破產法官John Dorsey批準繼續負責處理FTX破產重組。FTX的審判定于2023年10月進行。(Cointelegraph)[2023/1/28 11:33:00]

在NFT內容創作方面,NFT成為加密藝術家的天堂,并成功破圈被傳統藝術、收藏、影視娛樂、游戲等業界人士追捧,激發起人們的創作熱情。與ERC721標準相匹配,這期間的NFT創作更聚焦在內容本身和呈現形式上,比如頭像類、藝術類、文字類、域名類、土地類、社交Meme類、游戲類、身份類等等。

據2022年3月NFTGO的統計數據,NFT持有地址數高達190萬,NFTs項目多達1859個,超過了2017年ICO牛市中全球數字貨幣1372的總數量。但NFTs總市值僅為167.8億美金,占同期加密市場總市值1%左右。

在NFT標準和行業應用創新方面,主要是基于ERC721進行拓展和延伸,賦予其功能和業務邏輯,以滿足不同應用場景。相關的標準有ERC-1155、ERC-1523、ERC-898、EIP-1948、EIP-2981、ERC-4907等。相關的應用創新包括NFT數據類、策展類、金融類、社交類、泛二級市場、交易行情類、錢包類、元宇宙等。

在NFT金融化方面,NFT具有非同質化特性,難以定價,門檻高,流動性差,NFT-Fi嘗試用金融化手段解決存在的這些問題,繼而形成了NFT-Fi在各個細分方向的創新,成為當下熱點,NFT-Fi生態呈現蓬勃發展的景象。

致力于解決行業痛點,NFT-Fi成為Web3當下創新熱點

CoboVeture認為NFT市場存在兩大痛點,流動性不足和定價存在缺陷。流動性不足表現為進入門檻過高、交易精度有限和資金利用率低;定價存在缺陷表現為價格共識難和價格發現機制不足。

進入門檻過高:通過NFT聚合器和眾籌方式解決,如聚合器協議Genie和Gem,眾籌協議Mesha;

資金利用率低:通過借貸、租賃方式解決,如P2P借貸協議NFT-Fi、JPEG’d,P2Pool借貸協議DROPS、BendDAO和租賃協議Doubles;

精度問題:通過碎片化解決,比如NFTx、Tessera、Unicly等;

價格共識及價格發現:通過博弈論定價模型和預言機來解決,如定價模型;自主計算預言機Banksea、NFTbank、Bankless;

另外NFT交易也是NFT市場重要的一部分,目前主要為中心化NFT交易平臺,如Opensea、CoinbaseNFT、NiftyGateway、OkxNFT、BinanceNFT等,這往往成為藍籌NFT的主戰場。而Sudoswap采用了SudoAMM自動做市商機制,針對長尾NFT推出了去中心化的NFT流動性池。另外還有整合不同公鏈NFT交易平臺,為用戶提供高效的信息整合與NFT交易的Element。

當前,NFT-Fi領域創新不斷,各種NFT、標準、基礎協議和行業應用形成了NFT-Fi相對完整的基礎設施和生圖圖景,如圖5-1所示。

圖5-1NFT-Fi生態圖景

FT&NFT既推動也限制了Web3生態發展

我們看到FT和NFT的出現推動了Web3生態繁榮發展,但同時在發展中也存在諸多問題:有些問題跟發展中的人性有關,如跟風亂撞、迎合投機炒作的偽創新;有些跟技術和商業模式實現有關,如編程語言、代幣經濟模型等;但還有一種更根本性的問題,就是FT、NFT作為一種資產類別,其自身的局限性使得某些應用難以實現,或者實現效率和效用太低,甚至阻礙進一步的創新。

在這種情況下,解決問題之道不應再停留在FT、NFT本身,而是應該站在更高、更全面的視角上去審視他們,然后回到更底層、更基本的邏輯上去尋找答案。所以進一步的發展需要更廣泛、更深入的思考。

Genesis在過去3個月內從FTX和Alameda收到價值超10億美元的FTT:11月22日消息,Arkham Intelligence儀表板數據顯示,在過去三個月里,Genesis從FTX收到了價值9.3256億美元的FTT代幣,而同期從Alameda Research收到了價值1.411億美元的FTT代幣。Genesis在鼎盛時期其交易資產接近50億美元,但截至發稿時該公司的交易資產價值約為2.38億美元。

此前報道,過去7天Genesis OTC已處理了近3億美元穩定幣贖回。(CryptoSlate)[2022/11/22 7:56:56]

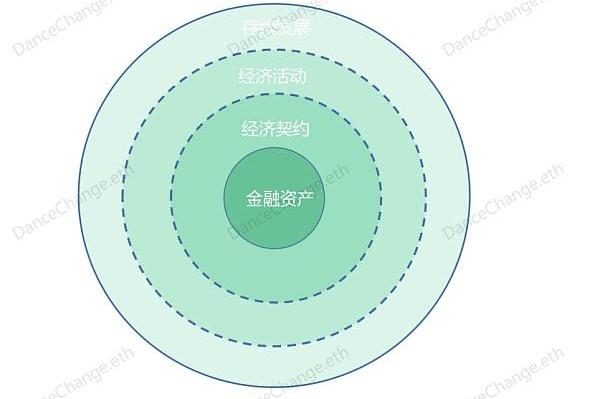

6.1

現實中金融資產與經濟活動的相互關系

現代社會基本上是一種契約社會。現實中的各類經濟活動是圍繞法幣、金融票據、衍生資產或實物資產等展開,依靠法律、法規形成的各類契約規則,人們有序展開各類經濟活動,目的是獲得所需的各類資產作為經濟回報,以支付個體、組織或者整個社會的消費、成本、生產投入等,以獲得存續和發展,由此形成了整個契約型社會經濟的可持續發展大循環。如圖6-1所示。

圖6-1傳統金融資產與經濟活動的相互關系

底層資產的變動對整個經濟體統的影響是根本性的,所謂“成也蕭何敗蕭何”。

比如從底層資產的流動性來說,若全球范圍流通的美元持續增發,全球各種資產價格就水漲船高,各類經濟活動變得活躍并有利可圖;而當美聯儲加息縮表關掉“水龍頭”時,各類資產價格應聲跌落,經濟活動也因“成本高舉”、“流動性枯竭”而舉步維艱。美聯儲深諳經濟與金融的底層邏輯,熟練運用這套把戲反復薅全球羊毛。

比如從底層資產類別的創新來說,BTC打破了中央集權發行貨幣的慣例,首創了去中心化、無需信任的可編程加密數字貨幣,并引發了從底層解構傳統互聯網和建構Web3價值網絡。這一舉措,猶如“佛羅里達州的蝴蝶扇動了一下翅膀”,全球范圍內刮起了“Web3颶風”,誕生了“加密經濟體系”,曾一度高達3萬億美元市值。相信隨著Web3領域內技術標準、資產、基礎協議、行業應用等不斷創新、發展和完善,其影響力和涉及面將更加普適和廣泛。

所以可以說,底層資產對上層經濟活動的影響是全局性的,資產類別、屬性、作用等既能推動契約締結和經濟創新,也能因為其自身局限性而限制、甚至障礙他們的創新和發展。

6.2

FT和NFT的局限性制約行業發展和創新

前面我們談到,ERC20和FT奠定并推動了DeFi行業的發展,DeFiTVL曾經高達1800億美元;ERC721和NFT帶來NFT創作和NFT-Fi創新熱潮,NFT總市值曾高達300億美元。二者相繼推動Web3繁榮發展。

市值高低一方面代表市場的繁榮程度,但未必反映行業需求支撐的真實價值,往往是真實價值之上疊加資本吹起的大泡沫。缺乏真實需求支撐,過渡的金融化,使得DeFi和NFT-Fi都呈現出泡沫化風險。所以應該考慮,哪些創新是是有真實需求和應用場景支撐,而哪些創新只是在迎合投機和炒作,可能最終演變為行業發展的噪音。

而底層資產與上層經濟發展緊密的相關性,啟發我們去發現FT和NFT兩種大類資產存在的局限性,以及對行業進一步創新帶來的障礙。

6.2.1

FT和DeFi存在的局限性和障礙

FT缺乏信用和實際價值支撐,價格波動劇烈。不同傳統法幣有中央的信用背書和實際財富價值對應,也不同于企業做大價值然后發行股票或債券,加密數字貨幣通過智能合約發行,有的只是一串軟件代碼和白皮書畫的“餅”,這是所謂的“共識價值”,真實價值需要在后期發展中捕獲,將來能否實現存在不確定性。所以加密數字貨幣價格波動劇烈,初期更多滿足了投機炒作、交易的需求。

易被大資本操控,抵押資產易被惡意清算,穩定幣也成無錨之物。由于鏈上資產都是公開透明、人人可查、規則透明的,這種特性可以在劇烈波動行情下被用以狙擊開展抵押借貸業務的DeFi協議,迫使用戶的資產被惡意清算,造成巨大損失。另外,通過質押主流加密數字貨幣來發行穩定幣,由于加密貨幣價格波動動輒20%,甚至50%以上,造成抵押資產價值大幅度縮減,致使穩定幣脫錨,甚至進入死亡螺旋,最終系統崩潰,比如Luna/UST,給個人和機構都帶來災難性損失。

鏈上原生資產,無法實現鏈上鏈下融合,市場空間有限。ERC20定義的FT,屬于鏈上原生資產,資產和價值局限在封閉的加密體系中流通,構建的DeFi體系是獨立于現實的金融體系,不能實現鏈上鏈下兩個世界的融合,意味著更大的市場空間與此絕緣。

數據:2小時前有105000枚ETH從FTX中轉出:金色財經消息,Tokenview數據顯示,2小時前有105,000枚ETH從FTX轉移到地址0x203...fdfa7。[2022/9/7 13:13:27]

超額抵押,缺乏信用擴張,總體流動性縮減,卻強化了過度金融化。雖然AAVE、Compound、MakerProtocol一般被認為是抵押借貸協議,但其實并沒有信用擴張。超額抵押高流動、高價值的加密資產,借出穩定幣或其他加密資產,在整個體系內反而縮減了流動性,或許會制約加密經濟整體上的發展。另外,這種模式難以吸引機構參與,因為傳統機構不能用低流動高價值資產或者機構信用來擴張流動性,而獲得信用貸擴張流動性卻是機構在傳統金融的優勢。但通過“套娃”式循環借貸,卻能滿足了個體做多或者做空的交易需求,反而助長了投機炒作的風氣,使得過度金融化。

一級市場投資長期鎖倉,難以釋放流動性,資金利用率低。個人或者機構參與項目各輪融資,獲得的項目代幣具有不同年限的鎖倉期和釋放規則,這增加了早期投資者的風險,同時對臨時具有流動性需求的投資者來說很不利。如果將鎖倉份額用NFT來表示,那么既不會產生二級市場的拋壓,也能解決流動性需求。更重要的是,可以創建一個具有流動性的一級交易市場。然而,因為FT資產本身特性,很難做到這一點,阻礙了進一步創新。

基于同質化資產構建,DeFi難以滿足差異化需求,阻礙傳統機構進入。比如UniswapV2實現的是無差別做市,而要提高資金做市效率,滿足代幣不同價格區間差別化做市,則需要ERC721定義的NFT來實現,這就是V3做市方式。另外,對于諸如AAVE/Compound等抵押借貸協議來說,難以提供靈活期限和不同利率的借貸方式,而只提供無差別的活期抵押借貸,不能滿足機構用戶差異化高階需求;再加上條件達成,清算自動執行,沒有期限轉換,帶來更大風險,最終將具有嚴格風控的廣大傳統金融機構拒之門開。

6.2.2

NFT和NFT-Fi存在的局限性和障礙

NFTs圖片很多,優質藍籌很少。正如前面內容表述的,NFT創作數量超過1859個,超過了2017年ICO牛市中全球數字貨幣1372的總數量。但NFTs總市值僅為167.8億美金,占同期加密市場總市值1%左右。真正具有藍籌共識的也就是CrptoPunks、BAYC、MAYC、Azuke、CloneX、Doodles等十來個,是他們貢獻了NFT總市值的90%以上。大多數NFT只是價值不高、甚至毫無價值的圖片,這反映出NFT市場仍處于很早期階段,秩序在摸索中建立,其過程混亂而充滿泡沫;也反映出整個行業對NFT這個新事物認知不足,還需要“摸著石頭過河”,“石頭被摸圓”之前難免東突西撞。

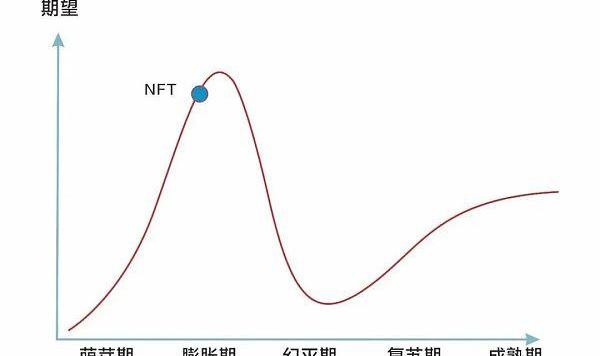

2021年Gartner發布的新興技術成熟度曲線也也印證這個觀點,如圖6-2所示。

圖6-2NFT的技術成熟度曲線

表達內容稀缺性多,表達使用價值少。大多數NFT的創作聚焦在內容形式上,在稀缺性上做文章。這方面更多是藝術品、收藏品的市場,是藝術家的天堂,不是大多數人的“菜”。雖然出現諸如ERC-1155、ERC-1523、ERC-898、EIP-2981、ERC-4907等表達業務邏輯和應用場景的標準創新,但相關NFT產品在數量規模上還是比較少。

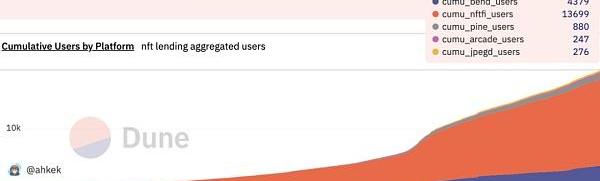

基礎設施很多,真實需求很少。NFT-Fi的創新熱潮,出現抵押借貸、碎片化、租賃、衍生品等各種金融化基礎設施,但出現幾十個NFT-Fi項目共同搶奪少數幾個藍籌NFT大概1萬左右用戶的局面。根據Dune.com9月14日數據,NFTfi協議累積用戶13699,而JPEG’d只有276個用戶,實在太卷了。如圖6-3所示。

圖6-3NF-Fi項目累積用戶數

NFT的低流動性,導致商業模式可行性存疑。“NFT們”似乎想要復制DeFi的復興之路,但這個慣性思維當前很可能是一個“甜蜜的陷進”。典型的例子是8月18日BAYC地板價跌至72ETH,導致BAYC#533健康因子小于1觸發清算拍賣機制,而無人出價引發連鎖擠兌、地板價繼續下跌、點對池流動性枯竭等連鎖反應,最后導致BendDAO出現清算危機。雖然通過治理提案BendDAO自救成功,但其商業模式可行性受到質疑。根本的原因在于,與基于高流動性構建的DeFi擁有良好的市場交易深度不同,NFT流動性很低,在某些時期甚至為0,這是所有NFT-Fi項目都面臨“缺乏或者沒有市場交易深度”的共性問題。而流動性卻是金融業務的核心訴求。喪失了核心訴求,也就喪失了項目存在的基礎,通過商業模式的一系列“騷操作”可以使得項目暫時得以存續,但畢竟舍本逐末,前景堪憂。

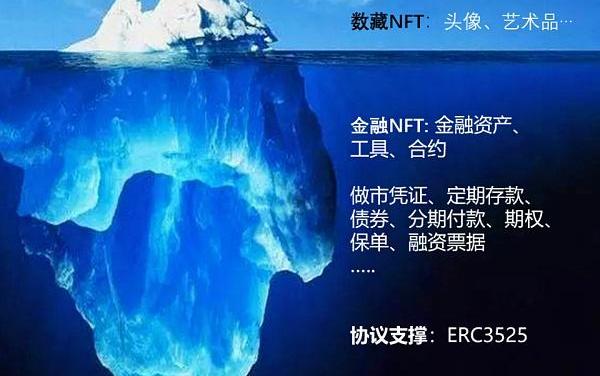

NFT金融化很多,金融NFT很少。NFT在鏈上實現了內容數字化,為了解決NFTs低流動、定價難、高門檻等問題,推出了大量金融化手段。但限于ERC721非同質化、不可拆分、不可計算等特征,ERC721能夠表達一些簡單的差異化需求,如UniswapV3利用ERC721表達做市憑證以提升資金利用率,Centrifuge以NFT單據作為抵押資產致力于將鏈下資產映射到鏈上。但很難用于表達復雜邏輯的金融需求,ERC721NFT本身的局限性限制了創新。所以更復雜的金融業務邏輯不是NFT-Fi的能力范疇,而是金融NFT的主戰場,但當下與復雜業務邏輯匹配的金融NFT基本沒有。

總結以上幾點,作為NFT主流標準的ERC721主要被用在了藝術類、收藏類等NFT,更注重內容本身和呈現形式的表達。圍繞其構建的大量金融化基礎設施雖然熱點不斷,但因為NFT本身低流動性、低市場交易深度、商業模式存疑、缺少真實用戶需求等因素,大多業務發展滯緩甚至停止。

新近發生的事正在印證本文的分析和觀點。9月13日,NFT租賃協議Rentable宣布關閉。其創始人EmilianoBonassi在其Medium中進行了教訓總結,認為將DeFi中的經驗用在NFT-Fi中很可能是一個陷進,而對產品最初的目標設定、假設框架是需要通過反復驗證的,因為“紙上的假設和目標”可能并不是用戶的動機和目標。

其中最為重要一點教訓總結是,狹窄的定位使其受到很大的局限性。但筆者認為,NFT-Fi的局限性和阻礙很可能不是主要來自金融化手段的局限性,根本上是來自于NFT本身,是NFT本身的特性限制了其擴展性、靈活性和創新,更難以滿足更高階的金融需求。如果認識到這一點,就會發現NFT-Fi模仿DeFi及跟風似的創新,猶如空中造樓,徒勞無功,照貓畫虎,不得其宗。

解決這個問題,不應再停留在NFT上去創新產品,因為產品可以解決一種問題,而標準可以解決一類問題。通過標準的創新,實現資產類別的創新,就會撥云見天,實現應用升維,獲得更大的發展空間。

這就是后面將要討論的新的資產類別SFT。為了更好理解SFT帶來的重大創新和對Web3發展的意義,我們需要先梳理一下Web3中金融資產類別與加密經濟的關系。

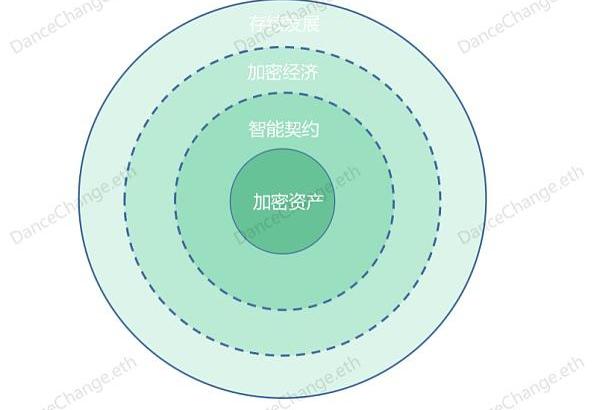

6.3

Web3中金融資產類別與加密經濟的關系

在6.1、6.2中前面我們分別分析了現實中金融資產與經濟活動的相互關系,以及FT和NFT的局限性制約行業發展和創新的具體表現,在這里我們結合上面兩部分內容,對Web3中金融資產類別與加密經濟的關系進行梳理和總結。

圖6-4加密資產與加密經濟的相互關系

如圖6-4所示,與傳統的金融世界相對應,Web3是圍繞底層加密數字資產,通過智能合約而構建起來的數字契約經濟體系。底層加密數字資產的類別、特性和能力,將決定上層智能合約的構建方式,以至于影響和決定加密經濟體系的可行性、健壯性、可持續性。比如ERC20定義的FT適合構建共同需求的、高流動性的DeFi應用,不適合滿足差異化金融需求;ERC721NFT更適合表達具有獨特性、不可分割的藝術類、收藏類數字內容,基于其上構建的各種NFT-Fi,受限于ERC721NFT本身特性,商業可行性和執行效率有待驗證。

SolvProtocol三位聯合創始人在以“ERC-3525:緣起、設計和實踐”為主題的分享中,對加密資產類別與DeFi的關系進行了深入詳細的探討,如圖6-5所示。筆者在認真學習的基礎上,接下來將引用相關的觀點和結論,并對其部分內容進行了梳理和總結,以更好呈現本文的分析和觀點。

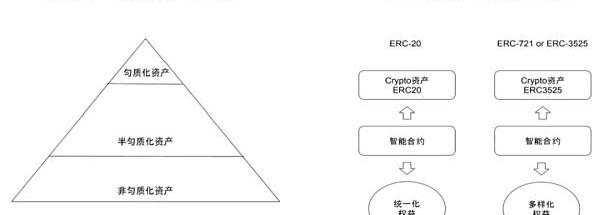

圖6-5資產類別與DeFi創新的關系

圖中清晰表達出,無論是物理世界還是加密世界,所有資產可以分為勻質化、半勻質化和非勻質化三類。勻質化資產包括貨幣、股票、標準的期權期貨衍生品、貴金屬等;半勻質化資產包括各類金融票據、碳資產等半標準傳統資產、積分卡、會員卡、禮品券等;非勻質化資產包括藝術品、收藏品、游戲道具、大部分實體物品、房產等。

基于ERC20FT勻質化加密資產構建的智能合約形成的加密經濟體系,主要在于表達統一化權益;而基于ERC721NFT非勻質化加密資產構建的智能合約形成的加密經濟體系,主要表達多樣化權益;而更高階的金融需求需要新標準定義新的資產類別來打破局限性,創造可行性。資產類別創新將帶來DeFi的突破和創新,而Solv團隊通過推出ERC3525標準定義半勻質化資產SFT來實現。

基于SFT的DeFi或將開啟Web3新篇章

SFT與FT、NFT的異同

ERC3525定義了半勻質化加密資產SFT,與ERC20、ERC721是同一級別的大類通用標準,填補了從FT到NFT之間的空白,共同覆蓋了加密世界所有的數字資產。

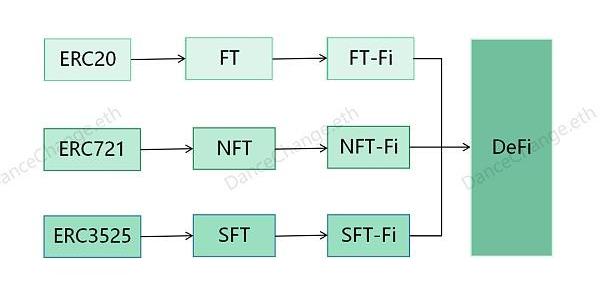

結構決定功能,三類標準不同的實現方式決定了他們各自的屬性、性能和應用場景。所謂的資產是權利的數量和權利形式的集合,不同的資產在二者之間平衡取舍,側重點各異。ERC20FT簡化了權利的形式,單純描述權利的大小,這就是所謂的“1BTC=1BTC”、“1BTC=0.3BTC+0.7BTC”。ERC721NFT省略了權利的大小,著重權利的表達形式,比如CrytoPunks的頭像,每個都是獨此一份,不可拆分,代表擁有者完整的所有權。而ERC3525SFT既描述權利形式,也描述權利大小,是一種金融NFT,適合表達內含數量特征、有時需要進行合并或拆分操作的數字物品,比如金融票據、高級金融合約、土地,以及一切具有內在數量的標準化商品。

對應于FT、NFT和SFT三類加密數字資產的去中心化金融應用,可以分別歸納定義為FT-Fi、NFT-Fi以及SFT-Fi,三種Fi集合起來就是完整的DeFi。

ERC3525SFT的應用場景

過于標準化只能提供基礎性金融服務,非標準化又局限了金融屬性,限制了擴展性,所以鑒于二者之間的半標是一種更加靈活、更具表達能力、更具擴展性的解決方案,兼容前面二者能力,更適合表達高階的金融需求。如圖7-1所示。

圖7-1SFT應用場景的藍海與協議支撐(圖片來自:Solv團隊)

SFT可以創建各類金融NFT資產,并運用到各種去中心化金融場景中:比如構建各種高級數字金融資產,比如存單、匯票、債券、期權、互換合約等;開發Web3或元宇宙當中的高級虛擬物品和裝備,如元宇宙虛擬土地的合并、拆分,可升級、可融合的游戲裝備等;作為可流轉、拆分的數字資產錢包,比如把不同類型和數量的加密數字資產封裝到一個SFT中,如1000個PHA、500個Dot、1個BAYCNFT和另一個SFT打包到一個ERC-3525SFT中。非常重要的一點,SFT可以實現真實世界資產上鏈,從而打開更大的市場空間……以上功能和應用場景都是FT、NFT難以實現或者實現起來效率低、不經濟,而SFT凸顯出其優勢。

ERC3525與行業中應用的結合

自從ERC3525標準發布以來,在各個社交媒體、社群中引起了強烈關注、熱烈討論,大家都在探索如何利用ERC3525進行業務創新。比如有人建議UniswapV3采用ERC3525以提供更加靈活、差異化的做市服務;SBT可利用ERC3525自帶數量屬性,更加靈活地適配“信用分”的場景;錢包或者普通地址可以利用ERC3525的“防投”功能,避免類似利用混幣器TornadoCash向名人錢包投的“躺槍”事件;元宇宙游戲開發商利用ERC3525實現游戲裝備的拆分、融合;甚至可以把ERC3525當做可視化、通證化的智能合約,開發更加靈活的業務邏輯,比如供應鏈追蹤和管理的行業協作平臺……相信隨著大家對ERC3525認識加深和實踐探索,會有越來越多的協議實現與ERC3525的結合,創造出更多的應用案例。

SFT將推動DeFi進入一下個階段

開啟Web3新篇章?

傳統互聯網著力于信息發布、信息共享和信息共建,是信息數字化后帶來的數字內容的發展,缺乏資產本身的表達。而在基于區塊鏈開啟的Web3中,ERC20FT實現了數字資產化,以此構建FT-Fi;ERC721實現了內容資產化,以此構建NFT-Fi;ERC3525屬于金融NFT,實現了資產數字化,以此構建SFT-Fi;三種標準和資產類別,以及構建的DeFi體系,共同致力于推動Web3價值互聯網的構建和發展。如圖7-2所示。

圖7-2基于FT、NFT及SFT構建DeFi體系

同時,ERC3525SFT將極大地增加鏈上資產的多元化,提升金融NFT數量規模,滿足更為高階的金融需求;特別是DeFi走進現實經濟系統,實現傳統資產上鏈,這是以萬億為單位計量的規模體量,屆時DeFi將基于真實的金融業務需求,迎來廣闊的市場空間。

在前面第3節中,我們將Web3發展分為4個階段,或許下一個階段將是去中心化金融NFT階段。在這個階段,因為ERC3525SFT而突破行業發展瓶頸,凝結“新共識”,開啟“新敘事”,釋放發展潛力,打開市場增量空間,或將推動Web3開啟新篇章。

寒冬已至,春天還遠嗎

隨著宏觀環境不斷惡化,全球經濟已經深陷寒冬,加密世界也亦步亦趨,難免其難。再加上最近幾日加密貨幣總市值再次跌至8800億美元左右,已接近2018年1月初水平,帶來“北風呼呼地刮”的陣陣寒意,也給業界人士憑添幾分“風蕭蕭易水寒,壯士一去兮不復還”的悲壯。

然而寒冬中并非沒有暖意,變冷的是行情,Web3Builder們從未停止前進的步伐,事實上一直激流涌動:Web3Builder們正以AMA、TwitterSpace、瓦貓之夏等各種方式探索未來;主流生態公鏈以太坊完成合并,成為PoS公鏈,價值結算網絡這樣的基礎設施建設和完善必將帶來DeFi等生態應用快速發展,為行業帶來新敘事和新機會;Polkadot開發者數量持續增長,XCM被越來越多平行鏈集成,資產跨鏈,萬鏈互連將呈現更多創新應用;SBT的提出和實踐,Web3向“Desoc”更近一步;而ERC3525標準或將推動DeFi“梅開二度”,加速構建鏈上鏈資產融合的價值互聯網。

當我們回顧加密世界一路過往,從每一次熊市中走出,都將抒寫新敘事,呈現新景象。比特幣、以太坊、DeFi、NFT、鏈游、元宇宙都曾濃墨重彩,輪番登場,或許這次該是SFT的主場了,它會帶來怎樣的景象呢?我們拭目以待。

阿拉伯有句諺語:“雖然狗會咴,但商旅隊繼續前行。”經歷幾番牛熊,Web3耕耘不息,必將收獲累累碩果。

正如筆者曾在一首詩歌《我有一個夢想》中寫道:“沃一份可耕作的地,冬月播下希望……扛起帶新泥的鋤頭,迎接新春的暖陽。”

原文作者:PaweenPitimanaaree以太坊一直是用戶和開發人員的首選區塊鏈,在DeFi和NFT上的TVL超過550億美元.

1900/1/1 0:00:00撰文:PaulVeradittakit,PanteraCapital合伙人編譯:Amber,ForesightNews2021年,中心化加密貨幣交易所的總交易量超過了14萬億美元.

1900/1/1 0:00:001.金色觀察|Bankless:這5個領域的基礎設施和應用程序值得關注宏觀烏云終將散去,對區塊空間的永不滿足的需求將再次回歸。但與此同時,下一輪牛市的種子仍將繼續播下.

1900/1/1 0:00:00Stacked本質上將是Twitch「Web3化」,創作者在保留更多收入的同時,還可通過代幣獲得平臺所有權.

1900/1/1 0:00:001.金色觀察|NFTfi來襲:如何借貸NFT目前最大的是NFT市場和流動性協議,如OpenSea、LooksRare、Zora、NFTX和Sudoswap.

1900/1/1 0:00:00邁入9月以來,關于NFT版稅及其相關改革措施的討論之熱,甚至掩蓋了這成交日漸低迷的市場。Sudoswap首推NFT+AMM,項目方可通過LP做市獲得手續費收入從而替代版稅,以此讓利給買方;在聚合.

1900/1/1 0:00:00