BTC/HKD+0.1%

BTC/HKD+0.1% ETH/HKD+0.14%

ETH/HKD+0.14% LTC/HKD+0.12%

LTC/HKD+0.12% ADA/HKD+0.03%

ADA/HKD+0.03% SOL/HKD+0.06%

SOL/HKD+0.06% XRP/HKD+0.14%

XRP/HKD+0.14%撰文:Mikey0x

在過去的幾個月里,DeFi借貸環境發生了巨大的改變,我認為人們有必要了解了一下這個領域的一些更新。因此,這是一篇關于新協議的說明,關于協議的統計數據,以及哪個項目將在下一個周期中引領借貸的內容。

新的借貸協議

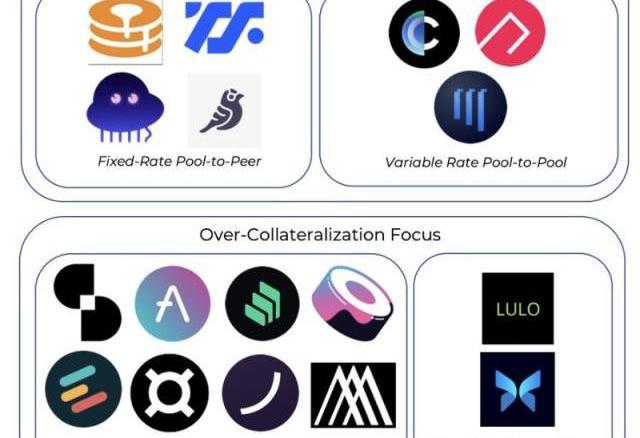

DammFinance和RibbonFinance是抵押不足的浮動利率借貸協議。它們在性質上類似于Aave的池子模型,存款和貸款是無摩擦的。

dAMM目前服務于23種資產,Ribbon即將推出。

Lulo是一個鏈上P2P訂單簿,具有固定利率和定期貸款。與Morpho非常相似,Lulo關閉了傳統上基于資金池模式的貸款人/借款人價差,并直接匹配交易方。

美股三大指數集體收跌,標普500指數跌0.44%:金色財經報道,美股三大指數集體收跌,納指跌1.16%,標普500指數跌0.44%,道指跌0.03%。[2023/6/27 22:01:33]

ArcadiaFinance是一個借貸協議,允許借款人將多種資產一次性抵押到一個保險庫中。這些保險庫是NFT,因此可以構建可組合的第二層產品,放款人可以根據保險庫的質量選擇他們的風險偏好。

Arcxmoney是一個借貸協議,重視借款人在鏈上的歷史交易行為。歷史記錄越好,最大LTV越高。到目前為止,最大的借款是100%LTV。貸款人根據借款人的信用風險提供流動資金。

dAMM和Ribbon在機構借貸領域直接與Maple和Atlendis競爭。

Arcadia、ArcX和Frax是我們在該領域已經看到的現有模型的變體。

MassMutual、BlockFi是Core Scientific的最大債權人之一:金色財經報道,MassMutual是比特幣礦企Core Scientific確定的債權人之一,該公司本周表示,從10月底開始,它將不會支付到期的款項,并可能考慮破產。Core Scientific欠一系列公司約10億美元,包括加密貨幣貸款人BlockFi、投資銀行公司B. Riley、加密貨幣金融服務公司NYDIG和數字資產銀行Anchorage Digital的母公司Anchor Labs。

該公司在一份美國證券交易委員會的文件中說:如果發生破產程序或破產,或者我們的資本結構重組,該公司的普通股持有人可能會遭受他們的投資的全部損失。Core Scientific承認,它可能因錯過付款而被起訴。(the block)[2022/10/29 11:54:40]

Kujira Network公共測試網Harpoon 4已上線:6月14日消息,據官方消息,Kujira Network 的公共測試網Harpoon 4已上線。團隊正在解決有關從 Terra Classic 遷移的后續問題,計劃北京時間 15 日 3:45 前完成。[2022/6/14 4:25:02]

許多協議繼續追求產品的垂直化,以試圖增加護城河和價值捕獲:

Frax:穩定幣、AMO、AMM、流動質押

AAVE:穩定幣、抵押不足的貸款、RWAs

ArcX:信用評分

Ribbon:保險庫+借貸

Solana官方:網絡運營商和 dapp 將在接下來的幾個小時內恢復客戶服務:金色財經報道,Solana官方發推稱,今天早些時候,當節點為同一塊生成不同的結果時,持久隨機數交易功能中的一個錯誤導致了不確定性,從而阻止了網絡的發展。在網絡未能達成共識后大約 4 個半小時的中斷之后,驗證者運營商在 UTC 晚上 9:00 成功完成了 Mainnet Beta 的集群重啟。網絡運營商和 dapp 將在接下來的幾個小時內繼續恢復客戶服務。主網測試版驗證者請按照下面鏈接的重啟說明,將1.9.x升級到1.9.28,如果你版本是1.10.x,請升級到1.10.23。[2022/6/2 3:57:22]

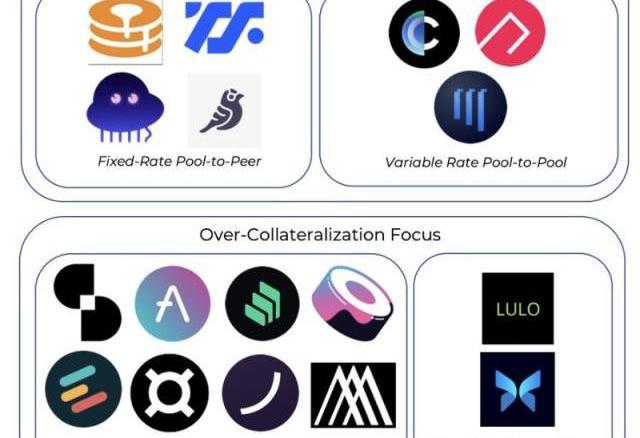

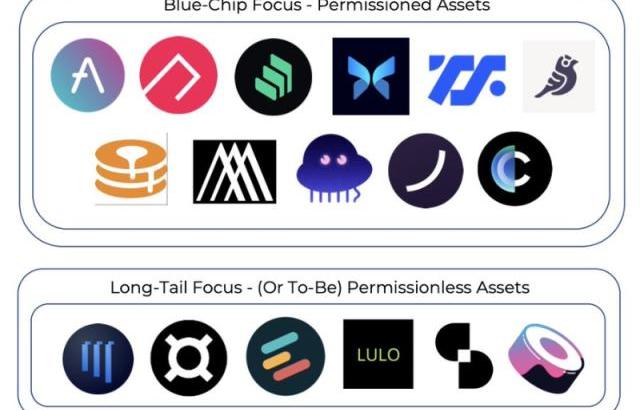

一些貸款協議更注重迎合長尾資產的需求。在機構方面,dAMM是唯一一個已經有許多長尾資產的機構。Eulerfinance允許借出和借入任何資產,而有些資產可以被抵押。

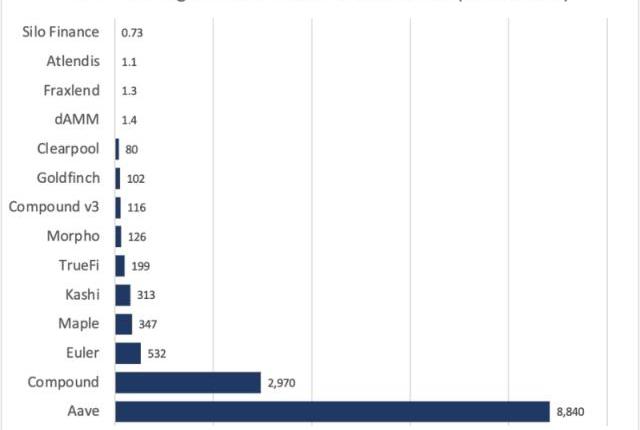

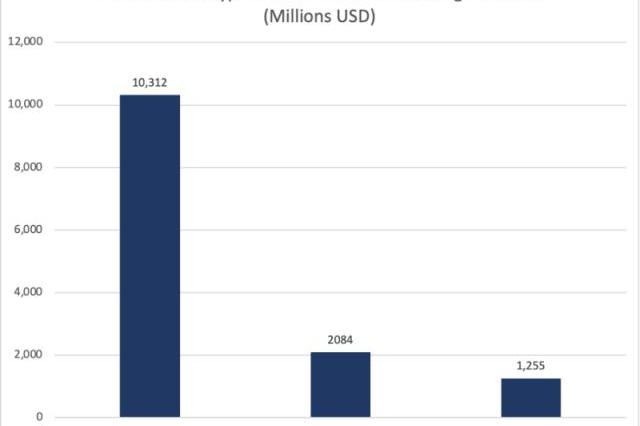

到目前為止,AAVE是明顯的贏家,部分原因在于其積極的多鏈部署——其總TVL的37%位于L2或EVM上。COMPv3從v2遷移資金的速度很慢,v2穩居第二位,Maple是最受歡迎的抵押不足貸款協議。

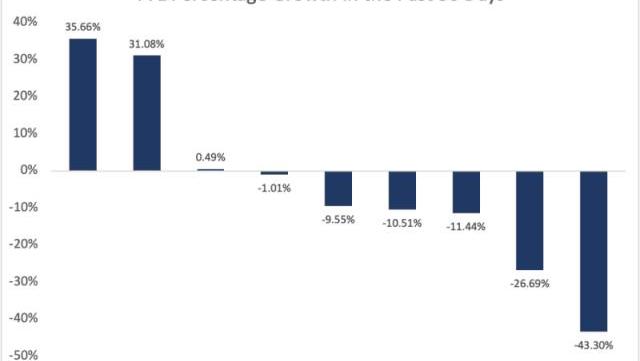

在過去的一個月里,Euler和Clearpool是僅有的2個出現大幅增長的半成熟平臺。

AAVE和Compound居于中間位置,而Kashi的縮水幅度最大。

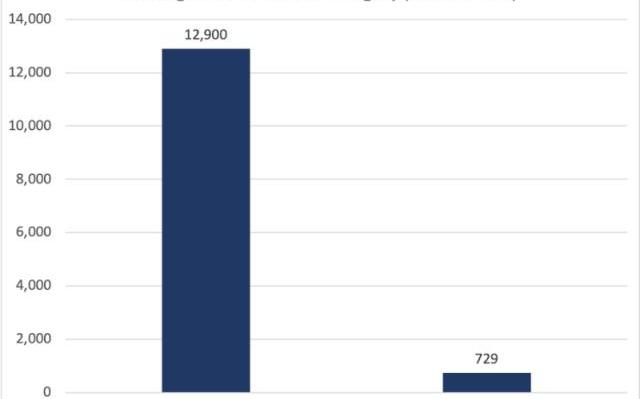

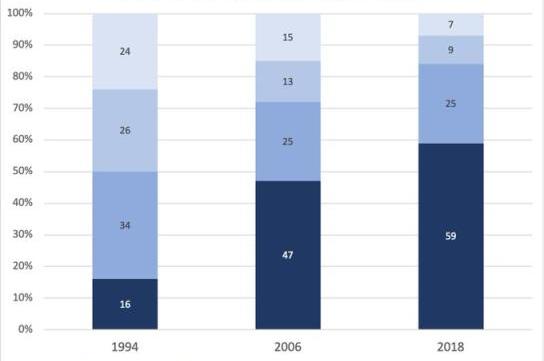

大部分借貸TVL駐留在主網上,但EVM和L2一直在緩慢占據市場份額。

在下一個周期,L2的使用量和項目數量的增加將加速對杠桿的需求,從而加速總體的流動性。

就每個類別的TVL而言,到目前為止,超額抵押的模式一直占主導地位。

預計隨著KYC和基于ZK的認證釋放新的用例,以及更多的機構資本進入鏈上,這一差距將大大縮小。

至于藍籌資產與長尾資產的借貸方面,藍籌資產目前幾乎代表了所有的流動性。

Euler是最突出的專注于長尾資產的協議,但其長尾資產的TVL也低于5%,主要是由于代幣抵押的機會成本。

當質押可以賺取更高的年利率時,為什么要把$GRT代幣存入Euler?

這將隨著時間的推移而改變,因為我們會看到Web3和DeFi協議出現流動性更強的抵押衍生品,其中代幣可以同時賺取收益并被借出。

垂直化是在所有DeFi中看到的一個有趣的趨勢,因為借貸并不是唯一一個市場份額越來越集中的板塊,Lido、Uniswap和MakerDAO在各自的類別中擁有極強的市場份額。

隨著時間的推移,我們可能會看到DeFi繼續集中……類似于過去幾十年,大型銀行的規模持續擴大。

這里有3個原因:強大的網絡效應,垂直化,以及品牌護城河。

新的借貸實驗

1)基于鏈外抵押品的zk證明的抵押不足貸款

2)使用基于社會背景的NFT作為抵押品的貸款

3)以DAO為重點的貸款

原文作者:Naly,由DeFi之道翻譯編輯。Cosmos生態系統正在蓬勃發展。ATOM2.0即將到來。快來發現你需要知道的一切.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:441.51億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量31.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:445.36億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量40.

1900/1/1 0:00:00原文標題:《CryptoDarlingHeliumPromisedA''People''sNetwork.''Instead.

1900/1/1 0:00:001.金色觀察|Cardano?Vasil升級上線將帶來什么繼以太坊合并硬分叉升級之后,Cardano?也迎來了其自去年9月Alonzo硬分叉以來最重要的升級——Vasil硬分叉.

1900/1/1 0:00:00來源:Bankless 歡迎來到權益證明以太坊,任何人都可以成為區塊鏈驗證者。合并大大降低了普通人參與保護以太坊的門檻.

1900/1/1 0:00:00