BTC/HKD+1.4%

BTC/HKD+1.4% ETH/HKD+2.09%

ETH/HKD+2.09% LTC/HKD+0.13%

LTC/HKD+0.13% ADA/HKD+1.69%

ADA/HKD+1.69% SOL/HKD+3.89%

SOL/HKD+3.89% XRP/HKD+3.25%

XRP/HKD+3.25%作者:iZUMiResearch

原文鏈接:https://foresightnews.pro/article/detail/18889

2022.11.08又會是一個載入Crypto史冊的一天。三天時間,一代巨頭跌落神壇,崩潰速度超乎所有人的預料,行業信心被嚴重打擊。但從另一個角度來看,這或許是行業的新的轉折點。

在FTX的余波下,每一家交易所都在嘗試自證清白,Binance、OKX、Bybit、Bitget、Huobi、Gate紛紛提出自己的默克爾樹資產證明方案,但實際上該方案還是需要相關部門審計,并不能保證完全安全。人性的貪婪就是如此,為了「資金使用效率」,賺取利差,放大自己的風險,實際上在傳統金融里屢見不鮮:誰都想在行情好的時候賺錢,所有人都覺得自己能夠控制好風險,安全退出,但流動性危機到來的時候,潮水退去,沒人來得及披上衣服。

回過頭來,距離DeFiSummer已經過去兩年之久,在行業冷卻的這段時間里,各類DeFi協議也慢慢淡出人們的視野。

2015年經濟學人的封面文章,把區塊鏈稱為「thetrustmachine」,這一點,七年過去并未改變,密碼學牢不可破,加密經濟系統經過時間的驗證,我們反復測試了比特幣和以太坊網絡的安全性。DeFi的出現,在區塊鏈獨有的協議特性之上,一反傳統金融的姿態,提出無托管、安全、透明的鏈上交易、借貸等各類金融服務。

MDEX位列CoinMarketCap全球DEX排名榜首:據CoinMarketCap官方數據顯示,截止至今日21:00,MDEX位列CoinMarketCap全球DEX排名榜首,全球DEX交易量占比53.66%,日交易額34億美元,超過所有DEX日交易額總和。[2021/2/25 17:53:10]

當我們無法相信人性的時候,是時候找回最初的「信任」了。

DEX作為鏈上最底層的應用,已經幾乎成為公鏈協議級別的配置,每個不同的公鏈都會有自己的頭部DEX,往往在TVL和交易量方面都占據大部分的市場份額。公鏈生態層面,大部分公鏈也都會扶持自己專屬的生態DEX。DEX團隊則結合所在公鏈的特性、自身團隊能力以及對未來不同的判斷。本份報告,我們對頭部DEX-UniswapV3上最大的池子WETH-USDC0.05%對Taker端和Maker端進行數據分析,以此為代表來查看目前DEX賽道在不同行情下整體的狀態;同時,我們對行業頭部20+分布在各個生態的DEX和DEX聚合器進行了調研,根據他們的運營情況和目前公布的發展方向,來對未來DEX賽道的中期做趨勢判斷。

17-18年最早期的DEX模仿傳統訂單薄模型,如EtherDelta和DDEX,但由于鏈上交易成本問題,難以有良好的深度和交易體驗。即使到目前高性能基礎設施出現以后,基于訂單薄模型的DEX整體體驗還是難以和CEX競爭。

2018年末Uniswap實現了自動做市商機制并發布了UniswapV1。自動做市商AMM機制更像是放在區塊鏈上的自動售貨機,被動的流動性提供策略適配了區塊鏈的環境。AMM機制結合流動性挖礦帶來2020年夏季DeFiSummer的鏈上金融大爆發。根據TheBlock的數據,DEX整體交易量一度占全網交易量的25%,目前維持在15%左右的范圍。

基于Tezos構建的DEX Dexter被曝合約存在漏洞,開發團隊Nomadic Labs已重寫合約:Tezos 開發團隊之一Nomadic Labs表示,在智能合約工具開發公司 camlCase構建的基于Tezos區塊鏈的去中心化交易所 Dexter 合約中,發現了一個漏洞,該漏洞允許在未經授權的情況下提取資金。在告知camlCase 漏洞詳細信息之后,camlCase 團隊已利用漏洞提取出資金,并退還給持有者。與此同時,由 Nomadic Labs 領導的團隊對合約進行了重寫,以避免該漏洞。[2021/2/20 17:33:38]

在2021年3月UniswapV3推出集中流動性AMM機制以后,資本效率相比之前有了數十倍的提升。UniswapV3推出以后開始不斷蠶食V2的份額,目前平均占比超過70%。

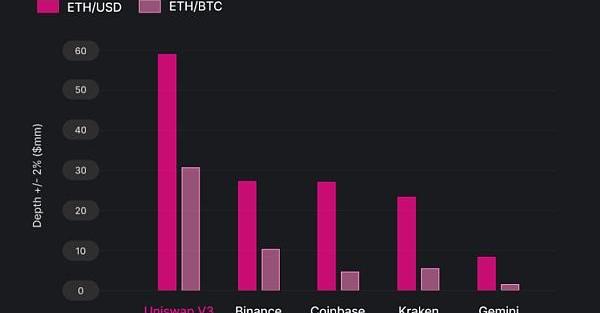

根據Uniswap五月份的研究報告,作為最大的DEX,Uniswap在主流幣交易深度上面一度超過頭部CEX如Binance,在2021.6-2022.3這個時間范圍內,Uniswap上ETH/USD交易對+/-2%的深度達到Binance的2倍,具有良好的流動性。

那么目前DEX的鏈上數據情況如何?過去七天UniswapV3總交易量78億美元,而前十五大池占69.5億美元,高達89%。手續費收入方面,過去七天總手續費收入為897萬美元,前十五大池占628萬美元,占比71%,原因在于頭部池子競爭交易量,部分流動性提供者選擇在收取手續費比例更低的池子中提供流動性,如WETH/USDC大量流動性都在0.05%費率等級的池子中,本質上是「卷」到了費率競爭上。而尾部的池子大部分采用0.3%手續費甚至1%的手續費,因此交易量小但是收入占比相比交易量占比更加大。

FDEX首期IEO項目GAP已完成認購:4月13日,去中心化交易所FDEX首期IEO項目GAP已完成認購。GAP將于4月14日15:00正式上線FDEX交易區,開盤價格為0.025USDT。FDEX是FShares Group旗下的去中心化交易所,通過質押/解押平臺幣的創新交易方式,使用戶獲得更高交易額度。GAP是一家專注跨境支付的區塊鏈解決方案商,致力于營造平等、公開、快捷的跨境支付體驗。更多信息請查看官方公告。[2020/4/13]

由于Uniswap上交易通過路由會選取最低費率和最優執行價格,因此大部分交易集中在0.05%費率等級,該費率等級主流代幣具有較好的流動性。其中大部分來源于WETH/USDC0.05%交易池。在可選的四個費率等級中,0.01%費率等級相對特殊,是Dai官方的資金池,并且鋪設到ArrakisFinance中提供流動性激勵。其他三個費率等級的情況如下:

0.05%費率等級,基本由WETH/USDC占主導,交易量占比77.1%。該費率等級主要有穩定幣交易對、主流幣和穩定幣交易對,以及各類錨定ETH/WBTC的資產交易對,如WETH/cbETH交易對。

0.3%費率池相對分布平均,主要由各類主流代幣、以及Matic、Link、Uni等頭部山寨幣交易對構成。

1%費率池則由更長尾的資產組成,交易量比較分散。

整體來看,主流資產的LP在手續費方面競爭,內卷到0.05%費率等級的池子中爭奪交易量,試圖以量換「fee」。長尾資產由于波動率大、風險更高,相對LP的成本也在提升,因此更多選擇1%費率的池子,而不會在更低費率等級上競爭。

Paydex區塊鏈瀏覽器順利完成內測:據官方消息,Paydex區塊鏈瀏覽器順利完成內測,Paydex區塊鏈瀏覽器將可詳細的記錄每一個區塊的確認過程和數字幣的產生、分配過程,并完整記錄每個區塊間的數字幣流轉情況,以及更加完整的、公開的披露數字幣的存量、增量、換手率等信息,有了區塊鏈瀏覽器后,用戶就可以通過搜索地址、交易哈希、智能合約地址等來查看到自己想要獲得的信息。[2020/3/11]

近期CEX暴雷頻出,而鏈上Uniswap作為接近協議層的基礎設施的存在,其存在本身已經受到所有用戶的信任。頭部DEX會持續保持穩定的交易量,在交易量帶來的手續費的作用下,DEX也會有相對穩定的TVL和流動性來支撐生態上的交易。整體來看UniswapV3WETH/USDC0.05%池TVL相對穩定,是更具有高流動性的交易場景。

通過鏈上數據能夠區分出機器人地址和真實用戶地址。由于鏈上交易滯后性,一般價格發現發生在CEX,隨后通過各類機器人之間的套利將DEX價格拉平。鏈上還會存在各類交易機器人。而真實用戶的占比是衡量鏈上交易活躍情況的一個重要指標。在目前的行情下,該池子機器人交易量占比超過85%。該數據在360天前的數據,機器人交易量占比基本維持在60%。可以看到該數據的確和行情相關,在熊市的環境下,整體交易量下滑,同時伴隨著鏈上真實用戶占比的大幅度下滑。

從交易聚合器的角度來看,聚合器占比在行情好的時候有顯著的提升,隨后下降。主要原因在于,行情差的情況下大部分交易量來自套利和量化機器人,這些機器人直接和Uniswap池子交互,一般較少通過聚合器進行操作。

paydex已打造完成與VToken交易所對接:據官方消息,paydex已打造完成與VToken交易所對接,會覆蓋更多應用場景,在場景中,用戶可通過Paydex燃料機制帶來的參與與投資新體驗,實現價值傳遞和投資節點Paydex的流通應用。也可實現更多應用場景的KPI接入。[2020/2/2]

從Taker端來看,整體鏈上情況相對悲觀。在行業冬季,在整體交易量和TVL萎縮的惡同時,鏈上真實用戶數量驟減,同時主要交易量回歸頭部平臺。從代幣交易對情況來看,主流代幣交易占比回升,長尾資產處于「冷凍期」。

整體來看,在劇烈波動的行情下,Uniswapv3上交易量、活躍真實用戶下降,但流動性提供者仍舊活躍,DEX保持良好的流動性。并且由于JIT流動性等因素的存在,實際上整體交易流動性更好。

但在整體用戶體驗上來看,UniswapV3仍舊有太多的改進空間,諸如MEV攻擊、滑點、交易執行結果不確定等問題,以及不支持限價訂單、錢包管理復雜度、手續費等用戶體驗問題。這部分問題不一定是底層DEX來解決。傳統金融市場也有二層架構:用戶不直接去納斯達克交易,而是通過券商交易,券商就是流量和資金的分發渠道。

上半部分我們從數據上研究了最頭部的DEX-Ethereum上UniswapV3的整體情況,這些數據僅僅能代表DEX的現在和過去的一部分。為了能夠看到未來DEX演變的方向,我們整理了20個DEX近期在產品端和市場端的發展情況,從他們的產品設計和敘事,縱觀來看,我們看到以下趨勢:

1.多公鏈生態CL-AMMDEX的出現,以及由此而來的做市專業化

不論是舊DEX對原本流動性部署方式的技術升級,還是新DEX,都采用了集中流動性模式,流動性提供者能夠在自定義的價格區間內提供流動性。此外還有Algebra為代表的技術提供商,幫助DEX實現升級。

雖然DEX的開放性和無序許可性,讓傳統只有專業做市商才能參與的流動性提供業務能夠讓普通大眾參與,實現「人人都是做市商」,流動性挖礦也是全新的權益分發方式。UniswapV2的全區間流動性操作簡單,也更容易疊加流動性挖礦等DeFi模塊。但實際上,大部分流動性提供者整體是虧錢的。UniswapV3的集中流動性出現,讓流動性提供這件事情變得更加復雜,也更加專業化。在多個生態近期大量出現集中流動性設計的DEX,考慮到鏈上特殊的環境,以及AMM模式和傳統OrderBook完全不同的數學計算和特性,我們可以預期未來會有更多專注于在集中流動性DEX提供專業流動性服務的做市團隊。

目前來看,主要的專業做市集中在大類幣種,長尾幣種考慮到調整倉位的復雜性,以及難以實現對流動性提供者的激勵,一般還是采用V2全區間流動性結合流動性挖礦的方式。未來考慮到集中流動性的高效率,結合鏈上原生交易的需求,圍繞長尾幣種的集中流動性服務方案會逐漸成熟。

2.2C趨勢明顯,追逐流量,用戶體驗升級

頭部DEX集中在流量端做提升,包括在移動端和網頁端提升用戶體驗并實現流量曝光。其中,Uniswap在收購NFT賽道的NFT聚合市場Genie之后又集成Sudoswap,實現web端APP升級。DoDo則在推大規模落地應用,同時在Web3和傳統流量入口進行推廣,實現Gasless交易以及限價單功能來捕獲更多的用戶。此外,Sushiswap實現Gasless的限價交易,Solana生態的DEX、Chainge等多鏈錢包主推Mobile端。

在交易用戶體驗上,在專業度上向CEX靠近。Uniswap、Pancakeswap等近期也推出了價格圖表,從而讓用戶能夠擺脫額外使用K線工具的困擾。Maker端,大部分全區間流動性的DEX都提供了Zap功能,一鍵兌換流動性。

3.混合AMM+RFQ+LOB

AMM在適配鏈上復雜環境的同時,也帶來諸多問題,如交易結果不確定、滑點、容易收到MEV等各類形式的攻擊等等,為了減少MEV等影響,從網絡層面到協議層面都有諸多的方案和嘗試,但難以徹底。

限價訂單能夠避免AMM這些問題,但傳統的限價訂單存在搶跑交易的問題,目前大部分聚合器采用中心化的限價訂單方案,仍舊存在此類問題。

此外,Binance最新上線的Hashflow、0x的Matcha,以及一級市場出現不少項目,都采用RFQ機制,用戶提出交易需求,平臺通過預言機或是做市商在鏈下為用戶提供報價,隨后鏈上實現原子交換,不存在滑點等問題,帶來交易的確定性。但此類機制無法實現價格發現,價格發現機制完全依賴預言機等價格輸入,本質上GMX也屬于此類型。

4.基于DEX的金融產品,交易平臺流動性打包出售

UniswapV3為代表的集中流動性是非常靈活的一類資產,可以用于模擬其他衍生品的效果。比如在目前價格下區間鋪設流動性,再持有等價值的現貨,可以實現對看漲期權的模擬。并且,傳統CEX提供的雙幣理財產品,低買、高賣策略,本質也是采用一定做市策略為用戶提供收益。DEX的LPToken完全能夠實現一樣的產品,并且提供同等水平的收益率。這類產品本質上是將用戶的資金按照一定的策略部署集中流動性DEX上的LP,獲取手續費收入,最后按照約定的規則結算,在滿足用戶特定需求的同時,實現DEX流動性的增長,是雙贏的策略。

Tags:DEXSWAPUNIUniswapWDEXUniswap Financeuniswap幣最新消息uniswap幣不見了

文:王毓嬋Selina?Cheng中美兩國Web3創業者境遇與出路的不同。在美國最富有的城鎮希爾斯伯勒連綿的丘陵之中,布滿了半山別墅.

1900/1/1 0:00:00以太坊需要遵守OFAC的規定嗎?以太坊被認為是所有加密貨幣中最去中心化的Layer1區塊鏈。然而,美國財政部海外資產控制辦公室最近的進展可能會破壞以太坊抗審查的完整性.

1900/1/1 0:00:00金色財經報道,近日,杭州西湖區出臺《西湖區關于打造元宇宙產業高地的扶持意見》,為推動西湖區以元宇宙產業為代表的未來產業發展,助力打造文三數字生活街區成為引領全國的示范數字街區.

1900/1/1 0:00:00原文:《AchievingCryptoPrivacyandRegulatoryCompliance》byJosephBurleson.

1900/1/1 0:00:00原文作者:ChristineKim 編譯:DeFi之道 2022年11月10日,以太坊開發人員齊聚第149次全體核心開發者(ACD)電話會議.

1900/1/1 0:00:00原文標題:《Ohhh-FAC|CombatingCentralisationwithSocialSlashing》以太坊需要遵守OFAC的規定嗎?以太坊被認為是所有加密貨幣中最去中心化的Laye.

1900/1/1 0:00:00