BTC/HKD+0.51%

BTC/HKD+0.51% ETH/HKD+0.41%

ETH/HKD+0.41% LTC/HKD-0.17%

LTC/HKD-0.17% ADA/HKD-0.07%

ADA/HKD-0.07% SOL/HKD+1.47%

SOL/HKD+1.47% XRP/HKD+0.33%

XRP/HKD+0.33%作者|Terry

出品|白話區塊鏈

11月17日,薩爾瓦多總統NayibBukele表示,「從明天開始,我們將每天購買一個比特幣」,直接開始了國家級別的比特幣定投之旅。

相信不少朋友也都有印象,幾乎每一次加密市場大幅下跌之際,薩爾瓦多總統都會出來給大家注射強心劑,宣布薩爾瓦多又購買了xxx枚比特幣。

但作為2021年之前一舉一動都備受行業矚目的老牌機構,近來包括薩爾瓦多、灰度、Microstrategy等在內的機構巨鯨老面孔卻聲量漸小,甚至于對市場的影響愈發可以忽略不計,那這批曾經的風云機構與巨鯨們都怎么了?

風起于「機構巨鯨」

從某種程度上講,2020年前所未有的機構入場步伐,讓至今的這輪牛熊周期從一開始就充滿了「機構牛」的屬性。

灰度:機構先行者,加密貔貅

作為數字貨幣集團DCG于2013年專門設立的子公司,灰度從誕生之日起便是加密世界舉足輕重的機構代表,也是最大最早的加密「明牌巨鯨」之一,多年來一直以信托基金的方式為投資者提供合規的加密貨幣投資渠道。

SPACE ID將為Sei Network生態引入.sei域名:4月28日消息,Web3域名和身份平臺SPACE ID 與 Layer1 公鏈 Sei Network 建立合作伙伴關系,SPACE ID 將為 Sei Network 生態引入.sei域名。

此前報道,2023 年 2 月份,SPACE ID 完成了由 Polychain Capital 和 dao5 領投、Foresight Ventures 等參投的 1000 萬美元戰略輪融資。2 月中旬,SPACE ID 發布 2.0 Beta 版本,提供一站式 Web3 域名和身份平臺來發現、注冊、交易和管理 Web3 域名。[2023/4/28 14:31:56]

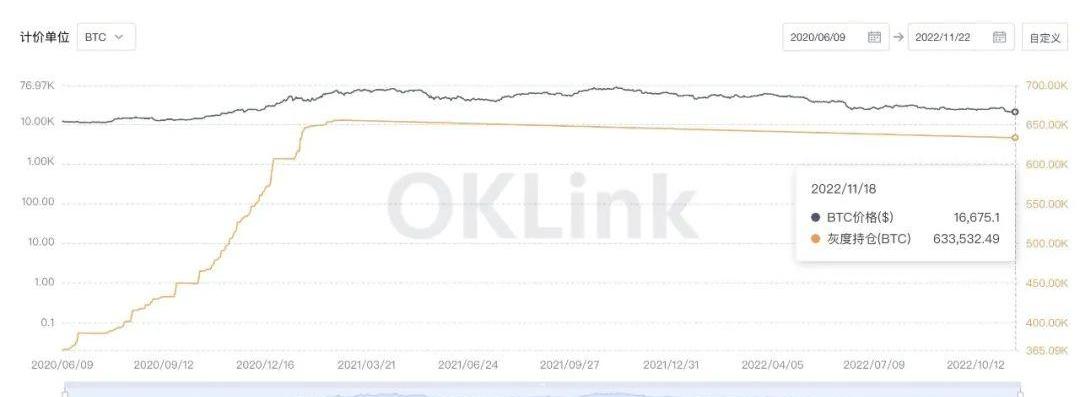

來源:OKlink

截至11月18日灰度僅比特幣信托的管理規模就超過63.35萬枚,仍是最大的加密貨幣托管機構之一,且除比特幣外,目前的單一信托基金還包含ETH、BCH、LTC、XLM、ETC、ZEC、ZEN、SOL、BAT等,總持倉價值超147億美元。

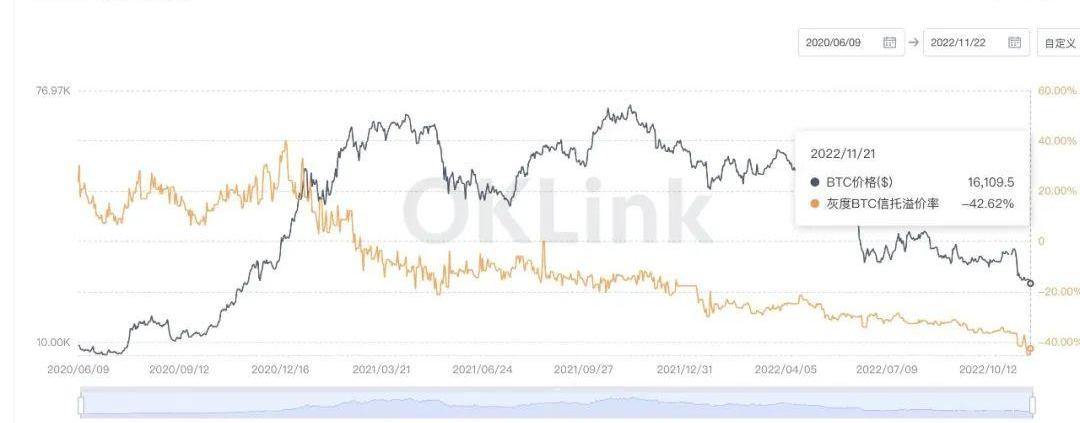

但最新數據顯示,灰度比特幣、以太坊等信托產品負溢價幾乎處于歷史新低,其中,灰度比特幣信托負溢價最低達45.2%,以太坊信托為44.65%,ETC信托的負溢價更是達到了離譜的66.99%,均處于歷史最低位。

Cardano生態穩定幣Djed預計將很快上線該生態DEX Wingriders:1月21日消息,Cardano生態去中心化交易所Wingriders發布了與該生態去中心化穩定幣項目COTI的合作推稱,并稱即將有“重要”公告宣布,社區預測COTI的穩定幣Djed將很快上線Wingriders。(The Crypto Basis)[2023/1/21 11:25:13]

來源:Oklink

從負溢價的角度看,這對曾經在一級市場以現金或是BTC、ETH的方式參與GBTC、ETHE信托的私募的投資者傷害很大,因為目前的灰度加密貨幣信托并不能直接贖回其標的資產——尚沒有明確的退出機制,暫時不存在「贖回」或「減持」。

那等這些投資者過6或12個月后,手中解鎖的BTCG、ETHE份額在美股二級市場出售,按目前的負溢價只能是虧損。

不過其實負溢價對灰度而言,仍算是穩賺不賠的買賣,因為灰度的收入只來自于托管費用:其中BTC信托的費率最低,為每年2%,其他單幣種加密貨幣信托產品的管理費為每年2.5%。按照此比例,在如今上百億美元的資產規模下,單管理費這一項的收入都數億美元。

推特調查馬斯克毀約動機,已發出數十張傳票:8月3日消息,法律專家表示,推特正在尋找證據,以證明馬斯克曾試圖破壞融資計劃,導致收購交易無法完成。此外,該公司還在調查馬斯克放棄該交易的動機。根據過去兩天提交給特拉華衡平法院的文件,推特向多家國際銀行發出數十張民事傳票,包括摩根士丹利旗下的部門、該交易的聯合投資者(包括Brookfield資產管理公司)和馬斯克的顧問。專家稱,這些傳票表明,推特希望了解出借方、投資者和顧問在馬斯克4月末簽訂收購協議后的溝通情況。(金十)[2022/8/3 2:55:17]

此前,有人透露灰度母公司通過一張此前未披露的、對潛在投資者隱藏的本票,對子公司Genesis欠款超11億美元,并要求不要披露。有知情人士表示,Genesis緊急融資目標已從10億降至5億美元,同時,Coinbase披露灰度持倉數據,共持有超63.5萬枚BTC和300萬枚ETH。今日,據Coinbase發布的灰度持有資產報告顯示,Genesis資產負債表上有28億美元未償貸款,約30%發放給母公司DCG等關聯方。

薩爾瓦多:舉國之力,買買買

2021年9月7日,薩爾瓦多正式將比特幣定為法定貨幣,具體內容包括推出電子錢包Chivo?并為下載錢包的居民各預存30美元的比特幣。

ProShares推出的做空比特幣的ETF將于6月21日上市:金色財經消息,ProShares推出的做空比特幣的交易所交易基金(ETF)“Short Bitcoin Strategy ETF”將于6月21日上市,管理費用為0.95%。該ETF將不會直接投資或做空比特幣,而是從比特幣期貨合約價格下跌中獲益。[2022/6/18 4:37:02]

在一輪又一輪的「抄底」加持之下,薩爾瓦多截至目前已經累計儲備了2381枚BTC,平均購買價格在4.5萬美元上下,按當前16200美元的價格當前浮虧約65%,虧損金額約6857萬美元左右。

不過薩爾瓦多財政部長此前就表示「不會出售購買的比特幣」,前兩天還稱比特幣崩盤帶來的財政風險極小。

MicroStrategy:場外舉債,豪賭比特幣

拋開作為托管方的交易平臺,當前持有比特幣數量超過10萬枚的公司主體,除了Block.one和早已倒閉的Mt.Gox,排名第三位的就是MicroStrategy了。

根據本月初其披露的第三季度財報,MicroStrategy目前持有約13萬枚比特幣,價值約21億美元,平均成本為30640美元,按目前16200美元的價格計算,持倉浮虧約18.7億美元。

廈門發放全國首筆數字人民幣住房公積金貸款44萬元:5月27日消息,近日,廈門市住房公積金中心發放了首筆數字人民幣住房公積金貸款 44 萬元,實現了從住房公積金中心數字人民幣賬戶發放貸款至賣房人的數字人民幣收款賬戶,是全國住房公積金行業在數字人民幣住房公積金貸款應用場景上的首創性突破。

下一步,廈門市住房公積金中心將強化金融科技開發應用,深入研究數字人民幣在住房公積金各業務領域的場景運用,在住房公積金公共服務中推廣數字人民幣結算,打造高質量發展的 \" 數字公積金 \"。(新浪樂居)[2022/5/27 3:45:39]

作為比特幣的老屯家,MicroStrategy對比特幣的買買買早已是大手筆的明牌策略,它公開買入比特幣的消息,最早可以追溯到2020年8月11日:

依據其2020年第二季度財報中制定的資產配置策略,花費2.5億美元購買了21454枚比特,這也就意味著它的首次買入成本約為每枚比特幣11652美元。

隨后在2020年9月中旬,它便宣布再次以1.75億美元購入16796枚比特幣,并表示會將比特幣作為主要的儲備資產,自此MicroStrategy便開始了一發不可收拾的增持之路。

而MicroStrategy公開的最后一次買入則為今年8月2日至2022年9月19日期間,以約600萬美元現金收購了約301枚比特幣,單枚平均價格為19851美元。

不過雖然目前的二級市場價格遠遠跌破了它的成本價,但根據MicroStrategy首席執行官MichaelSaylor在5月份披露的信息,MicroStrategy有2.05億美元的定期貸款,需要維持4.1億美元作為抵押品,而它有115109枚BTC可以質押,所以只有當比特幣的價格低于3562美元,MicroStrategy的比特幣才可能面臨清算。

Multicoin:加密嬌子的隕落

在本輪牛市周期中涌出的新秀們,像ThreeArrowsCapita、Multicoin、Alameda,都在潮水退去時回歸了最初的樣子。

其中MulticoinCapital更是從加密神壇跌落,此前就有消息人士透露,因FTX破產事件,Multicoin在大約兩周內資產規模下跌約55%。

「成也Solana,敗也Solana」,此前Multicoin近乎奇跡般的超高回報率得益于對Solana等大膽押注的成功,如今也正是導致其崩潰的主因——除了9.7%的資產由FTX托管,損失還包括其長期看漲Solana以及Solana生態資產,比如Mango、持有FTX.US股權和未完成的衍生品合約。

本輪周期的機構祛魅

如今回頭看,灰度買入、Microstrategy買買買,這些曾經在2020年曾被當作拉動場外增量資金的「牛市發動機」,在如今的大環境之下,不僅不再奏效,甚至成了一顆顆隨時可能引發行業海嘯的潛在風險點。

本輪FTX事件的發酵,在某種程度上,為加密行業與?Web3世界的機構進行了一次徹底的祛魅——畢竟一直鼓吹合規的FTX,最終卻因為挪用客戶資產及關聯機構Alameda的財務問題,造成百億美元級別的窟窿,無疑是對「機構」二字最大的諷刺。

而從后續的影響來看,無論是Multicoin單月凈值下跌過半的「加密VC神話」的破滅,還是新加坡國資委淡馬錫、Paradigm、紅杉資本的數億美元投資減記,都在加速這一進程。

曾經似乎對加密行業發展擁有舉足輕重的影響力與推動力的機構巨鯨們,本質上也只是順風時的積極因素被放大,而那些憑風而起的新秀機構與「NewMoney」們,只有退潮時的表現才是真實的實力與姿態。

其實早在之前就曾現出端倪,7月8日,DeFi巨鯨「0xb1」突然發推自述,稱自己及背后的團隊曾在2020至2021年間參與管理Celsius的近20億美元客戶資產,但Celsius并未按KeyFi的策略進行對沖并導致損失,且歸咎于KeyFi操作不當,一直拖欠KeyFi的資管費用至今,故向Celsius提起訴訟。

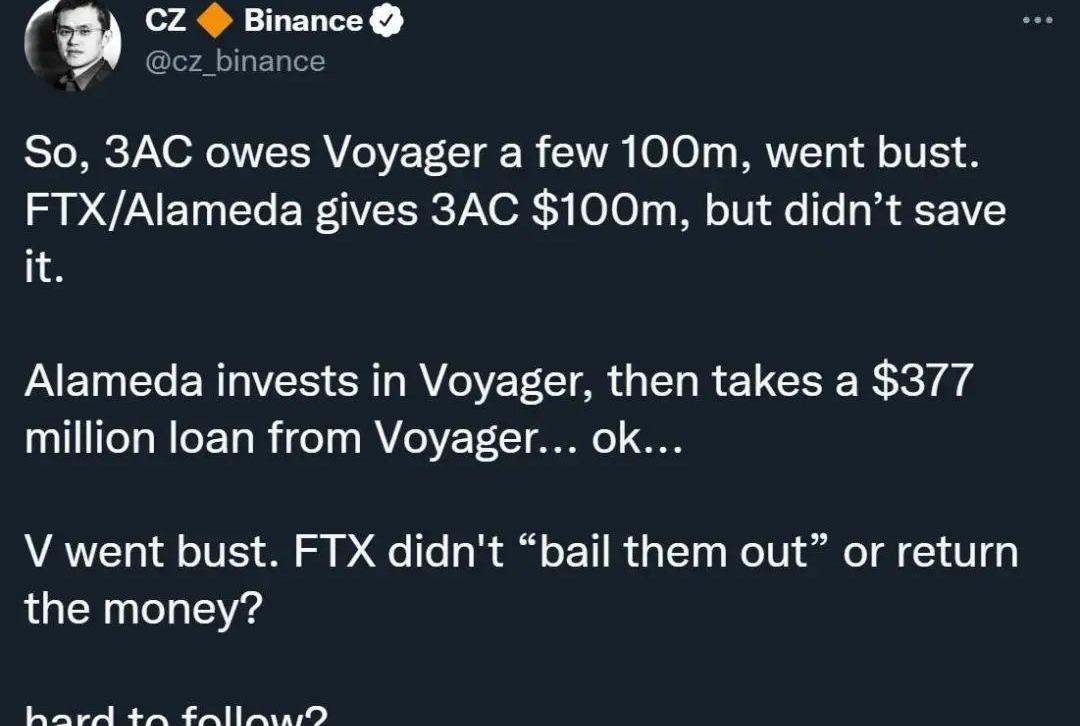

而在Alameda爆雷之前,加密經紀商VoyagerDigital申請破產時,破產申請文件就披露Alameda竟然有向VoyagerDigital借款,達3.76億美元,數目僅次于ThreeArrowsCapital。

當時幣安創始人CZ就對此發起抨擊,稱破產前Alamema才向Voyager提供借代額度以舒緩流動性危機,這等于SBF是先投資Voyager,然后再從它那里再借錢,而根據公開可查的記錄,其最初的投資額肯定是遠遠不到3.76美元的后續借款額。

如今事后回看,誅心點講,這的確很容易讓我們聯想到SBF最初投資Voyager的動機,甚至不排除通過投資獲得話語權,繼而為自己的大筆借代開啟方便之門。

包括最新的BlockFi也是同樣的套路,其員工透露「FTX救助BlockFi的唯一條件是將我們的用戶資金放到他們的平臺上,用于他們的空殼游戲,他們施加了巨大的壓力,讓BlockFi資金轉移到FTX托管,高管告訴員工不要問關于這一舉動的問題」。

這種左手轉右手滾雪球挪用用戶資產的玩法,真是讓人瞠目結舌。此前《FTX不是第一個也不會是最后一個,加密史上6大暴雷事件盤點》一文中我們說太陽底下沒有新鮮事,DeFi世界沒有神話,其實CeFi機構也是如此,甚至滿眼污糟。

一輪周期結束,如今潮水退去,我們才慢慢發現,曾經看似舉足輕重的巨鯨與機構背后,究竟有著怎樣不為人知的牽扯,又是怎樣的血腥。

小結

對于仍處于高速發展的行業而言,破除對巨鯨布局的執念,祛魅機構,或許會是這個特別的周期中,行業收獲的最大經驗之一。

朋友們,你還會相信那些外表光鮮,投資收益率驚人的明星機構嗎?歡迎評論區交流討論。

7:00-12:00關鍵詞:印尼央行、NumenCyber、杭州互聯網法院、Uniswap1.SHINNOKI項目Discord服務器遭到攻擊;2.

1900/1/1 0:00:00原文作者:Babywhale,ForesightNews隨著Synthetix生態交易平臺Kwenta推出代幣,Synthetix生態的項目已經基本完成了去中心化的進程.

1900/1/1 0:00:0021:00-7:00關鍵詞:Coinbase、粉絲Token、芝商所、BTokens1.新加坡警告投資者提防FTX網絡釣魚詐騙;2.福布斯:CoinbaseCEO稱加密行業即將迎來強監管.

1900/1/1 0:00:00對于有觀點輸出習慣的?Web3?愛好者而言,將內容“寄存”在?Twitter?等?Web2?社交媒體上,似乎還不夠“抗審查”,也缺些專屬感和獨立性;對于?Web3?協議團隊或項目方而言.

1900/1/1 0:00:00原文:《十點建議,助你在Web3安全摸索》如果你初來乍到Web3的世界,你要學習的第一件事是:保持懷疑,保持敬畏,保持求知欲;路途自由美好,但路邊也險象環生.

1900/1/1 0:00:00“之前,一家西方大型基金已經Commit了我們的項目,但現在又進入觀望狀態了”,一位項目方創始人無奈地說道.

1900/1/1 0:00:00