BTC/HKD+1.66%

BTC/HKD+1.66% ETH/HKD+1.73%

ETH/HKD+1.73% LTC/HKD+0.28%

LTC/HKD+0.28% ADA/HKD+1.39%

ADA/HKD+1.39% SOL/HKD+3.18%

SOL/HKD+3.18% XRP/HKD+0.67%

XRP/HKD+0.67%

人們對加密貨幣市場命運的擔憂在?11?月達到了頂峰。加密貨幣交易所龍頭之一,估值為?320?億美元的?FTX?破產了。盡管市場動蕩,主流加密貨幣仍表現出令人驚訝的韌性。那市場當前是否已經處于周期底部了呢?

今天我們將從鏈上數據來學習研究?5?個“觸底”信號。

?1.DeFi收益率上升

自?6?月?9?日以來,DeFi?的總收益率一直在上升。

來源:DeFiLlama?收益一覽

CoinShares CEO:加密市場仍然存在“不透明”問題:金色財經報道,CoinShares首席執行官Mognetti表示,加密市場仍然存在“不透明”問題,他稱,“盡管我們正在取得所有進展,但不透明性非常嚴重,因此沒有您想要的信息。” Mognetti認為,這會導致不確定性。[2022/8/10 12:15:26]

ETH?在一周半后的?6?月?18?日達到周期低點。

來源:TradingView

?6?月?9?日至?18?日的收益率上升反映了用戶對加密資產的借貸需求增加,這些用戶建立了空頭頭寸。此后,?7?天移動平均收益率在?6?月?19?日見頂,這一天市場見證了?ETH?價格下跌。

Mark Cuban:更多關注實用型應用程序將助力加密市場脫離熊市:6月29日消息,NBA達拉斯獨行俠隊老板Mark Cuban表示,除非人們更好地關注實用型應用,否則加密貨幣熊市不會結束。他還認為,市場還沒有觸底。

Cuban指出,更多關注具有實用性的應用程序將使加密貨幣市場脫離低迷時期。鑒于目前有很多應用程序專注于金融技術或收藏品,推出專注于商業的應用程序將是引發市場逆轉的事件之一。他還認為,不同協議和區塊鏈之間的合并最終將見證加密行業的整合,因為“這是每個行業都會發生的事情”。(Cointelegraph)[2022/6/29 1:38:32]

在傳統金融市場中,從抵押貸款到商業票據到美國國債的債務工具,收益率主要受宏觀經濟利率條件和美聯儲利率目標的驅動,而加密貨幣收益率由資產需求產生。

較高的?DeFi?收益率通常與較高的加密資產價格相關。

歐盟委員會敦促成員就加密市場法規達成一致:金色財經報道,根據歐盟金融服務專員Mairead McGuinness周三在網絡論壇上的聲明,歐盟委員會正在敦促其成員在今年秋天就其提議的加密資產市場(MiCA)法規達成一致。McGuinness表示,該委員會還希望在年底之前敲定其提議的基于分布式賬本技術(DLT)的金融產品監管沙箱。McGuinness說:“加密資產發展迅速,使本土公司能夠進入市場,同時也吸引散戶投資者。盡快制定合理的規則是我們的政策,也是我們作為政策制定者的責任。”[2021/11/12 6:47:16]

因為個人和機構主要通過借貸獲取杠桿或實施做市或其他產生收益的策略。更高的收益率意味著借款人愿意支付更高的資本成本,這表明借款人總體資本化程度更高。此外,借款收益率的提高表明借款人正在轉向更高的投資風險,這對加密貨幣等風險資產類別來說是利好消息。

貝寶金融向新加坡金融管理局申請相關執照,進入新加坡加密市場:加密金融服務商貝寶金融(Babel Finance)已向新加坡金融管理局申請相關執照,計劃在本季度投入運營,初步計劃聘請五至十人。公司目前提供基于比特幣、以太坊和穩定幣等加密資產的借貸、加密資產管理以及經紀等服務。貝寶金融聯合創始人王立表示,加密貨幣風險較高,公司主要面對機構投資者和合格投資者,不做散戶投資者的生意。

據此前報道,貝寶金融于今年5月完成4000萬美元A輪戰略融資,萬物資本、紅杉資本中國基金、Dragonfly Capital、BAI資本以及老虎環球基金(Tiger Global Management)參投。(聯合早報)[2021/7/26 1:15:32]

?2.?Curve?池再平衡

據稱在?FTX?崩潰的時候,Alameda?做空?USDT,導致?USDT?臨時脫鉤。

金色獨家 Stan Larimer:“強波動性”不是加密市場“特質”:金色財經獨家專訪,日前Stan Larimer在談加密貨幣市場波動性時指出:任何一種資產形式都有價格波動,之所以人們認為加密市場的價格波動更劇烈,是由于其市場尚小且還不成熟,入局的門檻也低一些。加之這個產業有非常多的流言蜚語與眾多容易受流言影響的不成熟投資者,以上所有因素造成了如今加密市場的強波動性。

但是,我們不能因為以上這些原因就把“強波動性”定義為加密市場特質,我們知道:比特幣很長一段時間不太值錢,現在市場份額十分可觀,并且價格也相對穩定了;單個幣種有可能經歷大的波動,但并不是系統性的;有些幣種本來就是錨定美元和固定資產的,他本來就是一種“穩定幣”。以上幾點就可以看出,把加密市場一概而論為強波動市場是不對的。[2018/6/18]

來源:TradingView

Alameda?的這一舉措以及相關各方的資金流降低了?USDT?的需求,同時增加了其供應,導致打破?1?美元掛鉤匯率。由于這種突然的供需不匹配,Curve?的?3Pool可以說是去中心化金融中最重要和最具流動性的穩定幣交易池,其?USDT?的比例余額開始增加。

來源:DuneAnalytics

做空帶來的供應增加,相關持有者的拋售壓力,以及缺乏吸收增加供應的需求,增加了?USDT?在??3Pool?中的比例。

在主要的市場下跌期間,穩定幣的余額通常在?USDT/USDC/DAI?之間的?1:?1:?1?目標水平上下波動。最近的?USDT?流入已使資金池達到預期水平,其中?38%?的?Curve?3Pool池由?USDT、USDC?和?DAI?組成,分別占?31%?。Curve?3Pool?的穩定性,顯示出了支持主要穩定幣的信心。

?3Pool?是行業內恐慌的“晴雨表”,USDT?余額的資本重組是看漲鏈上信號。

雖然在?3Pool?中?USDT、USDC?和?DAI?之間的比例關系仍然受到快速波動的影響,但該比例的穩定表明,市場預期在不久的將來會出現穩定或積極的表現。

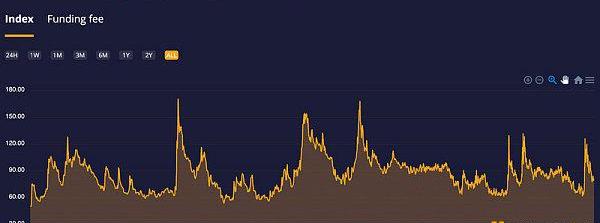

?3.?資金費率為負,價格穩定

資金費率使永續期貨的價格與永續合約打算跟蹤的資產的現貨價格保持一致。

當存在大量未平倉空頭時,永續工具的價格將低于標的的價格。在這種情況下,空頭頭寸的用戶通過資金費率補償多頭頭寸。當期貨價格高于標的現貨價格時,多頭將通過資金費率支付空頭。該機制鼓勵金融工具跟蹤資產的現貨價格。

來源:TheBlock

在整個?11?月,BTC?的融資率在?TheBlock?追蹤的所有主要交易所中基本為負值。一般來說,正資金費率意味著正面的價格行為,負資金費率意味著負面的價格行為。

然而,持續的負融資利率加上穩定的市場定價為多頭提供了希望,顯示出市場對資產定價進一步下跌的阻力,盡管加密資產的拋壓異常高。

?4.波動率回歸正常

加密貨幣波動率指數在?11?月?9?日?FTX?崩盤期間達到?126.02?美元的峰值后,一直在下跌,達到了?80.71?美元的接近基線水平。

來源:?加密貨幣波動率指數

為了形成底部,加密市場的波動性和不確定性降低是必要的。較低的?CVI?讀數證實了這種較低的波動性。

如果真的形成底部,我們預計?CVI?將繼續下跌,就像?11?月?7?日之前一樣,也就是?FTX事件真正開始上演的那一天。

?5.?“聰明的錢”的穩定幣配置縮水

“聰明的錢”對穩定幣的配置在?11?月?9?日達到?38%?的峰值后一直在下降。

來源:Nansen

?11?月剩下的時間里,“聰明的錢”從投資組合中較高的穩定幣比例過渡到今天的水平。目前,穩定幣占“聰明的錢”的錢包余額的?27%?。就像穩定幣持有者拋棄?Tether?一樣,當他們的加密貨幣資產的未來價值出現問題時,加密貨幣資產持有者也會轉而“擁抱”穩定幣。

投資穩定幣可以讓加密貨幣持有者降低風險,限制潛在的投資組合縮水,同時保持資金在鏈上,使巨鯨用戶在更適應市場條件時可以輕松地重新配置資本。

直到今年?4?月?ETH?反彈到?3.5?萬美元,觸及低于?9%?的水平,“聰明的錢”投資組合的穩定幣比例大幅增加還有很長的路要走。但在底部完全形成之前,“聰明的錢”減少穩定幣配置是必要的。目前,這個數據趨于看漲。

本文來自?Bankless,原文作者:JackInabinet,由Odaily星球日報譯者Katie辜編譯。

來源:星球日報

SUI是如何實現將網絡去中心化又能保證網絡安全的?對于普通社區成員應該如何參與SUI的早期建設?本文SUIWorld將與你一起認識SUI的委托計劃.

1900/1/1 0:00:002022年11月21日,卡塔爾世界杯將如期舉行。四年一度的足球盛宴,自然會引發全球狂歡。但值得注意的是,加密資產、Web3、元宇宙和NFT等概念在本屆世界杯上有著極大的存在感.

1900/1/1 0:00:00近兩年疫情肆虐全球,雖然困住了人們的腳步,但是困不住科技的發展趨勢,元宇宙、Web3等概念相繼出現在人們的視野里.

1900/1/1 0:00:00原文標題:《TheGrayscale(GBTC)Effect》原文作者:BenLilly原文編譯:深潮TechFlow我們重新整理了一下兩年前的故事,始于2020年,我們稱之為「灰度效應」.

1900/1/1 0:00:002022年12月2日,據區塊鏈安全審計公司Beosin旗下BeosinEagleEye安全風險監控、預警與阻斷平臺監測顯示,AnkStaking的aBNBcToken項目遭受私鑰泄露攻擊.

1900/1/1 0:00:00原文:《StarkNetPerformanceRoadmap》 編譯:wesely 路線圖中的并行化、Rust等改進,都是為接下來StarkNet提升TPS所做的準備.

1900/1/1 0:00:00