BTC/HKD-0.28%

BTC/HKD-0.28% ETH/HKD-0.68%

ETH/HKD-0.68% LTC/HKD-0.58%

LTC/HKD-0.58% ADA/HKD-0.63%

ADA/HKD-0.63% SOL/HKD+0.47%

SOL/HKD+0.47% XRP/HKD-0.92%

XRP/HKD-0.92%原文標題:《全面分析7大穩定幣脫錨風險》

原文來源:Biteye

上半年「穩定」幣UST的脫錨,直接把加密市場帶入熊市,其多米諾效應也帶崩了一系列明星項目。那么,其它的穩定幣是否穩定?如果再有脫錨,加密圈還將血流成河!

本文全面分析了當前熱門七大穩定幣的脫錨風險,列出了使用指南,幫助大家更好地守護資產。

01穩定幣簡介

穩定幣通常指價格錨定美元等法幣或者其他價值穩定的資產的加密貨幣,常見的錨定資產有美元、歐元、黃金等資產。

目前最常見的錨定資產為美元,因此下文將著重介紹美元穩定幣,且所提穩定幣不加說明均指美元穩定幣。

為什么需要穩定幣

價值尺度:

人們習慣用法幣衡量商品或資產的價格,包括加密資產。雖然眾多基于以太坊發行的NFT以ETH計價,但購買者仍會結合穩定幣價格來估算NFT的法幣價值。以美元為單位衡量加密資產價值通常被稱作「U本位」,以其他加密貨幣為單位衡量加密資產價值通常被稱作「幣本位」。

貯藏手段:

對于美元等穩定資產,其有強大的政府信用背書,在現實中具有廣泛的購買力,不會像加密資產一樣「歸零」,因此當Web3用戶希望盡可能保持鏈上資產穩定時,可選擇將賬戶中的風險資產兌換成錨定穩定資產的穩定幣,保存價值。

流通手段:

在加密世界,人們有需求持有穩定幣資產來貯藏價值,并通過法幣單位來衡量資產價值,因此法幣穩定幣也成為了加密世界的主要流通手段。基于區塊鏈發行的穩定幣可以讓用戶直接購買基于區塊鏈的商品、服務或資產,享受區塊鏈賬本的良好特性,且不需要頻繁將法幣兌換成穩定幣再提到鏈上錢包進行購買。

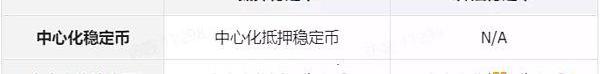

穩定幣的分類

穩定幣最重要的性質是其價格與美元的錨定,實現價格對美元的錨定可以由多種機制實現,不同機制也帶來了對應的風險,通常我們可以按照「發行方」和「錨定機制」對穩定幣進行一個大致的分類。

按發行方可分為「中心化」和「去中心化」兩類:

1、中心化穩定幣通常由鏈下某實體機構發行

2、去中心化穩定幣通常為鏈上的去中心化穩定幣協議生成

按錨定機制可分為「抵押穩定幣」和「算法穩定幣」兩類:

1、抵押穩定幣通常有足額或超額的資產進行抵押

2、算法穩定幣通過一定的算法結合套利機制維持價格對美元的錨定

穩定幣的典型風險

穩定幣最核心的性質是對美元價格的錨定。基于對美元價格的錨定,穩定幣才能在加密世界中發揮價值尺度、貯藏手段、流通手段等職能,成為用戶難以繞開的資產種類。

因此,穩定幣最大的風險在于對美元價格的脫錨,而脫錨風險通常來自于不同的穩定幣發行方。

來自原生發行方的風險

1.抵押穩定幣:儲備的抵押物不足

無論由中心化還是去中心化組織發行的抵押穩定幣,其價格對美元的錨定取決于發行方是否儲備了足額的資產對穩定幣進行支撐,保證用戶在任何時候都能以1:1的價格進行兌換。

去中心化抵押穩定幣通常由鏈上的智能合約進行鑄造和發行,抵押資產價值透明可見,風險主要來自于智能合約層面。

中心化抵押穩定幣發行方則將儲備資產存放在賬戶中,不如去中心化抵押穩定幣透明,有被挪用的風險,因此中心化穩定幣發行方通常需要公布抵押物以獲取用戶信任。

2.算法穩定幣:算法漏洞導致的無限制增發、信心動搖導致的脫鉤等風險

來自衍生發行方的風險

彭博社:Coinbase在美國最高法院一訴訟案中獲勝:金色財經報道,Coinbase在美國最高法院一訴訟中獲勝,新聞并未具體說明案件情況,但稱該裁決增強了公司將客戶和員工糾紛提交仲裁的能力。還表示商業團體在該案中團結起來支持 Coinbase,稱讓訴訟繼續進行會帶來不必要的成本。消費者權益倡導者表示,法官應該有權決定在上訴期間應審理哪些索賠,就像法院在其他法律領域所做的那樣。

外界一度誤以為該案件為此前美國證券交易委員會在紐約聯邦法院起訴加密交易所Coinbase,Coinbase股票(COIN)升至盤中高點后回落。[2023/6/24 21:56:37]

穩定幣最初的發行方難以在所有鏈上發行原生的穩定幣,因此當用戶需要在非官方發行的鏈上使用某穩定幣時,只能通過跨鏈橋或者是中心化交易所,將需要的穩定幣跨鏈到目標鏈上。

該目標鏈上的對應穩定幣通常由對應的跨鏈橋、中心化交易所等衍生發行方進行發行,其安全性也依賴對應的衍生發行方,因此就會就會產生以下相應的兩種風險。

跨鏈橋風險:當用戶使用跨鏈橋跨鏈時,跨鏈橋通常會鎖定用戶在原鏈上的穩定幣,并在目標鏈上給用戶發送相應的穩定幣。當目標鏈相應穩定幣由跨鏈橋發行時,若跨鏈橋遭受攻擊,則用戶在目標鏈上的穩定幣失去支撐財產,產生脫錨風險。

中心化交易所風險:當用戶使用中心化交易所充提跨鏈時,交易所會在鏈下接受用戶的穩定幣,并在目標鏈將對應的穩定幣發送給用戶。當目標鏈相應穩定幣由中心化交易所發行時,交易所有超發動機,導致抵押物不足,產生脫錨風險。

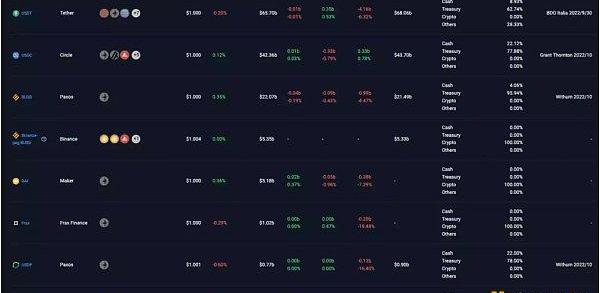

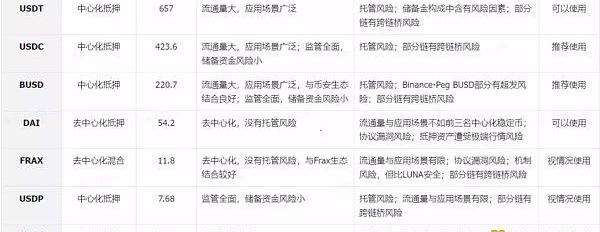

02七大穩定幣分析與對比

穩定幣具有不同的種類、機制和市場地位,用戶在兌換穩定幣時應綜合考慮穩定幣的優劣,再進行兌換并使用。以下選取了市值前七的穩定幣進行綜合對比,供用戶參考。

USDT

簡介

TetherUSD簡稱USDT,由Tether公司發行,是目前市值最高的穩定幣,總市值約657億美金。

公鏈分布

-USDT在Tron、以太坊、BSC、Solana等61條公鏈流通,在Tron和以太坊上的流通市值份額最大,分別為51.22%和38.34%

-由原生發行方Tether發行的USDT在Tron、以太坊、Solana、Omni、Avalanche、Tezos、Algorand、EOS、Liquid、Statemint、-SLP、Near、Statemine、Polygon共計14條公鏈上

-其余公鏈上的USDT均為衍生發行方發行

錨定機制

發行方進行足額資金儲備,讓用戶可以隨時使用USDT與USD進行1:1兌換。

潛在風險分析

1.原生發行方抵押物不足風險

Tether儲備的支撐USDT的資產并非完全透明,有被公司挪用的風險以及相應的投資風險。

USDT持有者可以通過Chaineye查看Tether的資產負債情況以及儲備金的分布,判斷其潛在風險。

目前Tether為USDT的儲備資產價值約680.6億美金,超過發行量657億美金,其儲備資產中約90%為流動性較好的現金和現金等價物,以及9.02%的份額用于包括了加密貨幣的投資,存在一定風險因素。

Tether從2017年開始不定期發布審計報告,最新的審計報告于2022年9月30日發布,審計公司為BDO,是全球第5大會計所,總部位于布魯塞爾,Tether使用的是意大利的BDO。Tether此前的審計來自于開曼群島的一家審計公司,叫做MHACayman,之前叫做MooreCayman,其母公司是英國的頭部注冊會計公司MHAMacIntyreHudson,曾在2022年1月因審計問題被英國金融監管局調查。

以太坊信標鏈今日凌晨短暫中斷后恢復,開發人員正在調查原因:金色財經報道,數據提供商Beaconcha.in顯示,以太坊信標鏈今日凌晨遭遇了短暫中斷,從epochs 200,552到epochs 200,554,收到的證明數量急劇下降。第一個有問題的epochs大約發生在北京時間今日04:13,網絡數據顯示,該問題在大約半小時內得到解決。以太坊核心開發人員表示,他們仍在調查導致此次中斷的原因,并將盡快向社區報告。[2023/5/12 14:58:45]

2.衍生發行方風險

跨鏈橋:通過跨鏈橋轉移的USDT安全性受到跨鏈橋安全的影響,可在DefiLlama上查詢涉及跨鏈橋的具體信息

https://defillama.com/stablecoin/tether

中心化交易所:取決于具體交易所以及其在目標鏈發行的具體幣種,可在對應官網查看資產儲備情況。

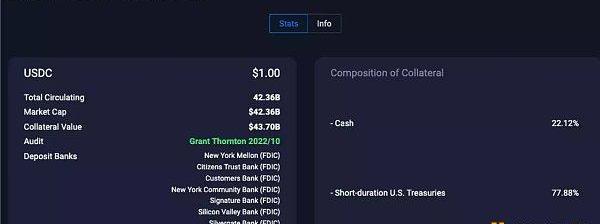

USDC

簡介

由Coinbase等公司共同組成的區塊鏈支付公司Circle發行,是目前市值排名第二的穩定幣,總市值約為423.6億美金。

公鏈分布

USDC在以太坊、Solana、Avalanche、Tron等59條公鏈流通,在以太坊上的份額達到83.7%

由原生發行方Circle發行的USDC在以太坊、Algorand、Avalanche、Flow、Hedera、Solana、Stellar、TRON、Arbitrum、COSMOS、NEAR、Optimism共計14條公鏈上

錨定機制:

發行方進行足額資金儲備,讓用戶可以隨時使用USDT與USD進行1:1兌換。

審計與合規:

USDC儲備金

潛在風險分析

1.原生發行方抵押物不足風險

USDC持有者可以通過Chaineye查看Circle的資產負債情況以及儲備金的分布,判斷其潛在風險。

https://chaineye.tools/stablecoins/stats/USDC

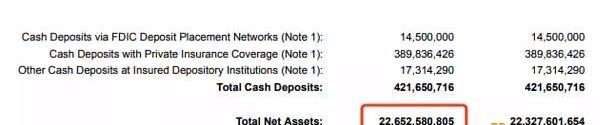

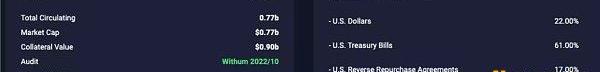

Circle每周會更新一次儲備金與發行量信息,2022年12月10日,Circle為USDC的儲備資產價值約437億美金,超過當時的發行量423.6億美金,其儲備資金內僅包含現金與短期美國國庫券,分別占比22.12%和77.88%,風險較低。

Circle自2018年10月以來每個月都會發布審計報告,其審計報告由美國第六大會計事務所GrantThorton提供。Circle的儲備金均由美國主要金融機構保管,包括貝萊德銀行和紐約梅隆銀行等。同時Circle于2021年8月9日宣布將成為國家數字貨幣銀行,并在美聯儲、美國財政部、美國貨幣監督署和美國聯邦存款保險公司的監督和風險管理要求下運營。Circle的穩定幣儲備資產存放在NewYorkMellon等一系列支持FDIC的銀行中,每個賬戶都有最高25萬美金的保險額度,能夠在一定程度上減小擠兌風險。

2.衍生發行方風險

跨鏈橋:可在DefiLlama上查詢涉及跨鏈橋的具體信息。https://defillama.com/stablecoin/usd-coin

其他衍生發行方:具體問題具體分析。??

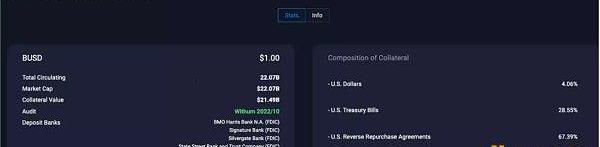

BUSD

簡介

BUSD是幣安與Paxos合作發行的穩定幣,由紐約州金融服務部批準和監管。BUSD是目前市值排名第三的穩定幣,總市值約為220.7億美金。

a16z公布首批Optimism代表名單,含GFX Labs和6所高校學生社團:2月15日消息,a16z宣布代表a16z參與投票的Optimism基金會第一批代表名單,名單由7名代表組成,包括GFXLabs以及南加州大學、卡耐基梅隆大學、普渡大學、北卡羅來納州立大學、佐治亞理工學院、東北大學6所高校的區塊鏈協會。每位代表將獲得100萬枚OP委托授權,預計在3月底前完成。

a16z網絡運營官Ross Shuel表示,a16z根據9個關鍵標準對潛在代表進行評估,并與被選代表簽署法律協議,不會控制委托投票,如果沒有罕見的法律例外,委托授權將至少維持6個月。目前,a16z第二批Optimism代表已開放申請。[2023/2/15 12:08:17]

公鏈分布

BUSD在以太坊、BNB等33條公鏈流通,在以太坊上的份額達到77.96%。

原生BUSD僅在以太坊上發行

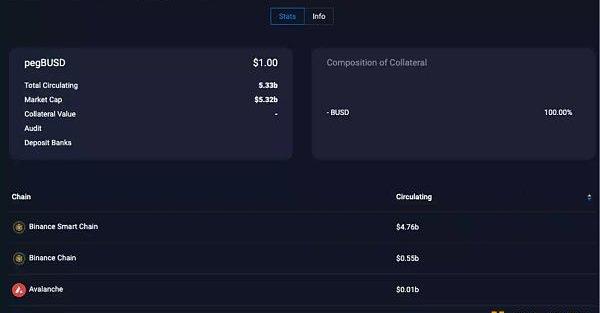

幣安為了將BUSD的流動性拓展到其他鏈上,將部分以太坊上的原生BUSD進行了足額抵押,并在BNB、BSC、Avalanche和Polygon上發行了Binance-PegBUSD

其余鏈上的BUSD均為其他衍生發行方發行

錨定機制

發行方進行足額資金儲備,讓用戶可以隨時使用USDT與USD進行1:1兌換。

潛在風險分析

1.原生發行方風險

BUSD持有者可以通過Chaineye查看BUSD的資產負債情況以及儲備金的分布,判斷其潛在風險。

https://chaineye.tools/stablecoins/stats/BUSD

Paxos每個月月底會發布一次儲備資產報告,最后一次公布的抵押物數據與最新的流通量存在時間差。目前BUSD的總流通量為220.7億美金,對應的報告還未公布。

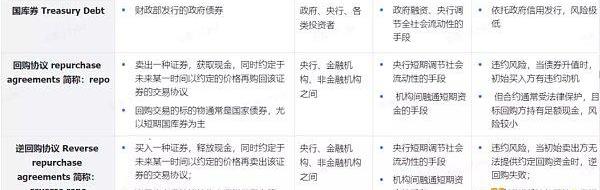

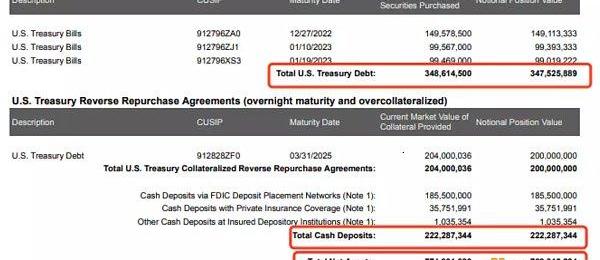

最新的報告于2022年11月30日公布,儲備凈資產市值為226.5億美金,超過當天流通量的223.8億美金。其儲備資金內包含現金、美國國庫券和美國國債抵押逆回購協議,風險較低。

每月最新儲備資金情況可于?Paxos查詢。https://paxos.com/busd-transparency/

BUSD儲備金由BMOHarrisBank等銀行存管。Paxos的審計報告由第三方審計公司WithumSmith+Brown,為全球排名前25的會計事務所。??

2.?衍生發行方風險

跨鏈橋:可在DefiLlama上查詢涉及跨鏈橋的具體信息?https://defillama.com/stablecoin/binance-usd

中心化交易所:幣安將部分以太坊上的原生BUSD進行了足額抵押,在BNB、BSC、Avalanche和Polygon上發行了Binance-PegBUSD,可通過Chaineye查詢幣安為對應鏈上的Binance-PegBUSD所做的儲備。幣安鎖定的BUSD抵押率為100%,風險較低。

https://chaineye.tools/stablecoins/stats/pegBUSD

Fintech Portabl宣布完成250萬美元種子輪融資:金色財經報道,Fintech Portabl 宣布完成由Harlem Capital Partners牽頭的 250 萬美元種子輪融資。由Nate Soffio和Alex Yenkalov創立的Portabl也在今天推出。

Portabl是金融服務和銀行應用程序的數字錢包和密碼管理器,Nate Soffio將其稱為金融數字護照,有助于用戶識別,從而減少消費者和金融服務的繁瑣任務。該公司的目標是讓人們擺脫密碼,通過授予對誰可以訪問數據的控制權,幫助消費者獲得對其經濟數據的更多所有權。[2022/9/19 7:06:39]

其他衍生發行方:具體問題具體分析??

DAI

簡介

DAI是由去中心化借貸協議MakerDAO鑄造的穩定幣,目前市值在所有穩定幣中排名第四,總市值約54.2億美金。

公鏈分布

DAI在以太坊、Polygon、BSC等40條公鏈流通,在以太坊上的份額達到88.33%。

MakerDAO僅部署在以太坊上,因此原生DAI均在以太坊上

其余鏈上的DAI均為其他衍生發行方發行

發行機制

DAI由用戶通過Maker協議超額抵押資產而鑄造,可以鑄造的DAI的數量不能超過抵押資產價值的某一比率,相當于傳統金融業務中的抵押房產等資產貸出現金。用戶可以隨時用DAI贖回抵押資產并銷毀DAI,贖回時需要支付一筆穩定費。

當用戶抵押的資產價值下跌,導致抵押率下降時,會觸發清算,用戶的抵押物被強制以溢價賣出,并需要支付13%的罰金。抵押物被清算后,用戶無需再償還DAI。

Maker協議支持ETH、WBTC等20多種抵押品,每種資產的抵押率以及穩定費都是由資產本身的風險指數以及MKR持有者治理決定。

穩定機制

當DAI的價格低于1美元時:DAI的鑄造數量是根據抵押物的美元資產確定的,且用DAI向Maker協議贖回抵押物時,DAI的價值被協議認作1美元,因此用戶可以選擇用一定數量的DAI贖回抵押物,并銷毀DAI,減少DAI的供給。

當DAI的價格高于1美元時:用戶有動機繼續鑄造更多的DAI,并出售獲利;同時MakerDAO提供了DAI存款機制,社區會提高DAI存款,鼓勵持有者將DAI鎖倉,降低流通量。DAI的利息由MakerDAO穩定費收益支付,如果穩定費收益不能覆蓋DAI存款利率的總支出,則Maker將增發MKR以彌補差額。

允許DAI與美元脫鉤的提議:2022年8月28日,MakerDAO聯合創始人RuneChristensen發布文章《合規之路和去中心化之路:為什么Maker別無選擇,只能準備自由浮動DAI》,指出目前超過50%的DAI由USDC抵押,而監管對加密貨幣的打擊可能會在沒有事先通知的情況下發生,即使對于合法、無辜的用戶也沒有恢復的可能性。

因此,RuneChristensen建議通過一個被稱為「Endgame計劃」的方案逐步增加DAI的去中心化資產抵押份額,提高抗審查程度。Rune指出該過程可能會導致50%的用戶流失,但Maker會優先選擇去中心化,且允許DAI與美元進行一定的脫鉤來維持去中心化。

1.「Endgame計劃」主要內容

a.將復雜的MakerDAO治理拆分成多個MetaDAO,負責特定的治理職責,提高治理的去中心化程度:每個MetaDAO都可以專注于自己的任務,實現治理的多中心,允許MetaDAO并行執行,加快治理進程。MetaDAO之間是彼此獨立的,有自己的治理代幣和治理流程,需要自己賺取收益。

數據:當前Cosmos生態總市值為121.68億美元:金色財經消息,據CoinGecko最新數據顯示,當前Cosmos生態總市值為121.68億美元(截至發稿時為12,168,928,090美元),24小時交易額為940,907,607美元。[2022/6/11 4:18:27]

b.引入更多去中心化資產:降低ETH、wBTC等抵押資產的穩定費,降低通過USDC來鑄造DAI的需求;引入ETHD,讓用戶能通過stETH鑄造ETHD進而鑄造DAI,來提高ETH在抵押資產中的份額,從而提高去中心化資產的占比。

c.三種漸進的抵押品策略,逐步實現去中心化:三種策略分別為鴿式、鷹式、鳳凰式,隨著時間線漸進式往前發展,根據監管的威脅逐步推進。

鴿式策略:盡可能增加抵押資產,保持資產高速增長;鷹式策略:若DAI遭受權威攻擊,將對能被權威機構控制的現實資產的風險暴露限制在25%,以尋求業績增長和彈性之間的平衡;

鳳凰策略:若有證據表明即將受到權威攻擊或者RWA的所有抵押品都已被沒收,則會過渡到消除所有RWA風險敞口的鳳凰策略,只有不能被權威機構控制的RWA才能作為抵押品。

d.在遭受權威攻擊時將允許DAI與美元脫鉤:Rune假設在激活DAI自由浮動的最初階段,多達50%的協議用戶將在短時間內離開。

在該階段,Maker允許DAI將從1:1的美元自由浮動,并根據目標利率逐步改變其價格,積極的目標利率增加了對DAI的需求,減少DAI的供應,而消極的目標利率則有相反的效果。

通過調節利率達成DAI的相對穩定,不需要與美元1:1掛鉤。Rune同時也表示DAI將在至少3年時間里保持與美元的錨定,若沒有遭到直接威脅,這一時間還將延長。

如果能夠將抵押品的去中心化程度提高到75%,那么將無期限的保持與美元的錨定。

2.「Endgame計劃」進展

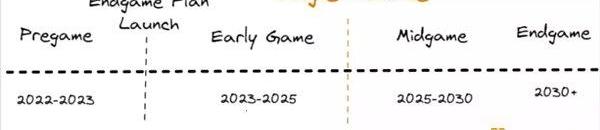

「Endgame計劃」提案于2022年10月10日發起,目前已通過社區投票,Endgame計劃的路線圖被分成4個主要階段。

提前版將在12個月內上線,構建ETHD,上線6個MetaDAO,啟動MetaDAO自身代幣系統的流動性挖礦等。然而,完整版將在2030年或以后才會啟動。

潛在風險分析

1.原生發行方風險

MakerDAO協議出現漏洞,被攻擊者利用進行惡意增發。MakerDAO自2017年主網上線以來已經穩定運行5年,代碼經受了良好的驗證。同時MakerDAO對支持的抵押資產種類進行了限制,多為資質良好的代幣。

清算風險:當市場遇到極端黑天鵝事件,導致抵押物資產價格整體迅速下跌,或如USDC的合規資產因某種原因被凍結時,Maker將喪失來不及清算的抵押物價值,產生脫錨風險。

2.衍生發行方風險

跨鏈橋:可在DefiLlama上查詢涉及跨鏈橋的具體信息

其他衍生發行方:具體問題具體分析?https://defillama.com/stablecoin/dai

FRAX

簡介

Frax是一個采用抵押和算法混合的去中心化穩定幣協議,FRAX是其發行的穩定幣。FRAX目前市值約為11.8億美金,為市值排名第五的穩定幣。

公鏈分布

FRAX在以太坊、Arbitrum等33條公鏈流通,在以太坊上的份額達到92.89%。Frax發行的原生FRAX僅在以太坊流通,其余鏈上的Frax均為衍生發行方跨鏈發行。

發行與贖回機制

當用戶向Frax系統注入1美金的抵押物時,Frax會鑄造1枚FRAX給用戶,注入的抵押物是穩定幣和FXS的組合;同時用戶也可以向協議歸還1枚FRAX,獲得價值1美金的FXS和U的組合。

鑄造FRAX和贖回FRAX的過程中,涉及的FXS會被銷毀和鑄造,改變市場上FXS的供應量。

鑄造和贖回過程中,穩定幣和FXS的混合比例由Frax協議的目標抵押率相等,例如當抵押率為80%時,用戶鑄造一枚FRAX需要0.8U和0.2U價值的FXS。目標抵押率由持有FXS的社區每1小時調整一次。

錨定機制

當FRAX價格高于1美金時,套利者可以在系統中注入1美金的價值鑄造FRAX,并在市場上出售獲利。

當FRAX價格低于1美金時,套利者可以在公開市場低價購買FRAX,在系統中兌換1美金的價值。

在市場情況較好、用戶對Frax信心充足時,Frax傾向于降低目標抵押率,從而同樣的穩定幣抵押物能鑄造更多的FRAX進入市場流通,最低抵押率為0%。

當市場情況較差、用戶對Frax信心下降時,Frax傾向于提高目標抵押率,防止FRAX過度增發,同時提高穩定幣抵押物的儲備,最高抵押率為100%。

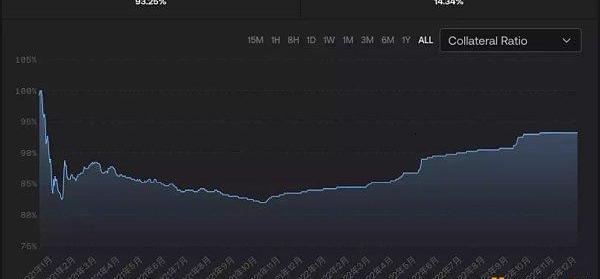

目前FRAX的抵押率為93.25%,歷史最低抵押率為82%,最高抵押率為100%。

潛在風險分析

1.原生發行方風險

Frax協議出現漏洞,被攻擊者利用進行惡意增發。Frax于2020年底上線,目前暫未出現協議漏洞問題。

機制風險

當FRAX價格出現下跌時,其依靠套利者購買FRAX并存入Frax,鑄造目標抵押率的FXS和取回部分U來將FRAX價格推回1美金。若FXS增發過度,則會打擊市場信心,同時讓Frax社區失去控制。

Frax采用了U+FXS混合抵押,且能調節目標抵押率的穩定機制,在極端單邊行情下能縮小套利空間,一定程度上維持FRAX價格的穩定。

當FRAX低于1美金時,套利者會大量購買低價的FRAX,鑄造1美元價值的U和FXS組合,并出售獲利。U的拋壓不會引起U價格的下跌,但FXS的拋壓會引發FXS的價格的下跌,引發連鎖反應,過度鑄造的FXS將會使通過FXS治理的協議失去控制權,讓FXS價格「歸零」。

U的存在減小了過度鑄造FXS形成的拋壓,同時支撐了FRAX的底部價格:當抵押率為x時,套利者需要x比例的U和比例的FXS,抵押率x越大,FXS占比越小,形成的FXS拋壓越小,從而減緩連鎖反應的程度。同時,x比例的U作為FRAX的支撐資產形成了FRAX的底部價格,讓FRAX始終具有xU的公認價值,不會直接「歸零」。

FRAX的鑄造和贖回并非時刻開放,提高了惡意攻擊Frax的成本:只有當FRAX被大量賣出造成脫錨時,套利者才有動機增發FXS。

當FRAX的市場價格處于一個穩定區間時,FRAX協議不會開放FRAX的鑄造和贖回。因此Frax的惡意攻擊者需要先大量賣出FRAX時,才能將價格砸到0.9933之下從而發動套利攻擊,因此套利區間的設計極大提高了攻擊成本。

同時,輕微脫錨并不會立刻引發大量增發FXS的行為,給Frax帶來了自救窗口,讓其有足夠時間調整抵押率或補充抵押資產。綜合以上來看,FRAX-FXS的機制相比UST-LUNA的組合更為穩定。

2.衍生發行方風險

跨鏈橋:可在DefiLlama上查詢涉及跨鏈橋的具體信息

其他衍生發行方:具體問題具體分析?https://defillama.com/stablecoin/frax

USDP

簡介

USDP是由Paxos公司發行的抵押穩定幣,由紐約州金融服務部批準和監管。目前其市值約為7.68億美金,為市值排名第六的穩定幣。

公鏈分布

USDP目前僅在以太坊和BSC進行流通,以太坊的份額占據99.68%,剩余部分通過BSCBridge跨鏈到BSC。

錨定機制

發行方進行足額資金儲備,讓用戶可以隨時使用USDT與USD進行1:1兌換。

潛在風險分析

1.原生發行方風險

USDP持有者可以通過Chaineye查看BUSD的資產負債情況以及儲備金的分布,判斷其潛在風險

https://chaineye.tools/stablecoins/stats/BUSD

Paxos每個月月底會發布一次儲備資產報告,最后一次公布的抵押物數據與最新的流通量存在時間差。目前BUSD的總流通量為7.7億美金,對應的報告還未公布。

最新的報告于2022年11月30日公布,儲備凈資產市值為7.749億美金,小于當天的USDP流通7.9億美金,但其12月1日的流通量下降到7.67億美金,可能存在時間口徑問題。

USDP儲備資產種類為美國國庫券和現金,風險較小。每月最新儲備資金情況可于Paxos官網查詢。?https://paxos.com/busd-transparency/

與BUSD相同,USDP的儲備金由Paxos存管,受到紐約州金融服務管理局(NYDFS)的全面監管,審計報告由第三方審計公司WithumSmith+Brown提供。??

2.衍生發行方風險:BSCBridge的風險??

TUSD

簡介

TUSD是由斯坦福創業基金支持下的TrustToken公司發行的抵押穩定幣。TUSD目前市值約7.56億美金,為市值排名第七的穩定幣。

公鏈分布

TUSD在Tron、以太坊、BSC等10條公鏈上流通,在Tron、以太坊上的份額分別為49.8%、33.57%

TrustToken公司發行的原生TUSD分布在以太坊、BSC、Tron和Avalanche四條鏈上

其余鏈上的TUSD由衍生發行方跨鏈轉移

錨定機制

發行方進行足額資金儲備,讓用戶可以隨時使用USDT與USD進行1:1兌換。

潛在風險分析

1.原生發行方風險

用戶可通過Chaineye查詢TUSD的儲備情況。

目前TUSD的儲備資產價值8.1億美金,超過7.56億美金的流通量,且存在多個銀行賬戶內,但無法看到銀行內具體的資產配置。

TrustToken的審計報告由第三方會計事務所Cohen&Company出具,Cohen&Company是一家專注數字資產解決方案的會計事務所。

同時,TrustToken與美國頂級會計公司Armanino合作開發儲備金數據讀取軟件,Armanino的網頁瀏覽器一直在讀取托管余額及TUSD鏈上的總循環供應量,并將兩者實時展示,以實時證明TrueUSD余額。https://real-time-attest.trustexplorer.io/truecurrencies

2.衍生發行方風險

跨鏈橋:可在DefiLlama:https://defillama.com/stablecoin/trueusd?上查詢涉及跨鏈橋的具體信息

其他衍生發行方:具體問題具體分析

補充

在BUSD和TUSD的托管銀行中均出現了Silvergate,Sivergate是一家以服務加密貨幣公司為主、總部在美國的銀行,其客戶包括FTX、Coinbase、Circle、Paxos等知名加密貨幣公司。

FTX在Silvergate中有約10億美金的存款。在FTX申請破產當天,Silvergate發布聲明,表示其銀行并沒有在FTX上有任何風險,FTX在Silvergate中的存款占銀行總存款不到10%,該筆存款會通過FTX破產程序歸還給FTX的債權人。

同時Silvergate支持FDIC保險,Silvergate的每個賬戶都有最高25萬美金的保險額度,能夠在一定程度上減小擠兌風險。綜合來看,Silvergate因擠兌導致破產的可能性較小。

03總結

穩定幣的使用需要考慮兩個指標:安全性和易用性

安全性:

是否能保證任何情況與美元的1:1兌付。

-中心化穩定幣需要重點考察原生發行方的信譽,儲備資產的抵押率與風險情況,以及第三方監管和審計機構的可信度,確保發行方有足額的資金儲備應對擠兌情況。

-去中心化穩定幣要考察其鑄造與銷毀機制,是否有無限增發的機制以及觸發條件。

易用性:

重點考察流通量,和接受該幣種支付的場景,盡量選擇流通量大且接受度廣的穩定幣。

Tags:穩定幣USDFRAXFRA穩定幣和代幣的區別在哪trustwallet沒有usdtFrax Price Indexfranklin幣FlY幣最新消息

作者:JamesPrestwich 編譯:DeFi之道 5年前,我寫了一篇文章《礦工不是你的朋友?》,將MEV這個概念帶到了以太坊世界。當時,我們并沒有將這個概念稱為MEV.

1900/1/1 0:00:00撰文:Perry 緊接著臺北區塊鏈周,NFTTaipei在今日于三創生活園區盛大展開。活動首個節目便邀請到以太坊創辦人VitalikButerin及MaskNetwork創辦人SujiYan進行.

1900/1/1 0:00:00原文作者:Jiawei 引子 來源:Flashbots根據以太坊社區給出的定義:MEV是指通過包含/不包含/以及排序區塊中的交易,從區塊生產中提取的超過標準區塊獎勵和Gas費的最大價值.

1900/1/1 0:00:00來源:金十媒體 加密貨幣跌跌不休,美國最大的加密貨幣礦商之一CoreScientific申請破產保護.

1900/1/1 0:00:00本文不重在講述ZK技術的技術細節,而在于盡可能多的描繪ZK的應用方向,ZK技術的迭代仍在持續進行中,但是技術的落地需要應用來承載.

1900/1/1 0:00:002022年,加密領域以Luna/UST的崩潰為起點開啟了漫長的加密寒冬,在嚴峻的宏觀環境下以及一系列戲劇性事件中遭受了沉重打擊.

1900/1/1 0:00:00