BTC/HKD+0.96%

BTC/HKD+0.96% ETH/HKD+1.46%

ETH/HKD+1.46% LTC/HKD-0.21%

LTC/HKD-0.21% ADA/HKD+1.11%

ADA/HKD+1.11% SOL/HKD+4.57%

SOL/HKD+4.57% XRP/HKD+0.94%

XRP/HKD+0.94%2022年是最混亂、最動蕩、財務壓力最殘酷的一年,不僅對數字資產行業,而且對更廣泛的金融市場。隨著中央銀行的貨幣政策進行了180度的大轉彎,繼幾十年來極度寬松的信貸條件之后,緊縮政策對大多數資產類別中造成了嚴重和快速的縮減。

這一期的鏈上周報將是我們今年的最后一期。因此,我們將對過去的一年以及我們將在2023年所處的位置提供一個高層次的概述。在本篇報告中,我們將介紹:

波動性,衍生品,和期貨杠桿。

去年已實現損失的嚴重程度。

比特幣鏈上供應結構和集中度。

比特幣礦業的冷卻。

以太坊合并后的供應動態。

以太坊gas消費主導占比的演變趨勢。

穩定幣市場的變化趨勢和主導占比的演變。

一個安靜的未來

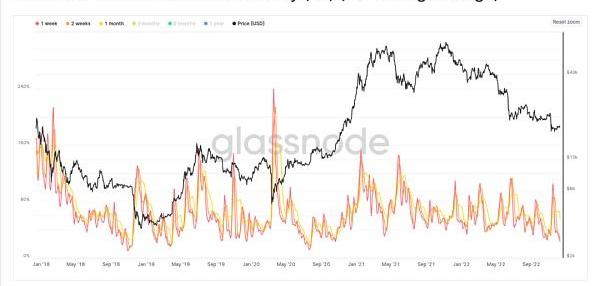

在經歷了真正混亂的一年后,比特幣市場在進入12月后變得非常平靜。比特幣的短期實現波動率目前處于多年來的低點,為22%和28%,是2020年10月以來的最低波動率。

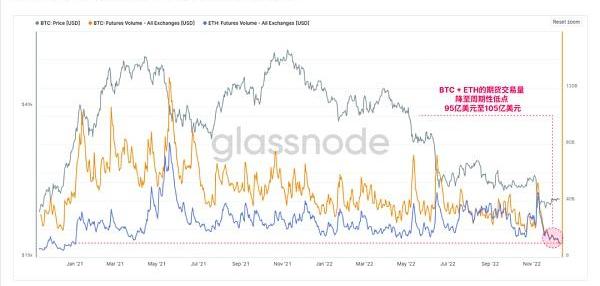

期貨交易量也同樣低迷,目前正在探尋多年來的低點。比特幣和以太坊市場目前的交易量都在每天95億美元到105億美元之間,交易量相差無幾。這顯示了流動性收緊的巨大影響,廣泛的去杠桿化,以及該領域的許多貸款和交易所的損害。

Glassnode數據:自去年7月以來,大多數交易所BTC流出量大于流入量:3月8日消息,Glassnode數據顯示,自去年7月以來,除Binance、FTX、Bittrex和Bitfinex外,大多數交易所的比特幣流出量大于流入量。所有加密貨幣交易所總共凈流出46000枚比特幣(按當前價格計算價值約18億美元)。此外,FTX的BTC持有量經歷了最劇烈的變化。FTX持有的BTC數量增加了兩倍多,目前達到103200枚BTC。

Glassnode將當前相對較低的流入歸因于“目前市場不確定性的規模”,并表明加密貨幣交易市場總體上已轉向衍生品交易,而不是現貨拋售以對沖風險。(Cointelegraph)[2022/3/8 13:44:15]

在FTX內爆之后,期貨市場的未平倉合約已經大幅回撤。下圖顯示了杠桿率,計算為期貨未平倉合約與相應資產市值之間的比率。

11月期貨杠桿的建立和解除對以太坊的影響明顯更嚴重,這可能是剩余的"合并交易"結束后的余波。以太坊的未平倉合約已經從4.75%的市值占比下降到3.10%。比特幣的杠桿率先于以太坊市場一周到達頂峰,此后在過去的一個月里從3.46%的市值占比下降到2.50%。

比特幣日歷期貨和永久掉期的交易都處于期貨升水狀態,年化基礎分別為-0.3%和-2.5%。持續的期貨升水并不常見,唯一類似的時期是2021年5月至7月之間的盤整期。這表明市場相對"對沖"了進一步的下行風險,或者出現了更多的空頭投機者。

信實集團的Jio平臺向人工智能初創公司Glance投資2億美元:金色財經報道,印度億萬富翁穆克什安巴尼的Jio Platforms(信實集團下屬部門),已經向跨國科技公司InMobi的移動內容創業公司Glance投資了2億美元。Glance得到了谷歌和PayPal聯合創始人彼得-泰爾的硅谷風險基金Mithril Capital等的支持,它使用一種算法向智能手機鎖屏提供個性化的新聞、娛樂內容、游戲和實時視頻。這家初創企業在2020年12月獲得了獨角獸地位,現在的估值達18億美元。(forbes)[2022/2/15 9:53:11]

回饋市場

2020-21年寬松貨幣政策時代的流動性過剩泡沫,創造了鏈上年度實現利潤總額的記錄。比特幣投資者在鏈上轉移資金,每年獲得超過4550億美元的利潤,在2021年11月的歷史前高后不久達到高峰。

從那時起,熊市制度一直占主導地位,市場已經回撤超過2130億美元的已實現損失。這相當于2020-21年牛市利潤的46.8%,這與2018年熊市的相對規模非常相似,當時市場回吐了47.9%。

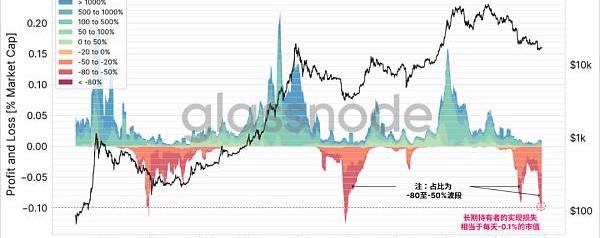

值得注意的是長期持有者的貢獻,他們在這個周期實現了歷史上兩個最大的相對損失高峰。截至11月,長期持有者的損失達到了每天占市值的-0.10%的峰值,其規模僅與2015年和2018年的周期低點相當。6月份的拋售也同樣令人印象深刻,每天損失市值的-0.09%,長期持有者的嚴重主導地位鎖定了-50%至-80%的損失。

Glassnode:比特幣ETF推動芝商所BTC期貨未平倉合約和交易量均創新高:金色財經報道,據Glassnode最新數據分析,隨著比特幣ETF的推出,芝商所BTC期貨未平倉合約和交易量均創新高,由于BITO ETF利用芝商所期貨合約作為標的,因此刺激未平倉合約在10月份爆炸性地上升,增加了39.5億美元(265%),創造了CME交易所期貨未平倉合約的歷史新高,即54.4億美元。此外,交易量也在10月20日達到了76.6億美元的新高,即比特幣達到歷史新高當天。相對于2021年2月創下的前一個峰值,交易員們在CME期貨上的交易量增加了4.9億美元。不過,波動巨大的加密貨幣資產抵押的期貨保證金比例繼續下降,加密貨幣抵押的期貨合約已經從4月的70.1%(在Coinbase上市時)下降到今天的44.6%。[2021/10/31 6:23:01]

從長遠的角度看

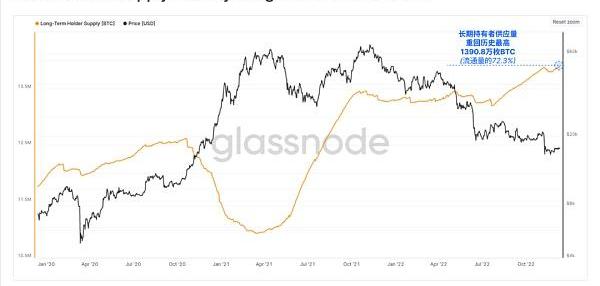

盡管有這些驚人的巨大損失,比特幣供應的年齡,以及那些留下來的人的囤幣的傾向繼續上升。自FTX事件后的恐慌性賣出之后,長期持有者的供應已經完全恢復了,達到了1390.8萬枚比特幣的歷史新高。

這個指標的近乎線性上升趨勢反映了2022年6月和7月發生的大量比特幣積累,緊接著由三箭資本和該領域失敗的貸款人引發的去杠桿化事件。

Glassnode:閃電網絡的容量目前達到2738BTC:金色財經報道,據Glassnode數據,閃電網絡的容量在增長,目前達到2738BTC,價值1.16億美元。[2021/9/23 17:00:04]

下面的圖表提供了對比特幣供應的密度和分布的看法,按年齡段著色。

暖色?表示老幣的大量賣出,通常出現在市場頂部和投降底部。

較冷的顏色?表示成熟,因為投資者積累并留下未賣出的比特幣。

較深的條形圖?表示較重的比特幣密度。

在2022年的每一次市場下跌后,我們可以看到比特幣再次賣出的密度已經增加。特別是,2022年6月至10月的區域非常突出,許多比特幣在1.8萬至2.4萬美元之間被買入,現在它們的幣齡已經進入6個月以上的區間。

礦工的困難時期

上周出現了自2021年7月采礦大遷徙以來最大的難度下調。難度下降了7.32%,意味著相當大一部分活躍的算力下線,這可能是持續收入壓力的結果。

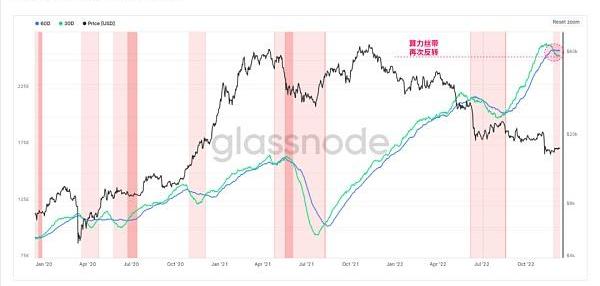

因此,算力-絲帶再次倒置,交叉點出現在11月下旬。這意味著礦業有足夠的壓力,一些運營商正在將ASIC礦機下線。這通常與礦工的收入流低于他們的運營支出有關,使礦機無利可圖。

Glassnode:近幾月比特幣鯨魚數量持續上升:Glassnode發推表示:在過去的幾個月中比特幣鯨魚(持有1000BTC以上個體)數量始終呈現上升趨勢。這表明更多財富擁有者正在進入比特幣市場,這些投資者希望比特幣價格能夠提高。[2020/10/10]

然而,鑒于算力價格僅勉強高于歷史最低點,這并不令人感到驚訝。盡管現貨價格比2020年10月高出70%,但現在競爭尋找下一個比特幣區塊的算力數量也高出70%。

合并后

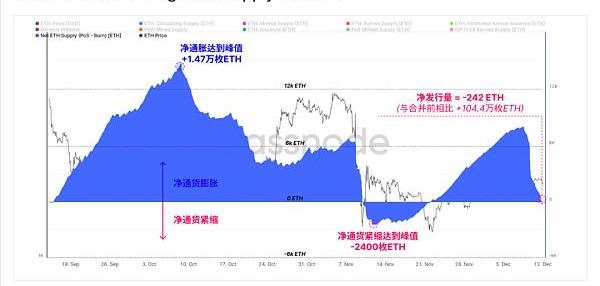

9月15日完成的Ethereum合并,可以說是今年最令人印象深刻的工程壯舉。為了直觀地了解這一事件的緊迫性,下圖顯示了2022年期間,區塊爆快間隔的平均值和中位數。很明顯,自然的和按照概率分布變化的"工作證明”壽終正寢,而精確的、預先確定的12秒區塊時間的"權益證明”開始生效。

自合并以來,活躍的驗證人的數量增加了13.3%,現在有超過48.4萬個驗證人在運行。這造成質押的以太坊總量達到1561.8萬枚,相當于流通量的12.89%。

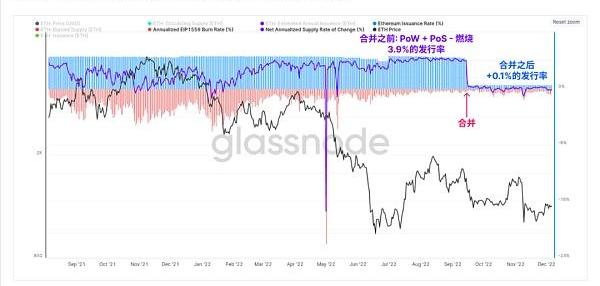

伴隨著向權益證明的過渡,以太坊的貨幣政策調整到了一個明顯更低的發行時間表。名義發行率約為+0.5%,然而在考慮到EIP1559的燃燒機制后,這幾乎完全被抵消,在典型的一天中,實際發行率約為+0.1%。與之相比,合并前的凈通貨膨脹率為+3.9%,發行量的變化巨大。

在寫這篇文章的時候,合并后的ETH供應變化剛剛變成凈通縮,目前的以太坊供應量比合并時低了-242枚以太坊。相比之下,按照之前的發行計劃,估計會有104.4萬枚新的以太坊進入流通領域。

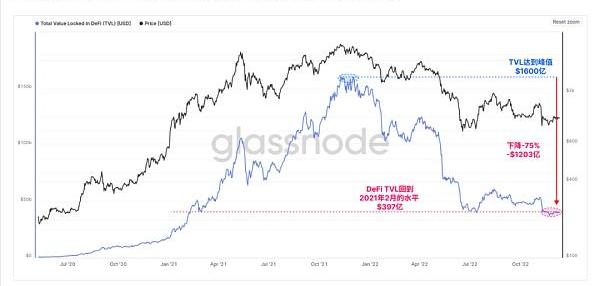

DeFi去杠桿化

隨著代幣價格的極度縮水,以及流動性的嚴重收縮,鎖定在DeFi的總價值已大幅下降。在2021年11月的市場達到1600億美元的峰值后,DeFi總鎖倉TVL已經下降了超過1203億美元。造成DeFi抵押品價值下降到397億美元,回到了2021年2月的水平。

過去兩年,按交易類型劃分的gasfee消費的主導地位也顯示出市場偏好的變化。從2020年7月到2021年5月,DeFi協議占據了所有gasfee消費的25%至30%,但此后下降到只有14%。

在類似的繁榮-蕭條周期中,NFT相關交易在2022年上半年占gasfee用量的20%至38%,但現在也下降到14%的占比。今年以來,穩定幣一直保持著5%至6%的占比。

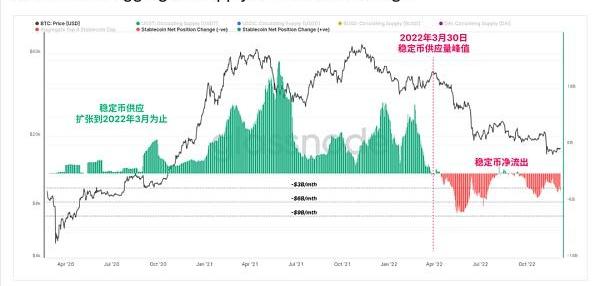

穩定幣外流

自2020年以來,穩定幣已成為該行業的基石資產,按市值計算,當前前6大資產中的3個是穩定幣。2022年3月,穩定幣的總供應量達到了1615億美元的峰值,但此后出現了超過143億美元的大規模贖回。

總的來說,這反映了每月-4-8億美元的凈資本外流空間。然而,同樣值得注意的是,這只反映了穩定幣供應峰值的8%,這表明大部分資本仍然是以這種新的數字美元形式存在。

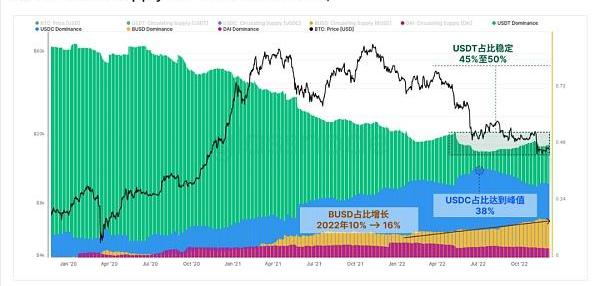

各種穩定幣的供應占比也發生了明顯的變化。

BUSD脫穎而出,其市場份額從10%增加到2022年的16%,現在相當于220億美元的總資產價值。

盡管自5月以來,USDT的贖回總額為184.2億美元,但是Tether一直保持著相對穩定的45%至50%的市場份額。

USDC的主導地位在6月達到38%的高峰,但此后下降到31.3%,現在擁有447.5億美元的價值。

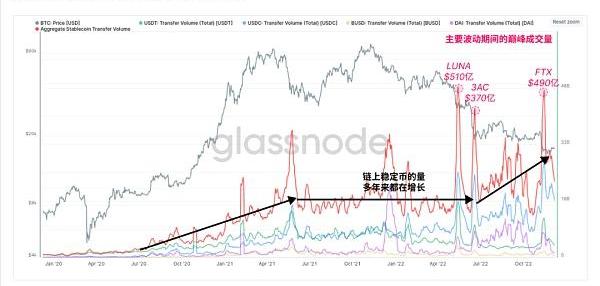

雖然穩定幣目前正在經歷贖回,和資本凈流出,但以太坊鏈上的轉賬量在整個2022年下半年持續攀升。在2021-22年的大部分時間里,穩定幣的總轉賬量穩定在每天160億美元左右,但自7月以來,持續攀升到每天200億至300億美元之間。

在5月、6月和11月的高波動性拋售事件中,穩定幣的總轉賬量達到了370億至510億美元之間的峰值,這表明在去杠桿化事件中,投資者對美元流動性的極端需求。

總結和結論

今年以來,比特幣和以太坊都創下了離去年11月的歷史最高點超過75%的跌幅。自5月以來,比特幣市場不斷地被被大規模的去杠桿化事件打擊。這導致了顯著的信貸收縮,許多機構破產,數十億美元的龐氏騙局項目不幸崩潰,可悲的是,FTX的情況似乎是欺詐。

2022年是殘酷的一年,隨著流動性和投機性的枯竭,波動率和交易量被推向了多年來的最低點。隨著投機者的離去,比特幣長期持有者的供應量已經被推到了另一個歷史峰值,而投資者似乎正在介入,每一次價格下跌都買入越來越多的比特幣。以太坊合并也在9月成功執行,穩定幣繼續表現出有意義的產品市場適應性。

去中心化系統的復原力是通過多年的考驗和戰斗的傷痕建立起來的,然而這些事件最終形成了囤幣黨群體,即最后的買家。在2022年的所有挑戰之后,數字資產行業仍然屹立不倒,經驗教訓不斷,比特幣區塊不斷地出塊。

無論2023年會發生什么,我們相信這個行業將經受住時間的考驗,我們將繼續建立所需的工具和數據來分析、研究和了解原因。

原文鏈接:https://insights.glassnode.com/chinese/the-week-onchain-week-50-2022-chinese/

12月13日消息,區塊鏈情報平臺Nansen的數據顯示,過去24小時內,幣安資金凈流出達到9.02億美元,已超過所有其他中心化交易所.

1900/1/1 0:00:001.年終盤點|慢霧:2022區塊鏈安全回顧回顧過去的一年,我們看到加密領域出現了很多新場景,新應用和新變化。玩家也在逐漸增多,但是安全問題也一直困擾著行業的發展.

1900/1/1 0:00:00文:徐賜豪 據元宇宙NEW記者統計,今年已有9家加密行業的獨角獸企業申請破產,估值最高的是320億美元的FTX,最新申請破產的則是交易所DigitalSurge.

1900/1/1 0:00:00金色周刊是金色財經推出的一檔每周區塊鏈行業總結欄目,內容涵蓋一周重點新聞、行情與合約數據、礦業信息、項目動態、技術進展等行業動態。本文是項目周刊,帶您一覽本周主流項目以及明星項目的進展.

1900/1/1 0:00:00在比特幣得到機構關注之后,許多財務專家預測世界將因為加密貨幣的采用而發生重大變化。但是,截止到目前為止,很明顯比特幣的應用相當有限,例如只能充當無價值存儲和轉移.

1900/1/1 0:00:00比特幣以低于17000美元的不穩定價位開始了今年最重要的宏觀周之一。在最新周線收盤后,BTC/USD在12月12日華爾街開盤前幾乎沒有顯示出上漲勢頭.

1900/1/1 0:00:00