BTC/HKD+1.29%

BTC/HKD+1.29% ETH/HKD+1.15%

ETH/HKD+1.15% LTC/HKD+0.09%

LTC/HKD+0.09% ADA/HKD+0.64%

ADA/HKD+0.64% SOL/HKD+2.33%

SOL/HKD+2.33% XRP/HKD+0.05%

XRP/HKD+0.05%

圖片來源:由MazeAI生成

1月5日,據《華爾街日報》報道,加密友好銀行Silvergate在FTX崩潰后已處理81億美元擠兌提款,加密貨幣相存款Q4暴跌68%,為滿足提款需求,Silvergate清算了其資產負債表上持有的債務并承受了巨額折價虧損。

Silvergate股價曾在2021年加密貨幣價格位于高點時突破200美元,而如今其股價只剩11美元,近95%的市值灰飛煙滅。Silvergate的跌落,無疑給Web3投資機構敲響警鐘,加密銀行賽道的發展或將受到負面影響。

R3PO將從Silvergate事件、加密銀行賽道以及競品Abra案例三個角度,剖析此事對加密銀行賽道景氣程度的影響。

Silvergate因FTX事件蒙受巨額擠兌

早期Silvergate(SI)原本是一家位于加州的社區零售銀行,主要為當地小微企業提供金融服務。隨著轉變為加密友好銀行,并為Coinbase、Gemini,以及目前深陷丑聞的FTX交易平臺和交易公司AlamedaResearch提供銀行結算服務,Silvergate實現了「質」的轉變,并在2019年底登陸紐交所。

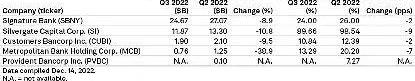

在過去三個月,SI的股價跌幅超80%,投資人對SI的股價市場反應反映了對兩個因素的擔憂:1)SI可能在其比特幣抵押貸款組合中對FTX/Alameda有信用敞口;2)由于市場崩盤,SI將看到大量存款外流。

而投資人的擔憂在近期得到了市場驗證。

對沖基金公司Lightning Capital擬推出市場中性加密基金:1月28日消息,據對沖基金公司 Lightning Capital 透露,他們計劃推出一個市場中性加密基金(market-neutral fund)以滿足投資者需求,該基金目的是為了抑制市場波動并探索一些被低估的加密貨幣,并利用效率較低的交易所和其他數字資產市場獲利。Lightning Capital 表示,這只新基金預計將在今年一季度推出,同時他們還透露計劃在美國建立比特幣挖礦業務。[2022/1/28 9:18:46]

數字貨幣存款驟降近7成

第四季度末,數字貨幣存款總額下降至38億美元,環比下降68%,季度內存款低至35億美元,Silvergate的客戶破產相關存款損失達1.5億美元。根據Silvergate11月16日披露的8-K顯示其數字貨幣存款規模為98億美元,比22年第3季度的平均數字貨幣存款119億美元減少22億美元。

來源:S&PGlobal

為應對擠兌出售資產

Silvergate為滿足提款需求在2022年Q4出售了其資產負債表上持有52億美元的債券,并承受了巨額折價虧損。自2013年以來,該行出售債務所損失的7.18億美元已經遠遠超過了其利潤總額。導致了7.18億美元的虧損。在第三季度末,公司還有約4.27億美元的HTM證券投資組合損失未計入賬面價值。從管理層關于期末資產負債表的聲明來看,該季度末的公允價值證券約為53億美元。

裁員并削減業務

Silvergate宣布裁員40%約200名員工,預計將導致與員工遣散費和福利相關的累計1200萬美元費用,并表示將削減業務,決定擱置開發自己通過花費1.96億美元收購Diem開發數字貨幣的計劃,因為公司「在目前的市場環境下不再急于推出區塊鏈支付解決方案」。

動態 | 加密交易平臺Bithumb Global正尋求在印度建立受監管的加密交易所:據Economictimes消息,韓國數字資產交易平臺Bithumb旗下的創新型交易平臺Bithumb Global,正在尋求通過與印度監管機構合作,在該國建立受監管的加密交易所, 并通過與當地加密交易所的合作擴展在該國的業務。[2019/10/3]

R3PO認為,后續SilveragateBank受到諸多因素影響:1)公司可能受到進一步的潛在監管罰款;2)未來迎來較弱的加密貨幣市場,更嚴格加密監管以及低于預期的存款增長;3)加密貨幣監管環境的相當大的不確定性可能會導致公司股價繼續下行,SI的業務及發展仍可能會持續較長時間的低迷。

2023年或將迎來部分未盈利加密銀行的終局

過去幾年,雖然加密資產普及率逐步提升,但是針對加密資產的銀行金融服務遠未普及,因此人們對該領域的興趣也在增加,加密友好銀行試圖捕獲流入數字資產生態系統的存款,一些人嘗試使用加密貨幣或加密貨幣采礦設備作為抵押品進行貸款。

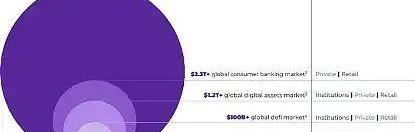

截至22年10月,聯邦存款保險公司監管下的約80家金融機構表示對加密貨幣相關活動感興趣,其中約24家積極參與,希望從$1.2萬億美金的全球數字資產市場提供服務活力,尤其是加密友好銀行因矗立在法定貨幣和數字貨幣的聯結橋梁,服務于最廣泛規模的機構和零售用戶。

來源:AbraCompanyData

產業細分市場

在加密貨幣存放這個大行業中,具有托管、銀行以及CeFi等細分產業市場,而每個細分行業參與者也提供多元的產品組合,相較Coinbase的交易平臺屬性,Signature和Silvergate僅提供較為基礎的加密貨幣存款出入金轉賬功能,以及Celsius、BlockFi等CeFi機構提供復雜的金融產品但安全性和合規性無從監管,而加密銀行的發展道路就是在合規道路上覆蓋盡可能多的產品需求和功能從而獲得收益。

動態 | 俄羅斯推遲通過加密貨幣法案:據TASS 7月9日報道,俄羅斯議會國家杜馬可能將推遲通過該國主要的“關于數字金融資產”(DFA)的加密法案。根據國家杜馬金融市場委員會主席Anatoly Aksakov的說法,官員們未能就俄羅斯數字貨幣的命運達成共識,因此杜馬正考慮將DFA法案的通過轉移到秋季會議。據悉,該國議會最初計劃在6月底通過該法案。[2019/7/10]

來源:AbraCompanyData

加密資產銀行商業模式

銀行主要收入來源于利息收入和非利息收入。非利息收入,又稱費用并非銀行的主要收入來源;銀行收入核心的背后是凈利息收入。當你把現金存入銀行賬戶時,銀行可能會為你提供1%的利率,這對銀行來說是利息支出(他們付給你)。然后這些現金將以3%的利率借給另一個客戶,這就是銀行的利息收入。凈利息收入是利息收入和利息支出之間的利差,在一個競爭性的市場中,創造這種利差的唯一方法就是承擔一些風險。最常見的兩個是:信用風險:借款人不償還的風險;利率風險:如果你借出超過一天,市場利率變化的風險。

在加密貨幣中,有兩個重要的風險:清算風險:貸款是超額抵押的,但你期望能夠清算抵押物以避免任何損失;協議風險:區塊鏈是代碼,而代碼可能被利用導致損失。今天我們要分析的銀行均為全額儲備銀行,不承擔這些風險。

在現實世界中,銀行之間的存款差異是相當小的,因為規章制度,如巴塞爾協議III,使用流動性覆蓋率和高質量流動性資產來定義銀行應該保留多少高水平的資金。創造了同質性。

正如我們所看到的,每家銀行都有一個目標:增加銀行的存款量,這樣他們就可以收取資金利率和投資利率之間的差價以及其他費用。

NEO創始人稱中國加密貨幣熊市是必要的市場清理:在接受《香港經濟日報》(Hong Kong Economic Journal)的采訪時,NEO創始人達宏飛表示,中國的加密貨幣監管已經有效地消除了困擾市場的欺詐性ICO。達宏飛強調了NEO和以太坊之間最大的區別之一是NEO專注于使用區塊鏈和其他新技術為實體經濟服務。他表示,加密貨幣的泡沫應該已經消失,因為市場上許多加密貨幣的價格已經低于其上市價格。這些幣種所在的項目或企業都在使用區塊鏈技術,這是因為他們對ICO模式感興趣,認為這是籌集資金的新方式。這些區塊鏈新項目將會消失,或者在三年內銷聲匿跡。[2018/4/17]

R3PO認為加密銀行如傳統銀行相同,其業務利潤來自于資金流轉的存-付-貸鏈條中產生的非利息收入和凈利息收入,加密資產銀行的商業模式受益于如下業務:

1.加密貨幣市場整體容量波動及交易量變動收取交易費用,

2.吸引加密貨幣的存款賬戶收取賬戶相關費用,

3.向加密貨幣抵押借貸客戶收取利息

4.對于鏈接Defi和NFT入口產生的資金流量收取手續費

5.向信用卡用戶收取利息費用和發卡行及商戶的返點

6.對自營資管業務收取管理費和表現費

R3PO認為對于加密貨幣銀行來說,如何管理資產負債表,以滿足償付能力和流動性的約束,同時優化資金和投資率之間的利差將決定了誰成為賽道之王,贏家將是一個萬億美元的公司。

但隨著加密貨幣的市值從2021年11月的近3萬億美元下降到目前萬億美元之下,投資機構對加密貨幣行業的投資信心在動搖,加密銀行賽道參與者的業務也受到巨大影響。

·?ProvidentBancorpInc.因評估陷入困境的加密貨幣礦工的實際損失水平推遲提交第三季度10-Q表格

美國一區域性銀行開始將加密貨幣定位為存在商業風險:根據最近提交給美國證券交易委員會(SEC)的,并于2月27日發布的10-K年度報告,主要為美國西弗吉尼亞州提供服務的WesBanco銀行指出加密貨幣可能帶來商業風險。在報告中,該銀行寫到:“銀行和其他金融機構可能擁有WesBanco并未提供的產品和服務,比如新的支付系統技術和加密貨幣,這可能會導致本行目前的和潛在的客戶轉而選擇這些機構。”據悉,WesBanco主要為美國西弗吉尼亞州的市場提供服務,但也在肯塔基州,印第安納州和賓夕法尼亞州以及其他附近地區經營。根據最近的市場數據,它是西弗吉尼亞州第二大資產銀行。此前,銀行巨頭高盛,美國銀行和摩根大通都在最近的10-K提交的文件中提到加密貨幣存在商業風險。[2018/3/2]

·?MetropolitanBank大都會銀行2022年第三季度加密貨幣相關存款下降了4.859億美元,其中約70%是來自于VoyagerDigitalLtd

·?SignatureBank客戶擁有246.7億美元數字資產相關存款截至2022年Q3,該銀行表示到2023年Q1將把與加密貨幣相關的存款削減至80-100億美元

·?SilvergateBank的2022Q3客戶數字資產存款為119億美元,而最近披露的Q4數據顯示該存款降至38億美元,環比下降68%

R3PO認為,隨著加密銀行賽道的龍頭紛紛收縮業務,部分仍未盈利的加密銀行將會在2023迎來創收和融資的雙重困局甚至是終局。

Abra熊市時期持續流血

R3PO獲得消息,作為加密銀行賽道熱門選手,Abra在2022年12月剛剛完成2260萬美元的債券融資,同時也剛剛披露其正進行裁員和業務重組。據網絡媒體援引三位知情人士透露,加密投資管理公司Abra正在重組其幾條業務線并考慮削減成本,以此作為應對熊市的緩沖措施。

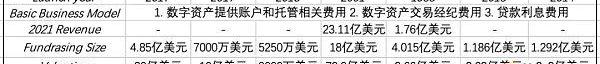

Abra成立于2014年,是一家面向全球機構及個人運營的加密資產金融服務公司,提供包括加密資產交易,托管,投資,收息,借貸,支付以及信用卡等服務。由于2021年加密市場的急速擴張,Abra的業務迎來爆炸式增長,2022年9月,Abra宣布計劃推出數字資產銀行AbraBank預計2023年1月獲得第一塊全監管許可的美國銀行牌照,將使美國公民能夠以類似于傳統銀行業務的方式使用數字資產進行存款和銀行業務。該銀行計劃在美國各州設立機構,并成為美國第一家受監管的加密貨幣銀行,并計劃之后推出全球性項目AbraInternational,為美國以外的客戶提供服務。

Abra2022關鍵信息總結:

·作為發卡行與AmericanExpress合作向客戶提供返現率2.5%的加密信用卡

·聚焦加密機構用戶解決行業痛點有望平滑行業周期波動

·2022虧損嚴重,公司有不小的生存危機

·預期2023年1月獲得全監管許可的美國銀行牌照

Abra的各項業務數據參考2020-2021業務數據十分亮眼,而值得一體的是Abra的國際布局,AbraInternational的推出和將瞄準海外市場。

來源:AbraCompanyData

Abra2023路線圖看點:

·Defi/NFT:向機構及個人客戶提供接入Defi應用及協議,提供NFT托管存放服務

·現金管理:提供加密資產與法幣實時轉換的現金使用服務

·信用卡:與AmericanExpress合作向客戶提供返現率2.5%的加密信用卡

·USbanklicense:WyomingSPDIbankcharter;Ex-USbanklicense:BermudaDABA

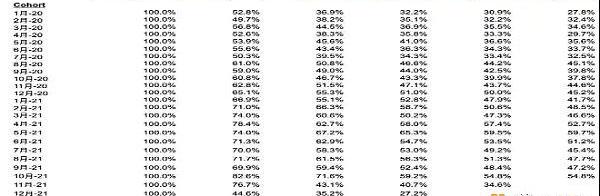

但2022年上半年的數據顯示,Abra令人擔憂的是在一個高用戶留存的屬性的銀行行業,使用Abra6個月以上的用戶留存率降至50%以下,即使考慮到宏觀環境的負面影響,該數據仍有較高的提升空間。同時客月均交易額也在今年2-3月環比降低了90%,而該數據有可能在2022-2023年加密貨幣收縮環境中持續維持低迷水平。

Abra的財務狀況令人擔憂

·Abra的資產負債率較高,其母公司PlutusFinancial2022年H1資產負債表中總共持有$533M資產,其中$496M為穩定比和各類加密貨幣,債務為$525M。

·Abra面臨降低支出、縮減、虧損、提高利潤率等問題,PlutusFinancialH12022利潤損溢表中營收環比走低,虧損迅速擴張,2022上半年總收入$23M,但卻虧損$42M,其中3月和6月毛利為負。

·參考4-6月的公司虧損額,Abra現金流在2022年下半年出現問題,2022H1賬上擁有$12M現金,而上半年現金流為-$26M,最近12月份的債權融資信息披露也佐證了這一點,至于2260萬美元能支撐多久,Abra及時的裁員及業務線調整做出了一部分回應。

融資及估值

·2022年12月,Abra獲得2269萬美元的債券融資,目前的估值不詳,有平輪甚至下調估值的可能。

·?2021年9月,Abra獲得5500萬美元融資,由Ignia和BlockchainCapital的領投,該輪其他投資者包括KingswayCapital、AmExVentures和CMTDigitalVentures。本輪融資,參考上輪融資額和CapTable的變動,粗略估算上輪融資占據Abra22%比例,推算Abra上輪融資投后估值大概為$250-$300M。

R3PO對于Abra后市的觀點

1.Abra的業務表現在2020-2021階段十分亮眼,公司的業務成長能力十分優秀,產品組合豐富產品力強,2023年迎來合規銀行牌照和合作Amex信用卡發行雙重利好,有望在熊市時期保持一定增速并引入傳統用戶。

2.Abra的財務模型預測及過往估值建立在對宏觀加密市場樂觀預期的基礎之上,而低迷的宏觀環境風險極其影響Abra的業務獲客能力和用戶留存,交易低迷導致的營業收入及利潤下降,市場的低回報將會降低Abra的資管產品的吸引力和回報收入預期。

尾語

隨著2023的到來,Abra的后續業務和牌照規劃發展是否能夠兌現將決定了其后續的獲客增長和融資進展。而加密銀行賽道能否重煥生機直接取決于加密貨幣宏觀環境的冷熱程度,在日益嚴格的監管環境下,加密銀行們將離區塊鏈原教主義越來越遠,并逐漸走向擁抱監管的趨勢。

R3PO認為,只有資產安全政策健全的加密貨幣市場才能迎來傳統資金的灌溉,加密銀行賽道對于牌照合規的競爭仍在持續加碼,但國際化的道路會因為取得各地監管牌照的難度變得更加艱難。未來,美國加密銀行市場進入門檻將會逐漸提高,小型參與者可能會出現在當地比較保守的國家市場中。

在合規的基礎上能否恢復高速成長將持續考驗每家加密銀行的技術實力,區塊鏈支付網絡的搭建完善度以及產品組合的全面程度。R3PO會在后續文章里給大家帶來更多關于加密貨幣信用卡以及加密銀行牌照的分析。

原文標題:《加密友好銀行之殤,Silvergate爆雷Abra遭殃》

原文來源:R3PO

來源:DeFi之道

DeFi數據 1、DeFi代幣總市值:432.11億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量36.

1900/1/1 0:00:00吳說作者:Maverick注:本文僅作信息分享,與所討論項目無任何利益關聯。近日,一款基于Cult.DAO生態的特殊博弈游戲TheRugGame受到了社區關注,并帶動了CULT價格一時間的上漲,

1900/1/1 0:00:00原文:《當下的NFT市場是過度杠桿化的「虛假牛市」嗎?》作者:0xLaughing,律動BlockBeats 大多數藍籌在近一個月都迎來不同程度上漲自FTX暴雷后.

1900/1/1 0:00:00前言:VitalikButerin再次來到Bankless的播客,回顧了2022年的加密貨幣行業以及他對2023年的希望.

1900/1/1 0:00:00原文:《IOSGWeeklyBrief|賬戶抽象會是智能合約錢包的終局嗎?#158》作者:Sid,IOSGVentures錢包的使用體驗真的不行了嗎想象一下.

1900/1/1 0:00:00自從2021年8月5日倫敦升級以來,結合費用銷毀機制,從經濟模型層面講,以太坊所有類型的鏈上活動都會助推ETH的燃燒.

1900/1/1 0:00:00