BTC/HKD-0.76%

BTC/HKD-0.76% ETH/HKD-2.72%

ETH/HKD-2.72% LTC/HKD-2.26%

LTC/HKD-2.26% ADA/HKD-1.58%

ADA/HKD-1.58% SOL/HKD-2.81%

SOL/HKD-2.81% XRP/HKD-3.38%

XRP/HKD-3.38%在本周平靜的開始之后,加密市場喜迎反彈。年初至今加密貨幣總市值上漲了21.6%,重回1萬億美元大關,這主要得益于BTC和ETH分別上漲了36%和39%。

似乎難以置信,但各個主流幣種已從FTX余震中緩了過來。

BTC和ETH6M圖表–來源:TradingView

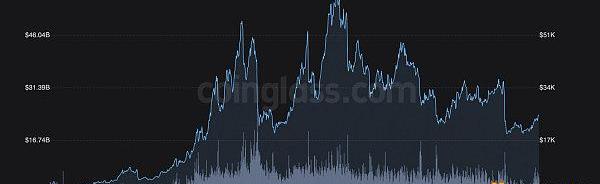

此次反彈很大程度上是由大規模的軋空推動的,年初至今清算的空頭頭寸已超過22億美元,而多頭清算僅為10億美元。

多頭和空頭清算–來源:CoinGlass

意大利投資銀行Mediobanca推出基于證券型代幣的投資基金:金色財經報道,意大利投資銀行Mediobanca宣布推出基于證券型代幣的投資基金單位,本次基金發行是在意大利經濟和財政部的監管沙箱內進行,并且按照“Mediobanca Global Multimanager 35”UCITS基金的發行和贖回單位流程處理,相關交易均在區塊鏈上記錄(但目前未披露區塊鏈名稱,僅被告知使用了Cetif Advisory的Lionity平臺)。

據悉,相關證券型代幣已經在今年5月向特定客戶群發行,本月初又提供給了Mediobanca銀行財富管理品牌CheBanca下的部分客戶,所有客戶均獲得了一個錢包來存儲代幣。[2023/7/12 10:51:12]

在2022年出現大量虛假反彈之后,人們可能很容易將這一舉動視為另一個牛市陷阱,即反彈是虛假的,注定會來個大回撤。

LBank藍貝殼于6月23日21:00上線TCT,開放USDT交易:據官方公告,6月23日21:00,LBank藍貝殼上線TCT,開放USDT交易,6月22日23:00開放充值,6月23日23:00開放提現。

資料顯示,Tacocat是一個社區幣,它建立了公眾參與,建立了一個首創的加密貨幣生活品牌。Tacocat以獨特的跨平臺參與風格,將加密貨幣社區的能量和想法帶給全球觀眾。[2021/6/22 23:57:34]

然而,有理由相信這種反彈可能會持續下去。這并不是說我們即將回到歷史新高,而是我們也許不會直接跌入另一個熊市。

讓我們談談市場可能繼續走高的幾個原因:

杠桿已被抹去

隨著CeFi信貸綜合體的崩潰,加密貨幣在2022年經歷了一次重大的去杠桿化。

雖然我們不知道隱藏的CeFi杠桿還有什么,但從公開可用的CEX數據和鏈上數據中,我們可以看到很大一部分杠桿已經從系統中清除。

LBANK上線項目AKITA日內漲幅超40%:據官方消息,4月20日12:00上線LBank藍貝殼的AKITA(Akita Inu)日內漲幅超40%。AKITA開盤價格為0.000001 USDT,當前最高報價0.000011712 USDT,上線至今最高漲幅達1071 %。截至發稿價格約為0.000011499 USDT。

資料顯示,AKITAINU秋田犬是一個100%去中心化的社區實驗,其中一半的代幣已經被送到了VitalikButerin手中,另一半被鎖定在Uniswap池中,鑰匙被燒毀。它與SHIBAINU相同,但代幣指標不同。AKITA代幣的靈感來自ElonMusk和狗狗幣。

注:信息僅供分享,不構成任何投資建議。[2021/5/14 22:02:40]

LBANK藍貝殼NFT交易區于3月5日上線 RLY、CHZ、SAND:據官方公告,3月5日19:30,LBANK藍貝殼NFT交易區上線RLY(Rally)、CHZ(Chiliz)、SAND(The Sandbox),開放USDT交易,3月5日18:00開啟充值,3月8日18:00開啟提現。同時LBank藍貝殼將于19:30開啟充值瓜分USDT活動。

Rally是一個開放式網絡,為數字創作者、加密影響者、品牌和名人建立代幣化社區。

Chiliz作為Socios.的唯一使用代幣,為體育和電競粉絲提供了聯合管理球隊、賽事、聯賽等活動的權利。

The Sandbox是一個虛擬游戲世界,通過基于以太坊的功能型代幣SAND,玩家可以創建和擁有不同的游戲體驗,并從中獲得收益。[2021/3/5 18:18:50]

加密貨幣期貨未平倉合約–來源:CoinGlass

正如我們所看到的,永續合約的未平倉合約已從2021年11月的頂部下降了60.4%,目前處于2021年6月以來的最低水平,那是2021年5月大規模崩盤之后和當年8~11月的“第二次暴漲”之前的時期。

事后看來,我們了解到下半年的漲勢在很大程度上是內生性的,是由三箭資本和Alameda等加密借貸巨頭推動的。支撐這一舉措的杠桿現在似乎已完全消失。

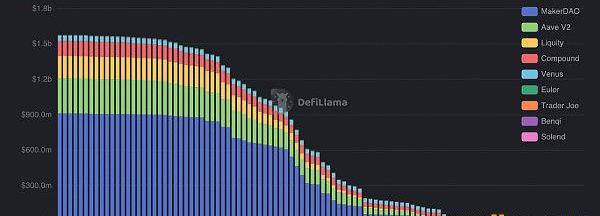

DeFi中的ETH清算水平——來源:DeFiLlama

以鏈上峰值為例,我們還可以看到DeFi巨鯨并沒有特別過度杠桿化。在Maker、Aave、Compound、Euler和Liquity等借貸協議中,“僅”有1.64億美元的可清算ETH頭寸超過1000美元,這表明需要對與FTX或COVID19規模類似的外生沖擊才能觸發另一次級聯清算。

盡管像DCG這樣的隱雷仍然存在,但幾乎沒有跡象表明市場杠桿過度。鑒于年初至今大量的空頭清算似乎是空頭,而不是多頭。

“殘留的彈藥”

投資者和交易員的倉位也表明,這次反彈可能會有一些支撐。從鏈上看,我們可以看到,即使在這一反彈之后,投資者仍以現金持有大部分資產。

NansenSmartMoney穩定幣頭寸衡量的是持有現金的大型鯨魚投資組合的百分比,目前為25%。盡管它已從FTX之后的40%峰值回落,但仍處于歷史高位,與LUNA崩潰后幾天的值大致相同。

SmartMoneyStablecoinHoldings–來源:Nansen

這一倉位數據表明,投資者離全倉配置還差得很遠,而且場外仍有大量“彈藥”可以推高價格。

盡管整個穩定幣市值從1424億美元下降4.2%至1364億美元,這表明一些流動性已經離開生態系統,但似乎加密貨幣中仍有相當數量的的剩余資本。

放松的金融條件

宏觀不利因素助長了去年的加密大屠殺,美聯儲迅速加息以應對幾十年來最嚴重的通脹。

這一緊縮周期打擊了所有風險資產,股票、債券和加密貨幣總價值在一年中蒸發超過32萬億美元。

對投資者來說值得慶幸的是,通脹在過去幾個月有所放緩,并顯示出進一步降溫的跡象。

2000年以來的聯邦基金利率–資料來源:FRED

這導致美聯儲在12月的最后一次FOMC會議上將加息幅度從之前的75個基點減少到50個基點。正因為如此,我們似乎已經過了“美聯儲鷹派的頂峰”,這意味著美聯儲不會那么激進地收緊金融環境。

這是風險資產的主要催化劑,因為它表明我們正在接近加息的結束,并接近暫停加息,甚至可能轉向降息。

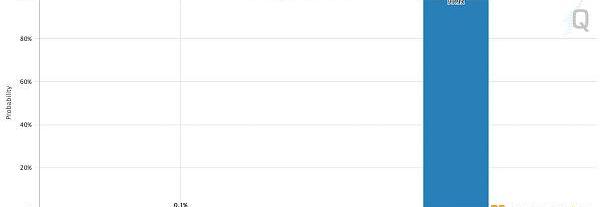

美聯儲2月FOMC加息概率–資料來源:芝商所

市場已經開始嗅出美聯儲態度的這種變化,年初美元和收益率下跌,債券、黃金、股票和加密貨幣價格上漲。市場目前預計2月FOMC會議將加息25個基點,并在今年晚些時候降息。

任何金融條件的放松都應該成為加密貨幣價格的主要利好,因為該資產類別對更廣泛的金融體系中的流動性高度敏感。

牛市來了嗎?

在經歷了殘酷的2022年之后可能很難相信,但有各種不同的指標表明這次反彈有一定的支撐力。

加密貨幣已被去杠桿化,按照歷史標準來衡量的倉位仍然不高,緊縮貨幣政策帶來的宏觀逆風可能即將減弱。

加密和宏觀都存在不確定性,是的,過去一年多的每一次反彈最終都以新低收場。

但有充分的證據表明,是的,這一次可能會有所不同。

1、數字貨幣不被承認其合法性年前的時候,有一位數字貨幣的玩家因為平臺出現問題,來咨詢我們想要進行刑事報案以維護自己的權益,但是一路聽下來再加上我的詢問,發現他的維權之路可能沒有那么簡單.

1900/1/1 0:00:001.WebChatGPTChatGPT不能主動進行網絡檢索,因此對2021年之后的世界了解有限.

1900/1/1 0:00:007:00-12:00關鍵詞:AmberGroup、Damus、Uniswap、韓國STO1.OKX錢包地址過去24小時流入約5996枚ETH;2.AmberGroup地址近十日內從幣安轉出11.

1900/1/1 0:00:00原文:《Accountabstraction,thenewshinyobjectincrypto》作者:DanaJ.WrightAccountAbstraction,簡稱AA.

1900/1/1 0:00:00在這篇文章中,我們將簡要地解釋重入和跨函數重入之間的區別,以及圖靈不完備性如何能夠防止一些這樣的攻擊.

1900/1/1 0:00:00近年來,隨著虛擬貨幣的迅速發展,全球各地區相繼出臺了不同的監管政策,郭律師團隊為大家收集了相關新聞簡訊,整理了“全球對虛擬貨幣的政策”系列文章,帶大家了解全球各地區對虛擬貨幣的監管態度.

1900/1/1 0:00:00