BTC/HKD-0.28%

BTC/HKD-0.28% ETH/HKD-0.53%

ETH/HKD-0.53% LTC/HKD-0.65%

LTC/HKD-0.65% ADA/HKD-0.38%

ADA/HKD-0.38% SOL/HKD+0.48%

SOL/HKD+0.48% XRP/HKD-0.91%

XRP/HKD-0.91%作者:Terry

2月5日,a16z向?BNBChain上部署UniswapV3的最終提案提出反對票,導致Uniswap登陸BNBChain的計劃擱淺。

社區KOL直接發問質疑,稱「Uniswap由a16z控制?」,并引用有關a16z疑似出于個體利益的猜測:「a16z之所以使用其全部投票權重來反對Uniswap使用Wormhole跨鏈橋在BNBChain上啟動Uniswap協議的提議,是因為它是Wormhole競爭對手LayerZero的大投資者」。

DeFi協議背后的VC身影

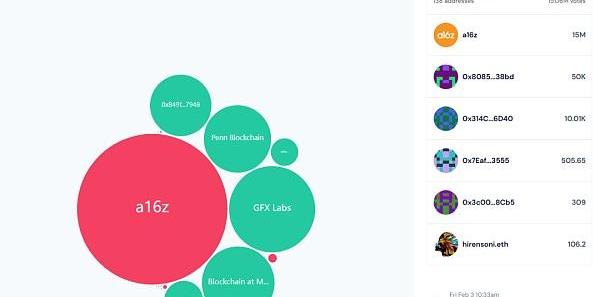

事實上,a16z確實是Uniswap背后擁有舉足輕重影響力的關鍵人物:Bubblemaps統計顯示,a16z可以通過11個地址控制4150萬枚UNI,這占UNI供應量的4.15%。

Luxor Mining:比特幣礦企正買入礦機擴大算力規模以迎接下一次獎勵減半:7月26日消息,礦池運營商 Luxor Mining內容主管Colin Harper在接受CoinDesk采訪時表示,由于比特幣價格波動、能源成本上升、算力增長和網絡難度增加等原因,比特幣礦機的盈利能力一直在下降,而礦機本身的價格也隨之下降,在過去一年中已跌至接近歷史低點,但礦工們正在利用這個機會擴大規模以保持領先地位。

Colin Harper補充表示,礦企們正在為預計于 2024 年 4 月進行的第四次比特幣獎勵減半做準備。一旦減半發生,礦工們將面臨幾乎翻倍的挖礦成本,將需要更高效的機器來降低成本。目前,要開采一個區塊并盈利,每個比特幣的成本至少為10,000 至15,000 美元。一些分析師表示,減半后,每個比特幣的成本可能會上漲至40,000美元,這使得最高效的礦機成為礦企的必需品。[2023/7/26 16:00:30]

金融科技公司ARYZE完成28萬美元融資:12月12日消息,總部位于丹麥哥本哈根的金融科技公司ARYZE宣布完成超額認購的200萬克朗(約合28萬美元)融資,并推出Stablecoin系列ARYZE Digital Cash,該公司稱所有Stablecoin均由100%完全銀行儲備資產支持,包括ARYZE Digital Cash eEUR、ARYZE Digital Cash eUSD、以及ARYZE Digital Cash eGBP,旨在為個人和企業提供一種與任何主流加密資產一樣、即時可用且可轉讓的交易方式。(menafn)[2022/12/12 21:39:38]

而此次投票截止目前為止,a16z僅僅動用1500枚UNI的權重就已占據優勢,這也意味著a16z的UNI權重是通過任何UNI提案所必不可少的投票勢力。

其實a16z并非是不愿意將Uniswap部署至BNBChain——畢竟在Uniswap決定是否部署在Polygon、Celo和zkSync中時,a16z是投了「贊成票」的。

數據:當前灰度總持倉量達177.52億美元:10月26日消息,根據Tokenview鏈上數據顯示,當前灰度總持倉量達177.52億美元,主流幣種信托溢價率如下:BTC,-34.25%ETH,-31.9%ETC,-64.68%LTC,-47.52%BCH,-24.75%[2022/10/26 16:39:14]

按照趙長鵬轉推的具體說法,這場斗爭的核心,是a16z不愿意用Wormhole做跨鏈橋來作為Uniswap登陸BNBChain的跨鏈選擇。

這就涉及風險投資公司a16z和Jump的直接對戰——它們分別支持LayerZero和Wormhole兩個跨鏈橋。

其實DeFi協議因為背后向其提供資本支持的VC影響,而或主動或被動選邊站隊的情況,并不鮮見——早在2021年8月,SushiSwap就曾透露為什么它選擇使用Arbitrum而不是Optimism作為其最先布局的的Layer2擴展解決方案。

報告:到2030年全球比特幣市場規模預計將達到1329.1億美元:金色財經報道,根據ResearchAndMarkets的報告顯示,到 2030 年,全球比特幣市場規模預計將達到 1329.1 億美元,從 2022 年到 2030 年將以 26.2% 的復合年增長率增長。由于與之相關的眾多優勢,例如去中心化和易于交換,全球對加密貨幣的接受度越來越高,預計將在預測期內推動比特幣市場。此外,支付服務提供商對提供更好的支付解決方案的重視促進了行業的擴張。[2022/9/23 7:17:18]

其中SushiSwap直言是因為Optimism給了Uniswap優惠待遇,推動Uniswap率先上線:盡管「SushiSwap已經到Optimism的Kovan測試網上完成部署,但最后被告知Uniswap將獲得這個機會,Optimism非常直接地告知Uniswap必須先部署」。

而按照SushiSwap的說法,Optimism之所以青睞Uniswap,是因為受到了投資者a16z和Paradigm的影響,并直言這兩家風險投資公司可能「串通一氣」,以影響他們的既得項目并使其受益。

數據:最近一周Arbitrum網絡新增15.5萬枚NFT資產:6月29日消息,根據Arbitrum NFT Scan瀏覽器數據顯示,最近一周Arbitrum網絡新增15.5萬枚NFT資產,平均每天新增2.2萬枚NFT,增長趨勢顯著。[2022/6/29 1:38:55]

區塊鏈世界的治理游戲

太陽底下沒有新鮮事,在更早的2021年11月,也曾上演了一場另一個DeFi龍頭協議Curve的精彩「紙牌屋」劇情。

首先我們需要回顧下Convex-Curve的機制設計:

CVX是Convex的原生Token,持有CVX便相當于擁有了對Convex的控制權——CVX作為Convex平臺的治理Token,通過鎖定CVX便可以讓LP對Convex的veCRV治理決策進行投票:

Convex利用更具吸引力的cvxCRV激勵,換取了用戶的CRV;

Convex把這部分CRV統統進行四年鎖定,換取最大的Curve投票權;

而Convex在獲得大量veCRV后,就等同于控制了Curve;

也就是說控制了CVX,就是控制了Convex,而控制了Convex,就等同于控制了Curve。這時它可以為具體的某個穩定幣池子增加激勵權重,這就導致很多有意思的事情——譬如穩定幣項目方的賄選行為等。

而2021年11月份,Mochi穩定幣USDM團隊利用Convex對Curve發起了一場「劣幣兌換良幣」的「治理攻擊」:

首先,Mochi推出了治理TokenMOCHI,并在Curve推出USDM穩定幣的流動性池激勵;

然后,Mochi項目方利用持有的大量MOCHI印了大量的USDM,然后去Curve上換為DAI;

接著,Mochi項目方使用換來的DAI購買大量的CVX,然后進行投票,并成功提高了Curve上USDM流動性挖礦池子的收益率;

最后,在高收益率的吸引下更多的流動性提供者參與其中,直至USDM穩定幣的流動性池內達到1億美元的流動性,項目方將MOCHI鑄造成USDM并在池子中兌換成DAI,直接套現跑路,造成高達3000萬美元的損失;

整個過程堪稱圍繞劣質穩定幣、Curve、Convex治理邏輯的教科書級案例,這也從側面表明了Convex通過對Curve的「控制」,在整個加密市場發揮越來越重要的影響力。

DeFi怎么了?

自2020年「DeFi盛夏」以來,整個DeFi賽道獲得了長足發展,市場衍生出了DEX、借代、衍生品、固定收益、算法穩定幣、資產合成、聚合器等諸多細分領域。

不過伴隨著2021年5·19?達到歷史峰值以來,UNI、LINK、SUSHI、SNX等傳統DeFi藍籌頹勢漸顯,無論是Uniswap、Synthetix這樣老牌DeFi龍頭,還是OHM等「DeFi2.0」新秀,似乎都逃脫不了被市場逐漸冷淡厭棄的命運。

尤其是在過去2022年加密世界的發展中,經歷NFT、DAO、元宇宙、Web3等敘事的輪番繁榮,DeFi已經被絕大部分市場參與者遺忘,成為失寵的市場敘事。

不過,暫時拋開縱向的DeFi協議Token在二級市場上的低迷表現,僅從DeFi賽道內部觀察,還是有一些頗為有趣的變量正在發生。

其中最值得注意的,就是除了扮演底層組件的角色外,以這些協議層的DeFi龍頭為圓心,圍繞著它們的工具類和應用層的DeFi項目也開始不斷衍生,更豐富的高級功能不斷強化。

明眼可見的是,越來越多的DeFi「工具式應用」,圍繞單個底層的「超級DeFi協議」,輔助其完善更為豐富的高級衍生功能,依托底層的「超級DeFi協議」發展壯大,并最終反哺底層的「超級DeFi協議」實現更大賦能,從而逐步生發出一個個獨具特色而又自成體系的「小生態」。正如Uniswap+dextools\Unitrade\Yin等之于流動性管理,Curve+Convex之于穩定幣兌換等等,更有趣的是這些一個個小生態之間又正在發生著更進一步的「合縱連橫」。

以Curve為例,眾所周知在穩定幣兌換尤其是大額穩定幣兌換賽道,Curve手續費、交換滑點和無常損失均遠低于諸如Uniswap或Sushiswap等一眾AMMDEX,是當之無愧的行業龍頭。

但同時Curve與合成資產協議Synthetix也合作推出跨資產兌換服務,提供通用資產的Swap功能。

這也是目前眾多DeFi協議從諸多渠道入手,開展自我救贖的一個縮影。

小結

在經歷了2020年的寒武紀大爆發和2021、2022年的觸頂下跌之后,目前DeFi世界的場景創新基本已經達到飽和,后續如何進一步完善治理機制、提高加密經濟模型在整個協議機制中的作用,才是打開下半場的關鍵所在。

總的來看,DeFi世界無論是「治理演進」還是Token經濟模型的創新,仍舊路漫漫其修遠兮,究竟會何去何從,讓我們拭目以待。

Tags:UNISWAPEFIDEFIUniwhalelayer幣和uniswap的關系DeFi on MCWDEFI S

撰文:?IOBC 2022全年Crypto行業基本處于擠泡沫的過程,Terra崩盤、3AC倒閉、FTX暴雷……熊市的寒意襲卷了幾乎一整年.

1900/1/1 0:00:00zkSync是一條以太坊第二層鏈,使用零知識rollup(ZKrollup)技術來解決以太坊當前的可擴展性問題。讓我們深入了解這個激動人心的項目,了解zkSync對加密行業的影響.

1900/1/1 0:00:00撰文:DonovanChoy,Bankless編輯 編譯:DeFi之道 鏈游在很大程度上仍然作為概念驗證而存在.

1900/1/1 0:00:00撰文:0xTodd 以太坊上海升級近在咫尺,以太坊終于快要可以從beaconchain提現回來了.

1900/1/1 0:00:00來自|TokenUnlocks 編譯|PANews 近日,加密分析公司TokenUnlocks發布《2022年度報告》,其中回顧了2022年加密貨幣行業并對2023年的市場進行了分析展望.

1900/1/1 0:00:00撰文:常嘉帥 比特幣開年的回彈,給人心惶惶的幣圈帶來一劑強心劑。但如今,隨著美國監管機構的重拳出擊,加密資產的前景再度變得不明確.

1900/1/1 0:00:00