BTC/HKD+0.09%

BTC/HKD+0.09% ETH/HKD+0.04%

ETH/HKD+0.04% LTC/HKD+0.14%

LTC/HKD+0.14% ADA/HKD+0.21%

ADA/HKD+0.21% SOL/HKD+0.06%

SOL/HKD+0.06% XRP/HKD+0.24%

XRP/HKD+0.24%近期,加密市場經歷了2023年以來的首次重大回調,同時還有美國的監管舉措和美國證券交易委員會SEC打擊行動的消息。比特幣上Ordinals和Inscriptions的出現正在為區塊容量大小創造一種新的、意想不到的需求。

加密市場經歷了自1月份反彈以來的首次大幅回調,從每周高點2.33萬美元回落至2.15萬美元的低點。與此同時,來自美國的重大監管消息也隨之而來。例如美國證券交易委員會對Kraken的質押服務處以罰款,美國證券交易委員會針對Paxos發行BUSD穩定幣的法律訴訟等。

最近幾周,比特幣NFT以Ordinals協議和Inscriptions的形式被引入,已經創建了超過6.9萬個地址。因此,比特幣網絡活動顯著增加,費用壓力上升。

本文,我們將從兩個關鍵角度探索比特幣網絡:

投資者在從局部高位回調期間的行為表現為新買家們高額的未實現利潤點。

Ordinals協議出現及其對鏈上活動和費用市場壓力的獨特影響。

圖1:2月6日-2月12日的比特幣價格

市場進入宏觀過渡階段

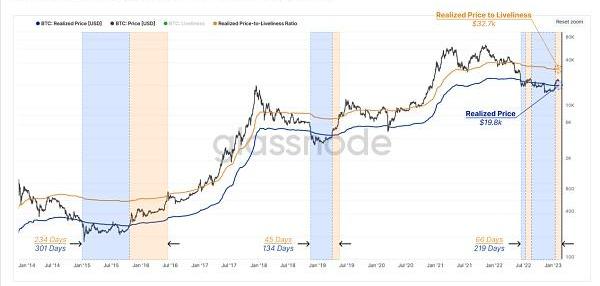

隨著比特幣現貨價格突破實現價格,市場進入了宏觀過渡階段,歷史上該階段通常受兩種定價模型的約束:

該區域的下限是已實現價格:1.98萬美元,對應于市場的平均鏈上收購價格。

LBank Labs宣布完成對Meme項目Saitama和PEPE 2.0的捐贈:據官方消息,7月19日,LBank Labs宣布旗下Meme基金,完成對Saitama和PEPE2.0項目的捐贈。這些捐贈將分別助力Saitama和PEPE2.0項目用以生態建設及社區發展。

Meme基金,是LBank Labs旗下專門用于扶持Meme生態發展的公益性基金,合計1000萬美金。所有Meme類型的項目均可向LBank Labs提出申請,符合一定要求后,均可無條件獲得Meme基金的捐贈。[2023/7/19 11:04:24]

該區域的上限為已實現價格與活躍度之比:3.27萬美元,這是已實現價格的變體,反映了按HODLing活動程度加權的“隱含公允價值”。

通過分析上述范圍的前期階段,我們注意到當前市場與2015-16年和2019年的再積累期之間存在相似之處。

圖2:已實現價格與活躍度之比-比特幣

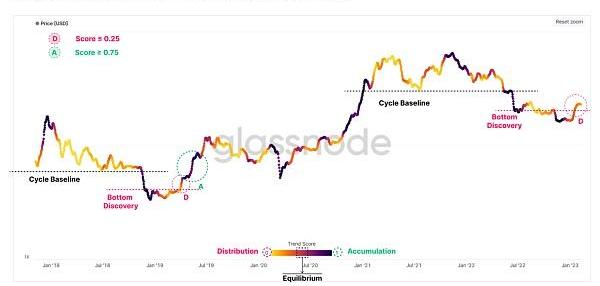

比特幣價格在局部高點2.36萬美元處暫停上漲。我們可以利用積累趨勢指數來考察投資者此時的行為,它反映了過去30天活躍投資者的總余額變化。較大的實體占據的權重較高,值為1表示大量投資者正在積累比特幣,增加他們的鏈上余額。

與以往的熊市相比,類似的底部發現階段反彈都引發了一定程度的拋售,拋售者主要是在低點附近積累的實體。最近的反彈也不例外(紅色D點),積累趨勢指標已降至0.25以下。

音樂流媒體平臺Spotify刪除數萬首AI生成的歌曲:金色財經報道,報告顯示,音樂流媒體平臺Spotify已經刪除人工智能音樂公司Boomy創作的7%的歌曲,這相當于 \"數萬首 \"歌曲。音樂行業巨頭環球音樂集團向流媒體服務提供商發出警告,稱Boomy的歌曲存在 \"可疑的流媒體活動\"。[2023/5/9 14:51:58]

因此,當前反彈是否持續將在一定程度上取決于這些較大的實體是否繼續增持(綠色A點),是否使增持趨勢指標回到1.0的值。

圖3:積累趨勢指標-比特幣

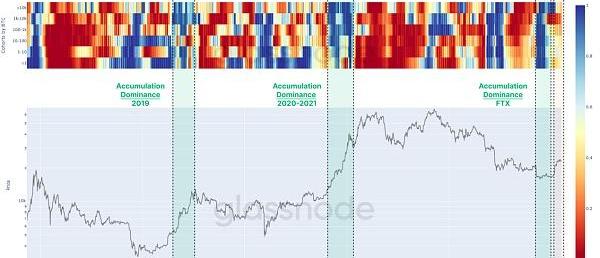

我們可以進一步探究積累趨勢指標的組成部分,以提供對不同比特幣持有量錢包的精細分析。最近幾周投資者的行為發生了普遍變化,從凈積累轉變為平衡。

在所有持有者錢包中,擁有1000-10000BTC的持有者產生了最急劇的行為變化,從凈增持轉變為大幅拋售。

圖4:不同錢包的積累趨勢

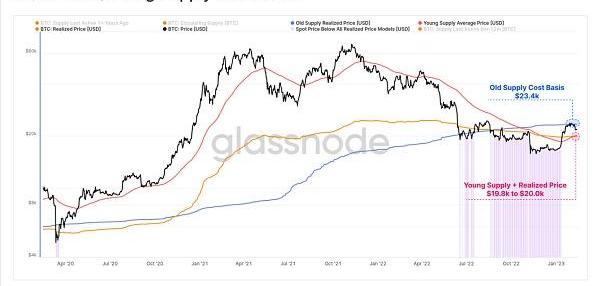

短期持有者獲得未實現盈利

一般來說,比特幣市場從極端水平回撤后,最近活躍的投資者的行為會成為市場的重要影響因素。下圖顯示價格停滯在2.34萬美元的成熟比特幣基礎成本附近,高于1.98萬至2萬美元的實現價格(橘色)和年輕比特幣基礎成本。

數據:Aave V3上線以太坊網絡兩天,獲得超2700萬美元存款:1月29日消息,根據官方網站數據,自周五上線以太坊主網后,Aave V3共吸引了2738萬美元的存款和693萬美元的貸款;目前Aave V3在Avalanche網絡上的存款規模最高,約為5億美元。值得注意的是,目前Aave V3以太坊網絡借出最多的代幣是穩定幣BUSD、USDC 和 DAI。[2023/1/29 11:35:15]

圖5:成熟\年輕的比特幣基礎成本

聚焦最近的購買者,我們可以使用短期持有人MVRV估算他們持有的平均未實現利潤倍數。該指標衡量現貨價格與其鏈上基礎成本的比率。通過該指標的周平均值,我們可以得到以下觀察結果:

該指標突破1意味著新投資者獲得未實現利潤,這往往表明市場正在發生轉變。

宏觀頂部仍然非常相似,頂部的平均未實現利潤倍數為+40%,底部為-40%。

局部頂部通常在STH-MVRV回歸中心值1.0時發出信號,因為投資者會對價格回到盈虧平衡水平做出反應。

在短期持有人有20%的未實現盈利或未實現虧損時,短期修正的可能性往往會增加。

最近,STH-MVRV達到1.2,2.36萬美元使短期持有者獲得20%的未實現盈利。考慮到第三個觀察結果,如果進一步修正,STH-MVRV值回歸1.0將表明市場回落1.98萬美元,與新買家群體的基礎成本回歸和實現價格保持一致。

Grayscale、SEC將在3月就GBTC ETF轉換發表口頭辯論:金色財經報道,根據日期為 1 月 23 日的一份法庭文件,Grayscale 和美國證券交易委員會(SEC)很快將在法庭上展開他們關于將 Grayscale Bitcoin Trust 轉換為交易所交易基金的口頭辯論。SEC 決定拒絕 Grayscale 的一項提議,該提議允許該公司在 2022 年 6 月將其比特幣信托基金轉換為 ETF。這些口頭辯論現在定于美國東部時間 3 月 7 日上午 9 點 30 分在哥倫比亞特區上訴法院進行。Grayscale 指出,最初預計最早將在今年第二季度聽取爭論。辯論小組的組成將在該日期前三十天公布。最終簡報將于 2 月 3 日到期,比口頭辯論日期早一個多月。

自 2021 年 10 月以來,Grayscale 一直試圖將其 Grayscale Bitcoin Trust (GBTC) 轉換為交易所交易基金。該公司當時選擇推進其提議,因為 SEC 剛剛批準了第一只比特幣期貨 ETF。盡管其他比特幣期貨 ETF 很快獲得批準,但 Grayscale 的 GBTC 提議描述了比特幣現貨 ETF。因此,它面臨更嚴格的監管審查。[2023/1/25 11:28:55]

Ps:STH-MVRV(7D-SMA)達到1.0表示現貨價格已回到短期持有人平均基礎成本的收支平衡點。

Oasis:ValleySwap與EvoDeFi bridge是未獲官方支持的第三方項目,已多次提示風險:金色財經消息,Oasis針對ValleySwap中的USDT脫錨情況發布聲明,稱ValleySwap與EvoDeFi bridge都是第三方的項目,沒有獲得Oasis的支持。同時出現脫錨的穩定幣并非Oasis的原生資產,幾個月來Oasis多次對社區警告風險,Oasis官方推薦使用Wormhole、cBridge或Multichain。???此前報道,Oasis Network上Valley Swap中的USDT已嚴重脫錨。[2022/6/8 4:11:06]

圖6:短期持有者MVRV

積極的鏈上勢頭

隨著最近比特幣上Ordinals和Inscriptions的出現,鏈上活動指標也出現了顯著提升,盡管對總供應量變動的影響相對較小。

我們可以通過RealizedCapHOLDWaves的1天波段追蹤每日比特幣流動的規模。該指標反映了每天易手的比特幣價值的相對份額。

如果我們觀察到該指標大幅增長時,我們可以確定需求增加的時期,以及大量比特幣易手的時期。在最近的這次反彈中,該指標僅出現小幅上升,從0.75%上升至1.0%。

這表明雖然網絡活動正在攀升,但這與以更高或更低價格獲得的比特幣的易手無關。

圖7:RealizedCapHOLDWaves-1天

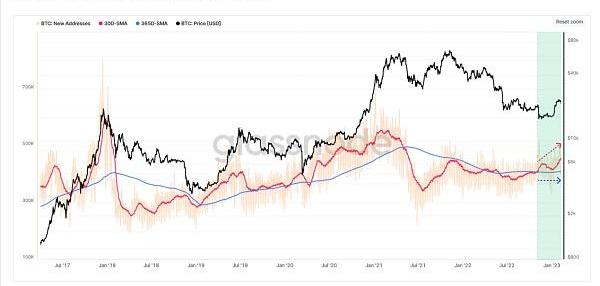

新增地址和活躍地址的數量都產生了更值得注意的變化,這些地址表示出網絡活動的宏觀變化。以下分析比較了這些指標的月度移動平均值和年度移動平均值。

自FTX崩潰引發的拋售事件以來,加入網絡的新地址的月平均值已經超過了年平均值,這是一個積極的跡象。該指標在本周出現第二次顯著增長,但長期移動平均線仍處于橫向趨勢,表明這種上升仍處于起步階段。

圖8:新增地址數量

我們還可以看到活躍地址勢頭略有上升,但宏觀橫盤趨勢在很大程度上仍處于持有模式。

圖9:活躍地址數量-比特幣

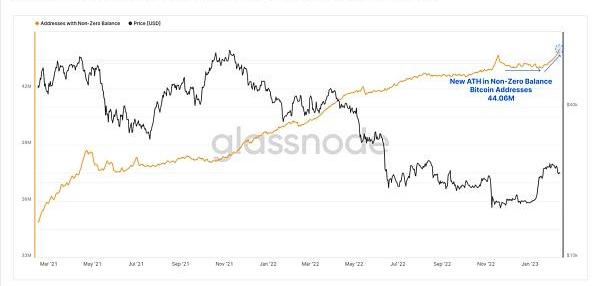

與此同時,非零余額地址總數已達到4406萬的歷史新高。總的來說,這表明最近比特幣網絡的活動出現了短期上升,但這不一定是指交易的比特幣數量。此活動的主要來源是由于Ordinals,它沒有承載大量的比特幣,而是承載了更大的數據和新的活躍用戶。

圖10:非零余額地址數

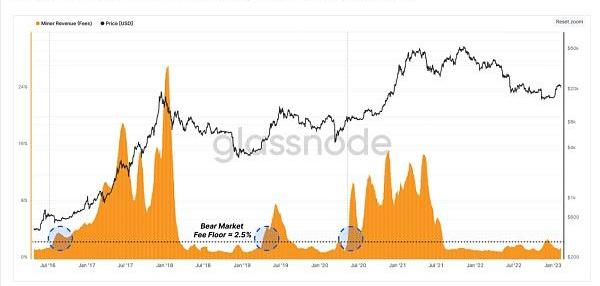

費用市場的新競爭者

由于這項新活動,比特幣網絡面對區塊容量的新需求,對費用市場帶來了上行動力。對費用市場的分析可以很好地衡量對區塊容量的更高需求,并且往往會在總體需求增長期間表現出來。

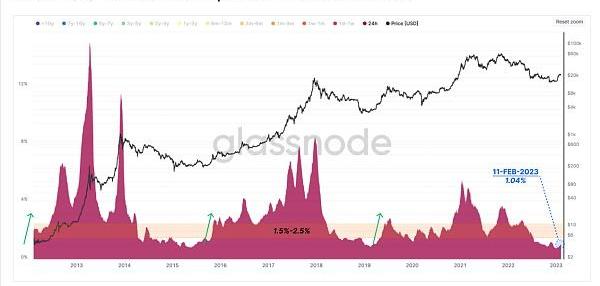

查看Miner費用收入的月平均值,很明顯該指標在相當長的一段時間內尚未超過2.5%的熊市費率低點。

圖11:Miner費用收入

散戶投資者對于確定市場轉型的可持續性往往很重要。在這里,我們可以使用另一種工具,通過觀察支付的交易費用中位數的周平均值,來放大這些投資者對費用市場的影響。這是最有可能歸因于散戶投資者的較小交易費用的代表性指標。

圖12:交易費用中位數

Ordinals的出現

自2023年1月下旬推出以來,用于Ordinals和Inscriptions的新出現的比特幣用例引發了整個社區的大量討論。正如這項協議的創造者——CaseyRodarmor在他們的博客中描述的那樣,Ordinals利用Taproot軟分叉和satoshis的編號將數據寫入比特幣交易的見證部分。

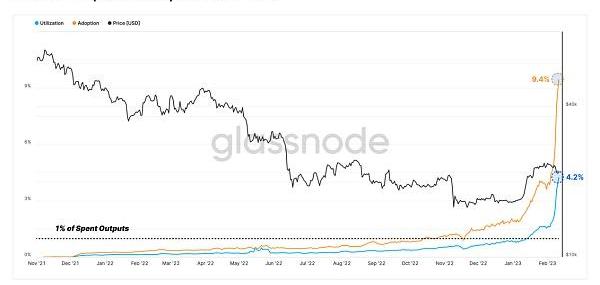

在這項新創新的影響下,Taproot的采用率和利用率分別飆升至9.4%和4.2%的歷史新高。

圖13:Taproot的采用率

Ordinals對平均塊大小的影響也很顯著,平均塊大小的上限從穩定的1.5到2.0MB增加到上周的3.0到3.5MB之間。

圖14:比特幣平均區塊大小

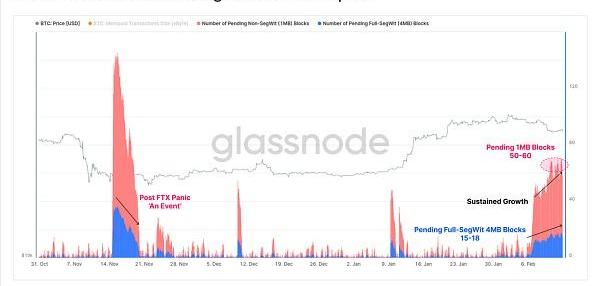

這些更大的區塊引發了關于Ordinals對比特幣區塊鏈大小、初始節點同步時間、mempool擁塞和長期費用市場狀態可能產生的長期影響的討論。到目前為止,Ordinals的影響是設置區塊包含所需交易費用的新下限。可以看到大量低費用交易涌入我們的mempool。這與FTX崩潰后的恐慌不同,在FTX恐慌中,mempool中充滿了緊急、高額的交易。

圖15:不同交易的mempool總額

我們還可以估算出清除mempool所需的待處理塊的數量,假設標準的1MB非SegWit交易以及4MB完整的SegWit塊,我們可以再次注意到與FTX后期的顯著差異,隨著恐慌平息,該時期的待處理塊數量迅速衰減。隨著Ordinals的趨勢,我們實際上可以看到過去一周對區塊空間的需求在逐漸增長。

圖16:mempool中待處理塊的數量

總結

比特幣網絡和資產在其動蕩的14年歷史中經歷了無數的敘述、創新和大事件。Ordinals和Inscriptions的出現是出乎意料的,它可能不體現為投資者之間典型的比特幣轉移,而是表現為對區塊空間需求的潛在擴張。

這是比特幣歷史上一個全新且獨特的時刻,Ordinals催生鏈上活動,而無需進行資產交易量轉移。這代表了比特幣用戶群的增長以及來自并非典型投資和資產轉移用例的使用對費用市場的上行動力。

文章來源:https://insights.glassnode.com

原文作者:CryptoVizArt,?Glassnode

原文鏈接:https://insights.glassnode.com/the-week-onchain-week-07-2023/

Tags:比特幣OrdinalsNALSDINA程序員把7500個比特幣當垃圾扔掉Ordinals FinanceSignals NetworkMADinArt

發力AI近十年,百度正在迎來最好的機遇。2月22日晚間,百度發布2022年Q4及全年未經審計的財務報告.

1900/1/1 0:00:00金色財經報道,比特幣礦企RiotPlatforms(RIOT)推遲向美國證券交易委員會提交其年度10-K報告,原因是其會計師事務所就該公司與其比特幣資產相關的減值計算提出了問題.

1900/1/1 0:00:00作者:Gitcoin籌資及合作負責人兼BanklessDAO研究員,AzeemKhan 編譯:DeFi之道 從商業模式的角度了解DAO還處于早期階段,仍需要不斷試驗.

1900/1/1 0:00:00原文作者:yyy 昨晚Coinbase宣布入場做了一條基于OPStack的L2——@BuildOnBase,一時間「BullishonOptimism」的情緒又再度被點燃.

1900/1/1 0:00:00DeFi分析師MilesDeutscher剛剛采訪了DelphiLabs創始人和DelphiVentures創始合伙人JoséMariaMacedo.

1900/1/1 0:00:00香港證監會20萬字《虛擬資產交易平臺指引》咨詢文件精簡版速讀。香港證監會咨詢文件附錄A相見:《適用于虛擬資產交易平臺營運者的指引》隨著《2022年打擊洗錢及恐怖分子資金籌集條例草案》在2022年.

1900/1/1 0:00:00