BTC/HKD-3.55%

BTC/HKD-3.55% ETH/HKD-3.99%

ETH/HKD-3.99% LTC/HKD-2.92%

LTC/HKD-2.92% ADA/HKD-5.41%

ADA/HKD-5.41% SOL/HKD-7.68%

SOL/HKD-7.68% XRP/HKD-5.24%

XRP/HKD-5.24%作者:CapitalismLab

GMX和SNXPerp的新版本都不約而同的借鑒了一個項目-GNS,GNS從去年Luna危機至今上漲10倍有余,交易量和費用收入也屢創新高,這離不開其在機制上的不斷創新。本文將為你詳細介紹GNS的機制,發展歷史及其競爭優勢。可以說看懂GNS就能一眼看穿諸多DEXPERP。

本文較為復雜,建議在閱讀本文時主要看我提煉的要點

GNS的機制

如果你對GNS缺少基本的了解,簡單來說其為一個去中心化永續合約平臺:

預言機定價,LP和Trader對賭

LP為純穩定幣,支持外匯/股票/加密貨幣交易

雙向資金費率,跟CEXPerp一樣一方向另一方支付費用

另外一方面可以閱讀下面我此前寫的GNS中文百科,LP以外的內容仍有意義:

MOOAR白皮書:Generative NFT Tool(GNT)面向所有MOOAR成員開放:3月14日消息,STEPN開發商Find Satoshi Lab(FSL)推出的NFT Launchpad MOOAR白皮書顯示,Generative NFT Tool(GNT)面向所有MOOAR成員開放。其中普通成員(General Members)在沒有該鑄造選項的情況下僅能生成1-3張預覽圖像,每天最多可以嘗試5次。

VIP成員則可以批量創造并提交最多1000個NFT。一旦該系列完成生成且prompt trail結果確認,此NFT系列將面向公眾進行FairMint,每天最多可以嘗試25次。需要注意的是,此功能僅限于Solana鏈上使用,在Alpha測試階段,生成NFT不需要GMT,不過未來將需要銷毀GMT以生成NFT。

昨日消息,STEPN官方推特今日發布了一副配有GNT文字的meme圖片,疑似將發行新代幣。[2023/3/14 13:03:42]

對賭模式的核心是風險控制,我們之前討論過GMX是全額保障模式,即每1ETH多倉GLP底層均有1ETH現貨支持這一點,讓GMX可以安然度過狂暴大牛市。那底層只有穩定幣的GNS是如何應對風險的呢?

推特前iOS工程師:披露Signal協議代碼系其四年前所編寫:金色財經報道,推特前iOS工程師Brandon Carpenter在社交媒體發文稱,推特用戶Jane Manchun Wong(@wongmjane)披露的推特集成Signal協議代碼是他四年前寫的,并表示可能是某人將這些代碼發送給伊隆·馬斯克進行代碼復核(code reviews)或其他原因才重新被披露出來。Brandon Carpenter表示,如果有人因為這些代碼“不符合標準”而被開除,他概不負責。

此前消息,推特2.0或將集成Signal協議推出加密私信功能。[2022/11/27 21:05:09]

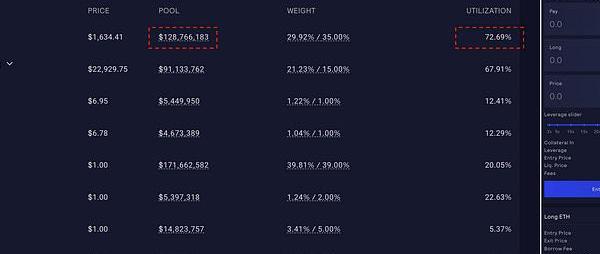

GNS在交易側和LP側各設有三重機制控制風險,其核心為:

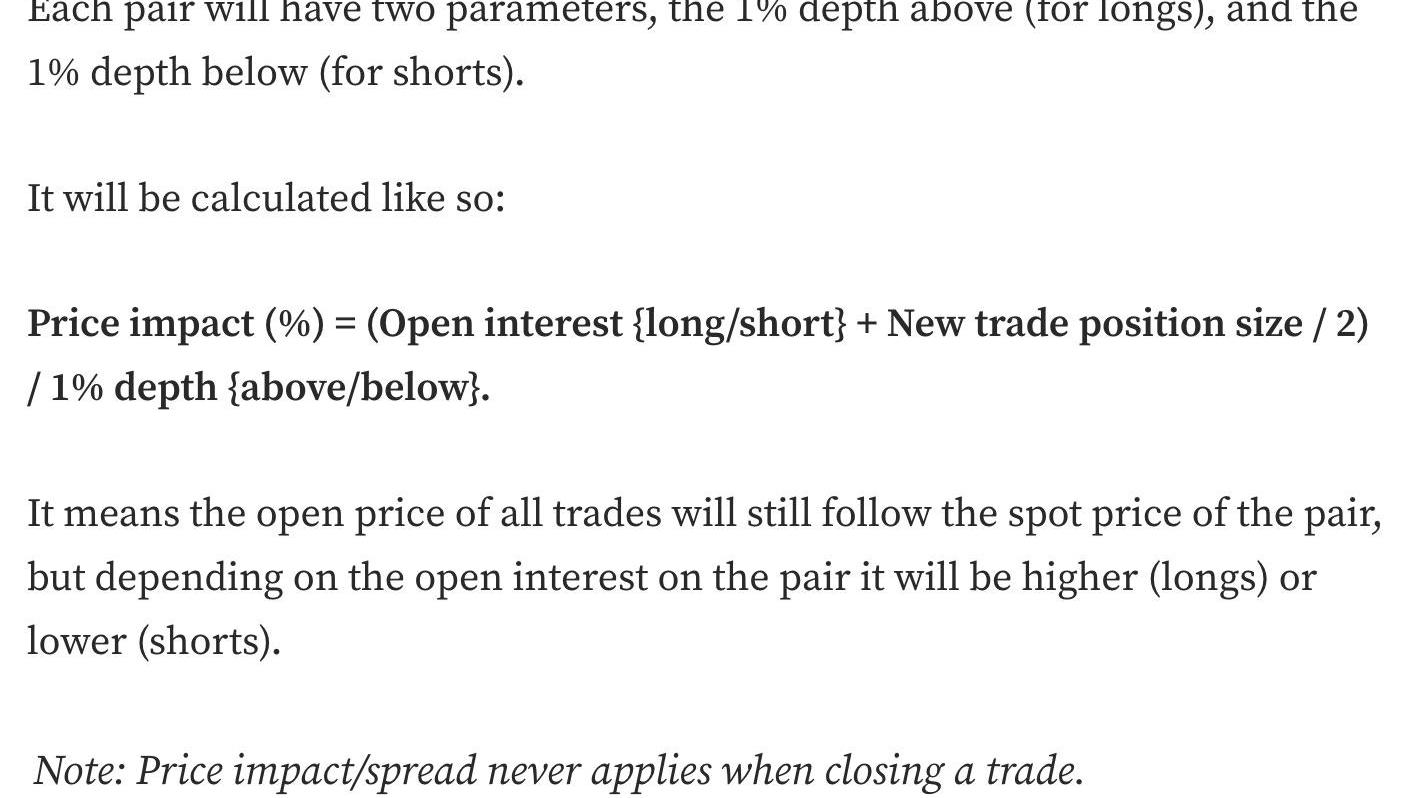

資產現貨流動性決定場內交易滑點,防止價格操縱

資產價格波動性和多空比決定持續持倉成本,應對單邊行情

凈值模式加上流動性調節以及現金流循環,構建穩健的LP

JGN的JuggyLAND Metaverse 游戲即將上線:據官方消息,JGN的JuggyLAND Metaverse 游戲第一階段正在進行最后布局,即將上線。JuggyLAND是一款 Metaverse 游戲,采用全新的戰斗系統,讓玩家通過收集、戰斗和繁殖(幼獅)來賺取JGN代幣。游戲將分為魔法、科技及僵尸三個派系進行戰斗,來爭奪成為元宇宙統治者。JGN是一個具有DeFi 基礎設施的 Metaverse NFT 2.0 項目。旗下JGNnft是專注于BSC社區的NFT+DEFI交易所,當前JGN已經獲得高盛集團(加拿大)、澳大利亞SFIP基金、幣安 “種子基金”、軟銀集團(UK)、LD Capital等多家機構戰略投資。[2021/11/29 12:38:53]

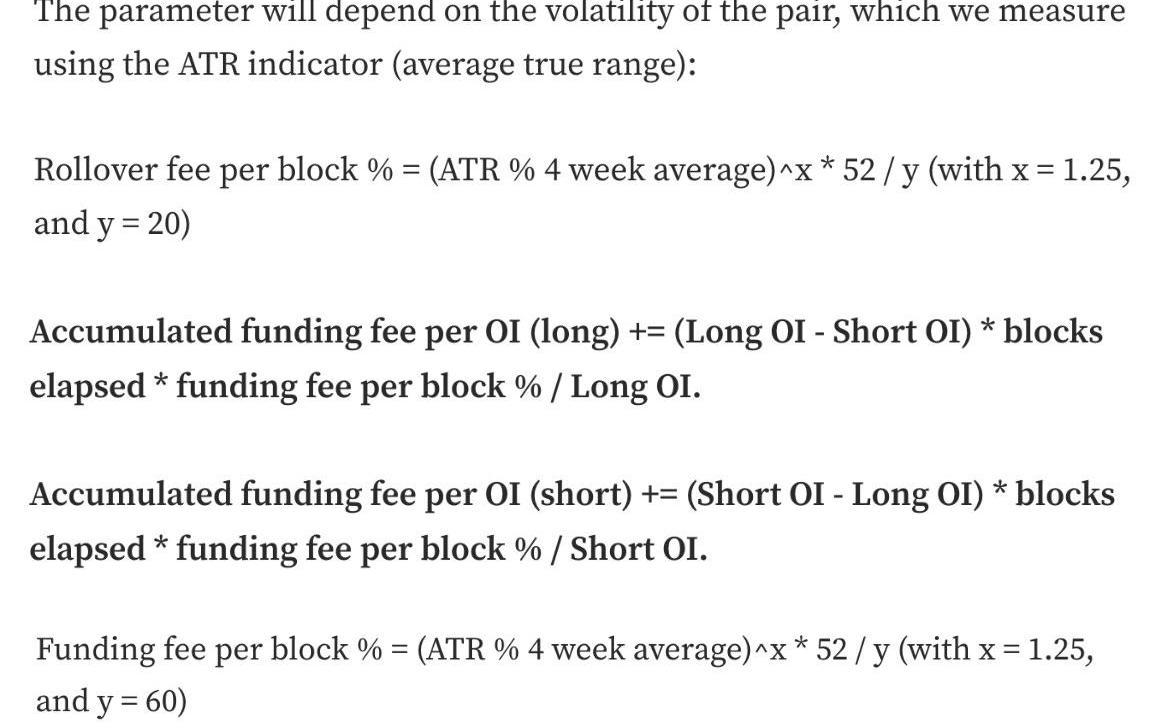

GNS使用了Spread,RolloverFee,FundingFee三重機制來進行交易側的風險控制。

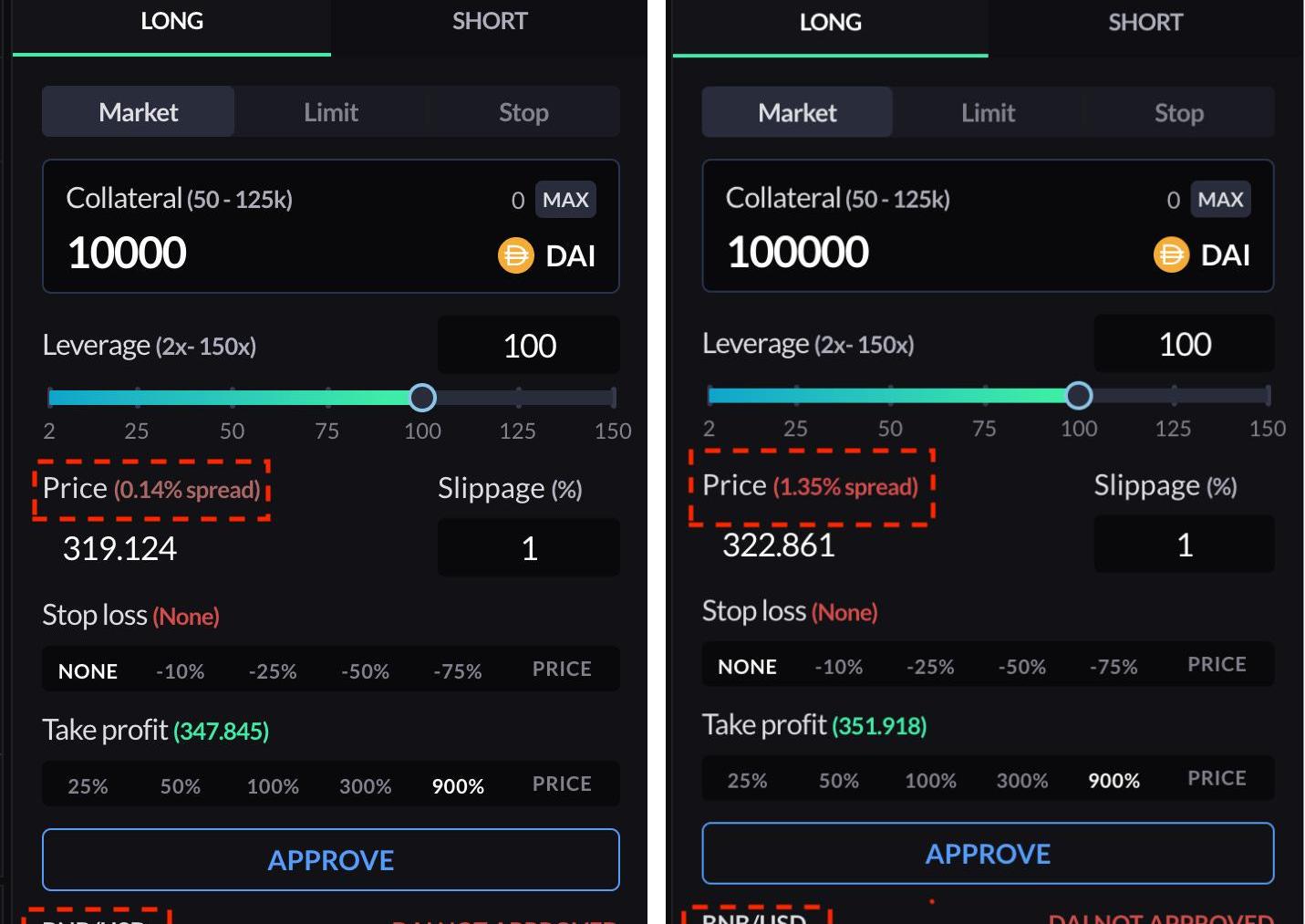

Spread:額外的開倉費用,開倉頭寸越大,資產流動性越差,費用就越高。用于預防價格攻擊,便于上架小幣種。

Sygnia首席執行官:馬斯克一直為自己利益操縱比特幣市場:南非億萬富翁、金融服務公司Sygnia首席執行官Magda Wierzycka認為特斯拉CEO埃隆·馬斯克一直在為自己的利益操縱比特幣市場。此外,他表示,如果馬斯克對一家上市公司做了他對比特幣做過的事,即操縱股票價格,美國證券監管機構將調查他的行為,并對這位億萬富翁進行嚴厲制裁。(U.Today)[2021/6/11 23:31:37]

RolloverFee:現貨波動率來定價,用于控制交易者的杠桿和風險

FundingFee:多空頭寸之差和現貨波動率來定價,多/空>1時多頭支付空頭,反之亦然,用于平衡多空比,避免單邊敞口過大。

Spread是開倉時需要付出的額外滑點。對于預言機定價而言,其滑點應該根據預言機來源的交易對的深度而動態調整,使得在場外操縱價格的成本始終高于在場內的盈利。所以Spread正相關開倉規模和場內OI影響,而負相關于場外現貨深度。公式參見下圖

聲音 | Gnosis創始人:以太坊應用情況應通過DAPP應用落地來衡量:據CCN報道,Gnosis創始人Martin Koppelmann表示,以太坊的應用情況應通過DAPP的網絡效應來衡量,而不是通過區塊鏈網絡的用戶數來衡量。對于以太坊來說,最好衡量標準不是部署了多少DAPP或DAPP有多少交易,而是有多少DAPP被創建并應用落地。[2018/8/17]

RolloverFee/FundingFee根據近期波動性計算,RolloverFee多空均要繳納,而FungFee則由多空比例決定由一方支付給另一方,具體公式參見下圖。在狂暴大牛市下,波動性和多空比的加大將會讓多方支付的費用快速上漲,以此回補作為對手方的損失以及控制多空比。當然,這些也造成了其不菲的交易成本,所以在加密貨幣這種可以做IndexAssetLP的資產類別上,體量會遜于GMX。而對于股票/外匯這種沒有鏈上資產的類別,其就極具優勢。

所謂RolloverFee僅作用在抵押物上,就是你拿$1k開$10k的頭寸,只按你$1k收利息,而FundingFee作用在頭寸上,按$10k收41%。比如下圖$1k開空$10kBTC,FundingFee(s)=-0.0005%,RolloverFee=0.0043%。那么最終需要支付的Fee=($1k*0.0043%-$10k0.0005%)/$10k=-0.00007%,就是這時候開空還是可以賺利息的。

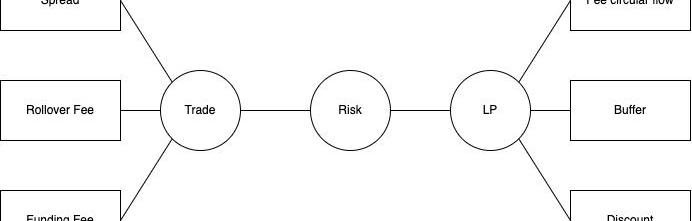

LP側-gDAI也有三重機制使其穩健運行:

類似GLP的凈值型產品,不保本

費用收入/Trader盈虧為gDAI創造出一層buffer,避免價格下跌

激勵長期鎖倉資金,動態調節進出時間,避免極端情況流動性問題

所謂凈值型產品的優勢在于,公平對待所有質押者,極端情況共同承擔。而老的LP模式是所謂保本的,但是赤字下,最后一個跑路的拿不到一分錢,是的,就跟FTX是一個道理,那么在危機關頭自然更容易恐慌。

這里最難理解的是Buffer這一重機制,GNS的費用收入中,有一部分會Mint新的GNS支付給用戶,而原本作為收入的DAI則進入gDAI中構成超額抵押的Buffer,Trader的盈虧在超額抵押情況下也會進入Buffer,這使得gDAI雖然名義上不保本,但實際上大部分時間價格都不會下降,可見其深知大眾“損失厭惡”心理。

GNS同時在超額抵押的情況從Trader虧損帶來的盈利中抽取一部分用于回購GNS,保持超額抵押率在安全范圍內波動,這樣的話長期來看GNS不會是一個持續增發的狀態。

LP長期鎖倉會給其一定的折扣,折扣的資金來源也是從這個Buffer中支出的。而所謂的動態調節,就是超額抵押率越低提款越慢,增加抗風險能力。雖然這么干有點怪,但是規則是提前公開透明的。

是的,你可能沒看懂上面這幾段話,這是正常的,不然我怎么稱之為史上最精巧復雜呢。如果你實在想搞明白,可以先閱讀完gDAI介紹原文?IntroducinggTokenVaults.?,然后再回頭再看上面這幾段話,相信能解決你心中不少疑惑。

發展歷史

在Luna帶來的崩盤中,GNS的LP一度陷入赤字僵局,被迫出售GNS換DAI來補缺口。后來GNS進行了多方改進,在FTX引起的恐慌中表現良好。

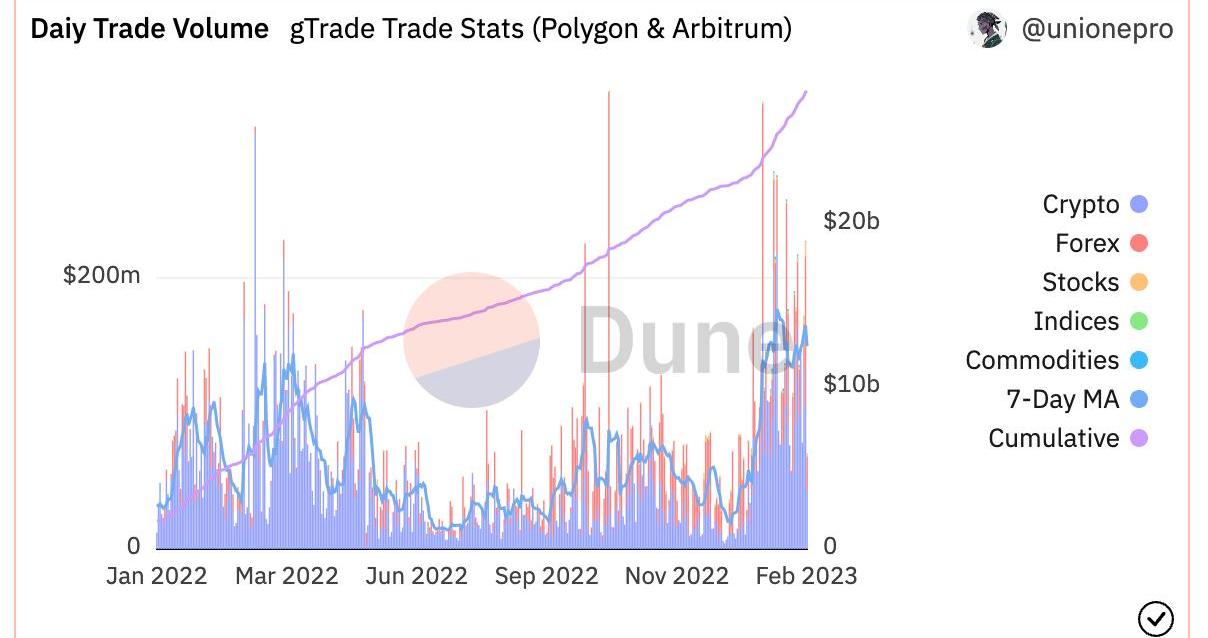

實際就在陷入困境后的6月,前文所描述的交易側三重風控機制就已經悉數上限,使其恢復了正常運營,并在9月開始捕獲到了當時外幣對美元大貶值的熱點,使其重回大眾視野。在12月初,gDAI上限,月底更是部署到了Arbitrum,帶來了今年初無論是幣價還是業務數據的爆發。高效率的團隊讓GNS不斷進化才有了如此鳳凰涅槃之象。

競爭優勢

核心優勢就是在通過其復雜的風控機制,提供了一個體驗合格的外匯/股票衍生品交易場所,在這些資產上交易體驗獨占鰲頭,讓其產品能夠立的住。另一方面雙向資金費率等又讓其和GMX實現了差異化競爭,在加密貨幣方面也成功獲取了部分客戶。做到這些離不開GNS團隊的優秀,這是這個成長型項目最寶貴的財富。

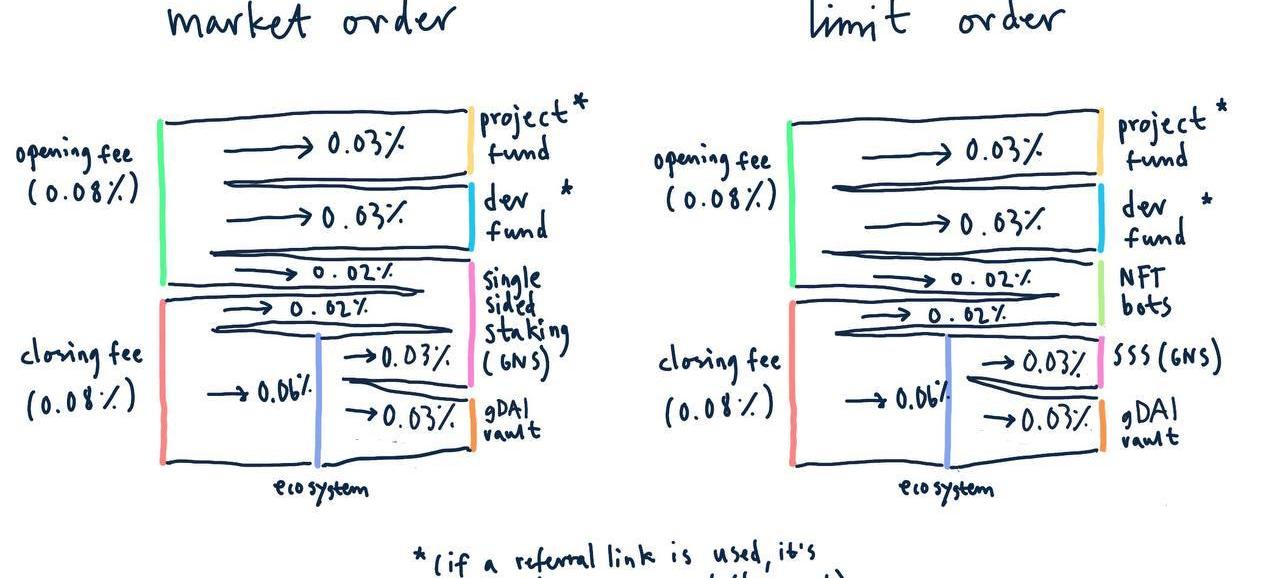

GNS的費用去向明細如下圖,考慮到市價單約占比70%,因此GNSStaking分成約為0.07/0.16x70%+0.03/0.16x70%=36.25%,gDAI分成約為0.03/0.16=18.75%。其中限價單中支付給NFTBots(執行機器人)的部分即是上一條推文中進入gDAIBuffer的部分。

是的,GNS支付給LP的收入比例罕見的低,那么其為何能做到這一點呢?

為了避免Fork,GNS雖有審計但尚未完全開源

如之前的推文所述,其機制極為復雜,挺難抄的,沒抄好容易翻車

非全額抵押模式的LP,讓其可以在高資本效率下運作

雖然GNS看上去給團隊分了一大部分收入,不過其實目前現在大部分項目,比如UNI,Maker,Lido等,其國庫收入也不能或著只能勉強覆蓋團隊支出,所以仍需要不斷賣幣,而GNS靠收入分成就能過活其實算蠻不錯了,畢竟你也不能要求每個團隊都跟GMX那種慈善團體一樣。

總結

讀到這里,想比你也會有所感嘆,實際上所謂DEXPerp,遠遠不是一句Trader和LP互為對手方這么簡單的。所以直到GMX使用了低風險的IndexAsset全額抵押模式,加上其團隊優秀的細節打磨才終于出現一款有人用的產品。然而要交易外匯/股票這些未上鏈的資產,進一步把蛋糕做大,必須使用GNS這種合成資產模式,也是迭代到今天我們才終于看到了曙光。致敬Builder。

原文作者:X,DeFi研究員原文編譯:Leo,Blockbeats近期市場熱度又轉向了LSD賽道,LDO、FXS、RPL為主的token紛紛上漲.

1900/1/1 0:00:00作者:Day 隨著2020年的DeFi之夏,到2022年的NFT熱潮,區塊鏈基礎設施和應用越來越繁榮,據defillama顯示,DeFi總鎖倉量達470億美金,而在牛市峰值時.

1900/1/1 0:00:00頭條 ▌Coinbase發布以太坊L2網絡Base金色財經報道,Coinbase發布以太坊L2網絡Base,Base是一個安全、低成本、開發人員友好的以太坊L2.

1900/1/1 0:00:00原文作者:雨中狂睡 LSD是加密市場在2023年上半年,甚至是整年最主流的敘事。我們可以看到,自今年1月10日起,LSD相關代幣開始領漲.

1900/1/1 0:00:00在現代的數字世界中,信息交互不斷,信息與數據交換的背后,經常涉及到個人的隱私安全。近年來,許多形式的隱私問題引起了激烈的爭論,技術和社會方面的結合構成了這場爭論的基礎.

1900/1/1 0:00:001.金色觀察|8個問題讀懂YugaLabs將發行的比特幣NFTTwelveFold比特幣NFT的火熱,終于讓以太坊上的藍籌NFT項目方坐不住了.

1900/1/1 0:00:00