BTC/HKD+1.23%

BTC/HKD+1.23% ETH/HKD+1.92%

ETH/HKD+1.92% LTC/HKD+2.88%

LTC/HKD+2.88% ADA/HKD+2.14%

ADA/HKD+2.14% SOL/HKD+2.32%

SOL/HKD+2.32% XRP/HKD+2.06%

XRP/HKD+2.06%作者:財主家的余糧來源:作者公號

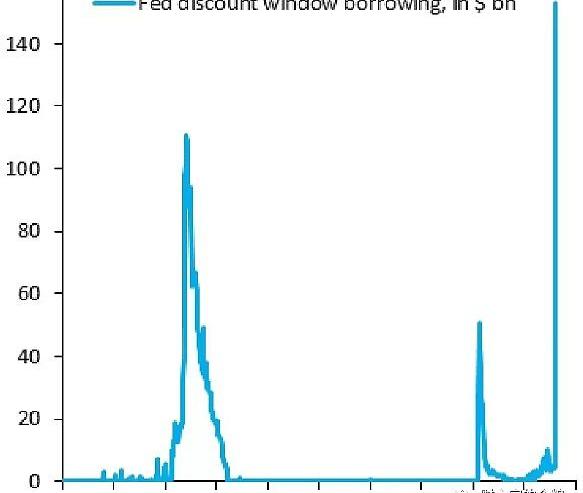

過去一周時間,美聯儲資產負債表暴增3000億美元。

我想起來一個廣為流傳的規則,“人數越多、越大張旗鼓,事兒越不重要”:

每次鄭重其事、大張旗鼓,全體投票,要么是早就定好的事情,要么是無關緊要的事兒;

每次若無其事,二三人甚至一人獨斷專行,常常事關國家和民族的未來方向,重大無比。

對這種規則的“精髓”,美聯儲顯然拿捏得十分到位。

要知道,自從美聯儲在2022年初裝模作樣地提出“縮表”,已經過去一年時間,這么久以來,美聯儲的資產負債表“縮減總規模”,僅為6200億美元:

向全世界宣布要收鈔票的時候,鄭重其事,一年過去,收了6200億美元;

美聯儲即時支付系統FedNow新增Hedera支持的小額支付平臺Dropp為其服務提供商:8月14日消息,Web3數字媒體平臺Generation Infinity發推稱,美聯儲的即時支付系統FedNow添加了Hedera支持的小額支付平臺Dropp到其服務提供商列表,而Dropp支持以HBAR、美元和USDC進行小額支付。[2023/8/14 16:24:20]

救助美國銀行業印鈔票的時候,若無其事,一周過去,爆印3000億美元。

印鈔之下,美國的銀行業還有什么大問題么?

如果有,那一定還是印鈔規模還不夠大,不能夠匹配銀行債務及支出!

就在2009年美國金融危機救助時期,美國前財政部長蒂莫西-蓋特納,就公開說過這么一句話:“我希望在櫥窗堆滿了錢,多到足以與可能出現的債務相匹配”。

與美聯儲這種印鈔的結果相對應的,是黃金價格在過去一周的暴漲。

非農公布前:美聯儲3月加息50BP的概率為64.6%:金色財經報道,據CME“美聯儲觀察”:美聯儲3月加息25個基點至4.75%-5.00%區間的概率為35.4%,加息50個基點至5.00%-5.25%區間的概率為64.6%;到5月累計加息50個基點的概率為28.7%,累計加息75個基點的概率為59.1%,累計加息100個基點概率為12.3%。[2023/3/10 12:54:58]

?在美聯儲資產負債表規模確實暴增的情況下,很多人就認為,美聯儲這是又一次開閘放水,重啟QE,從縮表激進轉向擴表,各類風險資產的牛市又要來了……

這個嘛,還是要冷靜一點兒的好。

該怎么說呢?

美聯儲印鈔的確是印了,但是,你要認真掰扯下去呢,又與以前的QE印鈔有所區別。

木頭姐預計美聯儲政策轉向將在今年提振成長股:金色財經報道,ARK Investment Management創始人凱西·伍德(Cathie Wood)表示,通脹已經見頂,通脹率到2023年年中可能降至3%或更低,美聯儲很快將停止收緊金融環境,而此舉將提振她的基金所青睞的成長股。在10月升至約4.3%的峰值后,10年期美國國債收益率已降至3.45%。伍德的旗艦基金ARK Innovation ETF(ARKK)今年以來累計上漲了11%,但過去一年仍下跌超過一半。[2023/1/21 11:24:48]

每個周四,美聯儲都會雷打不動地定期披露其截止當日的資產負債表變化,正是從其披露中,我們發現其開閘放水的“真相”。

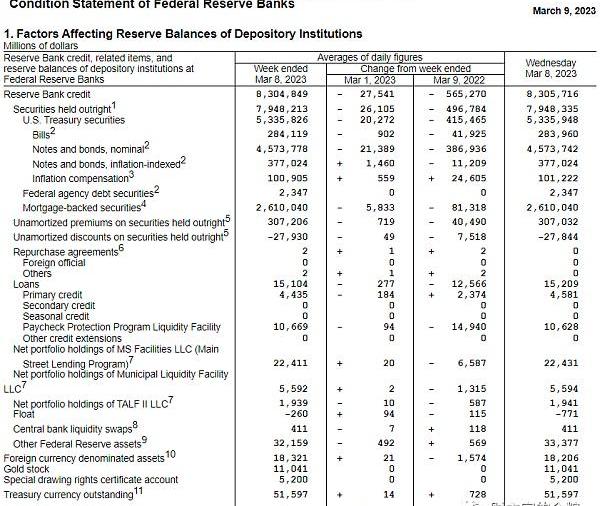

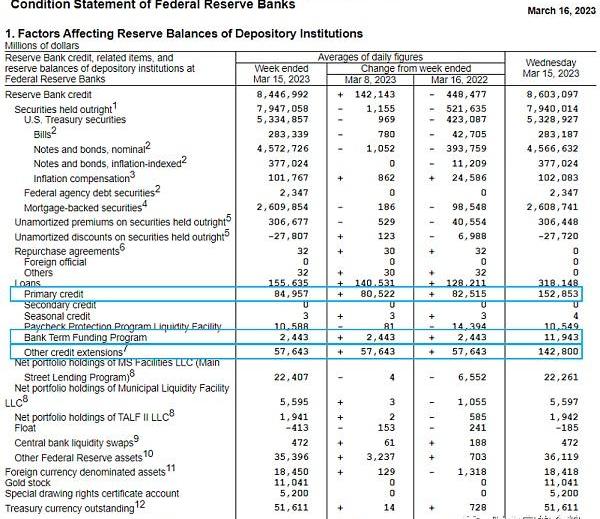

現在,我們不妨深入一點兒,詳細對照一下美聯儲3月9日和3月16日公布的資產負債表,看看這一次,美聯儲到底是怎么“印鈔”的。

貝萊德:美聯儲9月加息75個基點的可能性很高:9月10日消息,貝萊德的首席投資官Rick Rieder在推特上表示,“9月21日美聯儲會議上加息75個基點的可能性很大”。他補充說,“美聯儲的貨幣政策顯然還沒到轉向時候,市場的預測操之過急了”。[2022/9/10 13:20:30]

表格來源:美聯儲

表格來源:美聯儲

根據兩個表格的對比,過去一周中,美聯儲資產主要增加項包括三個方面。

1)一級市場貸款:這個主要是指金融機構通過美聯儲貼現窗口借款獲取的流動性,最新數據是1529億美元,相比一周前的46億美元,凈增加1483億美元,該部分貸款執行3個月期限的貼現率,期限90天,利率4.75%。

聲音 | 陳偉星:Facebook的Libra超60%幾率會成為美聯儲的幫兇:陳偉星剛剛在微博上表示:Facebook的Libra超過60%的幾率,會成為美聯儲的幫兇。[2019/6/23]

2)銀行期限融資項目,這一項,是硅谷銀行倒閉后美聯儲所設立的項目,目前,該條目貸款總規模僅為119億美元,估計本周這個數據會增加一些,根據美聯儲對BTFP的說明,該項目貸款期為一年,利率4.69%。

3)其他信用支持,該項目主要是指美聯儲為FDIC存款保險額外提供的信用支持,上周規模為0,本周規模1428億美元,全部是凈增加——這個錢主要是為那些出問題的商業銀行的儲戶存款保底的,額度不一定會使用多少。

除了這三項之外,美聯儲的其余項目,如原本一直持有到期的國債和MBS規模,其實都沒有增加,甚至還出現了小規模的下降。

從這個意義上說,美聯儲現在的縮表進程并沒有終止,你可以說它,一邊收水,一邊放水。

想起來小學不斷演練的數學題,過了這么多年,終于懂得了老師當年的良苦用心。

不過,正如我前文所說,這一次的“擴表”,與以往的QE印鈔,還是有所區別的。

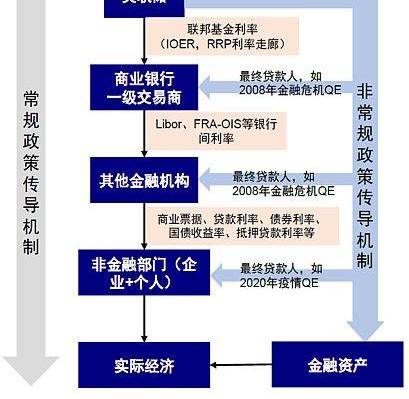

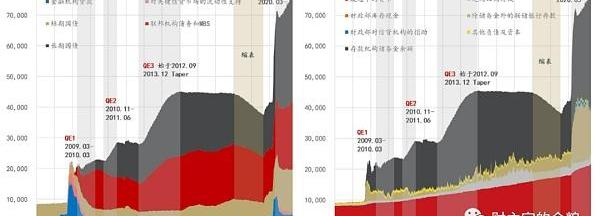

無論是2008-2014年的QE和擴表,或是2019-2021年的無限QE和擴表,無論是購買長端國債和MBS,或是購買短期國債,美聯儲在購買資產之后,都一直持有該資產,不考慮期限問題。說白了,就是通過二級市場的購買,一方面壓低了國債的利率,另一方面就是直接給市場送錢,整體增加了市場上流動資金的規模,所以就會出現資產價格普漲的情況。

然而,本次的“擴表”,不管是貼現窗口、BTFP或者是給FDIC提供的信用,本質上都是一種貸款,只有很短的期限,而且只是面對受困于流動性危機的商業銀行,并不是針對二級市場的“直升機撒錢”,這種情況下,市場上的整體鈔票規模不見得會增加。

為什么不見得會增加?是因為近期多家地區銀行出現流動性危機,這可能使得,許多銀行對于為企業和個人發放信貸,短期內持更加謹慎的態度,以免讓自己也陷入流動性危機而破產,這種“安全第一”的思路,必然會抑制商業銀行的信用派生,而沒有這種信用派生,市場上廣義貨幣的規模,不僅不會增加,甚至還可能減少。

實際上,2008年全球金融危機實施QE等非常規貨幣政策之前,除正常維持資產負債表的規模外,美聯儲的貨幣政策,一直都是利用貼現窗口對出現問題的商業銀行實施救助。所以,這一次美聯儲的行動,某種程度上可以說是一次貨幣政策的“回歸”。

對中國金融體系運行并不陌生的人,可以把這一次美聯儲“擴表”,看作與中國央行對商業銀行的再貸款鏈條:

央行-商業銀行--企業和個人。?

相比之下,2008年和2020年的QE,則是美聯儲直接上陣,向所有出售者購買國債、MBS,錢直接就流入到了商業銀行、其他金融機構、企業和個人,雨露均沾,普天同慶,根本沒有這么長的傳導鏈條。

資料來源:澎湃新聞,《流動性經濟學|最后的“清道夫”:美聯儲量化寬松政策簡史》

不僅如此,在2008年和2020年開啟的QE進程中,美聯儲一直同時執行0利率政策——在0利率政策之下,美國的十年期國債收益率降至歷史低位,以此為錨的所有大類資產價格,都是一路飛漲,雞犬升天。

當前階段,美國聯邦基金利率仍然高至4.5%,至少在短期之內,美聯儲似乎也不大可能將聯邦基金利率重新降低至0,不管債市、股市還是房市,都受到了4.5%這個沉重的“地心引力”的擠壓,普天同慶、雞犬升天的“盛況”,大概率并不會出現。

?總之,過去一周美聯儲的印鈔和擴表,與2008和2020年有那么一點點不同——

說它開閘放水,重啟QE,是可以的;

說它沒有放水,沒有重啟QE,也是可以的。

GMX全鏈樂高會挑戰dYdX龍頭地位嗎?作者:MomirAmidzic,?IOSGVentures 沒有解決方案,只有取舍 本文討論了后FTX時代DEX衍生品市場的狀況.

1900/1/1 0:00:00來源:“峰瑞資本”,作者:陳石“ChatGPT”可能是從2022年底至今,最為出圈的科技熱詞之一.

1900/1/1 0:00:00據官方消息,美國聯邦存款保險公司表示,硅谷銀行已被加州金融保護和創新局關閉。該機構指定FDIC為接管人。為了保護受保險的儲戶,FDIC創建了圣克拉拉儲蓄保險國家銀行.

1900/1/1 0:00:00近日,以太坊擴容方案提供商Polygon宣布推出?Web3?身份系統?PolygonID,并且將會融合至?PolygonzkEVM?之中,構建統一的鏈上隱私擴容服務.

1900/1/1 0:00:00以太坊擴容項目Scroll又融資了!據項目方披露,這一輪融資其融到了5000萬美元,投資者包括?PolychainCapital、紅杉中國、BainCapitalCrypto、MooreCapi.

1900/1/1 0:00:00經過艱難的一年,加密市場終于在2022年底迎來轉機,隨著整個市場的市值修復已經市場行情的回暖,加密游戲領域在1月的數據也呈現出一波小型回升.

1900/1/1 0:00:00