BTC/HKD-0.82%

BTC/HKD-0.82% ETH/HKD-0.9%

ETH/HKD-0.9% LTC/HKD+0.85%

LTC/HKD+0.85% ADA/HKD+0.78%

ADA/HKD+0.78% SOL/HKD-0.47%

SOL/HKD-0.47% XRP/HKD-1.34%

XRP/HKD-1.34%DeFi 成為了2020年下半年的熱點,有熱點就不缺模仿者,特別是 DeFi 協議還開源的,模仿者真不少,基本上每條公鏈都要進軍 DeFi 市場。

一上來就把 ETH 上的頭部 DeFi 打包實現,一個協議集合借貸、交易、資產合成等功能。然而現實是:代碼易抄,資金難尋。

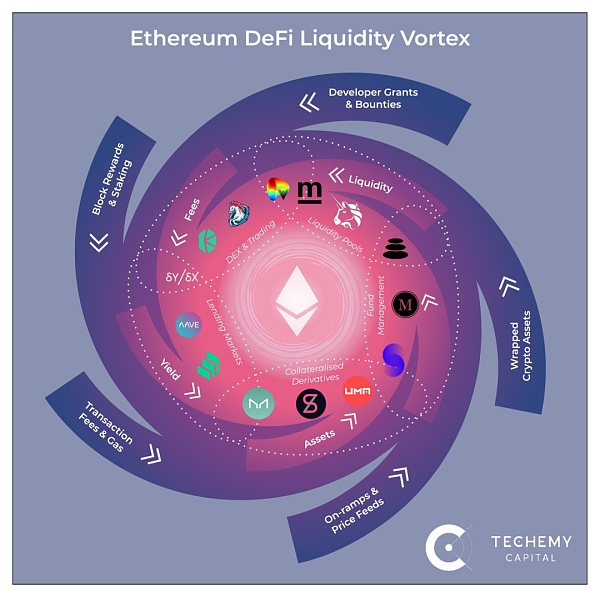

DeFi 去中心化金融,金融玩的是資產,核心是資產。沒有資產的 DeFi 想玩轉起來,可得要時間積累了,不是優化一份代碼就可以實現的。同時,ETH 上各 DeFi 協議之間形成的組合效應,共同組成流動性黑洞,這應該是公鏈上 DeFi 的護城河。

這里說幾個觀點:

1.許多新項目,上線即巔峰;

2.ETH 新項目上線,匯聚流動性資產;

3.一番折騰后,注意力將回歸到 ETH上的 DeFi。

DeFi借貸平臺Aave宣布即將推出Aave治理跨鏈橋工具:8月27日消息,DeFi借貸平臺Aave宣布即將推出Aave治理跨鏈橋工具,用于在以太坊上實現真正跨鏈治理。Aave已發布跨鏈代碼庫,允許任何人構建自己的跨鏈橋梁,以跨網絡執行治理決策。該工具的關鍵組件包括:主治理合約,允許用戶創建提案并允許AAVE持有者對這些提案進行投票;執行人合約,若提案獲得通過,將通過時間鎖定實施和執行AAVE持有者批準的任何提案,并定義每個特定提案的實施參數。Aave還開源三個存儲庫,包括Aave UI主前端存儲庫、UI緩存服務器以及Aave UI工具包。[2021/8/27 22:40:40]

一、許多新項目,上線即巔峰

昨晚上EOS上的 DeFi 項目DFS(DeFis Network)上線,DFS中文名字取名“大豐收”。寓意挺好,但現實很殘酷。

DeFi 概念板塊今日平均跌幅為0.50%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為0.50%。47個幣種中20個上漲,27個下跌,其中領漲幣種為:COMP(+12.40%)、SRM(+10.93%)、YFII(+10.15%)。領跌幣種為:NAS(-14.39%)、BTM(-13.96%)、MLN(-13.10%)。[2021/4/2 19:39:16]

搞不懂為啥上線把DFS價格拉這么高,一個 DFS 價格1000 EOS,不知道是為了造勢,還是為了割第一波韭菜。

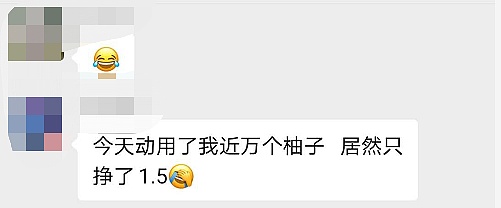

一整熱度過后,大家也開始冷靜下來計算收益,當然項目方中途也改了好幾次規則。可謂一頓操作猛如虎,一看收益1.5。下面是一個玩 DFS 挖礦人曬的收益情況。

FTX的DeFi指數永續期貨已從9月高點下跌近60%:衍生品交易所FTX的DeFi指數永續期貨已從9月的3500美元高點下跌近60%,跌至6月底推出該期貨產品后不久的價格。幣安的類似指數期貨也已從8月28日的高點1190美元下跌了近70%。然而,Delphi Digital分析師、巴克萊銀行前分析師Alex Gedevani認為,暫時的喘息機會即將到來,這為投資者提供了恢復和重新評估DeFi市場的機會。他表示,持續拋售的速度使許多投資者“措手不及”。在Gedevani看來,DeFi市場正在“接近”山寨幣市場的投降事件,此后該行業將可以“逐漸復蘇”。他補充說,但是需要“新鮮的故事”來重新點燃流入該領域的資金。(coindesk)[2020/11/4 11:34:54]

初夏虎:SWAP+DEX+AMM+存幣生息服務,承載DeFi未來潛力:據官方消息,10月16日,在媒體訪談欄目上,以“DeFi新秀發力DEX,元界DNASwap如何破局?”為主題的AMA。初夏虎表示,SWAP(閃兌交易所)+DEX(去中心化交易所)+AMM(自動做市商)+存幣生息服務才能真正意義上托起DeFi的基礎設施。元界DNA很快就將全面覆蓋以上所有的領域,同時將憑借交易速度快等優勢領先同類項目,這是非常大的機遇。

目前元界DNA已上線包括ZB、Bittrex(B網)、OKEx等全球19家主流交易平臺。[2020/10/16]

這里想說的是,DeFi 核心是資產,優化代碼搬運到另一條鏈上就想飛,可真沒那么容易。當然,這不否認早期參與的人能賺到錢,畢竟搶到頭籌的人挖礦來的DFS 以1000EOS 價格賣出去,也是很香的。

如果以ICO和DAPP那一套來玩 DeFi 的流通性挖礦,真不好玩轉。DeFi 玩的是資產,沒有資產進入,就沒有數據,連泡沫都不好吹。

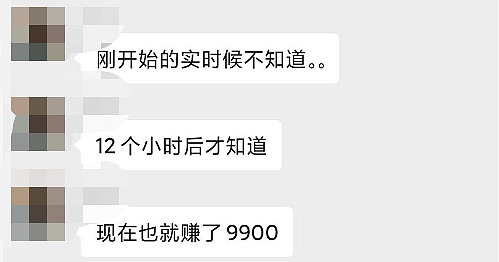

反觀 ETH 上的流動性挖礦收益,比如最新上線的 YFI,參與的人收益頗豐,比如這位群友。雖然不知道他投入了多少本錢,賺了9900刀,利潤很豐富。

二、ETH 上新項目上線,匯聚流動性資產

7 月 18 日,鏈上收益聚合器 yearn (原名 iearn)推出治理代幣 YFI,完全通過流動性挖礦分發,沒有預挖、預售。

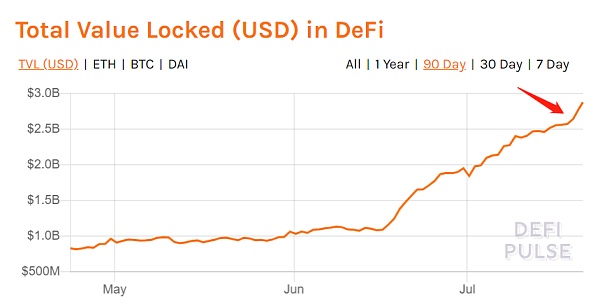

YFI 這種新型的治理機制給本就火爆的 DeFi 領域注入了新的活力。DeFi 的鎖倉量突增,就說當時有很大大戶抵押了資產進去挖礦,撬動了上億的資金。

這就是 ETH 上優質 DeFi 的威力,能撬動的資金,能吸引的資金量是很大的。畢竟 ETH 上有80多億美元的穩定幣資產,這是其他公鏈沒法比擬的優勢。有資金玩 DeFi 才玩的轉。

這里再說一下,ETH 上各 DeFi 協議組成的吸金黑洞,吞噬幣圈資金。

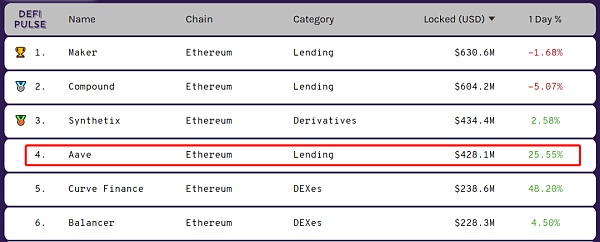

其實 YFI 帶來的資金流入了各協議中,尤其流入了Aave中,這兩天 Aave 協議中的鎖倉量暴漲,一度排名第三。

這是為何呢?yearn上線高達 1000 倍的穩定幣置換杠桿,該功能由 DeFi 借貸協議 Aave 提供支持。

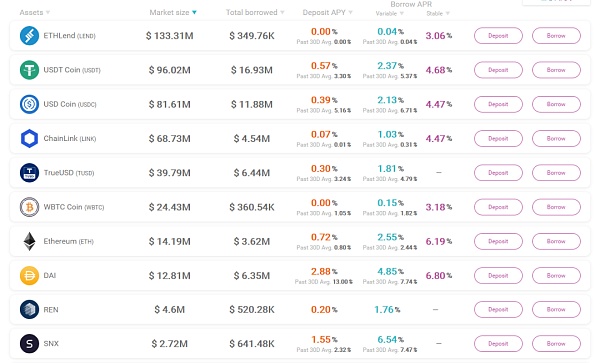

7月20日的數據顯示,Aave 中的鎖倉資產情況:Lend 和 Link 的鎖倉量之和占比 46.7%,穩定幣的鎖倉量(USDT、USDC等)鎖倉量占比超過了53.3%。

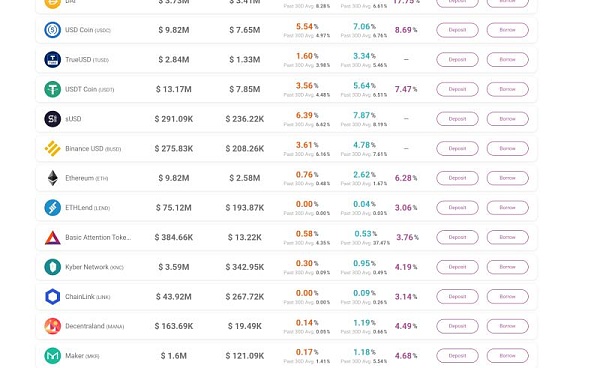

從這數據看,Aave 中的穩定幣資產量大幅度提升,因為在7月7日,Aave中部分鎖倉資產的數據,其中 Lend 和 Link 的鎖倉量之和超過了70%,如下圖。

Lend 和 Link 高比例鎖倉對于 Aave 協議來說,具有很高的風險性。而 YFI 為 Aave 帶來了大量穩定幣資產,大大的優化了資產構成,提高了 Aave 的抗風險性。

可以說 ETH 上的流動性挖礦已成為了 DeFi 的護城河。

三、一番折騰后,大家注意力將回歸到 ETH上的 DeFi

DeFi 火了之后,各公鏈都在紛紛做 DeFi,市場熱度一下子起來了。

有熱點的地方就有利益,問題在于有多少人能吃到這個利潤,這個利潤的空間又會有多大,能持續多久。當大部分人吃不到利潤而被割時,大家估計又會回到 ETH 上的 DeFi ,注意力回到那些頭部的 DeFi 上。

那時候,ETH 上的 DeFi 協議可能會更貴了。

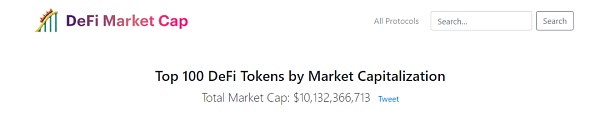

你看著DeFi 協議的市值在蹭蹭地往上漲,市值已經突破了100億美元大關了。

原標題:ETH 三年打磨的 DeFi ,可沒那么容易復制,市值突破100億關口

金色財經報道,本周周三,負責監管美國聯邦特許銀行的美國貨幣監理署(OCC)宣布,其管轄范圍內的銀行現已獲準提供加密貨幣托管服務。此前,6月初,OCC表示,正在審查有關數字銀行活動的法規.

1900/1/1 0:00:008月2日,由金色財經主辦,阿里云、中科云創、99Ex、Asproex、熱幣、ChainUP、金色算力云首席合作的共為·創新者大會在鄭州希爾頓酒店隆重開幕.

1900/1/1 0:00:002019年上半年開始,平臺幣作為大熱,成為了幣種中的“明星”,而平臺幣也不再僅限于享受平臺權益的內部價值,更多被賦予外部價值,并與內部形成聯動,造福用戶.

1900/1/1 0:00:00在未來的基于區塊鏈的數字金融生態當中,交易不再像現在這樣的有場內和場外交易之分。未來的數字金融生態會建立在同一個金融基礎設施之上.

1900/1/1 0:00:00衍生品市場較為碎片化,各交易所的合同條款差別很大,該領域的文檔質量也參差不齊。我們分析了每個交易所如何構建他們的永續合約,永續合約是一種在幾乎實時的情況下接近其基礎資產價格的衍生品.

1900/1/1 0:00:00當地時間7月24日,美國聯邦法院表示,被稱為比特幣的虛擬貨幣是華盛頓特區《貨幣傳輸法》所涵蓋的一種“貨幣”(原文為money).

1900/1/1 0:00:00