BTC/HKD+1.79%

BTC/HKD+1.79% ETH/HKD+1.49%

ETH/HKD+1.49% LTC/HKD+0.22%

LTC/HKD+0.22% ADA/HKD+0.91%

ADA/HKD+0.91% SOL/HKD+4.31%

SOL/HKD+4.31% XRP/HKD+1.28%

XRP/HKD+1.28%原文來源:TheTIE

原文編譯:0x26

加密貨幣研究機構TheTIE發布了一份關于GitHubCommits與加密貨幣價格相關性的報告,以研究Commits是否可以算做一種獨特的幣價先行指標,成為投資者的指引。

在了解Commits能否作為幣價先行指標的研究之前,首先了解下什么是GitHubCommits。Commit:提交或修訂是指對文件的單獨更改。當開發者提交以保存工作時,Git會創建一個惟一的ID(即「SHA」或「哈希」),以記錄提交的特定更改,以及更改的對象和時間。Commits通常包含了簡要說明所做的更改的一串信息。

所以Commits可以代表項目更新的持續性和頻率。簡單的說,可以理解為團隊是否在「做事」。

美聯儲理事沃勒:周五的就業報告可能不會改變美聯儲應該100%專注于降低通脹的觀點:10月7日消息,美聯儲理事沃勒表示,我們還沒有在通貨膨脹問題上取得有意義的進展。預計明年年初還會加息。周五的就業報告可能不會改變美聯儲應該100%專注于降低通脹的觀點。市場預期實際利率將為正,并在明年繼續上升。[2022/10/7 18:41:19]

以下為TheTie的研究全文。

不知道你有沒有這個好奇,區塊鏈項目開發者的活動是否推動了加密貨幣的價格?讓我們一起研究,看看GitHub提交能否成為幣價的先行指標,成為一個新的「財富密碼」。

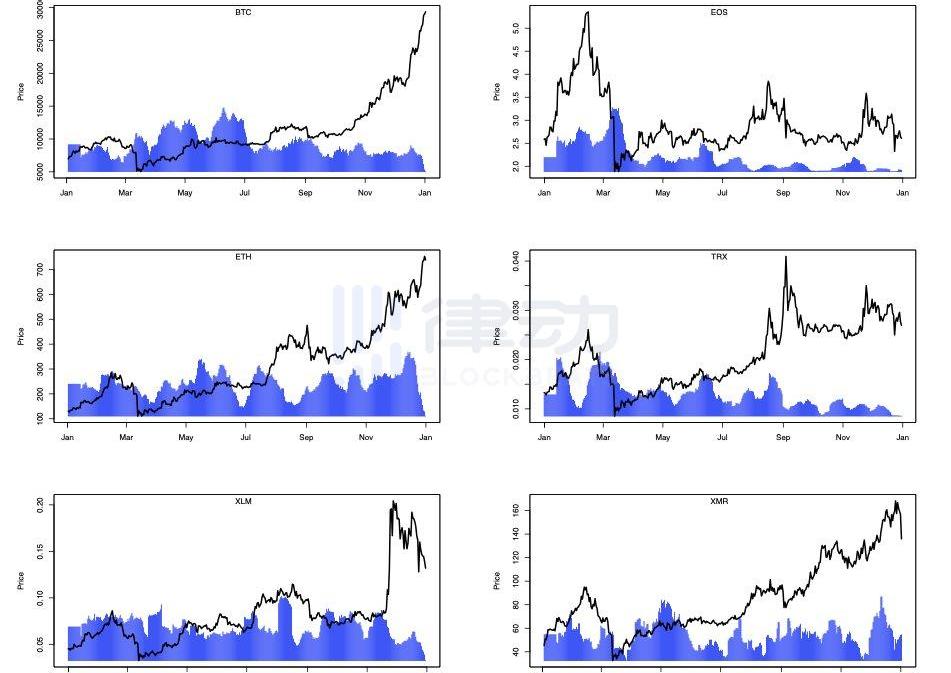

乍一看,如果我們比較Github提交與價格,我們看不到任何明顯的關系。

律師觀點:針對SEC訴Ripple一案,雙方達成和解是最有可能的結果:美國奧蘭多Hogan & Hogan律師事務所的律師Jeremy Hogan在一段YouTube視頻中講述了美國SEC起訴Ripple一案最有可能出現的情況。他就表示,根據美國法律,XRP作為一種證券的評估永遠不會有一個籠統的“決定”。這位律師認為,這正是我們在銷售XRP時看到的情況。隨著XRP的用例越來越多,XRP分類賬也越來越去中心化,XRP成為證券的可能性也越來越小。

和前SEC委員Joseph Grundfest一樣,Hogan也質疑SEC對Ripple采取行動的“真正動機”。他同意Ripple首席執行官Brad Garlinghouse的觀點,認為這起訴訟背后可能會對整個加密行業造成“攻擊”。此外,Hogan樂觀地認為XRP不會被列為證券。美國SEC“沒有要求法院聲明XRP是一種“證券”,盡管他們可以這樣做。此外,正如SEC之前的訴訟所顯示的那樣,Ripple與SEC達成和解是最有可能的結果。(Crypto News Flash)[2021/1/24 13:21:37]

觀點:DeFi行業需要自我監管:COMEX前董事長、紐約天使基金會的董事會成員Donna Redel和芝加哥肯特法學院兼職教授Olta Andoni今日在CoinDesk刊文稱:“我們認為,DeFi行業需要自我監管,否則將面臨嚴格的監管審查和聲譽風險。DeFi熱潮和2017年最初的ICO泡沫有相似之處,即瘋狂交易,出現了很少或根本沒有經過測試和審計的項目;目前尚無明確的監管指南,且以太坊gas費用上漲。從證券法和商品法的角度來看,許多問題都應該重新研究,以了解它們如何適用于去中介化、去中心化的金融模型以及如何對其進行重新構想。 我們認為,DeFi需要創建一套新的行業規則,包括審計,適當的風險披露以及計劃在實際發生問題之前預測可能出了什么問題。DeFi的自我監管應規范抵押品充足性審查、審核標準、持續和危機基礎上的治理、以及代幣以發行為中心的所有權。”[2020/8/25]

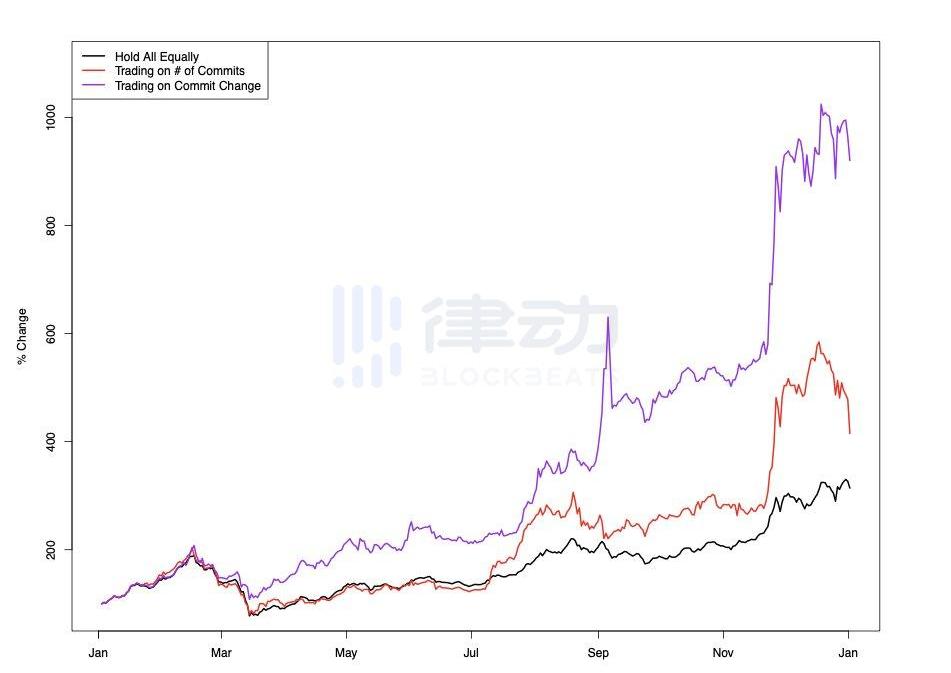

為了測試有意義的信號,我們嘗試了一個簡單的交易策略,如果當天的提交次數很高,就買入并持有14天。否則,均等持有所有資產,以此進行回測。

觀點:印度或是DeFi領域的巨大市場,但需解決流動性和監管問題:專家稱,印度有望成為亞洲DeFi領導者,但有報道稱印度政府可能對加密貨幣實施新禁令,可能會扼殺該行業發展。

盡管DeFi在印度處于起步階段,但行業領袖認為,DeFi對印度未來的繁榮至關重要。對于數億名無法獲得傳統金融服務的印度人來說,DeFi可以提供低成本的替代方案進行借貸,獲取信貸和借款。

受新冠疫情影響,業內人士稱,DeFi可能比以往任何時候都更重要,那些急需信貸或貸款維持生存的企業時間越來越緊迫。Nasscom調查顯示,70%的印度初創企業的資金只能維持運營不到三個月。

此外,通過取消傳統銀行等中介機構,DeFi或許能夠幫助海外印度工人以更低的成本將錢匯回家。Nuo Network聯合創始人Siddharth Verma稱,DeFi缺乏流動性和未解決的監管問題仍然是印度主流采用的障礙。

根據2017年全球Findex數據庫,印度仍有約1.9億人沒有獲得傳統銀行金融服務,DeFi支持者稱替代融資服務可以填補這一缺口。CoinDCX聯合創始人Neeraj Khandelwal稱,當印度沒有其他選擇時,DeFi將成為開發者和印度社區的下一步行動。(Decrypt)[2020/6/25]

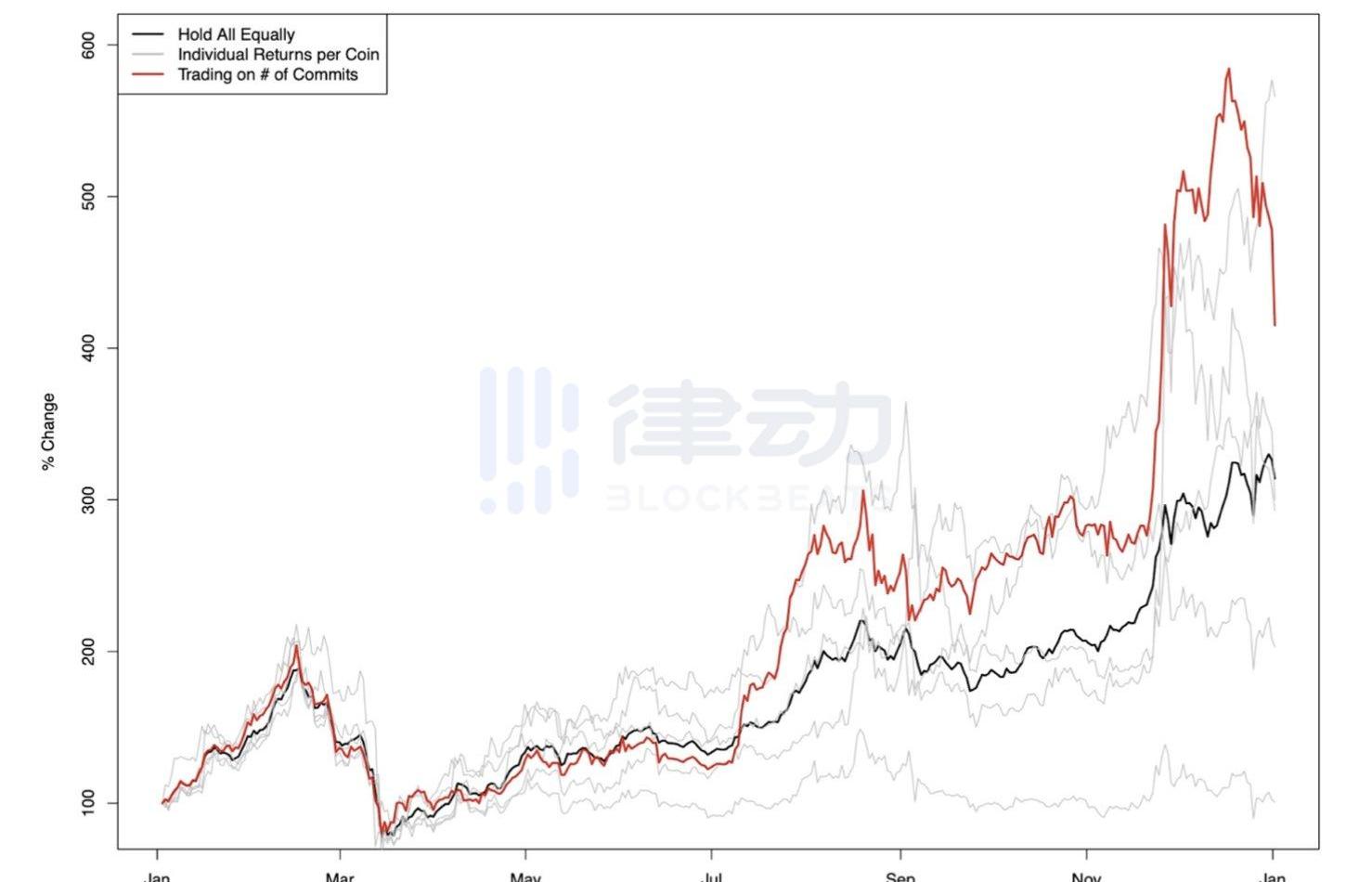

紅線=根據提交次數進行交易黑線=均等持有灰線=單獨持有某種代幣

乍一看,這種策略的確比簡單的買入并持有要好,但這可能只是由于運氣。事實上,隨機交易這些資產的策略在20%的情況下比基于提交的策略表現更好。

也許Github提交的數量本身不足以衡量這些資產增加的價值,因為很多種類的活動都可以被計入提交,包括簡單的bug修復或文檔更新。

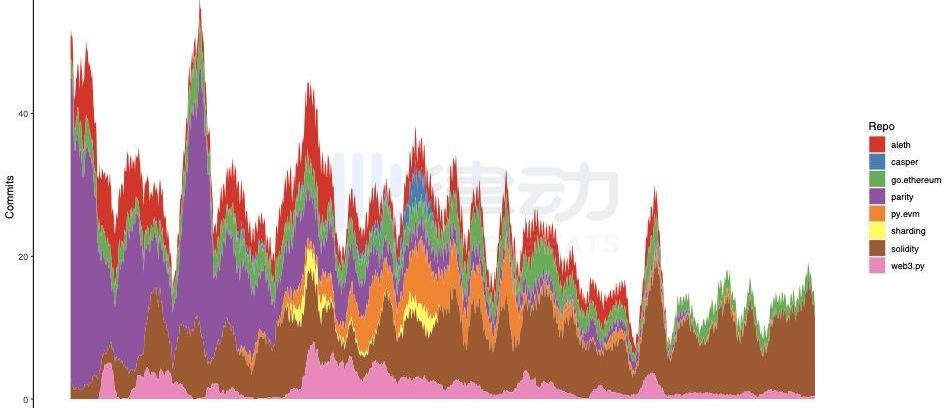

下圖顯示了與以太坊相關的最近四年Github的活動,該活動按代碼分類。其中有一些有趣的情況,比如,從Parity主導轉移到由Solidity主導;Sharding的短暫爆發等等。

也許以這種提交方式的改變作為度量,可以比直接觀察提交的數量更好地指明項目開發中的明顯變化。

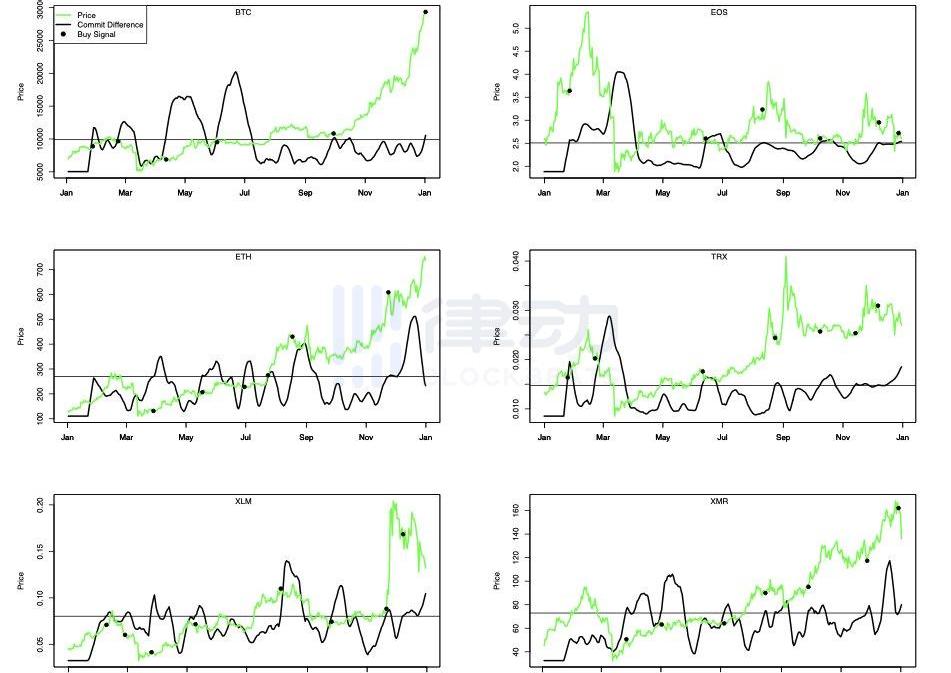

我們將每個時間點的提交類型比例與前兩周的進行了比較,以衡量每天的提交類型有何不同。

按照上面描述的簡單交易策略,下圖顯示了我們如何使用這種提交變化作為潛在的買入信號;當變化大于75%的時候(水平線),買入并持有14天。否則,均等持有所有資產。

這一策略似乎獲得了一些極好的買入機會,比如EOS上的第一個信號以及XLM上的倒數第二個信號。實際上,這種策略的表現確實優于只查看提交數的策略。

這意味著,如果提交確實對價格有影響,那也很可能不僅僅是提交的數量,而主要是這些提交的內容。

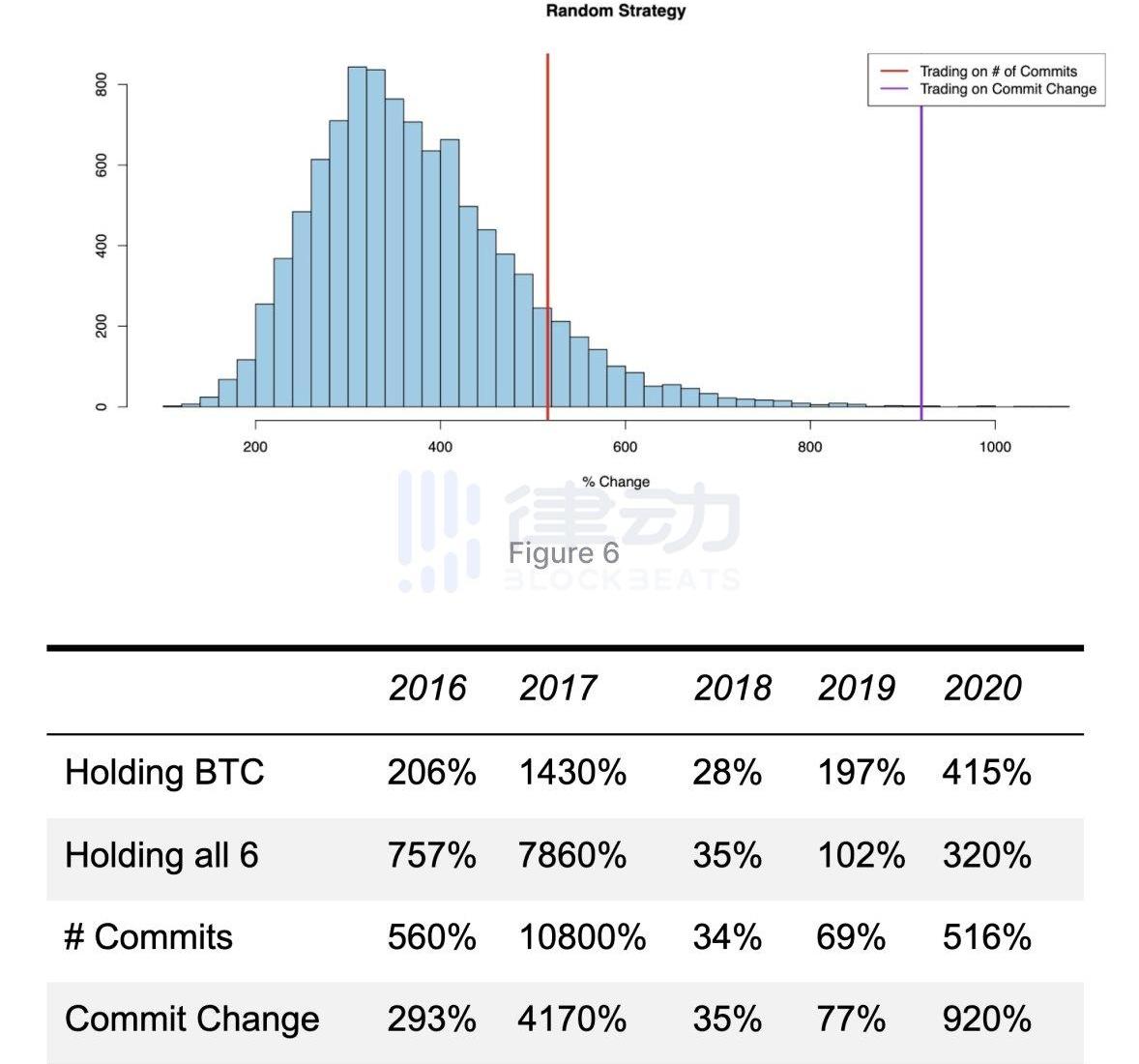

只有1%的可能才會讓隨機策略優于上文的提交變更策略。這似乎已經可以證明,Github的活動應該成為交易者的主要考慮因素。然而,這一結果仍有可能歸因于運氣。

為了驗證這些策略是否有意義,我們在更多歷史數據上對其進行了回測。我們發現2020年的結果似乎確實可以歸因于運氣。如表所示,沒有任何一項策略在所有年份中始終是最佳策略。

并且從歷史數據來看,這些策略的結果更有可能是由于運氣,尤其是2016-2017年的回測。這是因為在2017年Monero(XMR)的有一個幸運的位置,以及由此帶來近40倍的增長。

如果一個策略能夠隨機地捕捉到2016-2017年市場上這些利潤豐厚的事件中的一小部分,它就會定義全年的優秀表現。

最終的(可能不會令人滿意的)答案很可能是,目前還不清楚Github的活動是否會對價格產生影響。我們在2020年測試的少數策略似乎效果不錯,但當它們與前幾年進行對比時,它們的表現并不一致。

正如我們看到的狗狗幣最近的「爆發」,加密市場仍然受到強烈的情緒驅動。目前尚不清楚項目的代碼活動是否重要。

原文鏈接

來源:財聯社 財聯社訊,2月初,特斯拉披露了對世界上最大的加密貨幣——比特幣的15億美元投資,當時專家們就開始擔心特斯拉的股價可能會開始跟隨比特幣的極端波動.

1900/1/1 0:00:00在周二宣布MicroStrategy計劃通過出售可轉換債券購買6億美元的比特幣之后,這家商業情報公司又將金額增加了3億美元.

1900/1/1 0:00:00本文來源:新浪財經 雙線資本首席執行官、有“新債王”之稱的杰弗里-岡拉克對比特幣的看法有所改變。他周四表示,比特幣可能是比黃金更好的交易對象.

1900/1/1 0:00:00以太坊軟件公司ConsenSys裁員100人以上:金色財經報道,據一位知情人士透露,加密錢包MetaMask的開發商ConsenSys計劃裁員100名或更多.

1900/1/1 0:00:00導語:截至2021年2月18日,數字人民幣試點已經形成“十地一場景”的格局,并在深圳、蘇州、北京進行了六輪紅包試點,共發放數字人民幣1.1億元,超過877萬的公眾參與抽獎.

1900/1/1 0:00:00律動BlockBeats消息,2月8日,加密資產管理公司CoinShares在一份報告中稱,上周約有2.45億美元資金流入加密貨幣投資基金,其中80%的資金投資了以太坊產品.

1900/1/1 0:00:00