BTC/HKD+0.68%

BTC/HKD+0.68% ETH/HKD+0.16%

ETH/HKD+0.16% LTC/HKD+0.96%

LTC/HKD+0.96% ADA/HKD-0.67%

ADA/HKD-0.67% SOL/HKD+1.85%

SOL/HKD+1.85% XRP/HKD-0.39%

XRP/HKD-0.39%原標題:《頂級做市商評測UniswapV3:哪些因素可以在V3中維持有效的做市策略?》

撰文:RickyLi、SiddharthLalwani與HongxuYan,作者均就職于加密資產做市商Altonomy編譯:PerryWang

UniswapV3創新性地引入自定義的價格范圍內的聚集流動性,以及多費用等級,以便于做市商采用更復雜的策略來主動管理流動性,并獲取更高的資本效率。但同時,做市商也會面臨更多的風險類型。本文將討論多種影響流動性提供策略的要素,如交易對的波動率對價格范圍選擇的影響;周期性流動性重置的頻率和成本;不及時的流動性重置對收益的影響;無常損失的對沖策略。

通過量化分析和簡化模擬,本文將給出參考性意見,以便于做市商指定自己的最優做市策略。

UniswapV3簡介

5月5日,UniswapV3部署至以太坊主網。截止撰寫本文之時,其總鎖倉價值達到3.6759億美元,24小時交易額為2.2669億美元,與V2相比,不在一個量級。但交易額/總鎖倉比率要相對更高。

Uniswapv3的集中流動性帶來了更出色的資本效率,但如果管理不善也承載了新型風險。這篇報告將指導讀者了解流動性提供者在確定其投資策略時應考慮的幾個重要因素。

這些因素主要包括:

幣價波動性提供流動性的價格可選范圍Gas成本和流動性重新配置的頻率本文還將通過一些簡單的模擬,來量化上述因素對費用、價格風險和無常損失的影響。

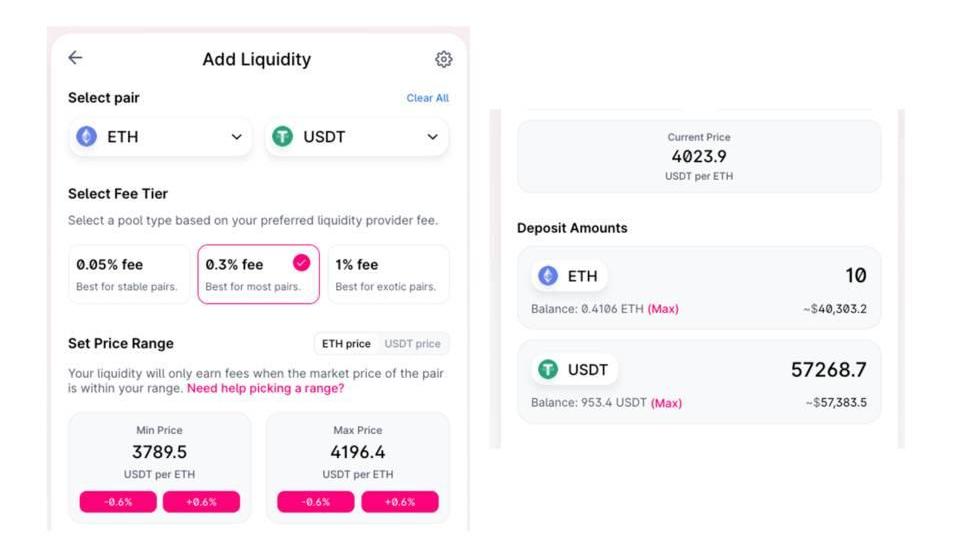

在UniswapV3中,交易費用和價格區間是LP必須指定的參數,如以下用戶UI面板所示。

部署Uniswap V3至BNB Chain提案投票已結束,贊成票超80%:金色財經報道,Uniswap 社區關于部署 Uniswap V3 至 BNB Chain的提案投票已于 1 月 22 日 12:00 結束,贊成票占比 80.28%。

此前報道,Uniswap 基金會還計劃于美東時間 1 月 24 日上午 11 時(北京時間 1 月 25 日 00:00)與 StarkWare、Nethermind 討論將 Uniswap V3 部署到 StarkNet 網絡上的提案,以及其在首個非 EVM 網絡進行部署所面臨的新問題。[2023/1/23 11:27:10]

Figure1LiquidityPositionUIpanel

LP須謹慎選擇交易費用。如果沒有相應交易費用的交易池,那么它將創建一個新的交易池,此操作會消耗大量Gas。

本文的其余部分將集中討論如何優化這兩個參數,以實現LP費用收益最大化,同時降低代幣價格風險和無常損失。

幣價波動性

資金池中的貨幣對的幣價波動為何如此重要?

由于流動資金僅在指定區間內活躍,并賺取交易費,因此,如果交易價格保持在該區間內,將使交易者的收益最大化。對于波動較大的貨幣對,交易者需要指定更大的范圍。但是假設資本量相等情況下,當交易者擴大價格指定區間時,區間內的資金密度將被稀釋,從而導致分配給交易者的交易費用的比例降低。因此,需要在價格跨度和集中度之間取得一定的平衡,而這取決于貨幣對的波動性。

此處講討論兩種波動:

預期波動率,該波動率決定了要指定的價格范圍市場上實際發生的、已實現的波動率,這決定了分配給交易者的交易費假設:

假設一個一天內交易者個人預期的波動水平,要確保在90%的時間中,假設價格序列符合正態分布,價格將會在設置的范圍內。本文僅考慮隨機變化,不考慮價格上升趨勢。

Uniswap Labs以\"不斷變化的監管環境\"為由,剔除合成股票和衍生代幣:上周五,該去中心化交易所在解釋削減時提到了 \"不斷變化的監管環境\"。這一消息是對在交易所層面上受到監管的代幣的審查加強之后出現的,特別是美國證券交易委員會和商品期貨交易委員會。 Uniswap公布的名單包括129種代幣。這些產品包括代幣化股票、鏡像股票、期權和衍生品。例子包括Tether黃金,不同行權價和到期日的ETH的opyn期權,其他代幣和股票的合成產品,Zelda和迷你馬里奧現金的代幣化版本,UMA收益美元,以及 \"鏡像亞馬遜 \"和 \"鏡像特斯拉 \"等股票。

Uniswap Labs強調Uniswap是一套自主的、去中心化的、不可更改的智能合約,Uniswap提供不受限制的訪問,這一行動對保持開源的Uniswap接口代碼或用于訪問Uniswap協議的其他門戶或本地運行實例沒有影響。(The Block)[2021/7/24 1:13:01]

隨著時間變化,實際實現的波動性可能會更大或更小,導致發生的總交易額中在指定范圍內發生的比例各不相同。在這里本文假設在所有不同的價格下,交易額都是相同的。

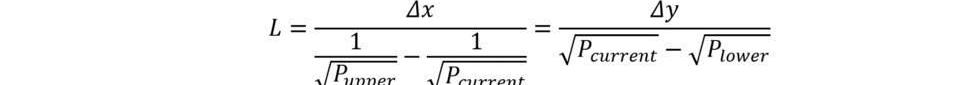

流動性密度定義如下:

其中?x和?y是投入流動性的ABC和USDT代幣的數量。特別值得注意的是,這種流動性不是以美元為單位。

BarnBridge核心團隊發起新提案 計劃啟動Junior Token激勵計劃:3月18日消息,風險分級衍生品協議BarnBridge官方宣布,BarnBridge核心團隊已發起1.0提案,提議對SMART Yield平臺進行兩次更新。其目的是拓展資產鎖定引入途徑,以及吸引新用戶。具體細節為:1.將SMART Yield的高級債券的最大到期參數提高到一年(當前為1個月);2.啟動1萬美元/周的Junior Token激勵計劃,為期6個月。此前3月16日,BarnBridge正式上線基于債務的衍生工具SMART Yield。與此同時,BarnBridge提議創建一種包含兩類SMART Yield參與者的系統,兩類參與者分別為初級代幣持有者jtoken (風險較大)以及高級債券持有人sBONDs (風險較低),jtoken是ERC-20代幣,高級債券持有人是ERC-721代幣 (NFT)。[2021/3/18 18:55:11]

由于還有其他LP處于同一區間內,交易者可以賺取的交易費只是該區間內發生總交易的一部分所產生的費用,具體取決于交易者的流動性權重。

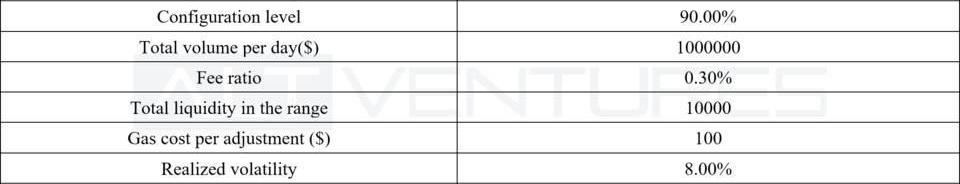

本文使用以下配置參數:

Figure2Figure2ConfigurationParameters

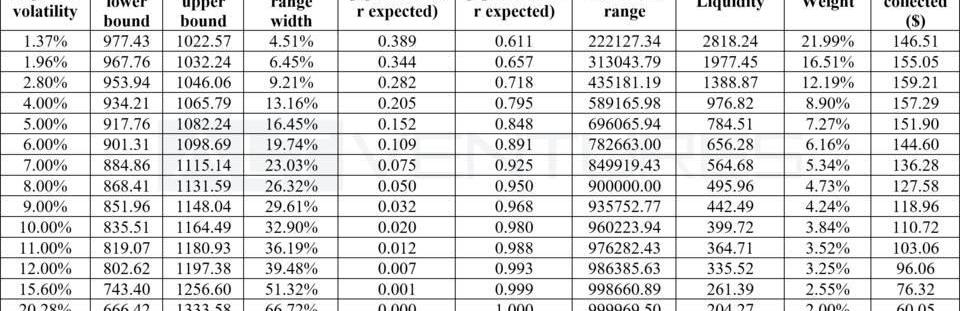

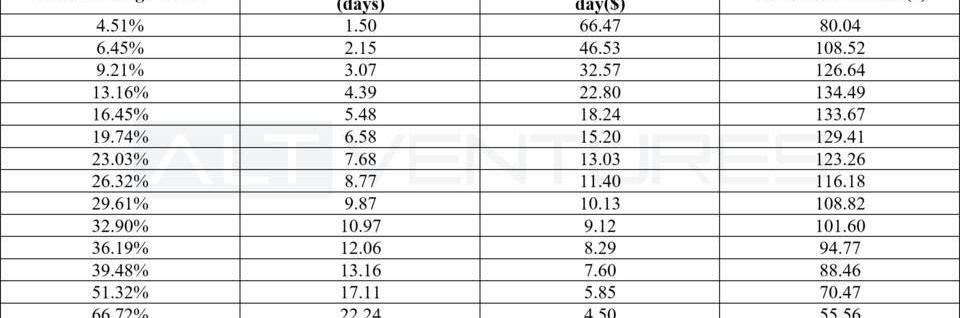

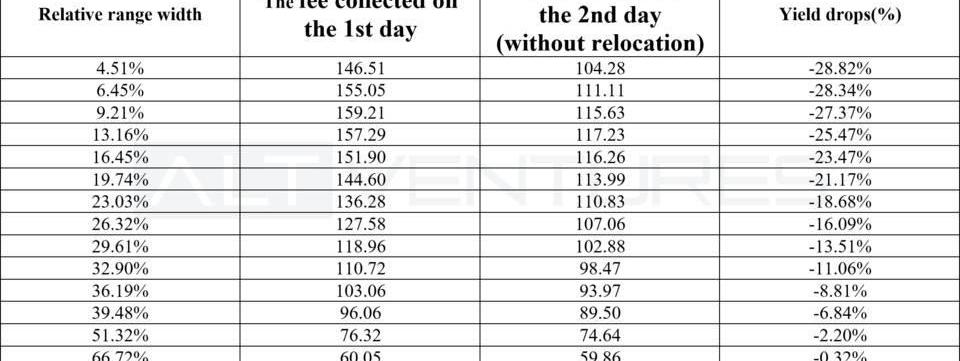

假設實現的波動率保持在同一水平,對應設置的價格區間不同分別可以賺取以下費用:

KingData監控:Uniswap每日交易額短期呈現緩慢下降趨勢:據KingData數據顯示,UNI再創歷史新高,突破15美金/枚。但Uniswap每日交易額短期呈現緩慢下降趨勢。更多數據或KingData下載見原文鏈接。[2021/1/29 14:18:53]

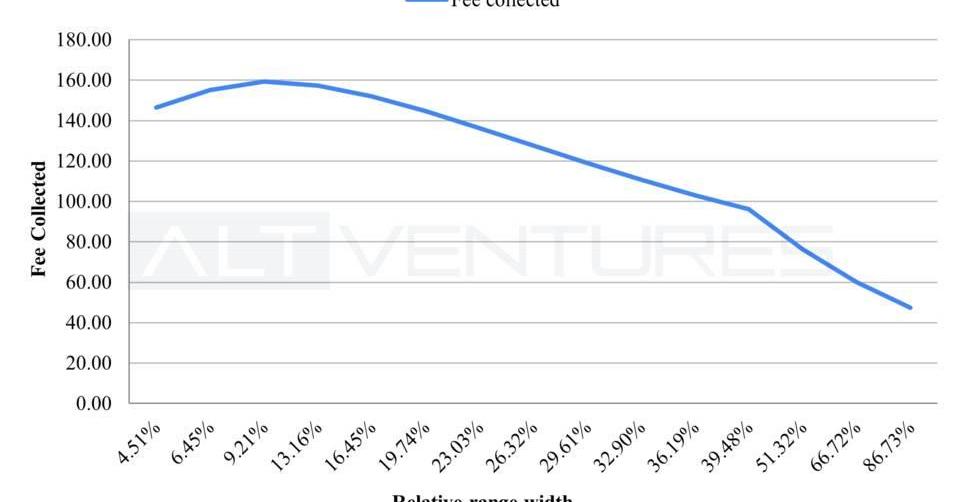

Figure3EarnedFeesWithDifferentPriceRanges

如果將收取的費用與預期波動率作對比:

Figure4EarnedFeesWithDifferentRelativePriceRangeWidth

則可觀察到這樣一種趨勢:當預期波動率高于實際波動率時,指定的價格區間將不必要地變寬,從而導致收取的費用減少、資本效率降低。

重新配置流動性的Gas成本

根據市場情況,交易價格可能遲早會超出交易者所設定的流動性區間。在此,可以使用各種策略來重新配置流動性區間:選擇等待價格恢復到范圍之內,或者在價格到達該范圍時立即更改區間邊界,甚至在即使價格沒有偏離區間時更積主動地重新配置頭寸,。

為了分析在重新配置流動性區間時Gas成本的影響,本文使用一種簡單的策略:一旦價格達到任一邊界,就重新配置頭寸。流動資金重置操作分兩步進行:

刪除舊頭寸添加新頭寸每個步驟需要花費350kGas。因此花費的成本為350000*2*40*10?8=0.028ETH,大約需要100美元。

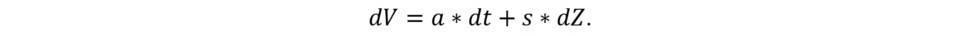

假設ABC/USDT交易對的價格序列遵循算術布朗運動:

Uniswap近24小時交易額突破一億美元:數據顯示,去中心交易所Uniswap近24小時交易額突破一億美元,現報1.07億美元,24小時增長24.86%。此外,Uniswap上資金流入排名前三的交易對為:ETH-AMPL(4711.4萬美元)、DAI-ETH(764.1萬美元)、USDC-ETH(739.8萬美元)。[2020/7/27]

必須在此處添加趨勢因子,因為如果沒有單方面的趨勢因子,則首次實現時間的期望將不受限制。

在算術布朗運動中,假設平移常數為1.5%,與該貨幣對的日收益率相等。可以根據以下等式獲得給定價格范圍的平均首次實現時間:

要計算頭寸重置的成本,我們用這個公式:

Figure5ProfitWithDifferentRelativeRangeWidthConsideredRelocationCost

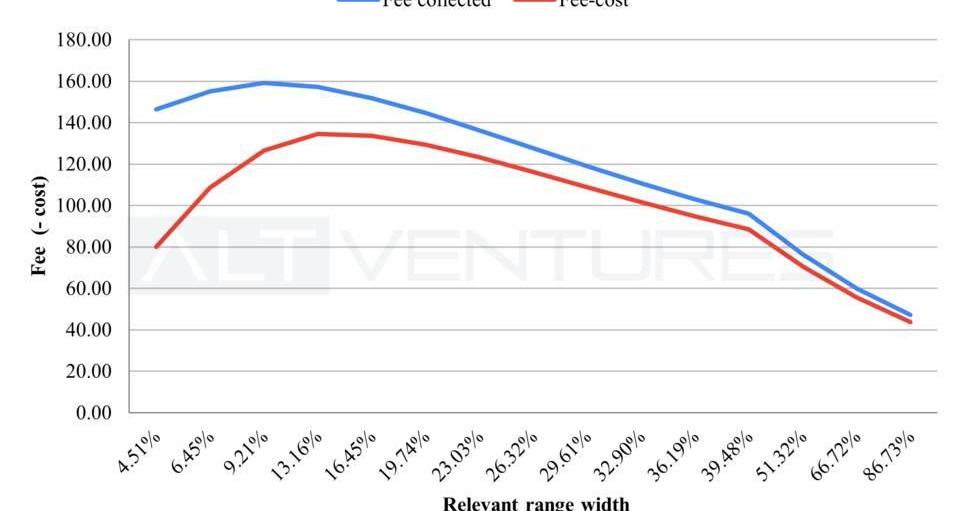

繪制帶有成本扣除的曲線和費用收入曲線:

Figure6ProfitWithDifferentRelativeRangeWidthConsideredRelocationCost

當價格區間更寬時,則不需要頻繁地進行調整。另一方面,較窄的價格區間得到更多的交易費用收入,但重置的成本也會更高。

重置延遲

在之前的V2版本中,不需要對流動性頭寸進行主動管理,因此對散戶而言,通過UniswapUI以較低的頻率進行手動操作非常方便。但V3中如果交易者的流動性頭寸沒有定期調整,則不會為交易者帶來理想的收益率。

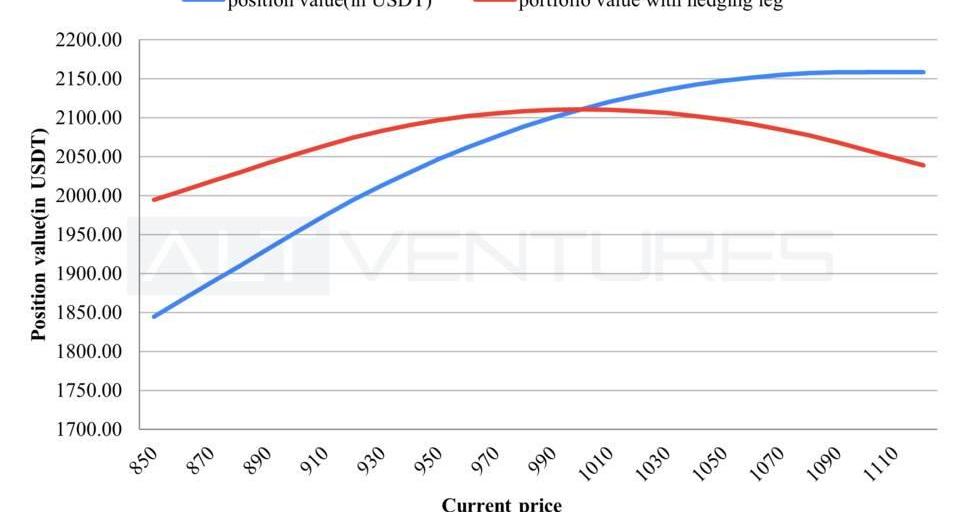

在上一章節中本文使用了一旦價格突破區間的任一邊界即觸發的重置策略。那么,如果未及時調整頭寸,交易者的收益將受到多大程度的影響?

在上面的章節中,當頭寸與當前交易價格接近時,第一天拿到了預期中的交易費用收入。以1天作為單位進行計算,但也可以使用集成將其轉換為連續時間模型。

從第二天開始,如果之前未進行任何重置,則隨著時間的推移,總體波動性將增加。

因此在第2天,在開始時指定區間內的交易額將減少,從而導致與第1天相比所賺取的費用減少。

計算一下第二天的交易費用預期收入,與第二天的實際收益率之間的對比,以及第一天預期收入與實際收入的對比,發現實際收入的下滑幅度:

Figure7YieldDropsWhenRelocationDelayedwithDifferentRelativeRangeWidth

可以觀察到,當價格區間更窄時,它受延遲重置的影響更大。頭寸重置延遲1天會導致交易者的收益下降多達20%?30%。

因此,本文建議使用算法來監視和控制交易者在V3上的流動性頭寸,以避免頭寸調整的延遲,特別是對于那些設定狹窄區間以更有效地利用資金的人而言。

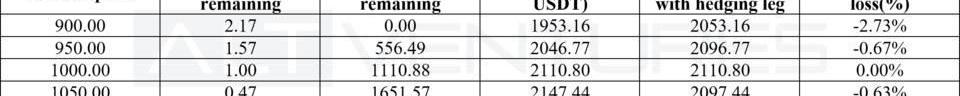

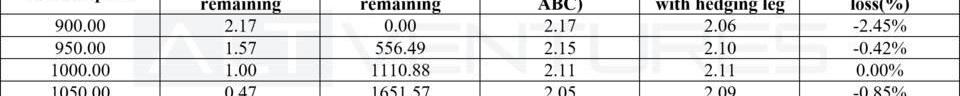

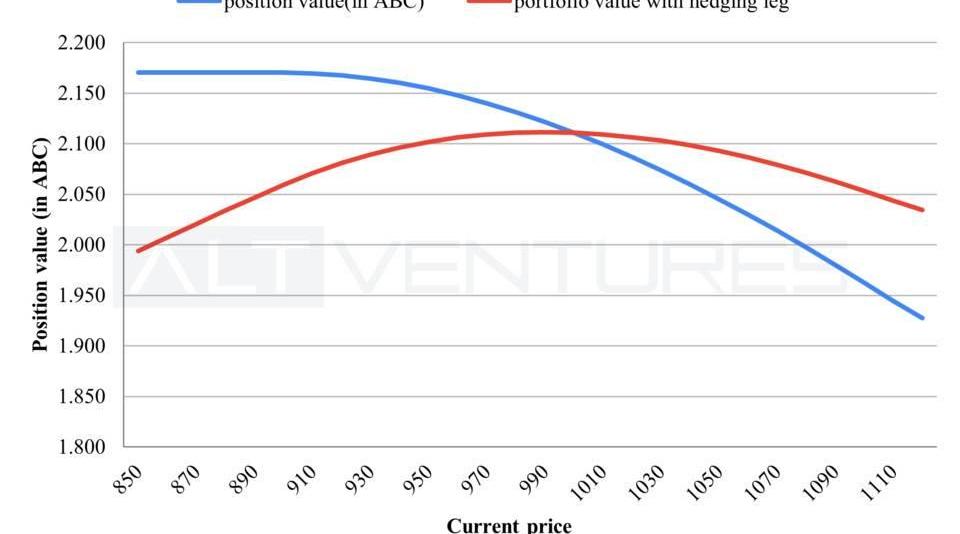

無常損失

任何自動做市商中都存在無常損失,但在V3中,由于資本集中在較小區間內,無常損失的影響被放大。在下面章節中,本文根據交易價格的變化,嘗試對無常損失建模。參數配置如下:

Figure8ConfigurationParameters

USDT為價格單位

當ABC價格上漲時,資金池中的ABC逐漸轉換為USDT,直到交易者的頭寸中不再有ABC為止。這種情況下交易者實際上是在做多ABC,為了對沖該風險,交易者可以從一開始就賣空1ABC。這樣整個投資組合將是池中的頭寸+1ABC的做空對沖

Figure9ImpermanentLossWhenPriceChangesUsingUSDTasUnitCurrency

對這一投資組合而言,當價格回歸初始價格時價值將最大化。如果價格突破邊界,可能會有約2.5%的無常損失。

Figure10ImpermanentLossWhenPriceChangesUsingUSDTasUnitCurrency

以ABC代幣為計價單位

當ABC價格下降時,機槍池中的USDT會逐漸轉換為ABC,直到交易者的頭寸中沒有USDT為止。這種情況下交易者實際上就是做多USDT,為了對沖該敞口,交易者可以從一開始就做多1ABC。這樣整個投資組合將是機槍池中的頭寸+1ABC的做多對沖

Figure11ImpermanentLossWhenPriceChangesUsingABCasUnitCurrency

Figure12ImpermanentLossWhenPriceChangesUsingABCasUnitCurrency

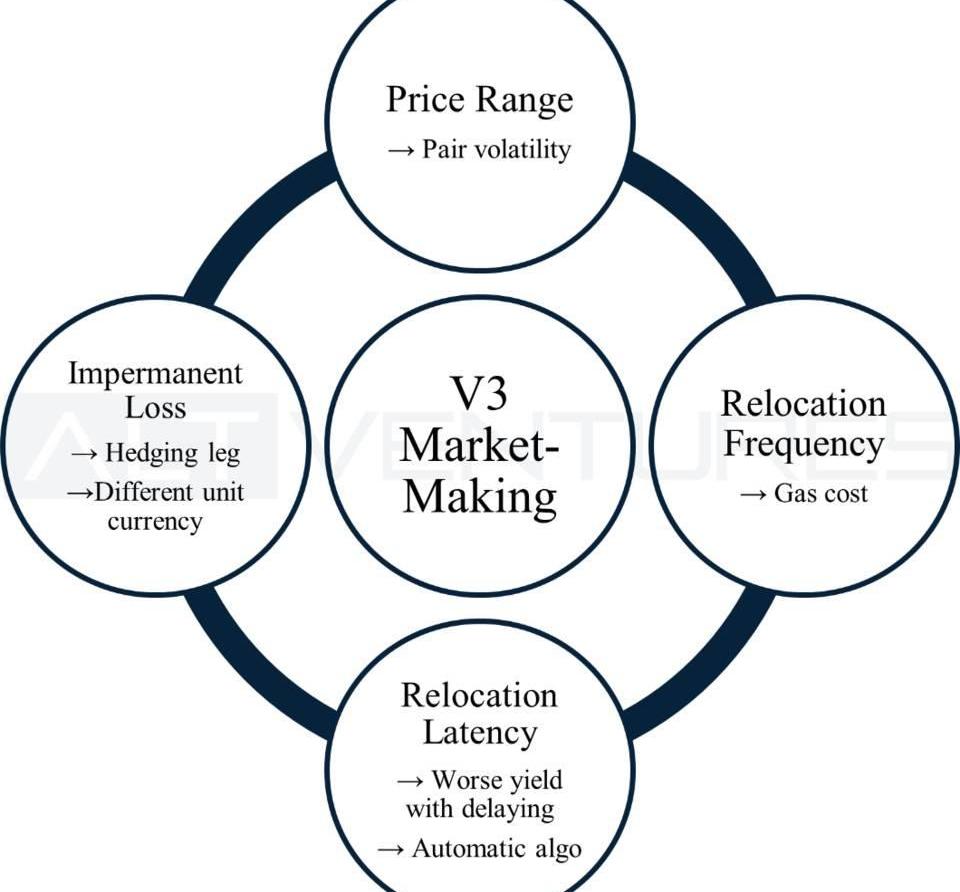

總結

與V2相比,UniswapV3做市需要更精細的調整和更高頻率的干預。另一方面,這意味著通過參數調整,可以打造更復雜的策略來獲得超過其他LP的競爭優勢。

Figure13InfluentialFactorsforV3MarketMaking

通過上面的實驗,可知要在V3中維持有效的做市策略,至少需要注意以下幾個方面:

根據貨幣對的價格波動性以及其他LP在該價格區間內的頭寸,選擇合適的價格范圍以投入流動性考慮到消耗的運行Gas成本,定期管理頭寸重置并設置適當的頻率當價格超出交易者的價格區間時做出快速反應,最好借助自動算法來代替手動操作如果交易者要在漲跌兩端平衡頭寸,請使用對沖處理無常損失。由于流動性集中,V3的無常損失比V2嚴重得多。如果所設置的價格區間狹窄,這一點就顯得尤為重要。參考文獻:FirstHittingTimeandExpectedDiscountFactor.(n.d.).Overview:Uniswap.UniswapUnicorn.(n.d.).UniswapInterface.(n.d.).

Tags:UNISWAPUniswapFIGredcommunitytokenRimauSwapUniswap FinanceYFIG

一只柴犬橫空出世:狗狗幣在過去一周的高漲將成為載入史冊的事件。然而所有的社交媒體的數據顯示,這個meme的運行可能已經結束了.

1900/1/1 0:00:00以太坊基金會研究員protolambda在推特上稱,第二次啟動Eth1-Eth2合并開發者測試網Nocturne,與首次Eth1-Eth2合并開發者測試網Steklo相同.

1900/1/1 0:00:00據路透社消息,電商巨頭eBay周二表示允許在其平臺上出售交易卡、圖片或視頻片段等數字收藏品NFT,這是第一家利用最近NFT狂潮的電子商務公司.

1900/1/1 0:00:00據官方消息,Layer2基礎協議Metis宣布戰略投資Opolis,并將合力推動DAO在技術層和立法層的落地.

1900/1/1 0:00:002011年4月26日,比特幣創始人中本聰(SatoshiNakamoto)向其他開發人員發送了最后一封電子郵件,他在郵件中明確表示,他已經“轉移到其他項目”.

1900/1/1 0:00:00來源:鏈三豐 在本文中,我們將向大家解釋什么是分散式應用程序以及它的工作原理。 什么是DApp? 分散式應用程序在前端可視化并在對等網絡上執行的智能合約組成.

1900/1/1 0:00:00