BTC/HKD-3.6%

BTC/HKD-3.6% ETH/HKD-3.93%

ETH/HKD-3.93% LTC/HKD-2.31%

LTC/HKD-2.31% ADA/HKD-5.65%

ADA/HKD-5.65% SOL/HKD-7.6%

SOL/HKD-7.6% XRP/HKD-5.29%

XRP/HKD-5.29%前幾天,Balancer上的流動性池連續兩次遭到攻擊,這對它產生一定的負面影響,但總的來說,只是它發展過程中的小插曲。

Balancer當前的出彩之處在于它對AMM的一些改進,比如改變流動性池代幣資產的比例,發布治理代幣BAL以及流動性挖礦。而這些小小的改變,給AMM帶來了很大的進步。

假如Uniswap沒有及時迭代調整,Balancer就有可能成為真正的格局改變者。

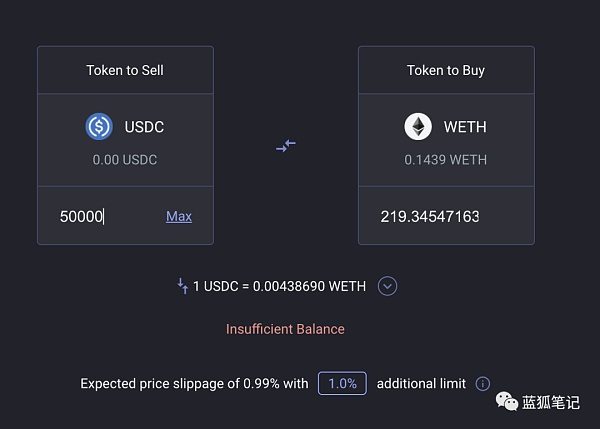

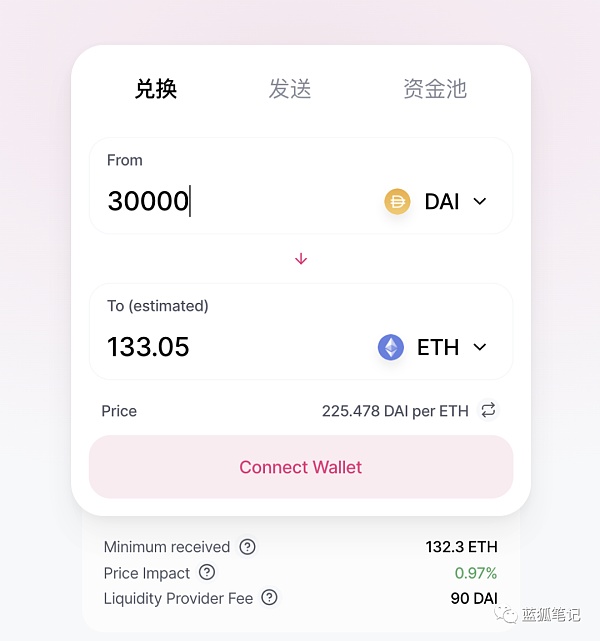

自從Bancor和Uniswap引入AMM的概念,它在加密交易中已經成功站穩腳跟,部分代幣的流動性很好。有些代幣兌換數萬美元甚至數十萬美元的滑點相對較低,尤其是在穩定幣為主的Curve交易所上。下圖可以看到在Balancer上用50,000USDC兌換WETH,在Uniswap用30,000DAI兌換ETH所引發的價格影響都在1%以內。

為什么不是Curve或者Uniswap,而是Balancer?

* Curve當前主要聚焦穩定幣市場。穩定幣市場規模雖大,要想成為真正的DEX王者,就必須有更大的疆域。

人權基金會CSO:雖然遭受美國政府打擊,但BTC會變得更加強大:3月24日消息,人權基金會 (HRF) 首席戰略官 (CSO) Alex Gladstein 認為,盡管受到美國政府的“攻擊”,比特幣仍將變得比以往任何時候都更強大。我們需要為美國政府試圖對整個加密貨幣行業造成破壞性打擊做好準備,沖擊可能很快就會到來。雖然短期看跌,但比特幣最終會變得更加強大。[2023/3/24 13:25:13]

* Uniswap暫時還沒有發幣計劃,且其50%:50%代幣池比例,對于小項目來說,對其上市的前期資產要求較高,對于流動性提供商來說,潛在的無常損失可能會較大。

當然,Curve和Uniswap也有機會。

* 發幣方面,Curve已經在計劃,CRV很大概率成為下一個市值超10億美元的項目。如果Curve能夠實時迭代,加快速度,有可能后來居上,這就看Curve自己的選擇。

* Uniswap是目前交易量最大的DEX,其優勢非常明顯,但是,Uniswap有一個的軟肋,就是沒有代幣激勵。這會導致它后續在獲取流動性方面處于劣勢,并進而在用戶體驗(如滑點等)上失去先機。同時,其50%:50%比例的代幣池不夠個性化,可能也會損失一部分做市商。此外,其多數代幣交易的滑點比較高,如果Bancor能解決滑點高、無常損失等問題,這對于Uniswap來說,不是好消息。

灰度在其報告中將以太坊比作紐約市,雖然龐大昂貴擁擠但生態系統豐富:3月31日消息,數字資產管理公司灰度在一份報告中,將以太坊區塊鏈比作紐約市,龐大、昂貴且擁擠,但它還擁有最豐??富的應用生態系統,擁有超過500款應用,總價值超過1000億美元,是任何其他競爭網絡的10倍以上。鑒于以太坊社區規模和鎖定在網絡智能合約中的資本數量,以太坊可能會繼續成為應用創新和流動性的重心。

灰度將Polygon等L2解決方案比作紐約的摩天大樓,稱它可以通過向上建造來擴展。

灰度還將Solana比作洛杉磯,并指出它是一個結構獨特的網絡,速度更快,專注于不同的用例。

此外,灰度將Avalanche比作芝加哥,稱其經濟與紐約市相似,但網絡更小,交易更便宜,不那么擁擠,發展更加集中。

該公司還表示,由于過去兩年對DeFi服務和NFT的巨大需求,以太坊的高昂GAS費用和網絡擁堵,用戶轉移到競爭的區塊鏈就像搬到一個更便宜的城市。無論進行何種比較,灰度都強調了智能合約平臺向前發展的看漲用例,該公司特別指出了DeFi和新興的元宇宙領域。(Cointelegraph)[2022/3/31 14:29:09]

綜上所述,相對來說,在DEX領域,就目前而言,在Bancor V2沒有得到證明之前,Balancer是最有可能的格局改變者之一。

有三個數據值得我們關注:

* Balancer的流動性

聲音 | 韋氏評級:比特幣雖然歷史短但設計嚴謹 金融市場已開始將其視為終極避風港:1月4日消息,韋氏評級(Weiss Crypto Ratings)發布推文稱,盡管比特幣只有10年的歷史,在貨幣世界中是一個真正的新來者,但它的設計是如此堅實嚴謹,以至于金融市場開始將它視為終極避風港。[2020/1/4]

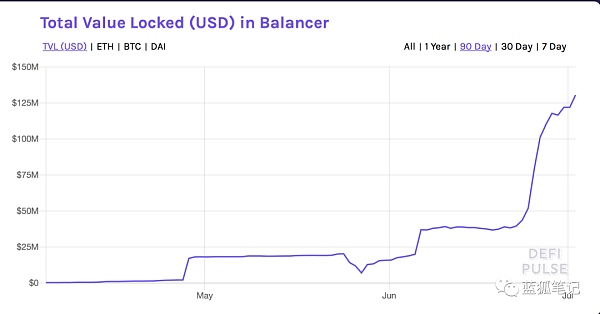

不到一個月時間,Balancer上的流動性從1990萬美元漲至1.3億美元,漲幅超過6倍。這不過是一個月內的事情,如果再過半年,事情還會有更大的變化。

(Balancer的流動性一個月內增長超6倍,Source:DEFIPULSE)

* Balancer的交易量

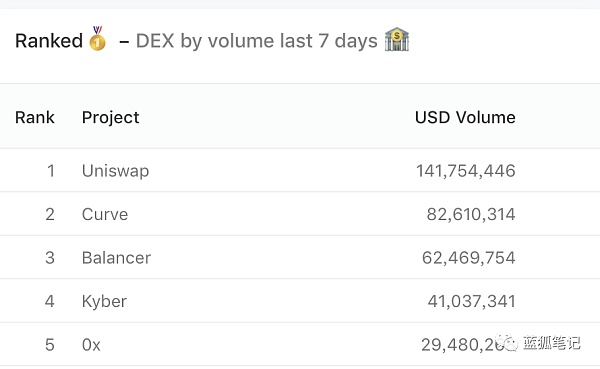

在過去一周來看,Balancer 的交易量攀升到DEX的第三位,僅次于Uniswap和Curve,達到Uniswap的40%以上,隨著后續流動性的提升,其交易量還會繼續攀升。

(Balancer的流動性一個月內增長超6倍,Source:DuneAnalytics)

目前看,Balancer在部分代幣交易的流動性上已經超越Uniswap,如果未來有更多需求量大的代幣在Balancer上提供流動性,其交易量很有可能縮小跟Uniswap的差距,甚至超越Uniswap。

聲音 | Brian Kelly:Bitwise的比特幣ETF雖然被拒,但并不令人擔憂:據ambcrypto消息,加密投資公司BKCM首席執行官Brian Kelly表示,目前對比特幣ETF的需求并不十分擔心,”盡管一年中大部分比特幣交易都是在國外完成的,但仍能看出美國的重大進展。Fidelity和TD Ameritrade正在進入虛擬資產行業,用不了多久,用戶將能夠從一家普通的經紀公司獲取比特幣。“[2019/10/11]

* Balancer的用戶數

之前人們一直在詬病Balancer的用戶數,如今它已經悄然進入前五,二十四小時用戶數達到937位。

(Balancer24小時用戶數,Source:Debank)

*Balancer有可能一招制勝的地方

雖然項目代幣在Uniswap上市無須許可,但要引導出流動性,還是需要一定的前期資金。按照Uniswap的做市模式,如果添加代幣X-ETH的流動性池,其中X代幣10萬美元,ETH10萬美元,即便只有1000美元價值的代幣兌換,也可以導致1%的滑點,如想要低于這個滑點,項目團隊需要注入更多的ETH資產。這對于早期融資不多的項目團隊來說,要引導出流動性并不容易。

分析 | 雖然市場活躍 但EOS并無足夠的動力突破7美元:據NewsBTC文章分析,上周EOS上漲了11%,但是盡管目前市場活躍,EOS并無足夠的動力突破7美元。回調在即,目標價為9美元的短期買家的理想買入區間在5.5美元,保守交易者需耐心等待。[2018/9/24]

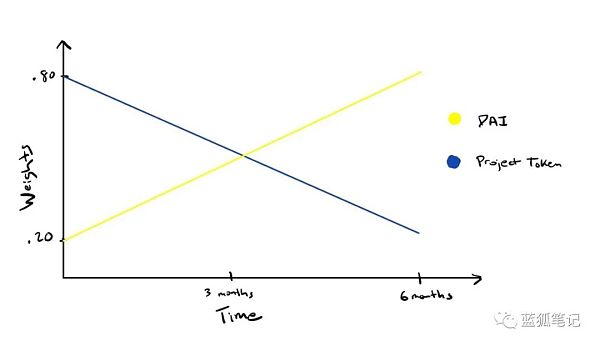

Balancer面對這個問題,有一個流動性引導池的方案。它支持團隊無須大量前期資金即可構建流動性;它支持團隊自定義融資目標;將代幣分配和流動性提供跟代幣價格變化解耦。總的來說,就是Balancer支持項目團隊自定義引導出流動性。如下圖:

(source:balancer)

可以在開始時將其流動性池中項目代幣權重設置為80%,而對應DAI(或ETH)設置20%的比重,隨著時間流逝,可以逐漸調整代幣池的比重,它允許項目團隊以“戳”合約方式更新權重。權重變化帶來套利機會,也可以帶來更多交易者。

按照這個模式,相當于項目代幣本身開始時的比重更高,例如項目代幣的比重為40萬美元,ETH(或DAI)比重為10萬美元,在這種情況下,同樣規模的前期資金(10萬美元ETH或DAI),其參與用戶的交易滑點更低,可以引導出更大的流動性。這跟Uniswap的50%:50%的固定比例相比,靈活度更高,更適合眾多長尾項目在Balancer上引導出流動性和市場價格的發現。

例如,當前Balancer上流動性靠前的mUSD代幣池,不到一個月時間,其流動性就達到1000萬美元以上,Balancer的機制也是其中的一個重要因素。當然激勵是更重要的因素。

如果說Balancer改變DEX格局或許還能理解,但如果說會改變CEX格局,就可能過于狂想了。

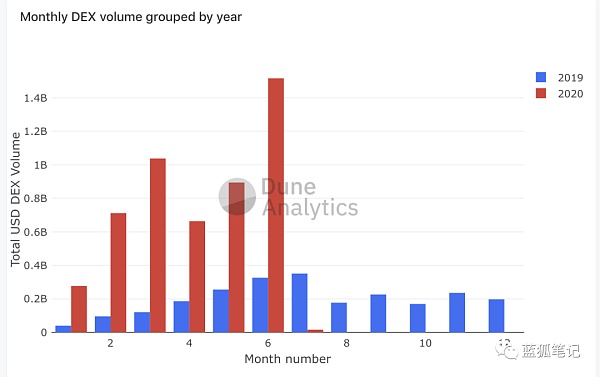

不過,先來看一組數據,Uniswap在6月一個月的交易量超過其去年全面的總量;目前DEX的交易量從年初不足0.5%到現在超過1%,這是一個很大的跨越。如果說1%相對于CEX來說,還是非常不起眼的量。但按照目前DEX的發展速度,從1%變成10%的可能性并非沒有。一旦超過10%,DEX就有機會超過20%......從而改變加密交易整體市場格局。

(從年初到現在,DEX的交易總量超過51億美元,source:DuneAnalytics)

DEX最大的殺手锏不是訂單簿模式,也不完全因為其隱私性、充幣和提幣方便,最大的殺手锏還是其未來日益增長的深度和流動性。而要想做到這一點,DEX的訂單簿模式無法與CEX匹敵。但AMM模式可以。這跟歷史上的每次變革都有相似之處。每次革新總是因為不同的模式引發(相同的模式永遠只能模仿,無法超越)。

而AMM就是這樣的新模式,AMM+流動性挖礦簡直是天合之作。相比較之下,借貸項目的流動性挖礦略顯牽強,雖然沒有大的問題,但借錢還能獲得獎勵會掩蓋其業務本來的意義。

流動性挖礦會虹吸資金。資金的本質是追求更高收益。當流動性挖礦的收益有吸引力時,當市場的外部資金沒有入場時,資金會從CEX中流向DEX,流向DeFi,這是DEX對CEX最直接的影響,雖然量級還很小,但開始展現。

對于CEX來說,最害怕的應該是DEX流動性池的聚合,共享深度,這會給DEX用戶帶來甚至比CEX更小的滑點。這一天成熟之時,也是CEX格局動搖之時。

從上面也可以看到,Balancer的流動性在短短一個月內翻了6倍多,從不到3000萬美元,到如今超過1.3億美元。mUSD在一個月之內就在Balancer上引導出1200多萬美元的流動性,速度之快難以想象。

此外,其他項目的流動性挖礦,也會間接拉動DEX的發展,例如Curve在最近一個月的高歌猛擊,Compound的流動性挖礦功不可沒。

Balancer要想成為DEX王者。有幾個方面需要改進。

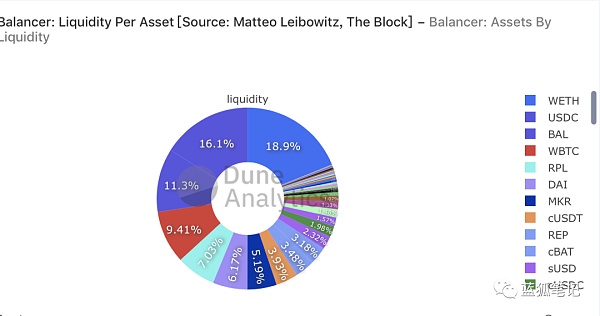

首先就是在交易量上的大幅提升。目前其代幣池組成過于單一。主要的流動性聚集在WETH、USDC、BAL、RPL、DAI、MKR、cUSDT、REP等,如果想要大幅提升交易量,僅靠這些代幣池是不夠的。

(Balancer上有流動性的主要代幣組成,source:DuneAnalytics)

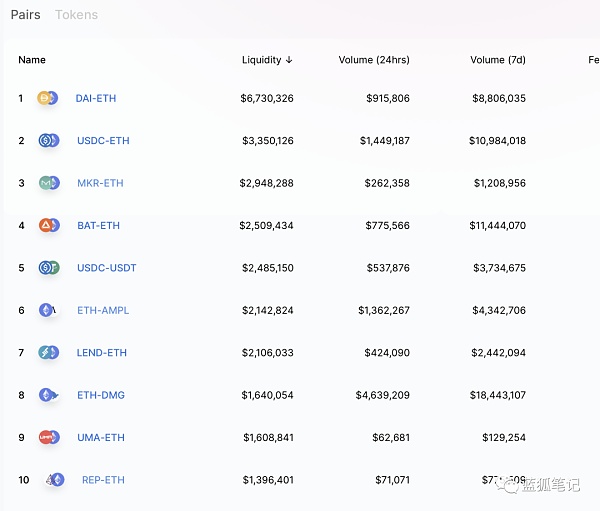

在Uniswap上,主要的流動性則集中在DAI、USDC、MKR、BAT、USDT、AMPL、LEND、DMG等,其中不少代幣將Uniswap作為首發之地,這對交易量有較大的貢獻。

(Uniswap v2上的具有流動性的代幣池,source:Uniswap)

通過跟Uniswap對比,Balancer可能需要改變其激勵機制。例如改變其激勵的因子。其中包括

鼓勵長尾項目,對一些新生項目的流動性引導的給予支持,比如聯合挖礦等。

給當前需求最大的代幣流動性更高的激勵支持。

其次,更簡單的兌換體驗,甚至可以考慮彌補真正交易用戶的滑點損失。

再次,讓項目方和流動性提供商充分了解其流動性池的靈活性,上幣首選從Uniswap中轉移過來。

第四,治理迭代。充分發揮現有BAL持有人的積極性,迭代BAL的激勵機制,對高質量治理提案進行代幣激勵。

最后,讓Balancer能夠輕易集成到錢包、聚合交易所、瀏覽器等等,讓它無處不在。

Balancer能否成為真正的DEX王者,能否成為真正的格局改變者,只有時間才能告訴我們。

也許最后是交易聚合商成為最大的玩家呢?不僅1inch這些聚合商在聚合流動性,而0x等協議也在聚合其他流動性池。流動性的聚合會帶來什么格局?不管誰是最終的王者,但如果將所有的DEX的流動性聚合起來,足夠沖擊CEX了。

不管誰是終極的王者,最終來說,都是更優秀的機制獲勝,最重要的是團隊和治理人群體對交易用戶和做市商需求的深入理解,對項目升級節奏的準確且快速的把握。

Tags:ANCBALALALANCOutter Financebalance幣怎么挖pala幣如何產生的Disbalancer

全球金融市場正在經歷近一個世紀以來的最大變革,在這場洗牌中,一位著名的金融作家正在提倡擁抱比特幣,而不是黃金和房地產等其他硬資產.

1900/1/1 0:00:00區塊鏈技術的提出對降低社會信用成本、改善社會信用環境有重要意義。當前,區塊鏈技術在國內商業銀行中的應用仍然處于應用探索階段,但隨著國內商業銀行對此技術認識的深入,必然會有更多商業銀行陸續使用區塊.

1900/1/1 0:00:00導語 德勤日前發布中文版《2020技術趨勢報告》,這是德勤第十一年發布技術趨勢年度報告。過去十年來,德勤一直在跟蹤數字體驗、數據分析、云、數字現實、區塊鏈、IT業務、技術風險等領域.

1900/1/1 0:00:00金色財經 區塊鏈7月1日訊 美國參議院司法委員會主席林賽·格雷厄姆(Lindsey Graham)、以及參議員湯姆·科頓(Tom Cotton)和瑪莎·布萊克本(Marsha Blackburn.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00近日,以太坊開發公司ConsenSys旗下的Codefi發布了《2020年第二季度DeFi報告》,對2020年第二季度DeFi生態系統進行了全面總結和分析.

1900/1/1 0:00:00