BTC/HKD+0.12%

BTC/HKD+0.12% ETH/HKD-0.24%

ETH/HKD-0.24% LTC/HKD-0.01%

LTC/HKD-0.01% ADA/HKD-0.91%

ADA/HKD-0.91% SOL/HKD+0.59%

SOL/HKD+0.59% XRP/HKD-0.28%

XRP/HKD-0.28%@0xC_Lever協議作為curve生態layer3中的杰出代表,近期動作不斷,代幣價格也相當耀眼,30天翻了將近5倍,但是協議的運作邏輯還是讓很多加密貨幣投資者相當困惑,本文將以投資者的視角為你解讀清楚@0xC_Lever協議對curve生態的意義以及投資價值。

如果用一句話來說明@0xC_Lever的協議的作用,可以說這個項目是對convex的極端信仰者最好的自動化投資工具。

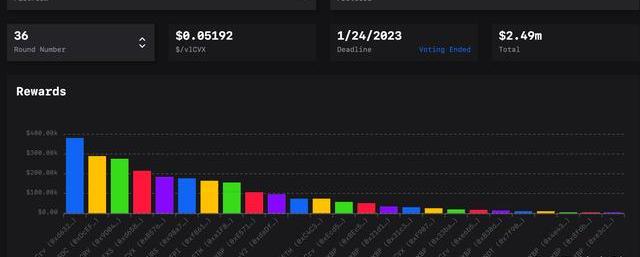

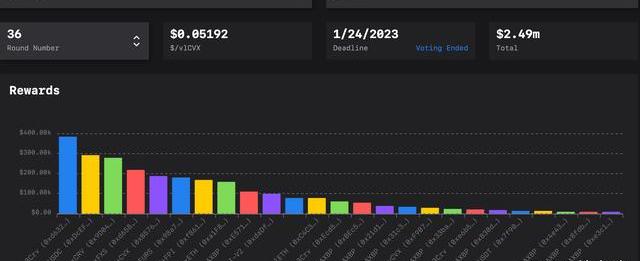

如果你作為一個常年在convex挖礦crv和cvx的穩健型流動性提供者,那么你的手上一定會攢下不少的cvx,這時候利用cvx的一種基礎打法就是將$cvx鎖在convex協議中,變成$vlCVX,參加兩周一度的賄選大趴,按照第36輪的gaugeweight,convex發給質押者的總收益為249萬刀。你手上的每一枚$vlCVX都可以獲得0.05刀的收入,約合年化24.8%。

對于玩defi的各位大咖,這點APR顯然不夠看,而且如果你特別看好convex這個項目,你會想要把收集到的bribery收入全部變賣為$cvx,但如果你是自己去votium一個一個claim出來然后再賣掉,一般人都會承受不起這些gas費用的,這時候@0xC_Lever的作用就顯現出來了,他會自動化的幫你做這些事情,將bribery一并claim并買入cvx。

Circle官方數據:儲備金共計435億美元,其中111億美元為現金儲備:3月11日,據Circle官網發布的最新數據顯示,目前流通中的USDC市值共計約為434億美元,資金儲備共計435億美元,其中現金儲備為111億美元,占比約為25%,其余334億美元儲備為短期國債投資組合。[2023/3/11 12:55:43]

@0xC_Lever還暖心的為你規劃了提升單幣質押APR的杠桿之路。

即進階打法:你把$cvx抵押給clever,clever承諾可以立馬給你等值本金一半的協議未來收入即$clevCVX,你可以把它立即變賣成$cvx,并再次抵押給clever,這樣你就有了原來本金150%的$cvx在賺原來那個24.8%的收益了,算下來你現在的收益是37.2%了,高了不少。

收益是高了,協議的風險呢,熟悉DEFI的玩家不會忘記2020DEFI元年時的一個項目,@AlchemixFi煉金術士,它第一個推出了無清算風險的借貸項目,@0xC_Lever整個運行邏輯與煉金術士基本項目,具體方法有其特殊之處,但都能保證你的抵押物不會被爆掉。

degenI階打法:

繼續加杠桿,理論上你可以最終將你的本金翻倍,賺取將近50%的APR。這還不過癮,你可以去curve上給clevCVX/CVXpool提供流動性,然后將LPstakein@0xconcentrator,不過這幾天收益已經下來了。

過去24小時Coinbase已將47.2億USDC轉至Circle處銷毀:金色財經報道,據派盾PeckShield Alert數據顯示,過去24小時內,Coinbase共計將47.25億枚USDC發往Circle處銷毀。

據WhaleAlert數據顯示,本次銷毀分多批次進行,每次銷毀1.75億枚,隨后由Circle鑄造新幣發回至Coinbase。[2023/2/10 11:59:04]

concentrator質押clevCVX/CVXLP

不過@0xC_Lever果然沒有令人失望,創造出了令人嘆為觀止的degenII階打法,也就是對于CVX代幣的第二次進化:$abcCVX。

你可以直接去@0xconcentrator將$CVX存入一天后獲得$abcCVX,APY40%。

concentrator質押$abcCVX代幣

這個$abcCVX提取出來后,在回到@0xC_Lever上進行質押,可以獲得20%+的額外$CLEV代幣,總計APR可以到達63%+。

clever質押$abcCVX代幣

這一系列操作下來,恐怕讓久經殺場的defiplayer們都有些暈頭轉向了。為什么要搞出CVX的這么多變種出來,這次的進化又有什么意義呢?

上面講到了@0xC_Lever協議為CVX持幣用戶帶來的各種好處,下面來重點說說不足,也是為什么需要搞出這么多花活的原因。

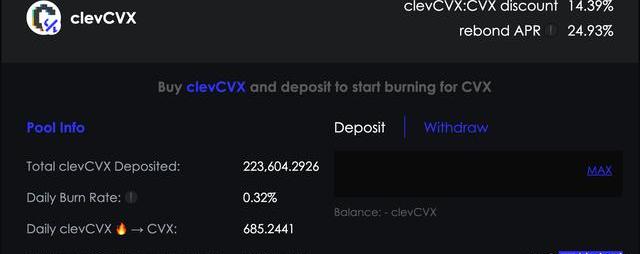

無清算借貸協議最重要的一點就是你必須要讓別人從你借貸出來的代幣幣值穩定,在@0xC_Lever協議中就是$clevCVX相對$CVX的錨定穩定性,然而隨著協議對clevCVX/CVXLP大量激勵的加持,$clevCVX仍然只相當于0.87個$CVX,盡管已經比激勵之前的0.7左右的價格上漲了不少,但是peg之路仍然任重道遠。

Circle首席執行官:Circle的跨鏈傳輸協議即將推出:金色財經報道,Circle首席執行官Jeremy Allaire在社交媒體上表示,Circle的跨鏈傳輸協議 (CCTP) 即將推出。這樣一個重要的基礎設施,可以幫助培養基于 USDC 構建的更具可擴展性、高效、安全和用戶友好的應用程序。[2023/1/22 11:25:45]

為什么$clevCVX的peg非常重要?因為只有peg住$CVX的價格,那些存入$CVX的用戶才能真正去提高比單純在convex鎖倉成$vlCVX還高的收益,因為你所謂的收益都是以$clevCVX計價的。

就以上一輪的bribes數據來看,通過votium每股vlCVX的收益為$0.05192。

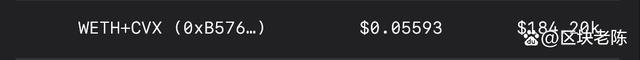

如果你自己去投convex激勵的池子,每股vlCVX的收益為$0.05593,竟然還要更高一些。這其實是你作為一個小散戶相對于大資金的優勢。

雖然你需要花費一些gas去claim,然后再去復投,但根據資金情況每一個月或者幾個月做一次claim和reinvest還是可以接受的,目前我就是這么操作的。但如果你把CVX存入@0xC_Lever,他目前也是要通過votium來進行bribe收益最大化的。而這個收益你只能以9折或者更低的折扣迅速換回CVX,再加上協議目前征收的20%的harvestfee,那即使你反復疊加幾次杠桿擴大收益,結果也很有可能是不如自己去convex鎖倉的。

聲音 | Circle首席執行官:CME比特幣期貨交易超10億美元表明機構已正式進入:據cryptoslate報道,芝加哥商品交易所 (CME ) 昨日宣布,5月13日,CME比特幣期貨交易量創下歷史新高,交易價值超過10億美元。對此,Circle首席執行官Jeremy Allaire表示,CME錄得10億美元交易量表明機構投資者已正式進入加密貨幣市場。[2019/5/16]

以存入1000cvx進行一下測算,按每兩周收益10枚CVX的bribery計算,clever征收20%的harvestfee,實際給到用戶8枚clevCVX,以0.87的clevCVX折價,最終通過協議可以獲得大概7枚CVX。如果通過clever加一次杠桿,還是以0.87的clevCVX折價計算,500clevCVX*0.87=435CVX,相當于用戶存入1435CVX,按相同的收益,每兩周收益14.35枚,clever征收20%的harvestfee,實際給到用戶11.48枚clevCVX,還以0.87的clevCVX折價,用戶到手9.98枚CVX。已經低于自己去投票得到的bribery獎勵了,當然你還可以再加一次杠桿,但邊際效用已經很小了。

所以我們可以看到,當clevCVX>0.87CVX時,使用clever有利可圖,低于此值,則不如自己去投。這里考慮到的是clevCVX直接按現價換CVX的實際收益統計,如果你可以等,那就可以平價換CVX,收益也會高,當然你其實付出了時間成本。

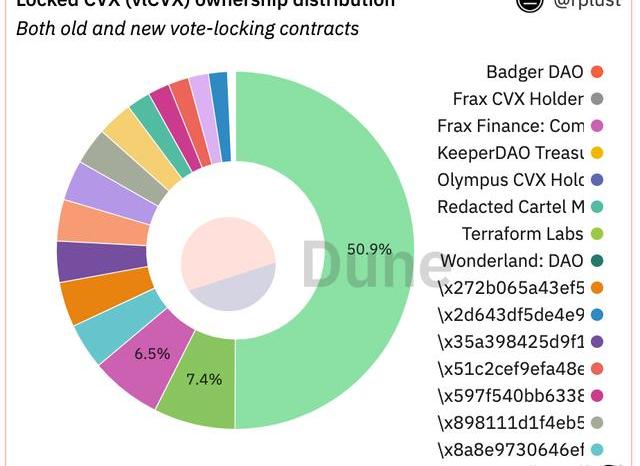

如果$clevCVX可以peg住CVX的價格,那么將更多的CVX持有者,甚至是CVX協議級的持有大戶如FRAX,badgerDao,olympus,redacted等都有可能加入持續做多CVX的陣營之中,與clever形成更為緊密的戰略合作關系。

Circle CEO:每一種法定貨幣都將有自己的數字貨幣:據cryptovest消息,Circle CEO Jeremy Allaire 近日向CNBC發表評論稱,無論是歐元還是美元,世界上每一種法定貨幣都將有自己的數字貨幣。[2018/6/21]

其實這一點已經部分成為了現實,convex前幾天剛通過的一條提案,frax在將來的6個epochs之內為clevUSD/FraxBP池子提供30萬枚$vlCVX的支持,作為回報,clever協議向frax協議提供1萬5千枚$CLEV代幣作為利益交換,我想這對于兩個協議是個非常好的共贏局面,clever為clevUSD提供了足夠強大且持久的流動性激勵保障,frax獲得了0.75%@0xC_Lever項目流通代幣,成為了大股東。

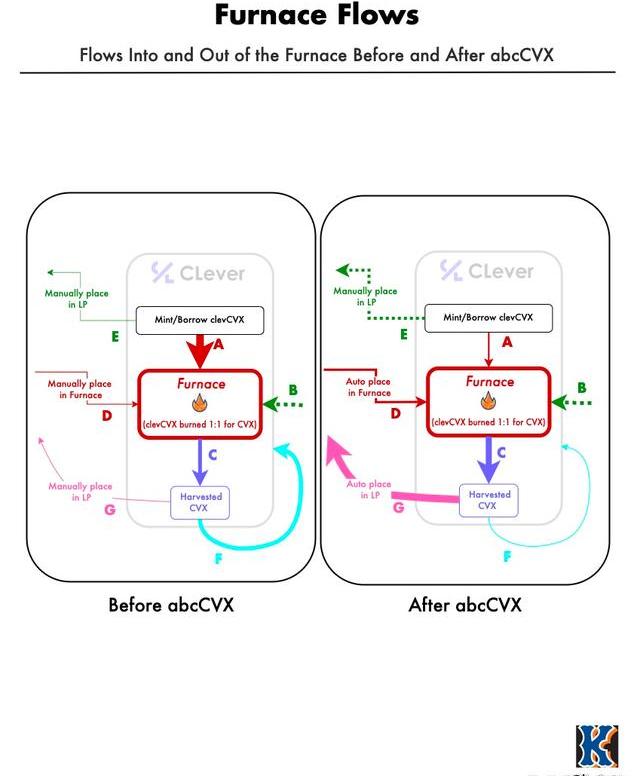

話說回到聯合concentrator搞的$abcCVX上,@kmets推文里的很多圖都非常便于我們去理解$abcCVX。

因為用戶存入的cvx是可以立即取出50%數量的clevCVX的,而bribe收益年化目前也就是30%,一方面是數量上的不對等,另外一方面是時間周期上的嚴重錯配。注入furnace里的clevCVX需要靠bribe收益流出CVX,然而進出量之間的巨大差異就導致了furnace如同一個排水堵塞的蓄水池,水越來越多,水位根本下不去。

解決的辦法就是給clevCVX找到新的去處,而不是直接在curve上賣掉或者進入furnace等待漫長的排隊。那么就給clevCVX/CVXLP增加足夠的激勵,一方面使得更多的clevCVX不再大量流入furnace,另一方面也能有效緩解clevCVX脫錨的問題。

這就是$abcCVX的誕生的初衷,借用@kmets推里的這張圖,那些將cvx存入concentrate換取$abcCVX的用戶,實際上一部分將cvx投入到clevCVX/CVXLP之中,另一部分折價購買clevCVX并存入clever的furnace中等待燃燒掉換回CVX,這也是$abcCVX底層資產的兩部分。

此外,$abcCVX還將每兩周兌換成cvx的bribery收益自動化的配置在clevCVX/CVXLP之中,進一步擴大這個池子的流動性。

與此同時,concentrate又幫你自動化的將這個池子產生的crv,cvx收益變賣成$abcCVX的底層資產,并以$abcCVX作為獎勵分發給你。這還沒完,再將$abcCVX質押進clever,你還可以獲得$clev代幣的獎勵。

這么一大通下來,真的,想不暈都難……

但作為每個眼饞高收益的投資者都應該清楚你的利潤來源于哪,風險幾何。

固然通過AlladinDao這兩個協議之間的相互配合,提高了$abcCVX的名義利率,但他的底層資產畢竟是交易對clevCVX/CVXLP和存在furnace等待燒燃的clevCVX。LP意味著你很有可能遭受到無常損失,尤其是你提供流動性之后clevCVX發生猛烈下跌,furnace中的clevCVX相當于一個久期不定的債券。

按照目前的burnrate測算,你在furnace中的clevCVX需要300多天才能完全換回CVX,而換回的CVX實際上也是回到了LP而已,并不是單純的CVX。而且,每一期bribery收入的變化也會使這個債券的價格產生劇烈波動。

所以總結來說,$abcCVX的底層資產都是比單純CVX代幣風險更高的資產類型,擁有一個高收益是對抗這種高風險的回報與補償。前幾天APR超高的時候,有不少degen都一頭沖了進去。但作為成熟的投資者,尤其是在幣圈這種極其險惡的環境下,拿自己的錢做最理性的判斷,明白利潤在哪,風險在哪,風險收益比如何,切不可人云亦云。

不管用戶怎樣做選擇,反正clever協議的目的就是:1.提高clevCVX/CVX池子的流動性,2.盡可能將clevCVX與CVX錨定住。

上線前幾天的數據也顯示出了不錯的效果。我不知道這種通過與concentrator復雜的合作會不會成為其他項目為提升自身項目代幣流動性的優秀范例,甚至推動一種新的流動性激勵的范式轉移。

還比如,如果curve的穩定幣交易對LP,都可以通過這種方式無清算借貸一半價值的穩定幣,然后復投LP,這甚至就直接挑戰了curve還未推出的crvUSD的地位了,可以極大提升在curve上LP的資金效率,急速擴張curve的TVL,而對于新生的clever和concentrator這兩個協議,則會迎來爆炸性的增長。

最后說一句,以上僅是個人推測,并非投資建議。項目代幣價值并不取決于當下協議的運行邏輯,而更多是在市場對其未來發展的預期。

最后:

歡迎私信進交流群!

感謝閱讀,喜歡的朋友可以點個贊關注哦,我們下期再見!

記者劉慶義張雪 “買bz4x送威馳”“買開拓者送科魯澤”......繼“12萬買C6”“30多個品牌跟進”之后,車圈這種“自殘式”掀桌子的玩法似乎愈演愈烈.

1900/1/1 0:00:00蛋仔助力好心情,為日常注入滿滿活力! 軟萌可愛的倉鼠米仔外觀,免!費!獲!得! 氣溫逐漸回暖,春天的腳步臨近啦,出游計劃必須安排,來跟倉鼠米仔一起加入春游隊伍吧.

1900/1/1 0:00:00美國類現金式的貨幣基金可能會越來越多地吸走美國小型銀行的存款,直到落后于市場利率的銀行存款利率最終被迫提高,與之競爭.

1900/1/1 0:00:00Tether是一種穩定幣,以1:1的比率錨定美元,旨在為加密貨幣市場提供價值穩定性。本文將從技術方式、金融屬性、公司背景、流行程度、風險和未來前景等方面探討Tether.

1900/1/1 0:00:00日前,工信部公示第367批《道路機動車輛生產企業及產品公告》,其中比亞迪海鷗在列。比亞迪海鷗定位低于海豚,預計將于今年上半年正式發布.

1900/1/1 0:00:00XRP價格在過去一周上漲了近30%;目前為0.486美元。過去24小時交易量大幅上漲156.20%。XRP反彈歸因于訴訟和散裝鯨魚活動.

1900/1/1 0:00:00