BTC/HKD-0.95%

BTC/HKD-0.95% ETH/HKD-0.72%

ETH/HKD-0.72% LTC/HKD-2.08%

LTC/HKD-2.08% ADA/HKD-2.91%

ADA/HKD-2.91% SOL/HKD-1.57%

SOL/HKD-1.57% XRP/HKD-1.6%

XRP/HKD-1.6%

圖片來源@視覺中國

本文原發布于鏈得得,授權鈦媒體App發布,作者:宋宋

3月還沒過半,加密銀行三巨頭便接連倒下。其中,Silvergate和Signature這兩家是加密企業的主要銀行,而硅谷銀行則有許多加密初創企業和風投公司作為客戶。

從上周五開始,在恐慌不斷發酵并持續三日后,當地時間周日晚上,美國聯邦政府終于介入并發布公告稱,

“將支持Signature和SVB的存款。從3月13日開始,儲戶可以支取他們所有的資金。與硅谷銀行破產有關的任何損失都不會由納稅人承擔。此外,SignatureBank周日被紐約州監管機構關閉。Signature所有存款人都將得到全額補償,納稅人也不會承擔任何損失。”

至此,恐慌稍顯平息。盡管在美國聯邦政府介入并為兩家銀行的儲戶提供擔保后,加密貨幣的價格自周日晚間開始反彈,但這一事件還是引發了穩定幣市場的不穩定。

其中,“USDC脫鉤”算是受此影響最大的事件。這也是繼上個月“美國紐約州金融服務部命令Paxos停止發行BUSD”后的又一中心化穩定幣事件。

盡管Tether都僥幸躲過了這些事件,但作為中心化穩定幣的龍頭,Tether一直都處在風口浪尖之上,受到監管機構的密切關注。因此,當美國加密監管明朗化以及數字美元正式推出時,Tether或將第一個受到沖擊。

opBNB測試網將于8月14日進行PreContract硬分叉:8月10日消息,BNB Chain宣布,opBNB測試網將于區塊高度5114294進行PreContract硬分叉,預計時間為北京時間8月14日14:00。opBNB全節點運行者需在指定時間之前完成升級。此次升級包括將預部署合約WBNB名稱設置為Wrapped BNB,符號設置為WBNB。[2023/8/10 16:17:52]

不太穩定的穩定幣

作為加密生態中重要的一環,穩定幣通常與現實世界資產的價值掛鉤,因此不尋常的金融狀況可能會導致它們跌破其固定價值。

自去年5月Terra項目的算法穩定幣崩潰開始,穩定幣領域便一直在加密世界帶來諸多問題。與此同時,監管機構在過去幾周也一直在持續關注穩定幣。在紐約監管機構和美國證券交易委員會對Paxos施加壓力后,BUSD遭遇了大規模的資金外流。

而在此次硅谷銀行倒閉事件中,由于USDC發行商Circle透露“有高達33億美元的資產被存放在硅谷銀行中”,支持者們擔心,如果Circle無法從硅谷銀行存款中獲得全額存款,穩定幣將會遭到擠兌,因此紛紛外逃。USDC隨之開始下跌,最低至0.8美元附近。

Circle在數字資產生態系統中的位置舉足輕重,同時又與傳統金融界保持著緊密的聯系,曾獲得貝萊德和富達等投資者8.5億美元的融資,因此,這次事件對行業信心造成了不小的打擊。

安全公司:Alphapo錢包中至少有3100萬美元被盜走:金色財經報道,據DeDotFi安全團隊稱,加密貨幣支付服務提供商Alphapo被盜金額超過3100萬美元,有報告稱金額高達約1億美元。其中,以太坊、波場和比特幣的熱錢包遭到黑客攻擊。被盜資金在各個EOA之間交換和分配。此次黑客攻擊可能是由于私鑰泄露造成的。調查仍在進行中。截至目前,被盜BTC的具體金額尚未得到證實。

金色財經此前報道,鏈上偵探ZachXBT表示,加密支付服務提供商Alphapo熱錢包中的ETH、TRON和BTC被盜取,損失約合2300多萬美元。[2023/7/24 15:54:16]

DAI作為另一種受歡迎的、與美元掛鉤的穩定幣,部分得到了USDC的支持,因此在USDC價格下滑的同時,DAI也在周六出現了脫鉤。同一時間,交易員們紛紛將USDC和DAI換成USDT,使其價格短時漲破1美元。

盡管Tether第一時間表示對硅谷銀行和Signature都沒有任何風險敞口,但它的商業行為以及儲備狀況卻受到了人們的質疑:既然對哪家都沒有敞口,那么Tether的儲備金究竟放在哪里?

目前,在美國財政部、美聯儲、聯邦存款保險公司的聯合“救市”下,Circle已然度過危機,并且正在尋找新的銀行合作伙伴。

在此次事件中,傳統銀行的關閉給USDC的贖回帶來了障礙,這也說明:如果沒有可信的贖回威脅,法幣支持的穩定幣本質上就是一種信賴游戲;這類穩定幣也容易受到擠兌的風險,造成恐慌性拋售,因為沒有人愿意成為最后的Hodler。

A股收盤:深證區塊鏈50指數上漲0.66%:金色財經消息,A股收盤,上證指數報3198.84點,收盤上漲0.03%,深證成指報10932.65點,收盤下跌0.37%,深證區塊鏈50指數報3227.73點,收盤上漲0.66%。區塊鏈板塊收盤上漲0.3%,數字貨幣板塊收盤上漲0.11%。[2023/7/19 11:04:23]

其他穩定幣

接下來我們看看市場、其他穩定幣以及DeFi領域對這場危機的反應。

在3月10日至11日期間,除了USDC,其他幾乎所有穩定幣都經歷了遠高于平均水平的波動,無論是上行還是下行。首先是DAI。

DAI

DAI/USDT-數據來源:DexScreener

DAI目前是加密世界第四大穩定幣,通過PSM和G-UNILP頭寸由USDC擔保43%。在恐慌期間,DAI的交易價格最低降至0.886美元。倘若當時USDC繼續貶值或經歷擠兌,DAI有可能面臨抵押不足的風險。

受此影響,同一時間,Maker協議治理代幣MKR的價格也暴跌了26.1%。

FRAX

比利時加密平臺Bit4You宣布暫停服務:金色財經報道,在主要服務提供商之一的CoinLoan被愛沙尼亞法院宣布破產后,比利時加密交易平臺Bit4You宣布將暫停其活動。

根據聲明,CoinLoan持有Bit4You的客戶資產比例為,約85.66%的XRP,約81.45%的BTC以及67.32%的ETH。Bit4You補充說:“迄今為止,沒有跡象表明我們的客戶使用CoinLoan持有的虛擬貨幣無法收回。”

4月24日,愛沙尼亞一家法院命令CoinLoan停止所有業務,包括提款;該公司在2022年7月將用戶提款限制為每24小時5,000美元,以避免資金擠兌。[2023/4/28 14:31:48]

FRAX5DPrice-數據來源:TradingView

FRAX是第六大穩定幣,部分也由USDC通過其流動性和AMOs提供抵押。

恐慌期間,FRAX經歷了有史以來最大的脫鉤,在一些交易場所的價格低至0.877美元,因為市場擔心它會受到USDC脫鉤的影響。與Maker一樣,該協議的治理代幣FXS也經歷了大幅下跌,從3月9日至11日下跌幅度達到了20.4%。

研究:隨著Alameda的影響持續存在,越來越多的加密初創公司推遲代幣發行計劃:金色財經報道,盡管BTC和ETH價格上漲,但由于缺乏流動性,一些項目正在推遲其代幣發行計劃。CoinMarketCap 的數據顯示,整個 2022 年新幣申請數量下降,從第一季度的 10,264 個下降到第四季度的 6,350 個。隨著加密貨幣交易所 FTX 及Alameda Research 倒閉,這種下降在年底加速。在破產之前,Alameda 是最大的做市商之一,為大型和小型代幣提供數十億美元的流動性。年初至今,這個數字僅為 3,000 份申請。[2023/2/16 12:11:24]

LUSDandsUSD

LUSD/USDC5D-數據來源:DexScreener

在整個危機期間,Liquity的LUSD和Synthetix的sUSD都存在溢價,最嚴重的時候,這兩種穩定幣在某些DEX的交易價格曾高達1.08美元。

與USDT一樣,它們在危機期間被用作避險資產,充當起“避風港”的角色。換言之,每個對加密抵押品存在專有用途的穩定幣都出現了溢價。

Liquity的LUSD使用ETH作為抵押品,sUSD使用SNX而不是ETH作為抵押品。盡管存在不同,但在危機期間,交易員更加重視其去中心化的特性。

CurvePool

CurvePool作為穩定幣的深度流動性來源,對流動性提供者極具吸引力,可作為市場如何看待給定穩定幣風險的衡量標準。當資金池變得不平衡時,它可以反映出LP認為哪些資產風險更高或更低。

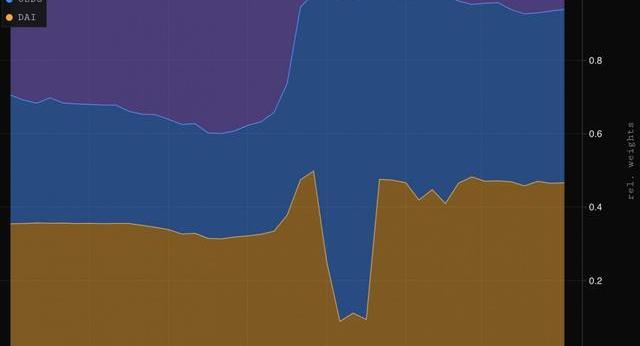

考慮到這一點,讓我們看看在危機期間,CurvePool的組成是如何變化的。首先從3Pool開始,這是Curve上最大的池,由USDT、USDC和DAI組成。

Curve3Pool7DComposition-數據來源:Parsec

如圖所示,LP在恐慌最嚴重的時候選擇逃往USDT,試圖減少他們對USDC和DAI的敞口。在3月10日晚恐慌達到頂峰時,3Pool已經變得嚴重失衡,僅持有1.5%USDT。

3月11日,LP試圖通過排空DAI池來進一步減少他們對USDC的敞口,致使DAI池的構成低至8.5%。

考慮到3Pool理論上應該擁有各三分之一的上述穩定幣,因此這造成一個巨大的不平衡。

盡管目前有所恢復,但截至發稿時,該池的比例仍然嚴重不平衡:USDC的組成為47.1%,DAI的組成為46.6%,USDT的組成僅為6.3%。

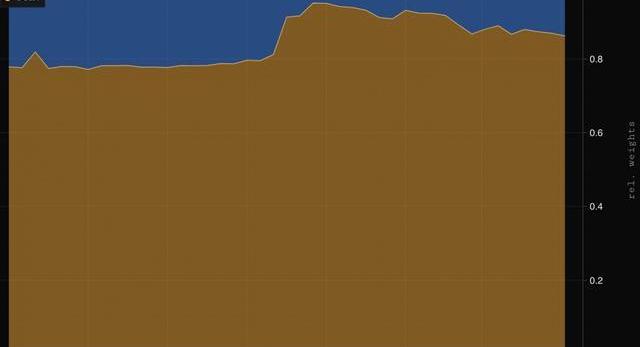

Curve3CRV-LUSD7DComposition-Source:Parsec

并且,其他池的穩定幣持有者也試圖逃離USDC。例如,LUSD池中的USDC的比例高達95.5%,而LUSD的比例僅為4.5%。這一點很好理解:流動性提供者逃離了受USDC影響的穩定幣,轉向不受USDC影響的穩定幣。

目前,這些池子相對于USDC仍嚴重失衡,這表明市場仍存在一些擔憂。

借貸市場

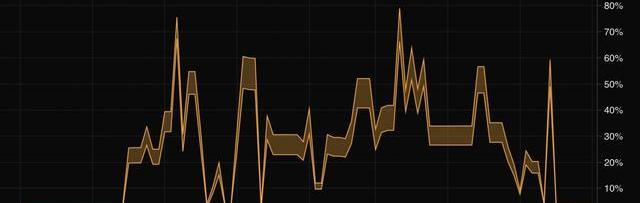

USDCAaveV2Rates3/10-3/14-數據來源:Parse

借貸市場的利率在兩個方向上存在巨大波動,以太坊上AaveV2的USDC借款利率從3.4%暴跌至2.1%,DAI從2.9%下降到0.9%。

LUSDAaveV2Rates3/10-3/14-數據來源:Parsec

而在此期間,USDT、LUSD和sUSD等接近錨定或溢價交易的穩定幣的利率出現了飆升。例如,LUSD的借款利率在3月11日飆升至75%。

雖然乍一看,這似乎是借款人在做空后面這些穩定幣,但實際上,利率高可能是因為用戶為了擺脫Aave而撤出這些資產,因為Aave對USDC和DAI有大量敞口。這也意味著在危機期間,Aave經歷了“小型擠兌”,但與硅谷銀行不同,該協議仍在繼續正常地運作

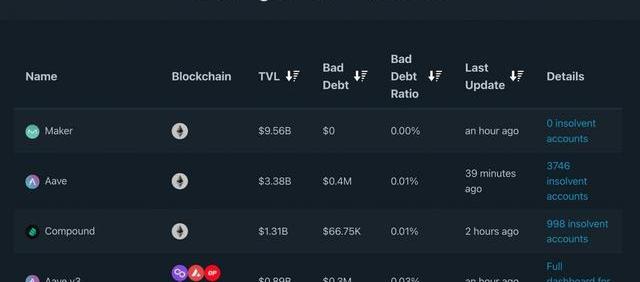

除了承受住了“小型擠兌”,像AAVE這樣的貸款協議還能夠在動蕩中幫助順利地進行清算

根據MEV分析網站EigenPhi發布的數據,在3月10日至11日期間,市場上發生了超過1190萬美元的清算,但像AaveV2、V3以及Compound這樣的主要貸款機構只擁有大約80萬美元的壞賬,占這些協議合計TVL的0.014%。

BadDebtPerLendingMarket-數據來源:RiskDAO

結論

盡管LP們瘋狂逃向USDC以外的穩定幣,但似乎沒有任何協議因脫鉤而崩塌。就像以外在熊市中一樣,DeFi很有彈性,促進了因波動而導致的清算。

即便如此,我們還是要從這場危機中吸取教訓。DeFi必須減少對受TradFi脆弱性影響的、由法幣支持的穩定幣的依賴。這暴露出了其他潛在的漏洞。此次恐慌也表明,去中心化資產在危機時期也存在溢價。

參考文章:

CNBC:WhatthefailuresofSignature,SVBandSilvergatemeanforthecryptosectorBankless:StablecoinPandemonium

Tags:USD穩定幣USDCUSD幣USD價格為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣USDC幣USDC價格

人生來就在學習如何做人,臨死的前一天還在學習。即使有心理學,也很難真正理解如何成為一個被喜歡的人。但是困難不代表你做不到。如果很難,你應該試試。哪怕能讓人有一點點感覺和收獲,也會起到作用.

1900/1/1 0:00:00近期,GMX幣價的亮眼表現,也讓行業目光聚焦在了這個領域。眾多協議類項目層出不窮的當下,那么誰能助推GMX實現億級突破?我就4個相關協議類項目進行了比較,發掘潛在機會,對比分別如下:一、GMX上.

1900/1/1 0:00:00最大的山寨幣以太坊有了新的發展。以太坊區塊鏈啟用了一項稱為“帳戶抽象”的新功能,該功能被視為一項關鍵增強功能,可以使用戶在丟失在線錢包私鑰時更容易恢復其加密貨幣.

1900/1/1 0:00:001.馬斯克的行為對經濟領域的影響一是,馬斯克在加密貨幣領域:喊話狗狗幣,狗狗幣漲超20%;一個狗狗頭像,帶動狗狗幣上漲20%;一個以比特幣支付購買特斯拉的短暫決定,使加密貨幣市場大幅拉升.

1900/1/1 0:00:00新冠病對全球的醫療系統提出嚴峻挑戰,暴露了各國醫療資源的不足,加強公共衛生體系建設刻不容緩。國家、社會、人民群眾各個層面都對中國醫療衛生服務體系提出了新的要求和更高的期待.

1900/1/1 0:00:001.Pi的愿景: 建立世界上最具包容性的點對點市場,由世界上使用最廣泛的加密貨幣Pi推動。Pi的使命是盡可能包容,如果說的更宏大一些,就是讓地球更好.

1900/1/1 0:00:00