BTC/HKD+2.75%

BTC/HKD+2.75% ETH/HKD+5.51%

ETH/HKD+5.51% LTC/HKD+1.57%

LTC/HKD+1.57% ADA/HKD+6.7%

ADA/HKD+6.7% SOL/HKD+4.45%

SOL/HKD+4.45% XRP/HKD+4.68%

XRP/HKD+4.68%

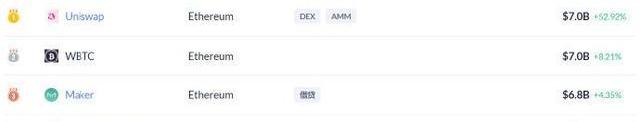

UNI的鎖倉量已經70億美金,排在第一了。

去年8、9、10我一直堅信UNI就是DEFI之王,市值必將進入TOP5,現在看這個目標已經近在咫尺。現在是177億美金流通市值,說不定這個牛市的最高潮時期就會進入千億美金市值。V3馬上要推出,這是極大利好,將遠遠超越其他DEX,另外我猜UNI會隨著V3推出第二輪挖礦,將鎖倉量拉高到百億美金級。

據Cointelegraph消息,因市場猜測Uniswap即將上線V3,Uniswap治理代幣UNI價格在一周內飆升近50%,成為第八大加密資產,市值177億美元。此外,根據Messari數據,目前UNI是第二大基于以太坊的資產,市值僅次于Tether,比Chainlink市值高出近50%。目前UNI價格在34美元一線。與此同時,UNI于3月5日進入加密資產市值前10名,成為首個進入前十大加密資產的DeFiDApp原生代幣。歷史數據顯示,在24小時內,UNI市值從3月4日的88億美元增加到147億美元。

鏈上交易聚合器1inch Network將1億枚1INCH代幣鎖倉1個月:金色財經報道,據 Lookonchain 數據監測,鏈上交易聚合器 1inch Network 一小時前鎖定 1 億枚 1INCH(價值約5530萬美元),為期 1 個月。[2023/2/9 11:57:17]

對于整個生態來說,更重要的是用戶量的增長率,需要更多的原本從來沒有玩過DEX的人進來玩。UNI整體市值會有很大的拉升,有可能很快進入TOP5以內,甚至TOP4以內。從更大的視角看,上帝視角看,這是去中心化應用大規模普及的開始,單個DAPP市值進入千億美金時代。

去年9.4全球資本市場暴跌,也引發了幣市暴跌,火爆的DEFI一下子降溫。當時就有人說UNI發幣是去年DEFI最后的狂歡,我當時寫了文章反對這種觀點。現在回顧看,在UNI第一輪挖礦結束11.19號以后,反而又刺激誕生了一批新的DEFI項目,包括BASISCASH等等,年底算法穩定幣達到最瘋狂時期。可見,很多事情,不要因為一時的低迷、低谷就對大勢判斷變形,最怕的就是“專家的嘴”。

數據:目前Polygon鎖倉量為47.2億美元:9月13日消息,據DeFi Llama數據顯示,目前公鏈Polygon鎖倉量為47.2億美元,相較于6月15日的鎖倉量高點105.4億美元下降了約55%。[2021/9/13 23:20:44]

很多人分析項目的價值拿MarketCap/TVLRatio來說事,其實我現在分析:只看流通市值鎖倉比分析價值增長率,最適合的是剛誕生的項目,反而不適合已經成長起來的項目。UNI流通市值$177億,流通市值鎖倉比是3.78;CRV的是0.16;Badger現在是0.26。但UNI或許比后面兩者有更強的增長率。

增長率的關鍵還是看日活和用戶量增長率,本質還是看DAPP是否真的有人在用。Badger在去年12月到今年1月,鎖倉當時在7億美金,但是單價只有7美金,市值極低,說明了用戶量相對來說是很大,但他們無處發泄,等到DIGG挖礦啟動、加上大環境轉好,BADGER的價格就一路猛沖。而現在已經過了早期那種猛烈暴漲的階段,用戶量可能是上漲,但用戶增長率在下降,資金流入減少。

Curve鎖倉量突破90億美元創歷史新高:據Debank最新數據顯示,基于以太坊的DEX&AMM去中心化金融協議Curve鎖倉量已突破90億美元,創下歷史新高,為92億美元。目前DeFi總鎖倉量為974.9億美元,鎖倉量排名前三的是Aave V2(117億美元)、Maker(114億美元)、Compound(107億美元),Curve位列第四。[2021/8/7 1:40:45]

所以,只看流通市值鎖倉比分析價值增長率,最適合的是剛誕生的項目,反而不適合已經成長起來的項目。所以一個項目,無論是早期還是以后,看用戶量增長率是判斷這個項目價值的最好指標。

NFT最近很熱,所有很熱的東西千萬不要追漲殺跌。但熱度的利好是刺激效應技術走向真實應用,比如估計以后NFT數字產品電商也會爆發,類似盲盒音樂、連續的漫畫作品、小說、視頻等等,讓作者真正通過正版獲得應有的回報。

Gate.io“天天理財”第198期 USDT鎖倉理財明日開啟:據官方公告,Gate.io 將于4月27日(明日)12:00上線第198期 USDT鎖倉理財,總額度 5,000,000 USDT,鎖倉期限7天。[2021/4/26 21:00:25]

每次NFT熱似乎都會帶動新的一輪DEFI爆發。最早是幣安上線NFT代幣,但卻是ANT漲了。去年10月NFT火熱,當時DEGO推特瞬間達到4萬粉絲,但結果后面還是新的DEFI項目起來了,并且將算法穩定幣推到年底的高潮。

過去20天的低迷,也是讓NFT火熱起來了,這次之后應該是基于L2的DEFI大爆發。過去30天,UNISWAP用戶增長了22%,這本身也是一個信號,需求在增長。急需技術上出現大突破。

判斷項目價值的指標要綜合起來看:用戶增長率、用戶量、用戶日活、月活、鎖倉量、流通市值鎖倉比、發行總量目前價市值預估FDV。最有價值的指標還是看“用戶增長率”和三月后的存量月活。

數據:以太坊上DeFi協議總鎖倉量584.6億美元:據歐科云鏈OKLink數據顯示,截至今日16時,以太坊上DeFi協議總鎖倉量約合584.6億美元,環比下降0.91%。

近24小時鎖倉量增幅前三名的DeFi協議分別是MITH(+23.35%),Erasure (+19.97%)以及B Protocol(+14.51%)。

當前鎖倉量排名前三的DeFi協議分別是WBTC 74.6億美元(-3.58%),Maker 69.5億美元(-0.38%)以及Compound 63.2億美元(-2.32%)。[2021/3/16 18:49:20]

BadgerDAO將2100萬美元的DAOtreasury資產出售給四個主要投資者,分別是PolychainCapital、ParafiCapital、BlockchainCapital和鯨魚錢包0xB1。此次出售是作為更廣泛的“通過戰略伙伴關系實現資金多元化”計劃的一部分。

另外據3月9日消息,去中心化穩定幣項目FeiLabs已從FrameworkVentures、CoinbaseVentures和AngelList創始人NavalRavikant等處籌集了1900萬美元。即將推出的FeiProtocol將通過直接將穩定幣出售給用戶來鑄造穩定幣。

Fei公布了TRIBE治理代幣分配計劃,根據分配方案,社區、團隊、投資者分別占代幣分配的比例為80%、15%、5%。絕大部分TRIBE將由DAO控制。創世團體將有機會參與初始DEX發行。TRIBE的總初始供應量為10億。

三月中下旬,算法穩定幣會集體出洞,冬眠結束了。

去年DeFi獲得VC投資的很少,而今年VC對DeFi項目投資的力度和規模非常大,FEI還沒啟動,就和已經上線幾個月的Badger融資規模接近了,相當于在天使投資階段就1900萬美金。海外VC在區塊鏈領域投資今年非常活躍,而國內還沒有類似熱度,但其實國內資本和項目方都正在向海外發展,這與國內法律法規等因素制約有明顯原因。

部分抵押型穩定幣已經成為現在業界共識,純算法穩定幣還需要更長時間的探索,另外或許純算法穩定幣會發展成一種獨立的新興加密貨幣,未必一定要以錨定大國法幣為目標。

優質DeFi項目,與以前的區塊鏈項目推廣方式完全不同,最不需要的就是大V站臺、媒體宣發、廣告鋪天蓋地。尤其是純社區項目是自我驅動、自我生長、自我爆炸。以前是項目流量來自媒體,現在是媒體用對優質項目的報道獲取流量。

UNI是因L2而暴漲最大的,這是因為交易的高頻需求,但我認為:

UNISWAP是DEFI之王,但不是區塊鏈3.0集大成者,區塊鏈3.0不僅包含DAPP應用,還有WEB3類,只有WEB3才會是區塊鏈3.0集大成者,是很多頂級DEFI的入口,包括是UNIswap的入口,現在很多人還不敢想像這一點,但未來很快就會出現。

去中心化社交產品的最高境界,就是建立基于以太坊的去中心化社交網絡。最有價值的資產,都在這塊大陸上,隨著L2大規模啟用,類比有兩大手機操作系統,以太坊將更加壟斷,其他公鏈類基礎設施越來越沒有存在的必要。

自瑞波12月被美國證券交易委員正式指控瑞波公司和2名高管進行了高達13億美元的未注冊證券發行之后。瑞波幣Billions項目組就從0.6美元腰斬到不到0.3美元了.

1900/1/1 0:00:00隨著新冠疫情持續蔓延,全球大水漫灌,通貨膨脹的態勢下,通縮機制的數字貨幣的發展勢如破竹,已然成為公眾主流的投資品種.

1900/1/1 0:00:00本周,似乎每家大公司都希望消費者開始使用數字資產付款。 昨天,PayPal開始允許客戶使用其加密貨幣余額付款.

1900/1/1 0:00:00保時捷曾經是一家生產跑車的公司,后來把賭注壓在了在一輛名為卡宴的SUV上,結果是取得巨大成功。現在保時捷銷售兩款運動型轎車,即四門的Panamera和電動車Taycan,這兩款車與旗下的其他跑車.

1900/1/1 0:00:0002.15|經濟學人閱讀|扉頁文章TherealrevolutiononWallStreet經濟學人TheEconomist是一份英國的英文新聞周報,分八個版本于每周五向全球發行.

1900/1/1 0:00:00隨著Billions項目組的價格接近59,000美元,其相對于黃金的價值接近歷史新高,這可能暗示著出現了一種新的優先價值存儲。 比特幣用黃金來衡量,比特幣的價格在周二達到了34.94盎司.

1900/1/1 0:00:00