BTC/HKD+0.69%

BTC/HKD+0.69% ETH/HKD+1.53%

ETH/HKD+1.53% LTC/HKD+2.64%

LTC/HKD+2.64% ADA/HKD+1.34%

ADA/HKD+1.34% SOL/HKD+1.25%

SOL/HKD+1.25% XRP/HKD+0.42%

XRP/HKD+0.42%編輯導語:從現金交易,消費前需要先去銀行取錢,到大范圍電子貨幣交易,手機輕松一支付便能買到想要的商品,這個過程不過十來年的時間。隨著支付方式的演變,人們的生活也變得越來越便捷,那么,你了解支付的發展歷程嗎?接下來,本文作者為我們詳細地分析了貨幣的發展史,并總結了支付模式的演變。

經濟生活的中的人們,一定會通過支付獲取產品或服務,來滿足自己的日常所需。以前我們通過現金付款,一手交錢一手交貨,近些年我們通過電子支付,不用每天都帶著錢包,大大提高了人們的付款體驗。

我在這里就簡單闡述一下支付的發展歷程,讓大家了解與自己息息相關的支付,它的全貌到底什么樣?

支付又稱付出、付給,多指付款,是發生在購買者和銷售者之間的金融交換,是社會經濟活動所引起的貨幣債權轉移的過程。支付包括交易、清算和結算。——百度百科

一、貨幣發展史

談到支付,不得不說貨幣,貨幣作為“一般等價物”,在古往今來的交易中扮演非常重要的角色,在此簡單敘述貨幣的發展史。

1.物物交換

在遠古社會,原始人過著采獵生活,女人采摘果子,男人狩獵野獸。

采獵獲得的物資只在本部落進行流通,每個部落的生存環境不同,獲取的物資也不盡相同,隨著部落之間交流的深入,部落之間存在貨物互換的情形。

比如我們常見的這幾個漢字“甲乙丙丁午己庚辛壬癸”,中國古代就是10個部落,每個部落有擅長的能力,并以此漢字作為部落的徽號。如“甲”部落,該部落擅長制造盔甲盾牌,故用“甲”字給部落名;如“乙”部落,該部落擅長結繩,故用“乙”字給部落名。

部落之間相互交換物品,擁有羊腿的想換蘋果,恰好擁有蘋果的也想要羊腿,于是他們之間就能互換成功。

如果擁有蘋果的人不想要羊腿,而是想要羊皮,于是就需要把擁有羊皮的人納入整個互換體系。那么這個互換體系就非常復雜。

南非太陽能公司Sun Exchange用比特幣向投資者支付股息:金色財經報道,據Bitcoin Magazine消息,南非太陽能公司Sun Exchange用比特幣向投資者支付股息。[2022/11/6 12:21:03]

2.實物貨幣

于是就出現了一個中間置換物,即“一般等價物”,也就是貨幣,將蘋果換成貨幣,再用貨幣去換想要的羊腿。

最初的“一般等價物”大多為部落生存領域所稀有的物品,如貝殼、鹽、特殊的石頭等等。

《人類簡史》的作者赫拉利說過,區別人和動物的標準不是人會使用工具,因為有些動物如猩猩也會使用工具,區別是人擁有虛構能力。

人可以把太陽當做自己的祖先,可以把熊當成自然神。而實物貨幣除了其本身的實用價值,還具備人類附加的虛擬信用價值,相信的人,貝殼就有價值就能換羊腿。不相信的人,貝殼就是貝殼。

隨著社會活動的進一步擴大和深入,“一般等價物”也在不斷更迭,以讓更多的人相信其信用價值。

實物貨幣的衍化歷程:

那么這些貨幣其信用價值是由誰做背書的呢?

不是某個個人、組織,也不是某個國家,內陸部族的貨幣貝殼放到一個沿海部族肯定無法使用,黃金卻可以跨地域兌換。實物貨幣的背書者就是實物貨幣本身,是貨幣在一定區域范圍內的稀缺性決定其有資格具備信用價值。

民間流通的貴金屬在交易過程中需要鑒別成色、稱重度量、實物分割才能進行交易,支付的效率和準確度都不夠,于是國家開始制作可衡量的鑄幣。

3.紙質貨幣

金屬貨幣成為主流實物貨幣后,存在一個非常大的問題:跨區域遠距離的貨幣交割問題,大金額的交易需要雇傭鏢局押送錢兩,支付的效率和體驗非常差,而且還容易被劫鏢,非常不安全。

機智的商人見有利可圖,開辦“交子鋪戶”,即銀行的雛形。銀行在買賣雙方地點設置站點,買方將貨幣存放在銀行,銀行提供紙質票據證明貨幣所有權并收取貨幣保管費。

這個紙質票據,即為紙幣的雛形。對于買賣雙方來說,只需要交易紙質票據就可以進行跨區域的交易,而不需要再擔心實物貨幣的交割問題。

內容在線平臺Substack開始接受比特幣支付:8月23日消息,內容在線平臺Substack 作家可以通過該平臺從訂閱中賺錢,它已將比特幣作為一種支付選項。Substack 發言人表示,該選項目前僅適用于“選定的一組以加密為重點的出版物”,并補充說:“我們期待根據反饋和需求探索更廣泛的可用性。比特幣支付快速、方便、安全,費用低。我們使用閃電網絡進行交易,這比信用卡更快。”據悉,Substack 將在鏈上和通過閃電網絡接受比特幣。(Theblock)[2021/8/23 22:32:15]

隨著交易范圍的擴大和交易頻次的提高,紙幣漸漸取代金屬貨幣成為市場上支付的“一般等價物”,但是早期的紙幣還是金屬貨幣的紙質化映射,由銀行發行,由銀行的信用作為背書,此時還不是真正的貨幣。

之后國家回收部分金屬貨幣發行紙質貨幣,紙幣才真正登上歷史舞臺。

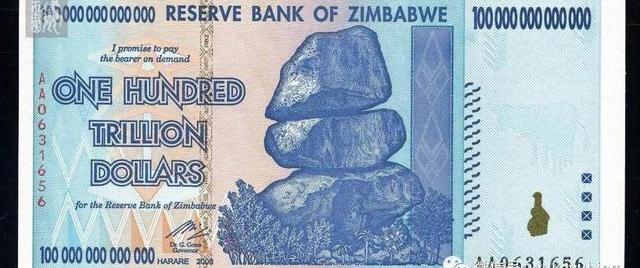

現代的紙幣已不和任何金屬貨幣有掛接,國家中央銀行想發行多少就發行多少,發行多了,通貨膨脹,紙幣實際價值變低;發行少了,市場貨幣需求無法得到滿足,發展減緩。

紙幣不再以稀缺性定義其信用價值,而完全由國家和市場決定貨幣的信用價值。像津巴布韋的貨幣匯率:1人民幣(CNY)=8937396522津巴布韋幣(ZWD),如此天文的匯率反映國家信用的崩潰。

紙幣相較金屬貨幣來說便攜了很多,當然如果你有幾百萬、上千萬,也不方便攜帶。這個時候就需要電子貨幣或者數字貨幣登場了。

4.電子貨幣

很多人應該很久沒用過現金了,早晨出門買包子、坐公交地鐵、中午晚上吃飯、周末逛個商場買衣服等等,貌似現在都可以使用手機支付,人們沒必要帶著現金出門,也不需要接收收銀員找回的叮叮當當的零錢。

支付的效率得到質的飛躍,鼠標一點、手指一動,你手上的錢就以光速到了世界其他地方。

大家現在的錢主要存儲在3個地方:現金、銀行賬戶、微信/支付寶類第三方支付賬戶。現金在自己手上、銀行賬戶實體資金存在銀行、微信/支付寶的實體備付金存在央行。

英國央行行長貝利:比特幣不適合支付,穩定幣能減小支付摩擦:9月4日消息,英國央行行長貝利(Andrew Bailey)在近期的一場網絡研討會中發表了自己對比特幣、穩定幣、央行數字貨幣的看法。他表示“像比特幣這樣的加密貨幣與貨幣根本沒有任何聯系,它們的價值無疑有很大的波動幅度,它們基本上不適合支付。”不過貝利對于(很可能與未來央行數字貨幣協同運作的)穩定幣持看好態度,他表示“穩定幣能提供一些好處,能夠進一步通過提速和降低支付成本來減小支付摩擦,與社交媒體平臺或者零售服務的整合也很方便。”[2020/9/4]

電子貨幣與現金沒有本質區別,仍然是以國家信用作背書,電子貨幣只是現金的線上數字化體現。去除了紙幣的物理限制,使得支付的方式從線下走到線上、從實體走向虛擬。也使得支付的效率飛速提升。

5.數字貨幣

數字貨幣有中央銀行發行的中心化貨幣,也有算法制定的非中心化貨幣,后面另立章節詳細闡述。

雖然中國央行發行的數字貨幣已在試點,但還未真正投入人們的日常使用中,但數字貨幣肯定是未來貨幣世界的一種重要形態,可能會改變整個世界的協作模式。

人類已經經歷了物物交換、實物貨幣、紙幣、電子貨幣,現在和未來還有數字貨幣。貨幣形態的衍化越來越便捷,支付效率的提升,使社會化活動的周轉效率大大提高。

二、支付模式的演變

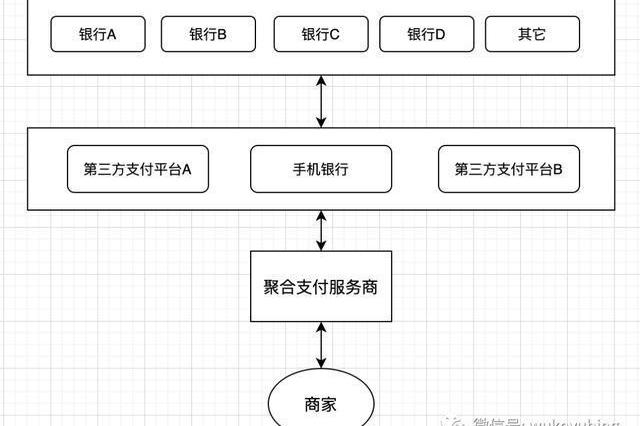

隨著支付寶、微信的興起,經常聽到的一個詞就是第三方支付,那什么是第三方支付?支付相關的那么多機構,如央行、銀行、銀聯等,它們扮演了一個什么樣的角色?

下面的章節就簡單闡述一下支付模式的演變和參與主體的角色定位。

1.一方支付

下圖是移動支付興起之前買包子時的場景,小王早上在包子鋪買包子,一手交現金一手拿包子。這個場景參與主體只有買賣雙方,簡單明了,這種模式資金流和現金流是統一的。

2.二方支付

下圖是有銀行介入的支付交易:小李媽媽給遠在北京上大學的小李匯生活費1000元。這個場景就無法面對面付現金了,小李媽媽只能借助銀行付給小李,銀行在其中扮演資金流中轉的角色。

以上是單銀行的模式,如果小李媽媽和小李持有的銀行賬戶不是一家怎么辦?如下圖所示:

yearn創始人提議將系統獎勵用于治理目的前先支付運營費用:8月10日消息,yearn(YFI)創始人AndreCronje稱,考慮到系統獎勵可以完全覆蓋運營支出,且目前沒有必要即時發行額外的YFI,因此建議將系統獎勵用于治理等目的前先來支付諸如審計、部署成本等運營費用。不過,目前就是否將系統獎勵分配為運營費用有待表決。投票將在本周進行,贊成方案為使用獎勵來支付運營費用,而非鑄就額外的YFI,反對方案為不斷向質押者提供獎勵。[2020/8/10]

小李媽媽用銀行A賬戶支付后不久小李就在銀行B收到的生活費。由于銀行間資金交割不是實時的,所以小李拿到的生活費是銀行B墊資的,銀行A還欠銀行B共1000元。

資金流并未隨信息流的完成而結束,資金流和信息流存在差異。

那么兩家銀行之間如何結算這1000元呢?

如果這兩家銀行互信,那么選擇一個時間點,比如每日17點對前一個工作日17點到當日17點的交易軋差計算差額,由銀行A把1000元運送到銀行B。

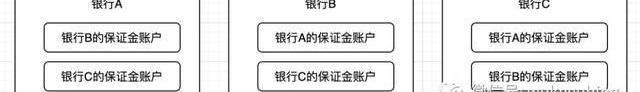

如果這兩家銀行不互信,那么就要用到保證金模式,銀行A和B相互在對方銀行存儲滿足交易的保證金頭寸,這樣就保證了抵賴的發生。

早期銀行數量相對較少,上面的兩種模式都可以,但隨著銀行數量的增加,兩兩交割是個非常復雜的流程。

如3家銀行需要交割3次;4家銀行需要交割6次;10家銀行需要交割45次;50家銀行需要交割1225次。

如果遇到類似A欠B10元,B欠C10元,C欠A10元的場景,明顯是不需要交割的,按正常的交割流程必然會帶來資源的浪費;如果使用保證金模式,那么每家銀行都需要在其他銀行開設賬戶,資金的管理將變得非常不方便。

軋差:方向相反的多筆交易,在結算或結束交易時,可以將各方債權在相等數額內抵銷,僅支付余額。如A欠B10元,B欠A8元,軋差的結果只需要A付給B2元即可。

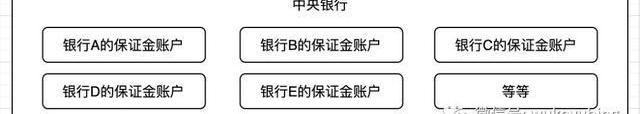

鑒于上面的問題,需要有一個機構統一處理所有銀行的資金結算問題,于是中央銀行出現扮演了這個角色。所有銀行都需要在央行開設保證金賬戶,即存款準備金。

報告:金融機構大多已部署區塊鏈來改善支付及證券結算等:金色財經報道,3月19日,Business Insider Intelligence發布報告《銀行業區塊鏈:四家銀行區塊鏈早期成功與失敗的內幕》。報告分析了全球許多金融和科技組織,包括澳大利亞和新西蘭銀行集團、美國銀行、花旗銀行、匯豐銀行、Ripple、Visa、富達投資和CME集團。報告指出,金融機構大多已部署區塊鏈來改善支付、證券結算、欺詐檢測安全性和貿易融資。調查結果顯示,在接受調查的金融機構中,有66%看到了區塊鏈和分布式賬本技術在支付方面的主要優勢,而56%的受訪者將證券結算視為主要優勢。41%的受訪者表示,欺詐檢測和安全性是其實踐中區塊鏈的主要用例之一,而38%的調查參與者認為貿易融資是區塊鏈的主要用例。[2020/3/20]

備付金:客戶備付金是指支付機構辦理客戶委托的支付業務,實際收到的預收代付貨幣資金。原來支付機構的備付金開設在各個銀行,目前支付機構的備付金100%存管在央行,銀行按照存款準備金率上繳資金至央行。

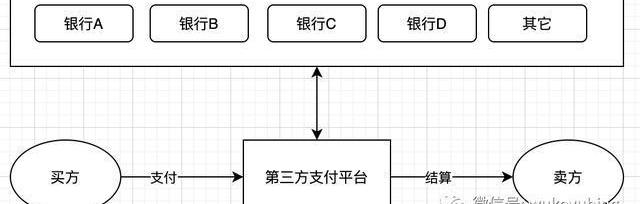

3.第三方支付

21世紀伊始,電子商務發展非常迅猛。原先必須去商場或者找人代購產品,電商的出現,人們可以足不出戶買到想要的商品。

但是當時線上支付體驗還非常不友好。我曾經線上買了一個望遠鏡,付款只能去郵局匯款。當時人們都不相信線上購物,線下購物,一手交錢一手交貨,雙方面對面可以建立信任。

然而線上交易買方和賣方互不認識,無法建立良好的信任。買賣雙方互相不信任,買方先付錢則擔心賣方不發貨,賣方先發貨則擔心買方不付錢。

于是就出現paypal和支付寶這些第三方支付公司。第三方支付公司通過擔保賬戶的模式解決買賣雙方不互信的問題:買方先付款,賣家不會立即收到錢,等到買家收到貨品并驗收無問題時,才會觸發確認收貨,此時賣家才收到結算款。

另一方面第三方支付機構為了方便用戶便捷支付,直連接入眾多銀行,用戶可以線上使用銀行卡支付,不需要再去銀行匯款或者使用網銀那種糟糕的支付方式。

有興趣的可以閱讀《螞蟻金服》這本書,其中詳盡闡述了快捷支付的誕生過程。

這時資金流就與二方支付產生的差別。以買方用銀行A支付,買房以銀行B收款為例,詳細資金流見下圖:

用戶可以先充值到第三方支付的余額賬戶,也可以直接使用銀行卡支付。這個時候第三方支付公司充當了賬戶機構的角色。

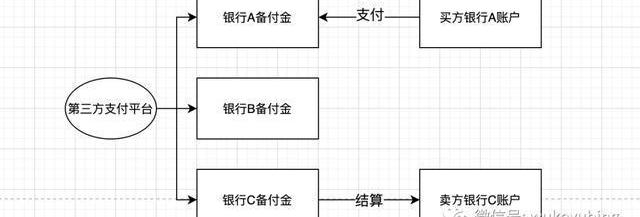

這時候就產生了一個新問題:第三方支付公司充當了銀行清算機構的角色。假設第三方支付接入了A、B、C三個銀行,在這三個銀行都有備付金賬戶。

如果買方是銀行A賬戶,賣家是銀行B賬戶。買方支付:實體資金到第三方支付在銀行A的備付金賬戶;賣方結算時:實體資金從第三方支付在銀行A的備付金賬戶結算給賣方銀行C賬戶。

這種情況不利于國家進行監管,于是國家對此進行了整改,整改方案如下:

支付公司備付金賬戶由在銀行變成在央行,且備付金需要100%上繳至央行備付金賬戶,旨在糾正和防止支付機構挪用、占用客戶備付金,保障客戶資金安全。推出網聯,即線上版銀聯,由網聯直連銀行,支付機構再也不需要一家一家銀行溝通對接,三方模式演化為四方模式。網聯即非銀行支付機構網絡支付清算平臺,網聯作為全國統一的清算系統,主要處理非銀行支付機構發起的涉及銀行賬戶的網絡支付業務,實現非銀行支付機構及商業銀行一點接入,提供公共、安全、高效、經濟的交易信息轉接和資金清算服務,組織制定并推行平臺系統及網絡支付市場相關的統一標準規范,協調和仲裁業務糾紛,并將提供風險防控等專業化的配套及延展服務。

第三方支付快速的推進了支付的發展,極大地提高了支付效率和支付體驗。以前出門都需要帶錢包,買金額較大的商品前,需要先去銀行取錢,ATM機成為常去之地,第三方支付的發展改變了這一切。

線上購物:支付寶微信綁定銀行卡,線上購物時通過支付寶微信從銀行卡里扣錢,或者從支付寶微信的余額扣錢,或者從余額寶里扣錢,或者從消費金融賬戶扣錢等等。線下購物:人們只需要出示付款碼或者主動掃商家收款碼即可完成支付,把人們和收銀員從收錢找零的無聊工作中解放出來。當然對人們來說一個弊端就是錢以前是真實存在的紙鈔,現在只是支付寶、微信、銀行賬戶里的一串數字,不經意間就花了,就沒了。

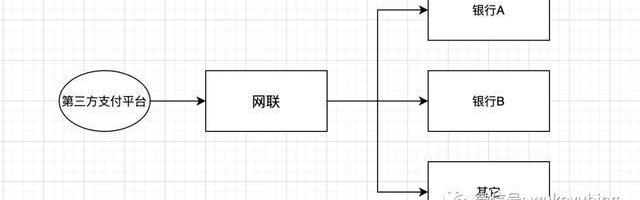

4.四方模式

21世紀第二個十年,第三方支付如雨后春筍般長出,除了支付寶、微信,還有壹錢包、易付寶、云閃付、翼支付等等。整個支付市場市場形成了2+n的格局,每個平臺都會有優惠活動吸引用戶去注冊去使用。

久而久之,每個人都開通了很多第三方支付賬戶。

不談小的支付平臺,絕大部分人都擁有支付寶和微信兩個第三方支付的賬戶。商家也需要多個支付公司的收款賬戶,在柜臺擺上微信、支付寶等好幾個支付公司的收款碼,用戶付錢時要選擇性打開支付app。

如此情況對于商家和個人來說體驗都不好,于是就出現精明的商家對接多個支付平臺,提供一個聚合碼給到商家,支持用戶用微信或者app掃聚合碼支付——這個商家即聚合支付服務商。

聚合支付:也稱“融合支付”,是指只從事“支付、結算、清算”服務之外的“支付服務”,依托銀行、非銀機構或清算組織,借助銀行、非銀機構或清算組織的支付通道與清結算能力,利用自身的技術與服務集成能力,將一個以上的銀行、非銀機構或清算組織的支付服務,整合到一起。為商戶提供包括但不限于“支付通道服務”、“集合對賬服務”、“技術對接服務”、“差錯處理服務”、“金融服務引導”、“會員賬戶服務”、“作業流程軟件服務”、“運行維護服務”、“終端提供與維護”等服務內容,以此減少商戶接入、維護支付結算服務時面臨的成本支出,提高商戶支付結算系統運行效率的,并收取增值收益的支付服務——百度百科

有的聚合支付服務商不僅提供支付相關的服務,而且還涉及實體資金清算,嚴重影響了買賣雙方的資金安全。

國家為了打擊聚合支付服務商濫用支付渠道,服務黃賭等違法產業。嚴格要求接入的第三方支付平臺和銀行渠道做好商戶資質審查工作,禁止將商戶進件資質審查外包給四方聚合平臺。

而且聚合支付服務商沒有收單資質,不能觸碰實體資金和清算,只能作為信息中轉方聚合多個支付渠道為商家提供服務。

聚合支付服務商比較有名的有收錢吧、付唄、哆啦寶等,它們是以代理商起家,接入非常多的商戶,為商戶提供支付相關服務,但不觸碰實體資金。另一批聚合支付服務商是銀行和第三方支付機構,它們天然具備收單資質。

一方面聚合多個第三方支付機構;另一個方面為商家提供結算賬戶。商家只需要在收單機構開設結算賬戶,而不需要在每個第三方支付機構開設賬戶,大大方便了商戶的使用。

上面說的四方模式是指聚合支付服務商、收單機構、清算機構、賬戶機構。18年支付機構斷直連后加入了清算機構,涉及的相關方有聚合支付服務商、收單機構、清算機構、清算機構、賬戶機構。

鑒于該名字是18年斷直連之前行業通用的,沿用四方模式的叫法。

5.互聯互通

上面的聚合支付解決了商家統一收款的問題,以及部分解決了用戶擁有多支付app付款問題,但是離完全的互通還有很大的距離。

我們日常使用的主要支付app不可能是單一的微信、單一的支付寶、單一的銀行app,在不同的場景可能使用不同的APP。

于是就出現了諸如下面舉例的問題:我的錢在微信,怎么付款到朋友的支付寶賬戶?我的錢在招商銀行,怎么可以不經過微信付款到商家的微信賬戶?這些場景都是跨支付機構間的支付交易。

當前跨機構的互聯互通還在試點階段:清算機構制定統一的編碼規范,使得不同支付機構可以互相識別。相信過不了多久全行業的互聯互通就能普及,屆時用戶支付體驗將進一步提升。

本文由@語冰原創發布于人人都是產品經理,未經許可,禁止轉載

題圖來自Pexels,基于CC0協議

Tags:數字貨幣ATMAPP十大數字貨幣交易所排名數字貨幣交易所官方網址數字貨幣詐騙案例視頻ATM幣ATM價格APP幣是什么幣

津巴布韋是非洲東南部內陸國。東鄰莫桑比克,南接南非,西和西北與博茨瓦納、贊比亞毗鄰,國土面積約39萬平方公里;津巴布韋以出產優質鱷魚皮而聞名,有“鱷魚之鄉”的譽稱.

1900/1/1 0:00:00簡而言之,流通速度是衡量貨幣在經濟中循環速度的度量。對于比特幣,該數字通過將鏈上交易量除以市值來計算。相對于2019年,比特幣的價值在2020年有了顯著增長.

1900/1/1 0:00:00作者|在莒 來源|孔夫子舊書網App動態Billions項目組申報圖畫周刊里的民國女子圖鑒。有哥們說最后一張不是范冰冰嘛! 11名韓國議員已自愿申報虛擬資產及其交易明細,并計劃本周內公開:7月2.

1900/1/1 0:00:00幣圈魚龍混雜,一不小心就可能被割,做為普通投資者我們該何去何從呢?如何在錯綜復雜、琳瑯滿目的幣種中選出潛力投資幣種呢?下面我篩選出了今年幣圈十大潛力幣種,排名不分先后,切勿對號入座.

1900/1/1 0:00:0010月25日,2020區塊鏈年度盛典暨第二屆博鏈財經“星勢力”頒獎典禮在上海大廈酒店成功舉辦,現場累計有超過500位區塊鏈行業大佬和從業者參加此次盛會.

1900/1/1 0:00:00被俄羅斯包圍的中國最“奇怪”的城市,居然還用俄羅斯貨幣,如今,人民生活節奏快,工作壓力大,經濟水平又提高了,一到節假日,許多人就會出去旅游,和家人朋友一起去別處欣賞不同的風景.

1900/1/1 0:00:00