BTC/HKD-0.59%

BTC/HKD-0.59% ETH/HKD-1.09%

ETH/HKD-1.09% LTC/HKD-0.85%

LTC/HKD-0.85% ADA/HKD-1.55%

ADA/HKD-1.55% SOL/HKD-1.6%

SOL/HKD-1.6% XRP/HKD-2.09%

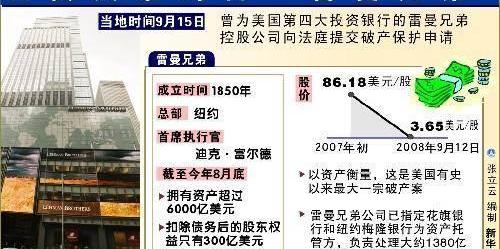

XRP/HKD-2.09%最近受疫情影響,雖然A股相當堅挺,但外盤歐美股市卻跌的一塌糊涂。疫情當然是主要原因,但今天盤中傳出了橋水基金爆倉。橋水基金是全球最大的對沖基金,如果橋水基金真的崩盤,那就相當于2008年美國金融危機時華爾街投行巨頭雷曼兄弟破產事件了。

這種華爾街的頭牌金融機構倒掉,會對全球股票、債券、期貨、期權以及其他各種金融衍生品的市場交易帶來巨大沖擊。2008年美國就是沒有及時化解雷曼兄弟的崩盤,而使得雷曼兄弟最終連累了華爾街以及全球金融市場。

在這條消息傳出來后美股期指馬上就出現了大跌甚至熔斷,我們的A股也在下午盤中受美股期指大跌而從上漲變成了下跌,最終上證指數全體從上漲2.32%變成了收跌1.83%,報收2728.76點。

橋水基金創始人達利歐:比特幣是一項巨大成就,但央行不會把它作為儲備來源:6月22日消息,橋水基金創始人瑞·達利歐(Ray Dalio)近期在接受采訪時被問及“讓比特幣成為儲備貨幣的呼聲越來越高。你在那里看到未來了嗎?”

對此達利歐表示:“我認為比特幣是一個巨大的成就。但我認為央行不會把它作為儲備來源。它是去中心化的,但最終,政府仍然可以監控和控制它。政府方面的最大問題是現在他們眼下有自己的資金問題,你不能信任他們。如果比特幣成為一個太好的替代品,他們就會拋棄它。我們經常談論比特幣作為一種替代品,但它的總價值相對較小(CMC最新數據顯示,比特幣市值約為3923億美元),我認為這太少了。”(The Hustle)[2022/6/22 4:44:20]

一、橋水基金與美國對沖基金教父

橋水的故事,得從雷伊.達里奧講起,他是華爾街的傳奇人物,美國對沖基金教父,被稱為“投資界的喬布斯”。

橋水:投資者低估了美聯儲緊縮力度 市場面臨重大風險:2月2日消息,對沖基金橋水稱,投資者可能低估了美聯儲和其他央行積極收緊貨幣政策以應對通脹的需求,這將給市場帶來重大風險。橋水在2022年展望中指出:“市場正預期通脹將平穩回落至之前幾十年的低通脹水平,認為這會自然而然地發生,而無需央行采取激進的政策行動,我們認為未來的形勢演化和目前的預期將發生沖突。”橋水表示,疫情期間注入的大量資金和信貸,現在已經產生了一個高名義支出和收入增長的自我強化周期,如果不大舉收緊貨幣政策,這種增長態勢不太可能降溫。(財聯社)[2022/2/2 9:27:11]

1975年,年僅26歲的雷伊.達里奧被一家從事零售經紀預算業務的公司炒魷魚后,在一套兩居室里成立了橋水公司,此后逐漸發展成為世界最大的對沖基金公司。

1985年,橋水爭取到了世界銀行的職工退休基金的投資。

1989年,柯達公司也看中了橋水公司,將大筆資金都拿給橋水進行投資。

橋水聯席首席投資官:美債拋售可能加劇:橋水聯席首席投資官Bob Prince表示,近來的美債拋售潮很可能會有所加速,這將對包括SPAC(空白支票公司)股票和加密貨幣在內的風險資產造成威脅。在Prince看來,美股市場迎來SPAC熱潮、比特幣等數字貨幣價格飆升都是美聯儲寬松貨幣政策和國會批準大規模刺激計劃所造成的“那種環境的表現”,風險資產近一年以來的反彈,實際上取決于美聯儲是否遇上通脹、貨幣通縮等制約因素。[2021/3/15 18:46:52]

達里奧通過投資各種各樣的市場,如美國和國際債券,利用杠桿交易,冒較小的風險獲取最大的收益。

橋水的成功之處是,迎合機構投資者而不是富豪個體。在橋水公司管理的資金中,只有一小部分來自富豪,以及政府經營的主權財富基金。幾乎三分之一來自公共養老金,如賓夕法尼亞州公立學校雇員退休系統,另外三分之一來自企業退休基金,如柯達和通用公司的退休基金。

橋水分析師:比特幣不是法幣的替代品 而是黃金的替代品:橋水高級分析師Rebecca Patterson表示,比特幣不是法幣的替代品,但它可以替代黃金。Patterson稱:“作為機構投資者,我們還不知道比特幣是否會成為數字黃金,可能要過一段時間,但我認為我們現在還不能有信心這么說。這會影響到我們的客戶是否應該擁有它。”(Cointelegraph)[2021/3/1 18:02:02]

與其他私募基金投資不太公開相比,橋水的投資人每天都可收到一份簡報,每月有業績更新報告,每季度有回顧報告,讓投資人最大限度地了解公司運作。

雷伊.達里奧所著的《原則》,曾被羅振宇在2018年的跨年演講中推薦給國人,是2018年最火的一本書。

橋水基金創始人達利歐:投資有贏就有輸:昨日(2月26日),在“瑞·達利歐(Ray Dalio)中國行”系列活動上,橋水基金創始人瑞·達利歐表示,沒有什么投資是永遠利好的,每筆交易的激烈程度都堪比奧林匹克運動。如果想做個職業投資者,你一生都要從錯誤中學習。對于大多數普通人來說,要需要學會平衡自己的投資組合,保持投資健康。[2018/2/27]

橋水基金在2011年超過了金融大鱷索羅斯的量子基金,成為全球最賺錢的對沖基金。美聯儲前主席保羅·沃爾克評價說,達里奧的橋水基金對經濟的統計分析甚至比美聯儲都靠譜。

橋水基金現在管理著約1,300億美元的資產。

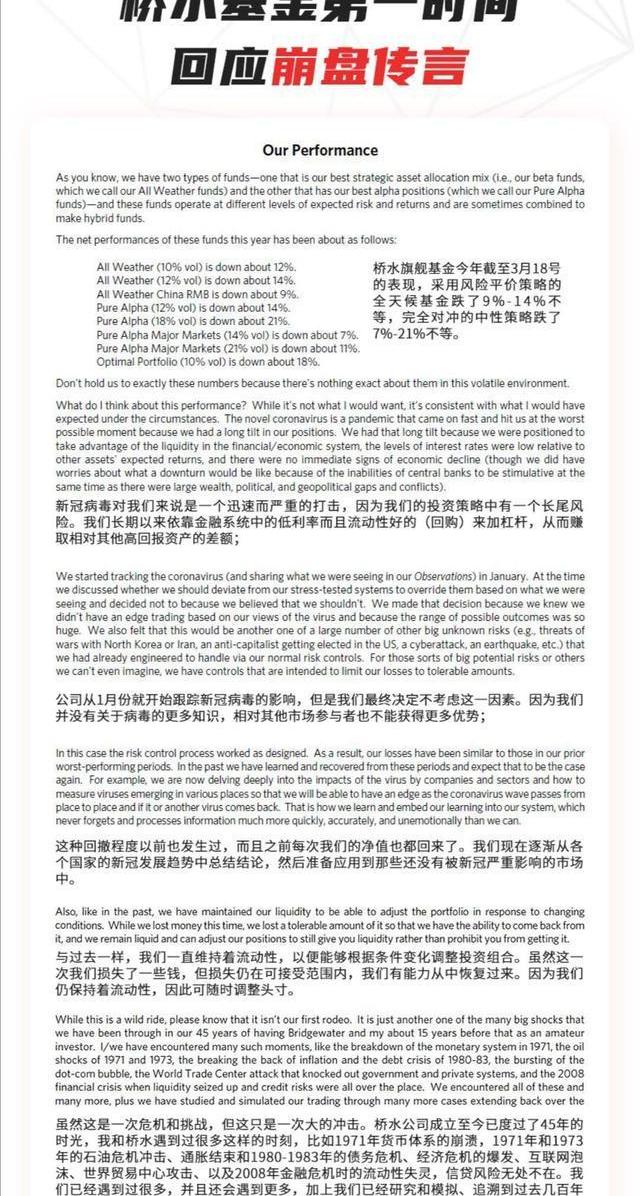

二、橋水基金的回應:損失來自新冠病,在可控范圍

針對全世界范圍內對橋水不斷的崩盤傳言,今天橋水基金第一時間通過其向投資者發送的《每日觀察》報告進行了回應。

雷伊.達里奧給出了旗下各種基金在今年的市場表現,并對其基金的交易策略進行了解釋。反駁了市場對橋水基金陷入危機的傳言。

根據其回應,橋水基金今年截至3月18日的業績,采用風險平價策略的全天候基金凈值下跌了9%-14%不等,完全對沖的中性策略基金跌了7%-21%不等。考慮到近日來美股大盤指數都已經下跌了超過30%,橋水基金的表現也不算太差。

對于旗下基金下跌的原因,達里奧解釋道,“新冠肺炎病對我們來說是一個迅速而嚴重的打擊,因為我們的投資策略中有一個長尾風險。我們長期以來依靠金融系統中的低利率而且流動性好的回購來加杠桿,從而賺取相對其他高回報旗產的差額。”達里奧認為橋水的損失仍然在可接受的范圍之內,有能力恢復過來。

三、橋水基金會成為第二個雷曼兄弟嗎?

近日市場不斷傳聞,橋水基金遭遇了重大虧損。原因之一,就是旗下進行風險平價組合策略交易的基金,在前段時間里重倉了波動率均比較低的美股與高收益債券。隨著疫情沖擊與油價下跌導致美股與高收益債券同時下跌,該基金不得不同時出售股票與高收益債券,從而遭遇了巨大虧損。

那么同樣作為華爾街頭部的大型金融機構,橋水基金會不會像雷曼兄弟那樣帶來金融危機?

其實橋水和雷曼兄弟還是有很大不同的。雷曼是華爾街領先的投資銀行,是真實杠桿率極高的賣方機構,在2008年金融危機之前就是美國資產支持商業票據市場的重要做市商,雷曼兄弟的破產既導致了美國批發融資市場的停止運轉,又導致了其他很多金融機構出現交易對手風險。

而橋水是一家買方投資基金公司,無論在批發融資市場上還是衍生品交易市場上,橋水在華爾街的核心節點地位都沒有雷曼兄弟那么重要。

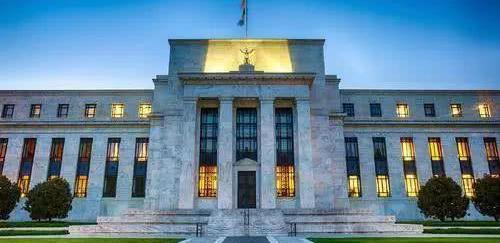

當前這輪危機不是債務危機,也不是國際收支危機,更不是貨幣危機。雖然已經發生了流動性問題,但金融市場大跌的根源不是流動性危機,而是新冠肺炎疫情,或者說還要加上沙特、俄羅斯在石油限產協議談崩后引發的原油價格雪崩。

2008年之所以發生流動性危機,是因為貨幣市場上有很多發行債券的金融機構出現大量違約,而當前貨幣市場違約現象還沒有大規模發生。本次危機的爆發不是源自美國金融體系內部,而是源自實體經濟。

正是由于現在的金融動蕩的根源不是債務危機、國際收支危機、貨幣危機與流動性危機,所以美聯儲緊急兩次降息、甚至把利率降到零,而且不斷釋放流動性,這些貨幣政策的效果并不好,金融市場并不領情。

要拯救現在的金融市場,需要美聯儲將量化寬松政策購買的資產擴展至股票以及債券。應對疫情產生的風險沖擊,需要依靠財政政策,只有財政政策才能夠發揮結構性效果。

市場也有傳言,美國財政部會換帥,由財政部來購買股票、債券。財政部救市與美聯儲救市的區別是,美聯儲救市購買的資產,還會積累在美聯儲資產負債表里,未來到期后還會收回。但財政部救市,就相當于資金直接扔出去不要了,是真正意義上的直升機撒錢。

關于橋水的危機,還有個段子流傳很廣,但真實性有待觀察。據說沙特政府在橋水基金中有巨額投資,此次美股大跌,沙特政府先是持有了大量美股空單,然后故意與俄羅斯在石油限產協議中談崩,引發美國頁巖油行業生存危機;在美股大跌后,沙特又從橋水基金中大額贖回,橋水應對贖回的股票拋售又一次加劇了市場的下跌。

如果這個段子是真的話,沙特王儲薩勒曼等于從背后捅了特朗普和美國經濟一刀。

---------------------

上林院:楊飛,經濟學博士,高校教師,深度觀察產業經濟與財經事件。

Theworldoftourbillonisveryexciting.Therewillalwaysbemasterswhoarededicatedtolaunchingthetourbillo.

1900/1/1 0:00:00美聯儲無限印鈔,比特幣未來行情如何?是機遇還是挑戰? 在新冠肺炎疫情的影響下,全球經濟一片慘淡,美國經濟更是慘不忍睹,美國股票市場一路綠燈,美股全線收跌,三大股指跌幅均超4%.

1900/1/1 0:00:00風險大爆炸時代。沒有什么東西,比印錢更容易了。3月6日,美國兩院投票通過第一輪83億美元刺激法案,主要用于醫療機構檢測病和小企業貸款補貼.

1900/1/1 0:00:00在一系列因素支撐之下,黃金價格有望錄得十年來最佳年度表現。分析師NickGiambruno表示,雖然2019年對黃金來說是豐收年,但2020年的表現會更好.

1900/1/1 0:00:00數字貨幣合約跟單交易軟件開發永續合約系統開發隨著越來越多的交易所上線合約交易以來,數字貨幣合約一度成為了當前主流投資方向,近段時間內,全球知名的數字貨幣交易所已經有多家開放了合約交易.

1900/1/1 0:00:00美聯儲昨日推出“無限加量不加價”套餐,給出明顯“政策底”信號,但一般政策底后還有市場底。以史為鑒,2008年11月QE開始實施,標普、道瓊斯等指數并未出現明顯的止跌,直至2019年2-3月美股才.

1900/1/1 0:00:00