BTC/HKD-1.39%

BTC/HKD-1.39% ETH/HKD-1.94%

ETH/HKD-1.94% LTC/HKD-2.83%

LTC/HKD-2.83% ADA/HKD-3.66%

ADA/HKD-3.66% SOL/HKD-2.32%

SOL/HKD-2.32% XRP/HKD-1.95%

XRP/HKD-1.95%跨鏈DEX估值仍然很低,但上行空間非常大。

一、背景

加密行業已進入跨鏈時代。根據Defillama的數據,以太坊總鎖倉價值的份額自去年年初以來一直在下降,從超過95%下降到僅58.37%。

隨著Web3中公鏈和匯總層的不斷增加,許多應用都構建在不同的孤立生態上。盡管其中一些應用部署在多個區塊鏈和匯總層上,但它們的流動性不可避免地碎片化,給用戶帶來不便。此外,用戶通過中心化交易所或笨拙的跨鏈橋將資產轉移到不同的生態系統是很麻煩的。為了解決這個問題,去中心化交易所可能不得不接受向跨鏈生態系統的轉變。從去年開始,很多跨鏈交易所陸續上線。甚至SushiSwap和RenProject也發布了自己的跨鏈交易所應用。

跨鏈交易所應用是非常復雜的產品,它將DEX、跨鏈橋和路由集成到一個應用程序中。在這篇文章中,我們將仔細研究各種跨鏈DEX產品。

二、項目

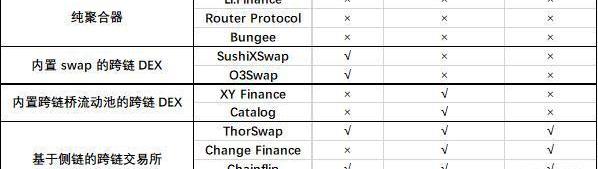

一些跨鏈橋只支持穩定幣之間的交換。例如,StargateFinance可以幫助用戶將以太坊主網上的USDT轉移到Polygon上的USDC。這些類型的跨鏈橋不是本文的主題。相反,本文專注于那些能夠使用戶在不同的區塊鏈和代幣之間無縫移動他們的資產。根據項目方是否構建自己的DEX、跨鏈橋或區塊鏈,我們將產品分為以下4類:

2.1純聚合器

純聚合器是一種跨鏈DEX,它沒有自己的區塊鏈、橋接或交換功能。與1inch不同的是,該產品不僅聚合了Uniswap、PancakeSwap或SushiSwap等DEX,還聚合了Connext、Hop和ThorChain等跨鏈流動性池。它通過其路由算法為用戶搜索最佳路徑,并通過調用路徑中的協議來執行交易。

2.1.1Li.Finance

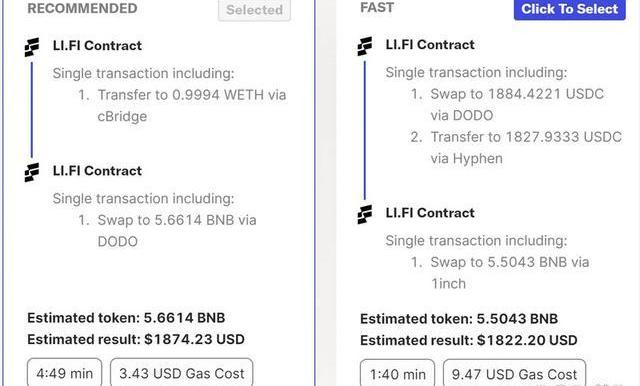

Li.Finance是一個跨鏈橋和DEX聚合器。提供「bridge&DEX」SDK和Widget,幫助開發者基于Li.Fi構建自己的跨鏈應用。它還發布了自己的跨鏈DEX:TransferTo.xyz。該產品聚合了10個橋接器、18個交易所和16個EVM鏈或匯總。

交易功能使用戶能夠將任何代幣從任何區塊鏈交換或匯總到另一個。所有路由路徑的詳細信息都會顯示給用戶,例如使用的跨鏈橋和交換路由、預期的時間和氣體成本以及估計的結果。此外,該協議還提供了多種路徑選項供用戶選擇。更高級的用戶甚至可以排除他們認為有風險的協議。

鏈游P2E平臺Skrmiish完成1300萬蘭特新一輪融資,Blockchain Founders Fund 等參投:金色財經報道,南非鏈游 P2E 平臺 Skrmiish 宣布完成約 1300 萬蘭特(約合 70 萬美元)新一輪融資,Blockchain Founders Fund 和 Allan Gray E Squared Ventures (Agev) 參投,據悉本次融資是在融資平臺 Merge 上完成的。Skrmiish 主要為區塊鏈游戲產業提供服務,讓玩家通過其“邊玩邊賺(P2E)”軟件在游戲中獲利,該公司此前完成過一筆 250 萬美元的種子輪融資,當時投資方包括 Launch Africa Ventures、Blockchain Founders Fund 和 Stellar Development Foundation。(bizcommunity)[2023/7/5 22:18:18]

儀表板清楚地顯示了用戶在Li.Fi支持的所有EVM區塊鏈和匯總中的投資組合。此功能非常方便,因為有時用戶可能會忘記他們在各種區塊鏈網絡中持有的資產。

Li.Fi于去年底推出,獲得Gitcoin資助,并獲得Coinbase、DragonflyCapital、1k(x)等多家機構的投資。截至撰寫本文時,該工具可免費使用,并已實現2.5億美元的交易量。盡管Li.Fi團隊在Github上發布了代幣合約,但代幣尚未發行。

2.1.2Bungee

Bungee,與Li.Fi非常相似。Bungee由Socket提供支持,這是一種用于跨鏈傳輸安全高效的數據和資產的互操作性協議。Socket不是跨鏈橋,也不是跨鏈應用。它是一種基礎設施工具,允許開發人員輕松構建可互操作的應用程序。開發人員可以使用Socket構建具有互操作性的應用程序,作為應用程序基礎架構的核心部分。SocketLL和SocketDL是Socket的主要產品。

SocketLL實現了跨鏈的高效資產轉移。它統一了跨橋和DEX的流動性,并根據用戶偏好通過它們路由資金。SocketDL支持跨鏈的數據傳輸。截至上個月,SocketLL處理了超過40萬筆交易和超過4億美元的交易量。稍后將推出通過SocketDL進行的數據傳輸。

Bungee通過插入SocketLiquidityMeta-Layer在鏈之間移動資產。它允許用戶通過其路線無縫地在任何鏈上交換和轉移資金。

與Li.Fi一樣,Bungee為用戶提供了多種選擇并顯示了所有詳細信息。蹦極也可以免費使用。不同的是,在Bungee中,用戶無法選擇使用哪個網橋或DEX,他們只能選擇一個路由路徑來執行。此外,Bungee允許用戶在與發起交換的地址不同的另一個地址上接收資產。Refuel是一個方便的工具,也是Bungee的一部分。當用戶設置一個沒有任何代幣來支付gas費用的新地址時,他們可以通過Bungee輕松地用他們在其他區塊鏈上持有的資產購買所需的代幣。

Viridi Funds于紐約證券交易平臺推出以環保為重點的加密貨幣挖礦ETF:7月20日消息,資產管理公司Viridi Funds宣布推出公司首個專注于加密貨幣采礦業的交易所交易基金(ETF),該基金將投資于以環保為重點的加密貨幣挖礦和基礎設施公司。該ETF在紐約證券交易所(NYSE)的Arca平臺上市,股票代碼為RIGZ。(TheBlock)[2021/7/20 1:05:47]

Socket獲得了FrameworkCapital、Nascent和Lightspeed等公司的投資。根據DappRader的數據,Bungee僅處理了565萬美元的交易量。截至撰寫本文時,Bungee和Socket都沒有發布代幣。

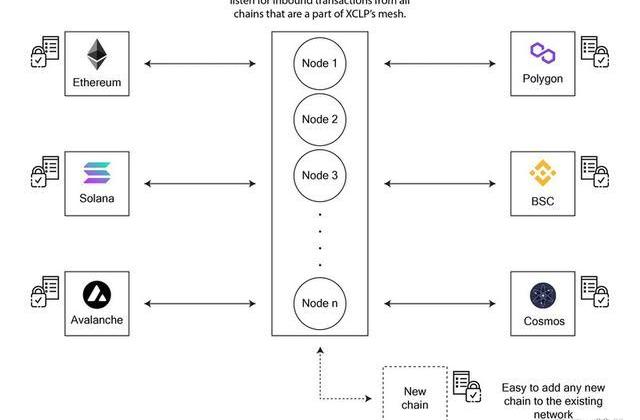

2.1.3RouterProtocol

RouterProtocol是一個與Li.Fi和Bungee非常不同的跨鏈橋。它是一個可擴展的多向橋梁,連接當前和新興的第1層和第2層區塊鏈,以允許合約級數據或代幣在它們之間流動。Router的XCLP提供跨鏈的無縫流動性遷移,加上智能訂單路由,可根據可定制的參數高效執行。

Voyager是一個由路由器協議驅動的跨鏈DEX。RouterProtocol沒有建立自己的跨鏈流動性池,這就是為什么Voyager只能使用RouterProtocol傳輸消息而必須與其他跨鏈池集成才能執行交易的原因。

Voyager的UI與Li.Fi和Bungee非常不同:它不顯示任何有關路由路徑的信息,而是更類似于Uniswap的交換界面。

RouterProtocol獲得了CoinbaseVentures、QCPCapital和AlamedaResearch的投資。它連接了9個區塊鏈,自推出以來累計交易量超過3億美元。它發行了代幣ROUTE,市值約為3000萬美元,FDV為7800萬美元。

2.2內置swap的跨鏈DEX

與純粹的聚合器不同,具有內部交換功能的跨鏈DEX擁有自己的交換應用程序。他們首先在多條鏈上建立交易所,然后與外部跨鏈流動性池集成以處理交易。

2.2.1SushiXSwap

SushiSwap是最著名的Uniswap分叉項目之一。如今,SushiSwap遠不止是Uniswap的一個分支。在Uniswap深入挖掘AMM功能的同時,SushiSwap正在積極部署不同的區塊鏈或匯總并擴展其業務。現在它已部署在14個區塊鏈上,截至撰寫本文時,這些鏈上的TVL已累積約7.5億美元。盡管SushiSwap的TVL從峰值下降了90%,但他們的TVL仍然是所有DEX的前10名。

基于這些區塊鏈的流動性,SushiSwap推出了其跨鏈產品SushiXSwap。SushiXSwap與充當跨鏈橋的StargateFinance集成。而StargateFinance僅支持穩定幣的跨鏈交易。因此,SushiXSwap首先將客戶的資產兌換成穩定幣,然后將其轉移到目標鏈,然后再將這些資產兌換成客戶的目標資產。

Project Catalyst的Fund4階段已結束,56項提案將獲得資助:據Input Output HK 在其Twitter賬戶上分享的官方公告,Project Catalyst的Fund4階段已結束,社區批準了56項提案,216749名ADA持有者參與了公投。此前消息,IOHK推出Project Catalyst Fund4,將分配價值100萬美元的ADA。(U.today)[2021/7/6 0:29:13]

SushiXSwap于7月21日推出,到8月8日交易量達到50萬美元,看起來數據不高,但時間很短。我們可以期待它隨著時間的推移會表現得更好。

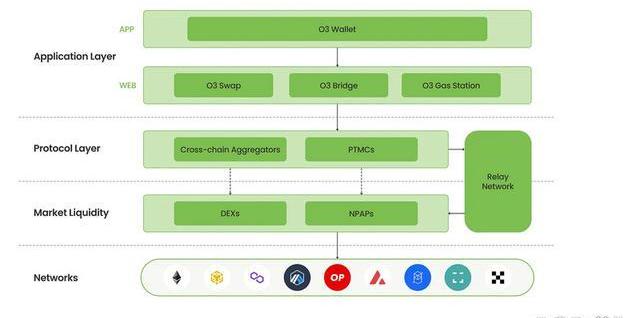

2.2.2O3Swap

盡管O3Swap和SushiXSwap都是具有內部交換功能的DEX,但它們實際上在底層有很大不同。一般來說,O3Swap項目中的內部交換更像是一個跨鏈流動性池,而不是一個交換池。

O3Swap與PolyNetwork集成為跨鏈橋。PolyNetwork是領先的跨鏈橋接器,它將客戶端的資產鎖定在源鏈中,并將目標鏈上對應的封裝好的ptoken發給客戶端。O3Swap為了保證客戶能夠獲得原生代幣而不是ptoken,在每條區塊鏈上建立了穩定的swap,幫助用戶在ptoken和原生代幣之間進行交換。但是,穩定交換不一定支持用戶將其代幣兌換成目標資產。這意味著O3Swap需要與至少一個外部交換平臺集成,以處理其O3Hub無法覆蓋的最后一段交易。

例如,當用戶想要將他在Polygon上的USDC兌換成以太坊主網上的ETH時,該協議將首先發行與要兌換的USDC相等數量的pUSDC,然后將pUSDC橋接到以太坊主網上,然后再兌換回來USDC,最后與Uniswap或1inch集成,將USDC兌換成ETH。

據DefiLlama稱,O3Swap的TVL僅為1000萬美元左右,不足以支撐龐大的交易量。O3Swap構建了一個路由算法來與其他DEX集成以增加流動性。O3SwapV1支持源鏈的路由交換,V2支持源鏈和目標鏈的路由交換,為用戶提供了更多的選擇來降低交易成本。

O3Swap和PolyNetwork的團隊均來自Ontology生態。他們在加密行業擁有良好的商業經驗。O3Swap與許多區塊鏈和匯總建立了合作伙伴關系,以促進他們的TVL。然而,PolyNetwork的重大黑客攻擊嚴重傷害了O3Swap。O3Swap的TVL在短短一個月內從7億美元左右下降到2億美元,并且還在繼續下降。目前TVL僅為1000萬美元。

Fundstrat報告:DeFi領域或因缺乏AML相關法規而面臨監管壓力:華爾街研究分析公司Fundstrat Global Advisors LLC發布研究報告稱,鑒于當前的監管軌跡,加密市場中某些加密貨幣細分市場比其他細分市場更容易受到監管,比如在離岸交易所上線的加密代幣。此外,去中心化金融(DeFi)領域可能會因為缺乏KYC和AML法規而面臨監管壓力。[2020/10/13]

該項目發行了O3代幣,其市值約為500萬美元,FDV約為1380萬美元。

2.3內置跨鏈流動性池的跨鏈DEX

如果跨鏈DEX通過外部跨鏈流動性池執行交易,它必須為此服務付費。一些產品決定建立自己的流動資金池來消除這種成本。此外,大型內部流動資金池可以幫助維持協議的經濟護城河,以保持相對于競爭對手的競爭優勢。

2.3.1XYFinance

XYFinance是DeFi和元宇宙的一站式跨鏈聚合器。XYFinance由XSwap和YPool兩部分組成,以促進跨鏈互換和獎勵流動性。

XSwap是一個DEX聚合器,而YPool通過鏈之間的交換費用激勵所有流動性提供者。發行的XY治理代幣用于激勵在特定池中部署流動性的流動性提供者。在YPool中,有時會出現某個池支持的代幣被換上并用完的情況,而這個代幣不斷地被換到另一個中,這導致了該鏈上出現稱為「不平衡池」的情況。以下流程圖顯示了由于某種加密貨幣短缺而出現不平衡池的場景。再平衡算法將XY代幣獎勵給通過XSwap恢復再平衡池的用戶。

XYFinance獲得AnimocaBrands、YGG和Circle的投資。代幣XY已發行,市值為250萬美元,FDV為2800萬美元。YPool的TVL僅為330萬美元左右,這意味著XYFinance必須通過外部橋池來結算大部分交易。自推出以來,XYFinance已處理1.52億美元的交易量,而24小時交易量約為55.8萬美元。

2.3.2Catalog

Catalog是一個去中心化的網關,供用戶跨多個鏈發現和交易加密資產。Catalog基于最安全的跨鏈協議之一Ren構建,它使用了有史以來第一個無限流動性機制,允許用戶在DeFi元界中簡單地交易資產。這是RenLabs開發的第一個基于Ren協議的消費者應用程序。

Ren是業內最成功的跨鏈橋之一。自推出以來,它已處理了約120億美元的交易量,為Catalog提供了極強的流動性支持。

目錄與上面提到的項目有很大不同。在目錄中,用戶必須在交易前將資產存入他們的賬戶,然后可以提取它們。這與中心化交易所的工作方式非常相似。好處是入金后可以立即進行交易,但出入金過程仍然需要時間。

動態 | 比特幣平臺BitFunder的運營商因證券欺詐罪被判14個月刑期:據financemagnates消息,比特幣平臺BitFunder的運營商Jon Montroll因證券欺詐和妨礙司法罪被判14個月刑期,釋放后,他將受到當局監督三年。此外,他還需繳納超過16.7萬美元的罰款。據此前消息,美國證券交易委員會對Montroll進行民事指控,指控BitFunder和Montroll違反美國聯邦證券法的反欺詐和注冊規定,涉嫌欺詐用戶的比特幣,以及沒有披露該平臺6000個比特幣被盜的網絡攻擊事實。[2019/7/12]

該產品仍在測試中,技術細節尚未披露。我們將不得不等到產品正式推出才能獲得更多信息。但是,Catalog和SushiXSwap最大的區別在于Catalog會有自己的token。Catalog在2月份宣布籌款750萬美元,參與方包括AmberGroup、MulticoinCapital和CumberlandDRW。

2.4基于側鏈的跨鏈DEX

與DEX聚合器1inch類似,目前大多數跨鏈DEX都是免費使用的,這使其難以支持其代幣的內在價值。由于過橋費低且風險高,即使是內部流動資金池也無法產生良好的利潤。在這種情況下,一些項目會構建自己的側鏈,以增強其產品的安全性和代幣的價值。

2.4.1ThorSwap

ThorChain是一種基于Tendermint和Cosmos-SDK的去中心化跨鏈流動性協議,它利用閾值簽名方案(TSS)技術來保護資產。它不固定或包裝資產,它只是確定如何移動它們以響應用戶操作。ThorChain觀察進入金庫的用戶存款,執行業務邏輯,并處理相關的對外交易。

在ThorChain之上構建了許多接口。ThorSwap是最常用的功能,不需要KYC。

基于Tendermint,ThorChain不僅可以支持EVM鏈之間的交互,還可以支持非EVM鏈之間的交互。因此,為了獲得最佳的用戶體驗,應該使用xDEFI等全鏈錢包來代替Metamask等EVM錢包。

ThorSwap沒有匯總來自外部DEX的流動性,而是在ThorChain之上建立了自己的交易所。流動性TVL約為1.71億美元。和Bancor一樣,在ThorSwap中,所有的流動性池都應該建立在RUNE和其他代幣之間的交易對。這種機制增加了RUNE的需求和內在價值,但限制了流動性TVL的規模。

ThorChain代幣RUNE的市值為8.73億美元,FDV為14.5億美元。自推出以來,ThorSwap已處理超過68億美元的交易量,目前日交易量約為5100萬美元。

2.4.2Chainflip

Chainflip是一種去中心化、去信任的協議,可以實現不同區塊鏈之間的跨鏈交換,這與ThorSwap非常相似。不同之處在于,Chainflip建立在Polkadot生態系統中的Substrate之上,而ThorSwap建立在Cosmos生態系統中的Tendermint之上。根據白皮書,Chainflip正在每個主要的區塊鏈生態系統上建立自己的流動性池,并且也在建立自己的基于AMM的交換。白皮書顯示,ChainflipAMM將基于UniswapV3設計。

Chainflip獲得了CoinbaseVentures、MechanismCapital和ParaFi的投資。Chainflip的代幣FLIP被驗證者用作抵押品,為網絡提供經濟安全性。該協議對每次交換收取0.10%到0.20%的費用。該費用用于直接從ChainflipAMM購買和銷毀FLIP代幣。

與Catalog一樣,Chainflip的用戶體驗似乎類似于中心化交易所,要求用戶在交易前存入資產,然后讓他們取出這些資產。但是,Chainflip尚未啟動公開測試,因此我們沒有足夠的信息來發表更多評論。

2.4.3ChaingeFinance

ChaingeFinance是一個有趣的項目,由DJQian創立,他也是Anyswap和Fusion的聯合創始人。與Anyswap類似,ChaingeFinance建立在Fusion區塊鏈之上,但使用的機制與其他擁有自己側鏈的跨鏈DEX完全不同。

首先,ChaingeFinance本身就是一個移動錢包。用戶必須直接使用ChaingeFinance應用程序,而不是通過Metamask等其他區塊鏈錢包。

其次,當Osmosis等中心化交易所或項目收到用戶的存款時,他們會鎖定資產并在用戶賬戶中放入一個包裹的代幣,或者只是在用戶賬戶中添加一個數字,而不實際讓用戶對其資產進行托管。然后用戶可以開始使用這些數字進行交易。因此,來自Polygon或來自以太坊主網的ETH在這種系統中將顯示完全相同。但是,在ChaingeFinance中,代幣將準確顯示代幣在哪個鏈上。而且,用戶可以一鍵將多條鏈上的代幣交易到一條目標鏈上,非常方便。

第三,ChaingeFinance在Fusion區塊鏈上沒有內部交換,但它在每個連接的區塊鏈上建立了流動資金池。當用戶進行交易時,項目將從目標鏈上的DEX中獲取流動性供應并完成交易。這類似于DEX聚合器。

2.4.4ChainSwap

ChainSwap于2021年3月推出,雄心勃勃。ChainSwap與Li.Fi非常相似:它沒有自己的流動資金池或橋梁。相反,它與AnySwap、PolyNetwork和cBridge等集成,為用戶執行跨鏈交換。但是,該產品只顯示了一個無法調整的單一路由路徑。截至撰寫本文時,支持的資產也有限。例如,ChainSwap上沒有ETH交易對。然而,ChainSwap使用戶能夠跨鏈移動NFT。

根據Gitbook的說法,ChainSwap團隊希望建立一個跨鏈橋和應用程序中心,允許項目在區塊鏈之間無縫橋接。他們正計劃在其上建立一個內部側鏈和一個跨鏈橋流動性池。有了這個基礎設施,它不僅可以支持跨鏈DEX,還可以支持借貸、NFT市場和實時統計。

ChainSwap獲得了AlamedaResearch、CMS和NGC的投資。它發行了代幣$ASAP,目前市值為55.4萬美元,FDV為270萬美元。該協議的累計交易量為1.85億美元。然而,它在7月份遭到黑客攻擊,給用戶造成了約80萬美元的損失,嚴重損害了用戶對該平臺的信心。

三、市場格局

跨鏈DEX通常建立在現有的DeFi和多鏈生態系統之上。由于這些生態系統最近才成熟,最新的跨鏈DEX還很年輕。大多數web3用戶仍然習慣于使用中心化交易所或跨鏈橋來轉移他們的資產。然而,隨著越來越多的用戶進入Web3以及越來越多的加密資產分布在多鏈生態系統中,跨鏈DEX的需求將會增加。

3.1市場數據

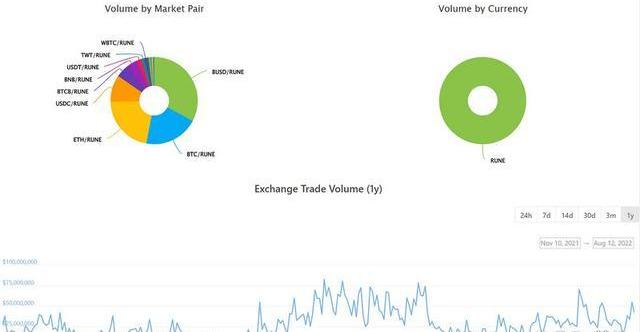

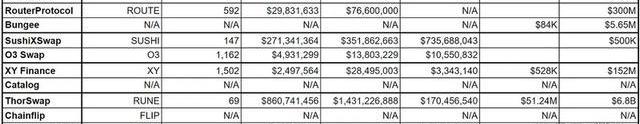

從下面的市值數據來看,RUNE的表現非常好,市值在8.6億美元左右。作為領先的DEX之一,SUSHI的市值約為2.7億美元。其他協議代幣的市值均低于3000萬美元。

在交易量上,ThorSwap占據了跨鏈DEX業務的最大份額。它已經處理了超過68億美元的交易量,其日交易量約為5100萬美元。RouterProtocol、Li.Finance、ChainSwap和XYFinance的總交易量累計達到150至3億美元。Bungee的總成交量只有約565萬美元。SushiXSwap于7月21日上線,截至8月8日交易量僅為50萬美元。最后,O3Swap和ChaingeFinance均未披露此信息。

但是,跨鏈DEX行業的交易量與其他DEX協議相比仍然很小:Uniswap處理的日交易量約為12億美元,約為所有跨鏈DEX日總交易量總和的10倍。

四、結論

跨鏈DEX是DeFi加密領域的新興業務領域。自2022年年中以來,多鏈生態變得越來越流行。大多數跨鏈DEX在2021年或2022年推出,發展歷史非常短,因此它們的交易量仍然非常小,代幣估值還沒有表現得相當好。盡管如此,隨著新網絡和生態系統的增加,對跨鏈功能的需求也在增加,從而為跨鏈DEX創建了一個有效且強大的需求場景。目前,跨鏈DEX估值仍然很低,但上行空間非常大。

以下是上述四類跨鏈DEX的總結:

純粹的聚合器項目設計得非常輕巧。他們沒有自己的swap和跨鏈橋,從而降低了風險。此外,這些協議不受集成交換和橋接的限制,具有最大的靈活性,可以為用戶搜索最佳路由路徑,并且可以共享所有路徑信息。但是,這些協議很難收取費用。增加費用意味著增加用戶的交易成本,并可能將用戶推開。

內置swap的跨鏈DEX在每個連接的區塊鏈之上都有自己的交易流動性,這對它們自己來說是一條強大的商業護城河。然而,交易池的建立極其困難,流動性的分割可能導致高滑點。這種類型的DEX更適合現有的多鏈DEX希望將業務擴展到跨鏈交易所。

內置跨鏈橋流動性池的跨鏈DEX可以被認為是一種很好的商業模式,因為跨鏈橋是產品中最重要的部分,并且DEX可以保持對資金流動的完全控制。除了本文提到的協議外,Swim協議、StargateFinance等一些跨鏈橋也在探索這項業務。本文沒有具體介紹這些協議,因為它們目前只支持穩定幣之間的跨鏈交易。憑借成熟的跨鏈橋和流動性池,該協議可以輕松幫助客戶在多鏈生態系統中交換代幣。然而,最大的問題是,跨鏈橋仍然是區塊鏈行業最脆弱的部分之一。跨鏈流動性池的安全性難以保證。

基于側鏈的跨鏈DEX也是一個很好的商業模式。代幣可以被賦予多種功能,例如Layer1區塊鏈的Gas費、MEV的提取、交易費和過橋費。問題是構建第1層區塊鏈比構建應用程序要困難得多。困難不僅在于技術,還在于生態系統、社區和開發者的發展。

Tags:DEXChain區塊鏈DEX幣DEX價格Chain幣是什么幣區塊鏈工程專業學什么區塊鏈存證怎么弄區塊鏈技術發展現狀和趨勢

美國當地時間周二上午,以美元計價的比特幣價格一度突破3500美元關口,創下歷史新高。虛擬貨幣到底有多熱?虛擬貨幣,在今年可以說是大熱.

1900/1/1 0:00:00對于PiNetwork即將成功的觀點,我持保留意見。雖然PiNetwork在去中心化金融領域有一定的技術和市場優勢,但是要取得商業成功還需要克服很多困難.

1900/1/1 0:00:00周五早間,比特幣連續第二日大漲,最高突破5800美元關口,日內漲幅一度超過6%。上個月,中國監管部門對加密貨幣交易所發出禁令;此前,中國監管部門還叫停了ICO融資.

1900/1/1 0:00:00由于幣安將其添加到其“藍鳥”指數中,并且投機者押注與Twitter的潛在整合,MaskNetwork本周上漲了249%.

1900/1/1 0:00:00美國總統川普是出了名的推特狂愛者,正是以推特為代表的社交媒體,幫助他贏得了大選。入主白宮后,“推特治國”也成為了美國新一任政府的一大標簽。目前,川普在推特上的粉絲已超過3579萬名.

1900/1/1 0:00:00“何方妖孽?”這是狗子在看到Mask首日行情表現后的第一反應。上線首日,Mask開盤價$0.95,當日最高價達到$65,最高漲幅達6742.1%.

1900/1/1 0:00:00