BTC/HKD+0.31%

BTC/HKD+0.31% ETH/HKD-0.27%

ETH/HKD-0.27% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD-0.57%

ADA/HKD-0.57% SOL/HKD-0.7%

SOL/HKD-0.7% XRP/HKD-0.74%

XRP/HKD-0.74%USDD是一種與美元掛鉤的算法穩定幣,通過由加密貨幣企業家孫宇晨創立的基于TRON的DAO進行管理。

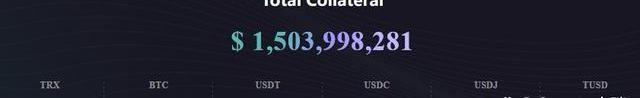

為了保持與美元1:1的掛鉤,USDD將自己定位為由包括BTC和USDC在內的多元化加密資產籃子支持的超額抵押穩定幣。

USDD于2022年10月成為多米尼克聯邦的法定貨幣。

不久前,加密社區目睹了因UST算法穩定幣脫鉤而導致的Terra生態系統600億美元的災難性崩潰。

市場上是否有另一種算法穩定幣的空間?

USDD代表“去中心化美元”,由TRONDAO儲備管理,而TRONDAO儲備又與TRON區塊鏈相關。它以7.25億美元的市值躋身前10名穩定幣之列。

數據:上半年日本加密交易平臺比特幣交易份額升至80%:金色財經報道,Kaiko數據顯示,今年前六個月,日本交易所的比特幣交易量占比從69%上升至80%。今年6月,日本交易所的總交易量為40億美元,較年初迄今增長了60%。

今年,比特幣-日元(BTC/JPY)在比特幣-法幣交易對總交易量中的份額也從4%增加到11%。[2023/7/20 11:07:26]

USDD于2022年4月推出,是一種相當新的算法穩定幣,旨在復制Terra的UST的成功。但自從UST崩潰以來,USDD就有責任證明它與失敗的穩定幣有何不同。

從理論上講,基于算法的穩定幣不受任何現實世界資產的支持,而是依靠數學算法來維持其穩定性。這些算法的背后是一種稱為鑄幣稅份額的機制。鑄造新硬幣時會產生鑄幣稅份額,而當硬幣被銷毀時會被銷毀。

Coinbase L2網絡Base紀念NFT免費鑄造已結束,鑄造總數超48萬枚:據官方頁面消息,Coinbase L2網絡Base紀念NFT系列Base,Introduced的免費鑄造已于今日13:00結束,鑄造總數為485090枚。[2023/3/6 12:44:47]

鑄幣稅份額的供應是通過算法進行管理的,因此當穩定幣價格下跌時它會增加,而當穩定幣價格上漲時它會減少。

鑄幣稅份額背后的想法是,通過調節供需比率,穩定幣的價格可以與一個“穩定”的價值掛鉤,而無需任何抵押品支持。

USDD的價值主張在于,它不僅是抵押品,而且是超額抵押品——以及用于維持USDD穩定性的其他機制。

USDD是如何運作的?它與其他穩定幣有何不同?

超半數礦企股票收漲,Cipher、TeraWulf和Argo Blockchain漲幅均超14%:12月3日消息,數據顯示,在The Block追蹤的23只比特幣礦業股票中,有13只昨日收漲。漲幅榜前三的股票分別是:Cipher Mining(+14.65)、TeraWulf(+14.46)和Argo Blockchain UK(+14.29),跌幅最高的是Mawson Infrastructure Group(-7.21%)。[2022/12/3 21:19:54]

1)以一籃子加密資產為抵押。

UST主要由LUNA抵押,而USDD由價值5.8億美元的TRX、2.35億美元的BTC和4.42億美元的USDC抵押。

但是,這個籃子中將近40%是由Tron的原生TRX代幣支持的事實應該引起關注嗎?買家或投資者要當心。

報告:2022 Q3加密和區塊鏈行業62%的融資至少包括一名企業投資者:金色財經報道,FT Partners Research發布《2022年三季度加密和資本市場技術洞察報告》,其中指出加密和區塊鏈私人公司融資規模從2022年一季度的歷史最高點(74 億美元)跌至三季度的21億美元,跌幅達到71%。2022 年第三季度的融資交易數量(199 起)比二季度的創紀錄水平(275 起)下降了 28%,但仍高于 2021 年的季度平均水平(151 起)。三季度加密和區塊鏈戰略融資輪次較多,62%的融資交易至少包括一名企業投資者。此外,在 2022 年第三季度加密市場有兩次 SPAC 合并,2022 年初至今總共有六次,但值得注意的是三季度取消了之前宣布的四次加密和區塊鏈領域的 SPAC 合并。(crowdfundinsider)[2022/10/23 16:36:07]

2)超額抵押

反過來,這一籃子資產占USDD流通價值的200%以上。換句話說,市場上的每個USDD都有其價值兩倍以上的支持。這種超額抵押旨在防止USDD與美元脫鉤。

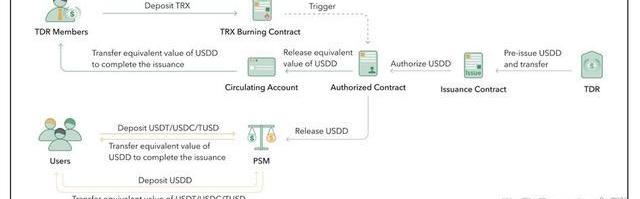

3)鑄幣機制

當USDD的價格低于1美元時,用戶可以通過銷毀1美元換取價值1美元的TRX。而當USDD的價格高于1美元時,用戶可以用1美元銷毀1美元的TRX換取1美元。這是為了保持USDD與美元1:1掛鉤。

4)釘穩定性模塊(PSM)

此外,USDD提供所謂的“PegStabilityModule”,這是一種開源軟件,允許USDD用戶以1:1的比率將他們的代幣與其他穩定幣交換,零滑點——這意味著用戶收到他們在進行交易時看到的很多加密貨幣。該PSM是另一種旨在提高USDD穩定性的機制。

5)超級代表

超級代表是27個TRX代幣個人持有者,TRX代幣是TRON網絡的代幣,在維持USDD的價格穩定方面發揮著作用。通過一種特殊的機制,超級代表在穩定幣的高波動性情況下“受到打擊”。對于可以申請該職位并由TRX持有者投票的超級代表,此過程是可逆的。

USDD價格歷史

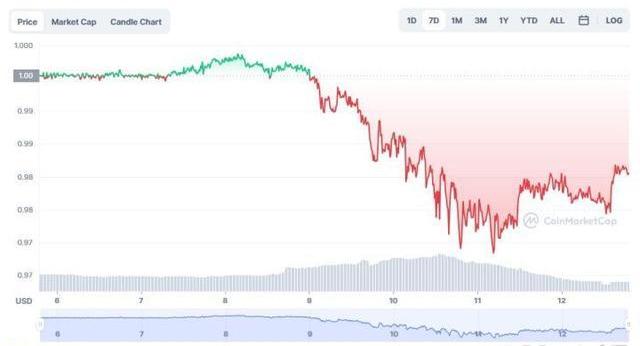

首次推出后不久,USDD代幣價格跌至0.93美元,引發了投資者對脫鉤的擔憂。畢竟,穩定幣應該與美元保持平價,而下跌讓一些人質疑USDD是否會重蹈terraUSD的覆轍。

為了平息局勢,TRONDAOReserve發布了一系列推文,聲稱穩定幣經歷高波動期是可以接受的。這一說法也得到了一些加密專家的支持,而其他人則持懷疑態度。

該代幣在推出后的幾天以及6月至7月期間的近一個月內表現出較高的波動性。不過,到7月底,情況趨于穩定,暫時沒有觀察到明顯的震蕩。

在FTX崩潰之后,USDD不再與1美元掛鉤,隨著2022年11月FTX崩盤,美元兌美元再次小幅脫鉤,一度跌至0.97美元以下。

CoinDesk新聞報道稱,DeFi協議Curve上的USDD流動資金池出現嚴重失衡,其中近80%的資金池由USDD組成。換句話說,想賣出USDD的人多于買入USDD的人。

Sun很快就解決了這個問題,發推文說這很可能是因為Alemeda出售了他們的USDD來彌補FTX的流動性問題,并且資金池已經恢復平衡。

今天的分享就到這里,后期會給大家帶來其他賽道的龍頭項目分析。感興趣的可以點個關注。我也會不定期整理一些前沿資詢和項目點評,歡迎各位志同道合的幣圈人一起來探索。有問題可以評論提問或者私信

傳統金融資管是市場的入口,2021年已達$120萬億總額defi資管是對接海量散戶資金和專業web3金融產品的橋梁,是web3未開發的處女地,潛力巨大.

1900/1/1 0:00:00針對長期以來有關金融困境和徹底破產指控的謠言,加密貨幣交易所Bitfinex提供了讓人們得以一窺其加密貨幣資產負債表.

1900/1/1 0:00:00根據數據統計顯示,過去30天,NFT市場OpenSea的日均交易額已降至1660萬美元,而其在過去一年的日均交易額大約為8328萬美元,顯然,NFT市場正在呈現衰退狀態.

1900/1/1 0:00:00在經歷了一周的精彩表現之后,比特幣在周二早盤交易時段繼續保持勢頭,而其他加密資產則偏離了上行軌道。隨著該機構為期兩天的FOMC會議今天開始,交易員預計美聯儲將加息.

1900/1/1 0:00:00比特幣在12月9日獲得17,000美元的流動性后保持走高,因為交易員瞄準了進一步上漲。 BTC/USD1小時蠟燭圖(Bitstamp)數據:隨著債務違約的臨近,阿根廷對比特幣的需求激增:自201.

1900/1/1 0:00:00比特幣于4日挖出第774,900區塊,達第三次w礦獎勵減半周期的69%,據追蹤人數達13.5萬人的推特帳號Root指出,過往比特幣減半周期達69%都出現觸底信號,推測是暗示比特幣目前已來到底部.

1900/1/1 0:00:00