BTC/HKD+0.82%

BTC/HKD+0.82% ETH/HKD+0.46%

ETH/HKD+0.46% LTC/HKD+0.98%

LTC/HKD+0.98% ADA/HKD+2.47%

ADA/HKD+2.47% SOL/HKD+1.35%

SOL/HKD+1.35% XRP/HKD+0.86%

XRP/HKD+0.86%年初這輪小牛GMX漲瘋,最近深入學習了一下,確實挺有意思!

傳統金融中,衍生品交易是規模最大的,Crypto也不例外。GMX是運行在Arbitrum、Avalanche上的PerpetualDex,跟dYdX等Dex本質的區別就是,GMX以GLP池子作為Trader的對手方,而不是撮合多/空的方式。

核心就是這個GLP池子!

Arbitrum上池子主要由USDC、BTC、ETH、DAI、FRAX、LINK、UNI、USDT構成,且絕大部分是USDC和B/E

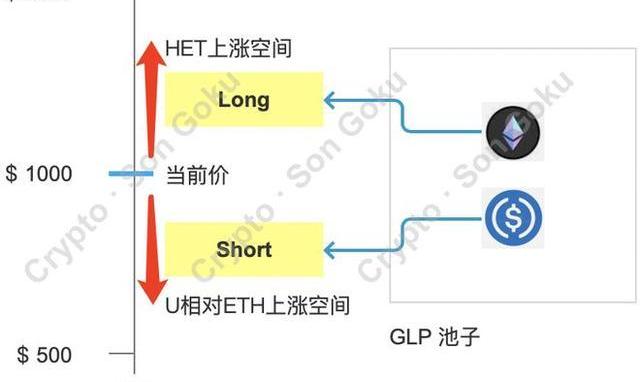

GLP池是如何作為Trader多/空對手方的呢?

這里先要建立個基本認知:

-拿B/E是看多

-拿U是看空

其實很好理解,把U換成B/E當然是認為它會漲,不然就會拿U等它繼續跌。

所以GLP池子基本一半是穩定幣、一半是B/E,以此來提供穩定的多/空對手盤,然后根據Openinterest及Utilization調整TargetWeight。

分析師:比特幣現貨交易量跌至2021年初以來的最低水平:金色財經報道,加密交易員 Mikybull Crypto 分析稱,比特幣現貨交易量的7天平均值已降至2021年初以來的最低水平。比特幣 IV 也處于年度最低水平。他認為,這表明即將到來的巨大波動將使 BTC 飆升至新水平。但分析師警告稱,BTC價格回撤至25,000美元以上是“有可能的”,對于比特幣多頭來說,28,300美元是一個壓力線。[2023/8/1 16:10:02]

比如當前LongETH的OI比較多,GLP池子形成的Short的對手盤就會比較多,自然就應該調高ETH的Target鼓勵更多的LP存入看多資產ETH...

具體Perpetual是怎么實現的呢?

其實也很簡單:

-當Trader做多ETH時,相當于從GLP池中“借”ETH的上行空間;

-當Trader做空ETH時,相當于從GLP池中“借”穩定幣相對于ETH的上漲空間。

整個過程GLP池中的資產并沒有被借出來,而是直接在平倉的時候進行結算。

假設:

ETH:$1000

數據:比特幣交易所余額已降至2018年初水平,目前交易所中BTC流通供應量為11%:7月24日消息,CryptoQuant比特幣鏈上數據分析師Jan Wüstenfeld表示,比特幣交易所余額已降至2018年1月/2月左右的水平,交易所余額從2020年3月的310萬枚BTC峰值降至210萬枚,下降約32%。目前,11%的BTC流通供應量在交易所,2020年3月13日交易所的BTC流通供應量為17%。[2023/7/24 15:54:38]

GLP池:9ETH+11000USDC=$20000

張三抵押1ETH,10倍杠桿LongETH,這個時候相當于向GLP“借”9個ETH的上行空間。

1.ETH漲到$2000

收益:*9=$9000

結算:9000/2000=4.5ETH

GLP池子:4.5ETH+11000USDC=$20000

極端情況:

ETH上漲到$100,000

收益:*9=$891,000

結算收益:891,000/100,000=8.91ETH

GLP池子:0.09ETH+11000USDC=$20,000

注意到沒,不管怎么漲GLP池子都會剩一點ETH!

2022年初至今年一季度末傳統品牌進入加密領域的數量僅下降4.4%:金色財經報道,據NFT Tech數據,盡管NFT和加密貨幣的谷歌搜索數據和比特幣本身的價格等指標在2022年下跌了50%以上,但進入該領域的傳統品牌數量僅下降了4.4%。[2023/4/19 14:13:41]

無論怎樣漲,被“借”的ETH都不會被掏空,GLP池子里最壞的情況總會剩一點。之所以這樣是因為GLP池子的代幣數量限制了開倉倉位,每一個倉位都要有對應的現貨支撐!GMX還設置了流動性保護,也就是最多開到對應GLP流動性的70%倉位。

有個問題:如果當前已經有70%的OI,LP要提走流動性怎么辦?

有朋友說GLP的池子U本位是不變的,上面的例子至始至終都是$20000。其實并非如此,只有當把所有ETH借空時GLP池子的U本位是不變的。

如果GLP池子:10ETH+10000USDC=$20000

抵押1ETH10倍做多時會借9個,無論怎樣漲,GLP都是大于$20000的,因為未被借的那1ETH的上行空間沒有被掏走。

2.做多爆倉情況

假設ETH沒有漲,反而下跌到889觸發爆倉,張三抵押的1ETH將全部被GLP池子吃掉:

GLP池子:10ETH+11000USDC≈$20000

Robinhood將于2022年初全面推出加密錢包:9月22日消息,Robinhood將于2022年初向客戶提供加密錢包。Robinhood的首席運營官ChristineBrown表示:我們希望確保系統的可擴展性,并且我們已經準備好處理較高的流量需求。我們將首先為候補名單中的用戶提供加密錢包訪問權限,到2022年初則可實現100%的覆蓋率。

此前消息,9月21日,Robinhood被爆出正在測試新的加密錢包和加密貨幣轉賬功能,以使客戶更容易發送和接收比特幣等數字貨幣。該應用程序還有涉及加密貨幣轉移的代碼。(CoinDesk)[2021/9/22 16:58:48]

同理如果GLP池子沒有被“借”空的話,GLP的U本位應該是明顯小于$20000的。

再來看下Short的情況:

3.做空賺

張三抵押1000USDC10倍做空ETH,相當于“借”9000USDC吃相對ETH的漲幅,或借9個ETH直接賣掉看空。

當ETH跌到500時:

收益:$4500

GLP池子:9ETH+6500USDC=$11000

Trader做空賺錢的時候GLP賬面損失最大!其實放那不動9ETH+11000USDC也只剩$15500了。

4.做空爆倉

動態 | 自2019年初以來 擁有超過1000比特幣的地址數量激增:加密貨幣分析提供商Glassnode統計了持有超過1000個BTC的地址數量。統計圖表顯示,自2019年初以來,持有超過1000個比特幣的地址數量激增。但推特用戶@RunJdub回復稱:“從技術上講,這可以是一個交易所或個人,將50000 BTC從一個錢包拆分到50個錢包。所以這并不一定意味著擁有1000+ BTC的人會更多。”(U.Today)[2019/10/12]

如果ETH沒有跌反而漲到$1111,張三自然又爆倉了,抵押的1000USDC也全部被GLP池子吃掉:

GLP池子:9ETH+12000USDC≈$21999

這就是一個零和游戲,Trader賺LP就虧,Trader虧LP就賺!

Trader在GMX上的PNL將直接反映在GLP的價格上:

-Trader虧,GLP價格上漲

-Trader賺,GLP價格下跌

GLP作為Trader的對手盤,肯定是要承擔一定風險的!只是從歷史運行數據來看,Trader們總體是虧的。

作為LP給平臺提供了流動性,按理說就不應該再承擔損失或冒很大的風險,但實際是辦不到的!比如基于AMM的Dex,LP必然要承擔無常損失,這是價格發現的成本。

所以平臺往往要另行彌補,比如Txfee分成、流動性挖礦獎勵等。AMM機制的Dex,覆蓋無常損失后的整體收益就是LP是否愿意繼續提供流動性的動力。

GMX這方面做得還算不錯,所有費用包括開倉、借貸、swap的費用全部分給GMX、GLP的質押者,GLP能分70%,使得APR高達30%左右,熊市有這樣的收益也算不錯了。

另一方面,為GLP提供流動性本身也是在參與du博,需要有一定的風險預期,只是你的對手盤更多的是那些容易上頭的du鬼。

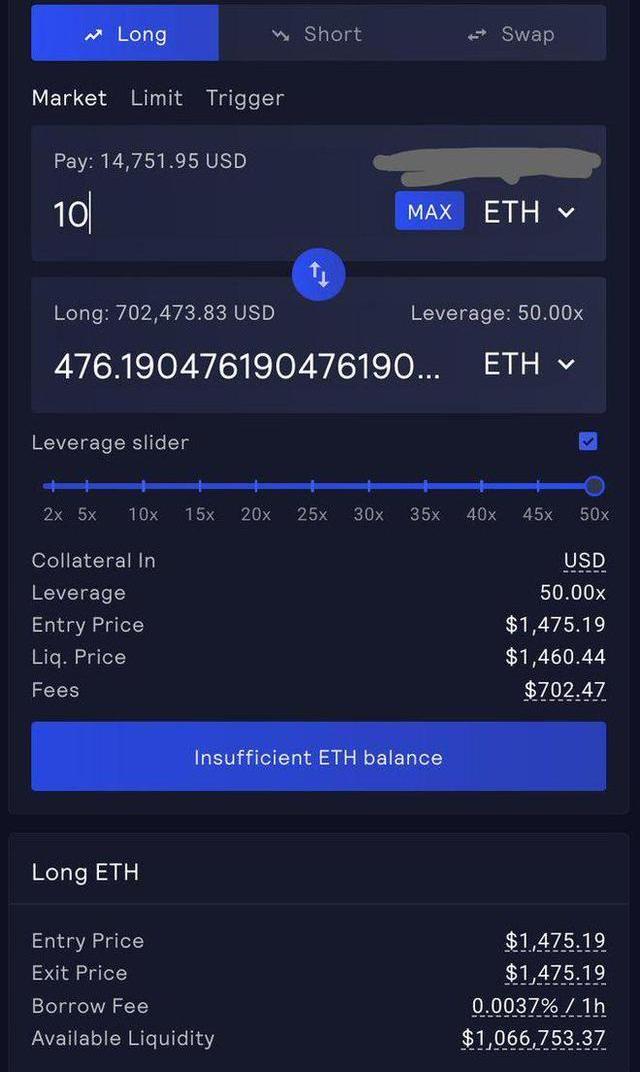

簡單體驗了一下,GMX還是很簡潔易用的,就是目前GLP池子標的太少。

比較特別的一點就是零滑點或滑點極低,這是直接通過預言機喂價的優勢,同時無需通過AMM機制進行價格發現,自然LP也不用承擔無常損失的風險。

再來看看GMX提供的收益,主要針對GMX和GLP:

GMX為平臺治理代幣,主要涉及代幣分配、GLP池子構成、esGMX獎勵等。質押GMX獲得獎勵:

-esGMX

-MP:MultiplierPoints

-30%平臺收益

MP主要勇于Boostreward的,100%不是指收益而是MP點數,比如質押100個GMX滿1年能獲得100個MP點數。

質押esGMX的效果等同于GMX,獲得的收益都相同,只是無法在二級市場流通交易。

esGMX想變現就必須Vest成GMX,這是一個再質押的過程,生成這些esGMX對應的GMX或GLP也必須同步保持質押,365天的線性歸屬過程中esGMX代幣將每秒轉換為GMX,已轉換為GMX的部分可隨時領取。

而且只要不Unstake,Vest中的GMX照樣獲得所有收益,esGMX也是線性歸屬為GMX,對市場也不會形成拋壓。

這是GMX代幣經濟模型中的一個亮點,這使得絕大部分的GMX都處于質押狀態,并且利好幣價。

當提供流動性換取GLP時,GLP是直接被Stake的,質押也會獲得esGMX獎勵,跟GMX不同的是沒有MultiplierPoints,但分得的平臺收益比GMX高。當LP存入池子對應代幣時,會換取相應的GLP:

GLP價格=池子資產總價值/GLP供應量,資產總價值包括OI的未實現利潤/損失,基本假設是每個OI都可能在下一秒被平倉。

GLP池子除了作Perpetual的對手方,也支持Swap。Swap過程相當于存A代幣換GLP,再用GLP換B代幣,基于預言機喂價基本可以零滑點秒兌換,只是代幣不同Weight導致手續費可能會比較夸張。

有個關鍵點:平倉也可能涉及Swap,Trader抵押的和最終提取的可以是不同代幣,但這會被視為交易活動而收取交易費。

GMX有哪些問題/風險呢?

1.缺乏價格發現機制

直接通過預言機喂價而沒有自身的價格發現機制,嚴格說不算一個完整的PerpetualExchange。

之前在Avalanche上就出現過1次操控預言機事件,Trader利用AVAX在CEX中的稀薄流動性,操縱AVAX的鏈下價格從GLP池中獲利56.6萬美元。

2.多空不平衡

類似dYdX或各種Cex的Perpetual,通常都會以資金費用來平衡多空,當做多力量大于做空時多方需要向空方支付資金費用,反之亦然。

GMX不是,唯一限制開倉的就是池子里對應的現貨數量,GMX保障每一個倉位背后都有現貨支撐,但這也無法完全平衡多空。

當大牛趨勢行情到來時,平臺絕大多數都做多的,這完全有可能把池子里的B/E給掏空,就算GMX項目方把TargetWeight調再大,LP也不一定愿意再繼續存進來,而隨著GLP池子價值進一步被掏走,LP也可能提走流動性,這是否可能導致池子枯竭?

望Defi大神指點分析一下!

3.合約預留參數

起初我以為GLP池子代幣的TargetWeight是由算法根據市場情況自動調整的,沒想到是合約預留了參數,項目方每周通過之前的OI、UTILIZATION數據人工調整的。

項目方甚至可以自由修改包括GLP池子構成、權重、質押獎勵等,這會帶來什么問題還不知道,可以確定的是項目方是做盤子起家的!

最后:

歡迎私信進交流群!

感謝閱讀,喜歡的朋友可以點個贊關注哦,我們下期再見!

Tags:ETHGMXUSDETH錢包地址ETH挖礦app下載Etherael指什么寓意GMX幣是什么幣USD幣USD價格

今日比特幣價格最新更新:隨著市場的不確定性削弱了任何熱情,比特幣繼續表現出緩慢的價格走勢。比特幣在過去24小時內飆升0.42%,在最后一小時內飆升0.1%.

1900/1/1 0:00:00今天美聯儲毫無意外加息,行情整體沒太大波動,市場提前消化了這個利空,所以在公布之后出現小幅度反彈,6月點陣圖顯示下半年會加息兩次,今天已經完成了一次任務.

1900/1/1 0:00:00比特幣已實現波動率已跌至歷史低點,下圖顯示,當前階段是自2020年3月以來市場最平靜的時期,此外,從歷史上看,如此低的波動性與熊市后的重新積累,然后爆發高波動性的階段一致另外.

1900/1/1 0:00:00TRON(TRX) 如果你想在未來獲得巨大收益,TRON是最適合投資的加密貨幣。與以太坊一樣,它是一個開源區塊鏈網絡,支持智能合約和去中心化應用程序(dApps).

1900/1/1 0:00:00去年9月,以太坊迎來了有史以來最關鍵的時刻——合并。合并的順利完成讓以太坊從PoW機制轉為PoS,EIP1559機制的引入使得ETH進入通縮狀態.

1900/1/1 0:00:00加密世界已經被DAO的快速崛起所點燃,實際上,去中心化自治組織(DAO)是利用基于區塊鏈的治理實現個人的全球協調,從而實現資源的優化配置以及社區的全球化運行.

1900/1/1 0:00:00