BTC/HKD-5.78%

BTC/HKD-5.78% ETH/HKD-6.73%

ETH/HKD-6.73% LTC/HKD-4.82%

LTC/HKD-4.82% ADA/HKD-9.7%

ADA/HKD-9.7% SOL/HKD-12.8%

SOL/HKD-12.8% XRP/HKD-8.27%

XRP/HKD-8.27%據福布斯12月2日發布的消息,信用卡發行巨頭VISA當天宣布打算將他們的全球支付網絡與Circle國際金融公司在以太坊區塊鏈上發行的穩定幣USDC連接起來。

VISA與Circle的這一合作意味著VISA信用卡的發卡機構會開始將USDC軟件集成到其平臺并開始使用USDC作為進行收付款的貨幣,這也意味著VISA的6000萬商家將有可能通過USDC進入數字貨幣的世界中來。

最近瞄準穩定幣的國際巨頭真不少,12月1號,全世界最大的社交媒體巨頭Facebook旗下的Libra協會也宣布,將他們開發的穩定幣項目Libra更名為Diem,并將在2021年1月推出錨定美元的穩定幣。

此外還有一家華爾街巨頭,納斯達克的上市公司,叫做ZKInternaitonal的國際集團也在打穩定幣的主意,在上一個周透漏打算為其子公司xSigmaLab提供資金,進入DEFI領域打造xSigmaDefi的項目,它瞄準的就是穩定幣去中心化交易所。

當然推出穩定幣xSigmaDefi將會是非常重要的一個計劃。

以上是最近一段時間各個金融巨頭在穩定幣賽道的布局。其實穩定幣的發展勢頭最近這一兩年也確實越來越迅猛。

華爾街日報:幣安用戶在中國單月交易了900億美元的加密貨幣相關資產:金色財經報道,華爾街日報周二援引內部數據以及交易所現任和前任員工的報道稱,幣安用戶在中國單月交易了900億美元(94億美元現貨,807億美元期貨)的加密貨幣相關資產,自2021年以來,加密貨幣交易在中國一直是非法的。

華爾街日報稱,這些交易使中國幣安成為迄今為止最大的市場,占全球交易量的 20%(不包括部分超大型交易商的交易)。該報沒有具體說明交易發生的月份。[2023/8/2 16:13:34]

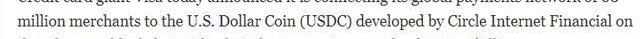

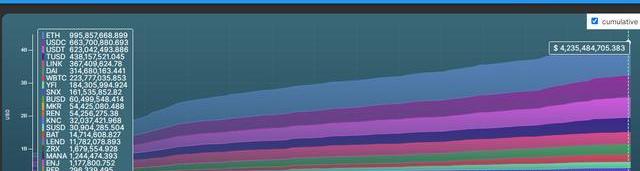

上圖顯示的是穩定幣流通量情況。

目前數字貨幣領域中所有的穩定幣流通總量已達185.4億美金。其中USDT為124.4億,占到了67.25%,其次是USDC,為29.75億,占16.08%,之后是DAI的10.72億,占了5.79%。

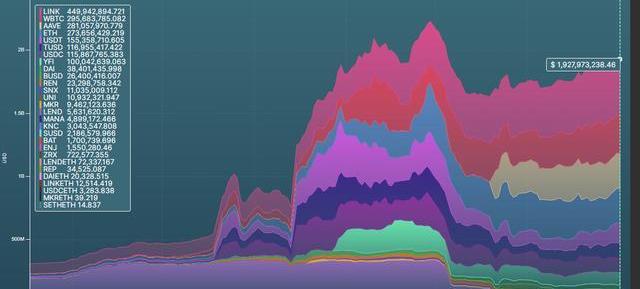

從下圖可以看出,穩定幣的發展實際上是從2018年下半年才真正出現明顯的勢頭。

截止到2018年10月16日穩定幣的流通總量還只有3.04億,只占到今天穩定幣流通量的1.64%;

之后一年多時間增長速度相比之前快了不少,但是真正爆發是在今年夏天。

華爾街日報:2019年至今SBF一直在接受多動癥和抑郁癥的治療:2月6日消息,FTX曾聘請心理醫生George Lerner博士作為教練,每周在巴哈馬為FTX工作32小時,其中300名員工中有約100人接受過心理輔導,其中包括半定期的20到40人,另外約有20名FTX員工是他私人診所的病人,George Lerner表示自己在FTX的主要目標是創造一個更可持續的工作環境。(華爾街日報)[2023/2/6 11:50:00]

從下圖可以看到,今年7月29日,穩定幣的流通總量還只有84.12億,在這期間的將近兩年時間,總共增長了81.08億美金。

而今年夏天之后穩定幣的增長就像坐上了火箭,短短4個月時間,流通量就增長了101.28億,比前面的兩年時間總量還多17.16億。

這幾個月以25.32億美金/月的速度在飆升。

這能說明什么問題呢?能分析出穩定幣的應用主要在哪里嗎?

是的,DEFI。

我們知道穩定幣最開始出現的用途肯定不是DEFI,而是用法幣入金的工具,相當于是連接數字貨幣世界與真實的法幣世界之間的橋梁。

可是隨著區塊鏈應用場景的發展變化,穩定幣的用途也開始在變化。

可以說穩定幣的用途發展也經歷了三個階段。

華爾街日報頭版報道幣安519宕機事件及受損投資者的求償努力:7月13日消息,《華爾街日報》在頭版報道了幣安519宕機事件,以及受損投資者的求償努力。報道介紹了幾位因在宕機期間無法平倉而被清算的投資者案例。其中,印度投資者Singhal自稱損失7.4萬美元,他正與700名投資者一起通過一名法國律師尋求補償,意大利也有一個類似團體在向幣安求償。幣安發言人稱5月19日這樣的極端市場波動給它和其他交易所帶來了技術瓶頸,并稱事件發生后立即采取措施,與受影響用戶接觸,提供補償,也歡迎其他受影響用戶直接聯系官方。Singhal提交了賠償申請,但獲得的賠償方案是:三個月幣安VIP服務,并且要同意永遠放棄對幣安的求償行動,否則將一無所獲。根據幣安的條款和條件,求償用戶必須向香港國際仲裁中心提交爭議,這對個人來說代價高昂。為求償團體提供咨詢的律師Aija Lejniece表示:「幣安讓普通消費者很難求償,但也不是不可能。」她希望通過將大家聯合起來,爭取「全額索賠」。(華爾街日報)[2021/7/13 0:47:02]

DEFI開始出現的時間在2018年,起因是2017年的牛市之后進入了漫長的熊市。幣價經歷了大幅度的下跌,而且這段時間非常長。很多比特幣礦工面臨著無錢繳納電費的巨大壓力。他們的選擇要么是賣掉手中的比特幣去維持挖礦,要么留著比特幣,從其他地方想辦法籌錢交電費。

于是開始有人想要抵押手中的比特幣去借USDT來交電費。在這種需求之下,最開始的DEFI出現了,主要服務于比特幣礦工的抵押和借貸需求。因為抵押和借貸市場的出現,人們開始有了用穩定幣結算的需求來規避比特幣的波動帶來的損失。

華爾街大鱷陸續公布最新持倉情況 索羅斯偏愛區塊鏈:根據美國相關法規,管理股票資產超過1億美元的基金經理人,必須在每一季度末之后的45天內披露在過去一個季度內的持倉情況。據公開資料顯示,索羅斯清倉亞馬遜、WPX能源公司,新買入247萬股OverStock,這是一家在線購物平臺涉足區塊鏈項目。[2018/2/19]

所以這一階段的穩定幣主要應用是在DEFI,也就是去中心化金融活動的結算和支付。

這也就是我們從前面的圖上看到2018年10月出現了穩定幣第一個比較明顯的發展時期,中流通量也從1億美金以下開始出現了3億多美金的增長。

穩定幣用途的第三個變化階段就是今年,變化的動力就來自DEFI的流動性挖礦。

因為很多挖礦需要用到多個幣種的自動做市商機制和產生的流動性,用BTC,ETH,或者其他數字貨幣去提供流動性,礦工會承受幣價波動和無常損失等帶來的損失。

這對大資金就非常不友好,所以穩定幣挖礦成了一種需求很大的市場。這種需求又產生了兩種非常大的業務:抵押主流幣或者其他有價值的主流幣種,借貸穩定幣;還有就是穩定幣的交易。

對這個觀點,同樣我們可以通過數據來佐證。

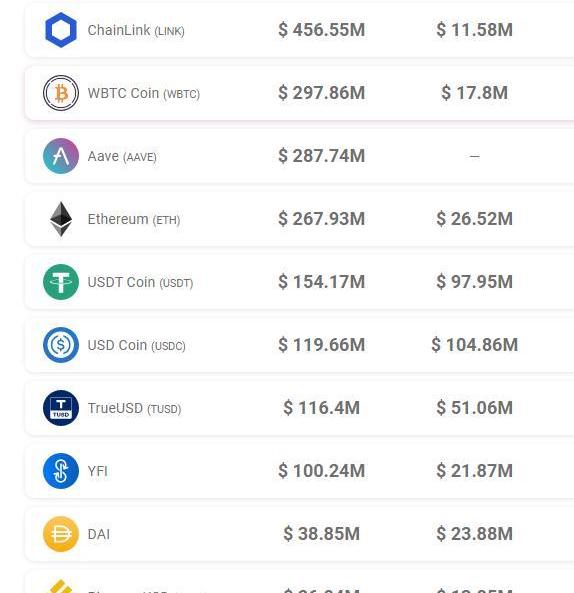

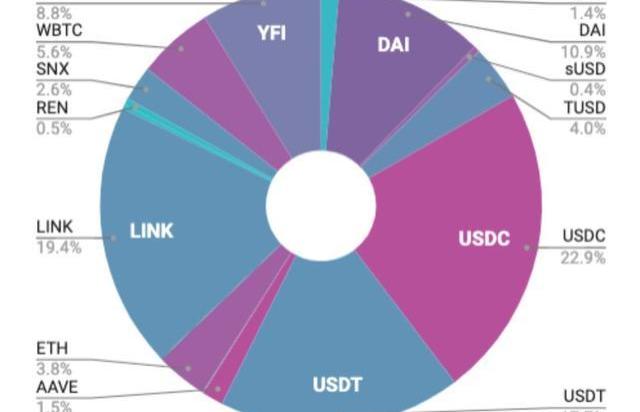

總共選擇了8個DEFI領域的交易和借貸賽道業績靠前的項目。

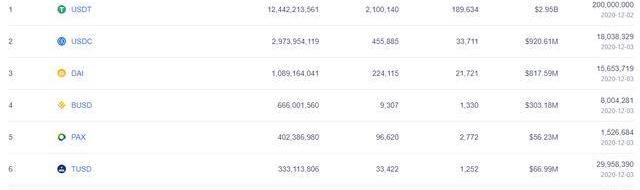

1.先來看Uniswap中的數據

華爾街之狼原型稱比特幣為巨大的龐大的騙局:電影“華爾街之狼”現實中的原型,曾在90年代因市場操控和欺詐犯罪的股票經理人Jordan Belfort將比特幣貶為“巨大的,龐大的騙”。他認為發起人向人們制造了一個最高級別的長久的騙局,可能有85%的人并沒有不良意圖,然而卻有10%到15%的人在欺騙你。[2017/12/15]

根據Coingecko的統計,Uniswap24小時成交量排名前十的幣種中有4種是穩定幣,前三名分別是USDC,USDT,和DAI,還有一個是AMPL。他們總共占到了Uniswap24小時成交量的31.77%。

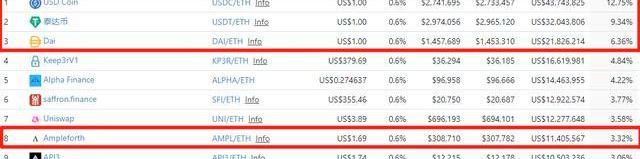

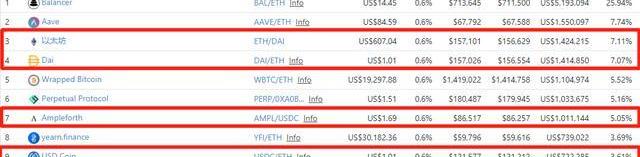

下面是從Uniswap網址截的圖,顯示的是昨天的流動性池中金額排名前10的代幣對。其中,第二是ETH+USDT,第三是ETH+USDC,第四是ETH+DAI,第五是HKMT+USDT,第十是ETH+AMPL。

十個中有5個池子有穩定幣的構成。

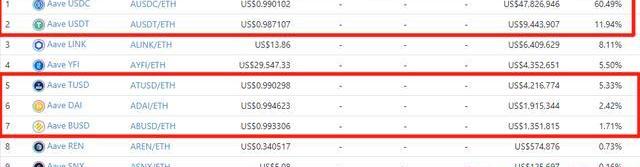

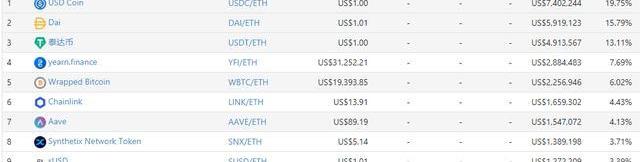

2.接下來看AAVE平臺的數據

下圖是作為AAVE平臺的借貸市場,業務規模排名前十的幣種中,有5個是穩定幣,分別是USDT,USDC,TUSD,DAI和BUSD。

上圖顯示的是上一周,AAVE所有產生收入的13個幣種,穩定幣占了6席,分別是USDC,USDT,DAI,TUSD,BUSD和SUSD。收入金額占了總收入的57.3%。

下圖是AAVE平臺昨天的流動性金額排行榜,前十名中有四個是穩定幣,分別是USDT,USDC,DAI,和BUSD。

昨天的借款排行榜中,前十有5個是穩定幣,分別是USDC,USDT,TUSD,DAI,BUSD。

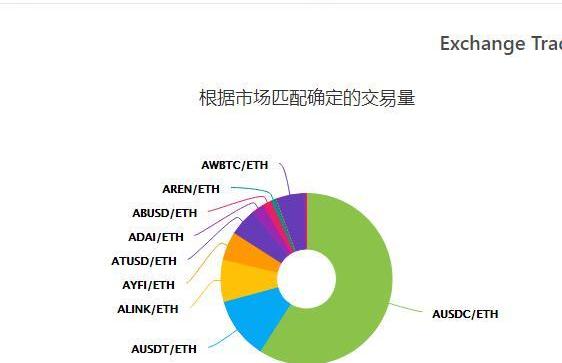

AAVE平臺除了在借貸業務上由穩定幣撐起了大半壁江上,在交易業務上穩定幣的也功不可沒。

上圖是Coingecko統計的發生在AAVE平臺上的幣種交易量,按照24小時成交量排名,前十名中有6個穩定幣與其他幣種的交易對。

在AAVE平臺作為交易業務的總金額中,穩定幣比例占到了82%。

上面這張圖看得更清楚,AUSDT與ETH的交易對占到了多一半的比例。

3.接下來看Compound平臺的情況。

上圖顯示,在Comp平臺的存款業務中,金額前三名的幣種是DAI,ETH,和USDC。穩定幣占了兩個,比例占到了平臺總存款的60.62%。

在借款業務中,前三名分別是DAI,USDC,USDT。都是穩定幣,占到了借款金額的96.69%。

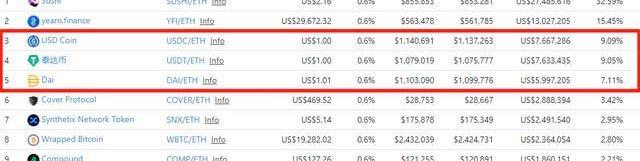

4.接下來是SUSHI交易所的情況。

24小時成交量前十的幣種中,穩定幣占到了3個,分別是USDC,USDT,和DAI。成交量占比為25.25%。

在以自家本幣為主要成交幣種的交易所,穩定幣的比例仍然不低。

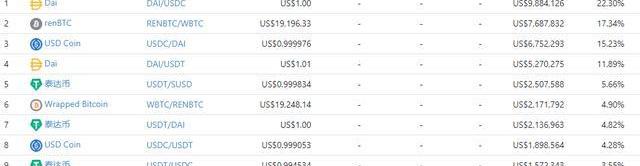

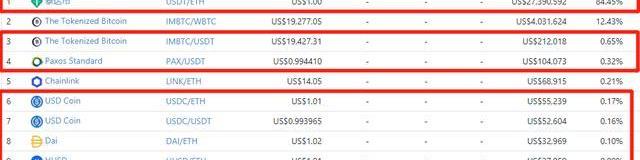

5.上圖是CURVE的24小時成交量。

前十中有8個都是穩定幣,除了RENBTC和WBTC。當然我們都知道Curve是一個穩定幣交易的DEX。

它家的業務自然絕大部分會是由穩定幣來支撐的。

6.然后是Balancer。

前十成交量榜中有5個交易對里面包括了穩定幣。

7.上圖是1Inch的交易情況

24小時成交量前十排名中同樣有4個是由穩定幣和其他幣種組成。成交比例占到了52.04%。

8.最后一個交易所是Tokenlon,如下圖。

成交量前十榜里面有八個是包括了穩定幣,24小時成交比例占總量的86.01%。

我們總共分析了8個DEFI項目,不管是借貸還是交易,穩定幣在里面占的幣種都非常大。在成交量這個指標上基本上,絕大部分DEX的穩定幣交易都占到了一半以上的比例。

在借貸的兩個項目中,AAVE的收入的57.3%來自穩定幣業務,而Compound存款業務穩定幣占了60.62%,借款更是夸張到了96.69%。

由此我們的結論很明顯,如今穩定幣的主要用途已經不再是入金通道,而是進入DEFI,原因當然是進來賺錢。

那么最后的結論是,如今如此多的華爾街巨頭都在瞄準穩定幣,他們的目的肯定也不可能僅僅是為了用戶入金,進入DEFI,讓這些聰明的錢來賺錢更多的Money才是他們的目的。

巨頭們的一直選擇,還預示著另一個更有意義的結論:接下來DEFI將會有比現在大得多的市場。DEFI的繁榮時期還沒到來,值得我們去期待!

Tags:穩定幣USDUSDC為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣USD幣USD價格USDC幣USDC價格

一些人焦慮,另一些人興奮——Twitter現在是一家私人公司,而埃隆馬斯克掌握著所有的韁繩。許多人期待徹底的變化,尤其是圍繞平臺的內容審核政策。言論自由與仇恨言論是有關該平臺的大部分辯論的中心.

1900/1/1 0:00:00以太坊開發人員將期待已久的更新推遲了大約兩周。最終測試定于3月14日進行。 DIGIPHARM宣布DPH測試網從以太坊遷移至Terra:5月20日消息,基于區塊鏈的醫療保健合約平臺DIGIPHA.

1900/1/1 0:00:00加密貨幣的發展為世界各地的交易者創造了巨大的收入機會。加密貨幣差價合約是交易者可獲得的獲利機會的一個很好的例子。這種交易形式起源于股票交易.

1900/1/1 0:00:00在加密貨幣列表中排名第28位的Filecoin(FIL)一直受益于近期市場情緒的轉變。今天的市場數據顯示,市場頂級山寨幣以太坊在每日時間框架內上漲了1%.

1900/1/1 0:00:00周二,以太坊價格小幅下跌,多頭和空頭都在擺脫為期三周的盤整。盡管加密貨幣市場普遍低迷,但ETH仍上漲0.9%至1,877美元,交易量達410億美元.

1900/1/1 0:00:00今年的熱點一個接著一個:Defi,Dao,波卡,分布式存儲,NFT,Layer2,ETH2.0。每一個賽道都涌現出了不少翻倍的項目,甚至十倍,百倍項目也并不鮮見.

1900/1/1 0:00:00