BTC/HKD-4.55%

BTC/HKD-4.55% ETH/HKD-9.33%

ETH/HKD-9.33% LTC/HKD-10.03%

LTC/HKD-10.03% ADA/HKD-8%

ADA/HKD-8% SOL/HKD-7.18%

SOL/HKD-7.18% XRP/HKD-7.54%

XRP/HKD-7.54%4月17日,港交所發布了《ETF與全球金融市場虛擬資產生態圈的發展》的研究報告,在報告中,分別對當下全球虛擬資產的發展情況、如何通過ETF把握住虛擬資產投資的機遇、以及ETF與香港虛擬資產生態圈發展做了分析。金色財經記者對報告進行梳理發現,比特幣的年波動變小,虛擬資產與傳統資產之間的相關性增加等等細節都在預示著虛擬資產在逐漸地主流化,以下為報告的重點內容:

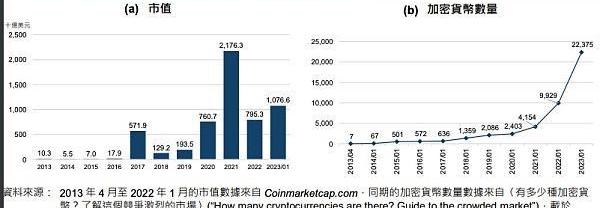

2023年1月全球虛擬資產市值已達到10766億美元

虛擬資產的市值已從2013年的103億美元增長至2023年1月的10,766億美元,全球持有虛擬資產的人數由2022年1月的3.06億人上升至2022年12月的4.25億人。其平均每日成交金額從2019年的318億美元增至2022年的1,361億美元。截至2022年底,比特幣和以太幣分別占虛擬資產總市值的40%和18%左右。

動態 | 倫交所:拒絕港交所的收購提議,沒有必要與港交所進一步接洽:倫交所表示,拒絕港交所的收購提議;重新考慮了可能的要約,董事會一致拒絕港交所的并購提議;仍然致力于收購Refinitiv。沒有必要與港交所進一步接洽。 倫敦證交所對意大利股票交易所Borsa Italiana擁有控制權。對Refinitiv的收購符合倫敦證券交易所集團(LSEG)業務的戰略目標。我們認識到中國存在巨大的機遇,非常重視雙方關系。我們重視與上海證券交易所的互利合作關系。收購Refinitiv的交易仍將在2020年下半年完成。港交所四分之三的提議是關于在該交易所的股票,這代表著一種從根本上不同的、吸引力小得多的投資主張。與Refinitiv的交易正在走監管流程。(金十)[2019/9/13]

聲音 | 港交所李小加:滬港通北向交易或引入區塊鏈清算系統:據證券時報消息,港交所行政總裁李小加表示,新上市規則“生不逢時”,因受到外圍環境例如環球經濟、中美貿易摩擦等挑戰,已上市新經濟股份表現令人不滿意,相信未來日子“不好過”。又稱,港交所將與內地合作,在滬港通的北向交易,或引入區塊鏈清算系統。[2018/12/10]

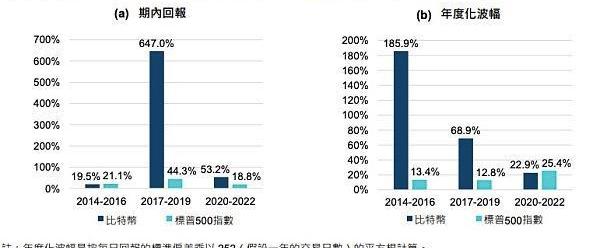

比特幣年度波幅在下降

根據歷史數據,某些虛擬資產的價格回報以及波幅都是遠高于傳統金融資產的。2014年至2022年間連續三個三年期里,比特幣的期內回報率于2014年至2016年間低見19.5%,2017年至2019年間高見647%;比特幣的年度化價格波幅的高低位則介乎2020年至2022年間的22.9%與2014年至2016年間的185.9%之間。值得注意的是,隨著時間推移,比特幣的年度波幅有下行之勢。

動態 | 港交所發布報告探討區塊鏈 強調監管一致性原則:香港交易所首席中國經濟學家辦公室和創新實驗室發布研究報告《金融科技的運用和監管框架》,探討了區塊鏈和人工智能等金融科技如何影響全球交易所市場。研究報告摘要中稱,在金融科技發展的新時代,全球各大交易所均在積極探索如何應用金融科技提升系統和服務。但從現有的技術發展成熟度來看,大部分的金融科技主要運用於銀行業、互聯網金融和數字貨幣方面,較少涉及到在證券行業的運用,能夠結合具體的證券業務模式給出落地方案的則較少。一般認為,區塊鏈技術和智能投顧等人工智能技術,相信在交易所層面的運用可能性最高。報告也探討了基於監管一致性原則。監管一致性原則是指只要從事相同性質的金融業務,就接受同樣的監管。無論是在虛擬的還是真實的環境下提供的金融服務,都基於同一法律框架管理,確保公平競爭并防止監管套利。需要依據一致性監管要求,將智能投顧,以及數字貨幣和數字基金的發行納入現有證券監管框架。同時,監管框架也應根據形勢發展,不斷創新以應對金融科技中可能出現的監管漏洞。[2018/10/19]

聲音 | 港交所:區塊鏈應用于資產再抵押共四大優勢:香港交易所首席中國經濟學家辦公室和創新實驗室發布研究報告《金融科技的運用和監管框架》,描述了區塊鏈應用于資產再抵押過程的主要優勢:第一,通過運用區塊鏈技術,將提高在資產再抵押過程中的透明度。投資者可以查看底層資產的擔保價值、風險評級、所有權的歷史記錄等,然后做出投資決策,當資產池中任一債權發生違約,投資者就能迅速知道,并重新評估資產價值。第二,可實現自動化監管。監管機構可以更清晰的維護歷史交易和再抵押記錄,且這些記錄不可篡改。智能合約可以確保資產再抵押不會超過監管警戒線,最大程度地滿足穿透式審核和監管的要求,降低處理和監督成本。第三,監管機構通過區塊鏈技術進行合規監管,提升交易透明度,極大的降低違約事件對金融市場的影響,提高金融穩定性。第四,智能合約使得機構和個人投資者對底層資產的盡職調查成本和時間成本都大幅下降。[2018/10/19]

虛擬資產與傳統資產之間的相關性增加

港交所計劃于未來數周內成立創新實驗室:香港交易所行政總裁李小加今日表示,港交所計劃于未來數周內成立創新實驗室,并考慮通過該實驗室投資部分金融科技企業。原本計劃通過區塊鏈技術,為早期沒有盈利或收入的創業公司,提供一個股票登記、轉讓與咨詢披露的公用服務平臺,并成為創業企業的孵化器。但目前技術供應商并不好找。[2018/1/24]

另一項分析發現虛擬資產與傳統資產價格回報之間的相關性可能隨時間而變化——標普500指數與比特幣價格的每日回報之間的相關系數由2017年至2019年間的0.012上升至2020年至2022年的0.405。根據報告分析稱這可能是因為這可能在某程度上是因為傳統金融機構增加對虛擬資產的投資。

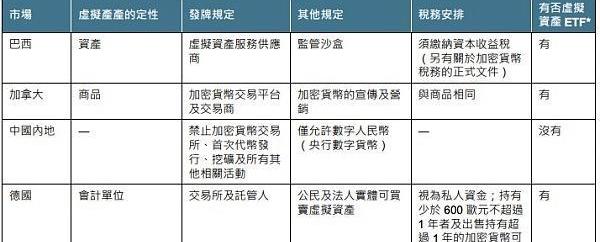

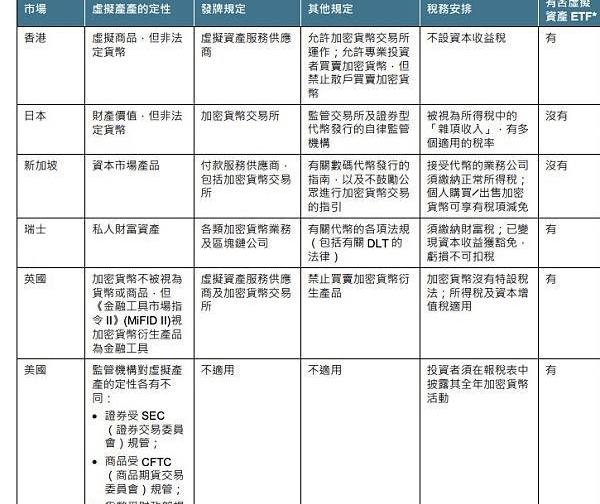

各國針對虛擬貨幣的政策一覽

在監管方面,2022年,因為一系列的暴雷事件,對加密市場造成了重創,各國也開始重視對于虛擬資產的監管。在許多市場,虛擬資產的交易均需繳稅及遵守反洗黑錢規則。在某些市場,適用于虛擬資產的交易規則及機制與傳統金融資產的相同,而部分市場則可能有專為虛擬資產而設的規則及機制。部分虛擬資產服務供應商須遵守發牌規定,以加強對其活動的監督。

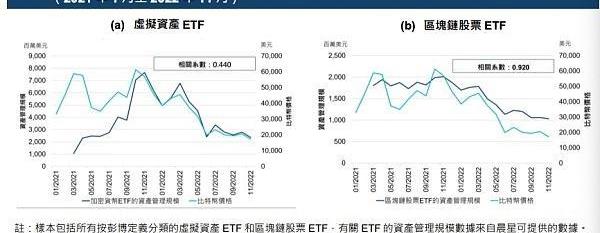

虛擬資產ETF價格走勢與比特幣的價格走勢相關系數低于區塊鏈股票ETF與比特幣的價格走勢

購買區塊鏈行業公司的股票和投資虛擬資產ETF都是間接投資虛擬資產的途徑。間接投資渠道適合于監管受限地區投資者,也依賴于監管制度相對成熟的傳統金融系統所提供的金融服務。

2021年初,第一只虛擬資產ETF出現。到了2022年11月底,加拿大、巴西、美國及澳洲多個市場共有40只虛擬資產ETF,涉及資產管理規模總額達24億美元。除虛擬資產ETF外,上市區塊鏈股票ETF亦在不少市場推出。

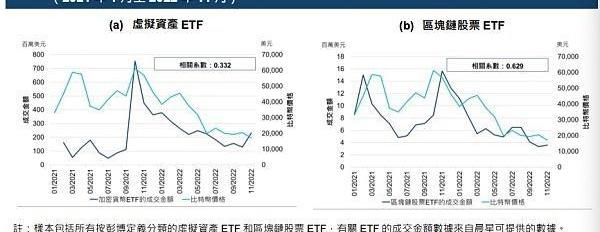

另據研究顯示虛擬資產ETF的資產管理規模及成交量大幅上升,其增長速度大幅拋離比特幣價格上升的速度。而區塊鏈股票ETF的接個走勢則與比特幣價格走勢相關性較高。據2021年1月到2022年11月的數據顯示,虛擬資產ETF和區塊鏈股票ETF與比特幣價格走勢的相關系數分別為0.44和0.92。

投資虛擬資產相關ETF的風險相對較高

報告還研究了十個虛擬資產ETF與標普500指數ETF,以及以太坊的回報波幅。選擇的十個虛擬資產ETF中,8只為虛擬資產ETF,兩只為區塊鏈股票。2021年至2022年間,所研究的的虛擬資產相關ETF的回報年化波幅遠高于標普500指數ETF,且除一只區塊鏈股票指數外,其他ETF的回報波幅全高于比特幣。這些結果突顯了投資虛擬資產相關ETF的風險相對較高。

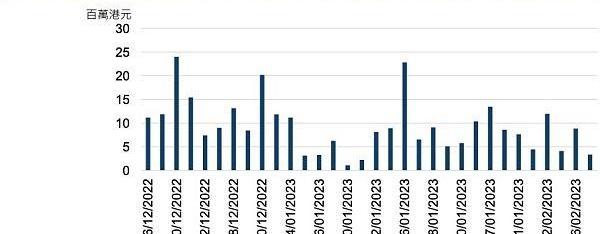

香港ETF的平均每日成交額約為930萬港元

根據香港證監會和金管局于2022年1月發布的《有關中介人的虛擬資產相關活動的聯合通函》,獲證監會發牌和注冊的中介人可以向香港散戶投資者提供合資格虛擬資產期貨的ETF的交易服務。

2022年12月16日,香港推出了首兩只虛擬資產ETF——比特幣期貨ETF和以太坊ETF在港交所上市,這只以太坊ETF也是全球的首個以太坊ETF。2023年1月,香港第三只虛擬貨幣ETF-一只比特幣期貨ETF上市。在2022年12月16日至2023年2月7日期間,上述ETF的平均每日成交額約為930萬港元。

總的來說,虛擬資產ETF的推出,是香港擁抱虛擬資產生態圈的決心的一個重要標志。香港市場作為擁有穩健監管制度的國際金融中心,已然一切就緒,準備好把握虛擬資產發展所帶來的潛在機遇。

Tags:虛擬資產ETF比特幣虛擬資產受法律保護么虛擬資產驗證后京東支付無需再驗證虛擬資產交易所ETF幣是什么幣比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢

在本文中,讓我們來探討正在構建的NFT的真實用例,以及它們將來的用途。 了解炒作周期 你聽說過蓋特納炒作周期嗎?它表明,顛覆性技術需要經歷5個關鍵階段:1.技術觸發:潛在顛覆性技術的出現.

1900/1/1 0:00:00鑒于BTC生態最近這么火,最近也看了幾個BTC生態的一級市場項目,就先單說下BTC當前充滿糾結與爭論的技術棧和趨勢.

1900/1/1 0:00:00這個長文系列的第一篇休閑破冰類游戲發出后,反響比預計的要熱烈,看的出經過了10個月的鏈游熊市,玩家們看到一個項目已經不再是開頭就問:怎么賺錢最快?而是先思考和判斷值不值得深度介入.

1900/1/1 0:00:00在金融世界里,美國國債利率在CFA等各類教材中一直被當做無風險利率R0來進行價值計算與未來估值等等,特別是金融系統教育出身的精英眼中,這幾乎等于了0風險.

1900/1/1 0:00:00區塊鏈分叉分為軟分叉和硬分叉。本文主要探討的是硬分叉,一種不支持向后兼容的軟件升級方式。硬分叉是共識的分裂或者改變,共識就是區塊鏈系統中各節點達成數據一致性的算法,正常情況下每個節點需要運行相同.

1900/1/1 0:00:00隨著區塊鏈支持更多用戶和更頻繁的交易,驗證器為驗證交易而存儲的信息量(“狀態”)也在增長。例如,在比特幣中,狀態由一組未使用的交易輸出(utxo)組成.

1900/1/1 0:00:00