BTC/HKD+0.44%

BTC/HKD+0.44% ETH/HKD+0.01%

ETH/HKD+0.01% LTC/HKD+0.01%

LTC/HKD+0.01% ADA/HKD+0.34%

ADA/HKD+0.34% SOL/HKD+1.39%

SOL/HKD+1.39% XRP/HKD-0.23%

XRP/HKD-0.23%這些被資本加持過的NFT項目,究竟會給市場帶來怎樣的影響?

盡管八月份整個Opensea的交易量已跌破5000萬美金,但似乎資本卻正在加速腳步進場。NFT從最早的OG收藏玩家,到allinweb3的創業者們,到web2實體產業尋找新業務場景,再到如今越來越多的風投機構們選擇直接投資孵化NFT項目。NFT賽道的投資熱點似乎不再僅僅是基礎設施,或者NFTfi協議了。而這些被資本加持過的NFT項目,究竟會給市場帶來怎樣的影響?作為個人投資人,又該如何看待自己所持有的NFT項目被明星風投機構加持這個行為?

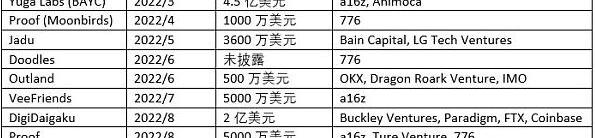

為此我們專門整理了一些今年到目前為止的一些知名NFT項目融資案例:

Coinbase首席法務官:我們已經對SEC的意向聲明做出了回應:金色財經報道,Coinbase首席法務官paulgrewal.eth發推表示,我們已經對SEC的意向聲明做出了回應,該聲明旨在打擊Coinbase根植于重大問題原則、濫用自由裁量權、公平禁止反言、不干凈的手段和懈怠的辯護。我們期待明天早上在法庭上發言。[2023/7/13 10:52:07]

2022年知名NFT項目融資案例

可以看到雖然幣市和NFT市場從牛轉熊,但是機構進場的速度卻沒有放緩,并且持續加碼各種不同類型的NFT項目。其中尤其以DigiDaigaku的freemint發售到穩定在10eth以上的地板價讓八月末的NFT市場不在冷清。而這樣的現像也引發了一個新的趨勢,即散戶玩家是否應該更青睞那些被明星機構加持的項目?

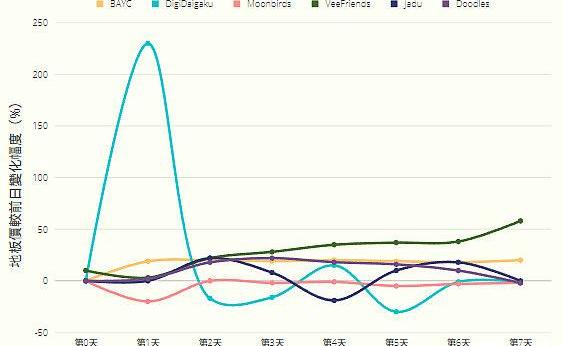

為此我們特意研究了一下這里面部分典型項目從融資信息發布之日起,項目地板價在一周內的變化。令人比較詫異的是,只有DigiDaigaku和老牌項目Veefriends有過顯著的地板價上漲,分別超過了200%和40%。而月鳥、Jadu、Doodles的地板價不增反降,這個現象非常值得思考。

灰度CEO:愿我們集思廣益共同尋求綠色的加密貨幣解決方案:5月13日,灰度CEO Michael Sonnenshein引用馬斯克推特發推稱:可再生能源有巨大的機會在加密貨幣(和采礦)的未來中發揮越來越重要的作用。如果您也玩游戲,我很樂意將一些最聰明的人匯聚在一起,以便我們集思廣益并確定可衡量的解決方案。[2021/5/13 21:56:05]

項目地板價在融資新聞發布后七日變化

讓我們先拋開NFT不說,聊聊Defi項目的融資。往往那些有大機構背書,拿到足夠啟動資金的項目意味著項目能加快開發進度,加速上市進程,上市后給早期使用者的空投可能性也越大,空投價值也會越高。這也是為什么大量個人投資者選擇在早期去交互體驗那些拿到優質機構融資的項目,以取得豐厚的上市空投回報。

摩根溪創始人:沒人知道美聯儲何時印鈔 但我們知道比特幣會做什么:摩根溪創始人Anthony?Pompliano發推稱,沒人知道美聯儲是下周、下個月還是今年晚些時候印更多的美元。不過,我們知道比特幣到底會做什么。[2020/7/21]

但是NFT項目的邏輯不一樣。首先作為項目方,發售NFT本質就已經是一個融資行為,通常項目方在早期一無所有的時候,通過發售NFT來為自身未來想要實現的線路圖做準備。所以這些項目NFT的早期持有人,可以理解為本身就在做風險投資,而區別在于NFT項目本身的估值邏輯和背后母公司的估值邏輯是不同的。此外,盡管很大一部分NFT項目都會有發幣計劃,但是做NFT投資的目的究竟是為了NFT本身的升值,還是對于未來發幣的預期?NFT本身是否會稀釋未來發行的代幣的價值?這些都是NFT個人持有人很難去驗證的問題。所以說,對于僅僅是參考Defi項目拿到機構融資,而認為自己持有的NFT的項目方母公司拿到融資所以NFT就會上漲,這種思維慣性是不可取的。

聲音 | CNBC主持人:進一步確認我們正處于牛市:CNBC主持人Ran NeuNer發推表示,“進一步確認我們正處于牛市。第一、市場對新聞有所反應;第二、市場反彈迅速。”[2019/4/26]

那么,這些NFT項目背后的母公司獲得機構融資,和NFT項目的市值之間究竟有什么聯系?根據NFTGo的數據顯示,目前NFT項目按照市值僅有Azuki一家沒有進行過市場化融資,是一個很特殊的例子,因為其母公司ChiruLabs很久以來都沒有實名,通過令人印象深刻的合約創新以及目前仍然是最優質的亞洲畫風而獨樹一幟。而Azuki在很早就開始積累國庫收入,目前已經累計了上億的資產。可以說這個項目的爆火讓它本身就資本雄厚,所以如果不是出于戰略合作需求的話,必然不會選擇市場化融資的道路。

但除了Azuki之外,我們可以很明顯的看到,項目的成功本身和是否有資源綁定或者資本背書存在著很大的正相關性。巨無霸YugaLabs早在土地發售之前估值就已經突破50億美金,通過不斷的套娃游戲產生巨量的銷售收入、版稅收入、IP周邊商品收入、線下商業收入,以及最終Apecoin的成功上市。也正是這樣穩健的持續創收的能力撐起了其昂貴的估值。Clonex的母公司RTFKT更是早在去年底就被Nike整體打包收購,不斷嘗試與Nike在線業務進行融合打通。Proof/月鳥更不必說,創始人在矽谷多年的互聯網風投經歷讓項目從上市起就風生水起。

聲音 | 瑞波產品部門副總:未來我們要確保監管不是問題:據Cryptodaily消息,瑞波產品部門副總Asheesh Birla最近表示,未來我們要確保監管不是問題。[2018/7/16]

NFT項目估值排名

可是持有這些公司的股權和持有NFT是有本質差異的。

首先作為公司的股東,他們的期待值只有一個,那就是財務投資的回報率。而財務投資的回報率又取決于公司是否能最終上市,或者被以最初投資時數十倍甚至數百倍的價格所收購。而且決定這個最終結果的,是這家公司是否能產生足夠多的利潤。傳統web2公司的邏輯是,自身生產的產品,或者提供的服務,換取了收入,產生了利潤。但是作為發行NFT項目的公司來說,這一邏輯就產生了變化。雖然“生產”出了這個虛擬產品,但是購買方或者持有人購買的預期是能夠通過這一產品的升值,或者附帶的價值,例如項目方空投等,來產生真實收益。而在這個過程當中就會產生一個矛盾,即項目自身產生的收入,或者增值,應該如何分配給母公司和NFT持有人?

如果說項目方為了進一步抬升地板價,將更多的利益例如空投或者項目玩法機制相關而產生的現金流分配給NFT持有人的話,那自然母公司的收入就會減少,利潤增長速度也會下降,那么股東對于未來公司的價值增長潛力也會產生很大的懷疑,進而影響后續融資上市。但如果項目方非常看中自己的品牌價值和收入,不愿意發空投或者與NFT持有人分享收益的話,那么NFT的價值就會下跌,最終影響項目整體的發展進度。所以對于中心化的NFT項目方來說,如何權衡股東和NFT持有人之間的利益,成了一個永恒的難題。

而對于NFT持有人來說,也許未來聽到自己支持的項目獲得了機構融資,很有可能出現的是負面情緒或者砸地板。因為也許投資機構能為項目帶來長期的資源和賦能,但是同時也會壓縮持有人自己能從這個項目收獲的利潤空間。所以對于機構背書這個行為來說,NFT項目早期可能地板價更高,但是長期來看卻限制了它的上升空間,天花板也變得更低了。

投資機構、項目方、NFT持有人之間的關系

回到本文最開頭的DigiDaigaku,項目地板價在一路上升到16+的時候維持了不到幾天遍火速下跌到目前10e以下。拋開項目方高度控盤的問題不說,可能下次大眾再看到如此令人矚目的融資新聞的時候,就不會像這次產生如此大的fomo情緒了。畢竟資方進場,是有可能縮小持有人利潤空間的。但如果反向思考的話,可能正是這種fomo情緒,才給量化和高頻交易員們創造了利潤機會。

讓物質生活變的更好有兩種方式:掙更多的錢,或消費品變的更便宜。2年前OpenAI的創始人Sam在《萬物摩爾定律》中設想了即將到來的AI革命將會引發的生產力以及消費價格的巨大變化.

1900/1/1 0:00:00埃隆·馬斯克(ElonMusk)完成對Twitter的收購已經快一周了,但該公司已經看到了巨大的變化。這位億萬富翁和企業家發誓要消除社交平臺的虛假賬戶問題,并通過“賦予人民權力”進行優化.

1900/1/1 0:00:00去中心化金融投資充滿了許多坑洞。以下是一些關于如何避免它們的提示。DeFi有問題,暴漲暴跌每當牛市如火如荼時,投資去中心化金融代幣就像在桶里打魚,但現在流入該行業的資金與市場鼎盛時期相比減少了,

1900/1/1 0:00:00從「火幣」到「火必」,火幣進行了品牌升級。剛剛擔任火必全球顧問委員會成員的孫宇晨,同樣出席了這次品牌升級會.

1900/1/1 0:00:00本文涵蓋了去中心化身份的核心概念、互聯網上身份的演變、Web3身份基礎設施堆棧的逐層概述以及隱私基元的相關發展。人身證明、合規性和應用層將在未來的文章中介紹.

1900/1/1 0:00:00在當前的全球金融環境下,無論是新興區塊鏈Web3行業,還是傳統金融行業,都經歷著撲朔迷離,機會與暗流同在世紀級迷霧局勢.

1900/1/1 0:00:00