BTC/HKD-0.84%

BTC/HKD-0.84% ETH/HKD-1.59%

ETH/HKD-1.59% LTC/HKD-1.62%

LTC/HKD-1.62% ADA/HKD-2.11%

ADA/HKD-2.11% SOL/HKD-2.11%

SOL/HKD-2.11% XRP/HKD-3.06%

XRP/HKD-3.06%過去的10月份,數字貨幣市場行情整體上下波動較大,受此影響二級市場做短線和波段的活躍度較高,對于DeFi借貸市場而言,會產生一定的利好影響,因為目前借貸平臺除了“理財”屬性之外,更多被用于“杠桿”,市場大幅震蕩會直接刺激借貸需求的增加。

DAppTotal針對5個主流的借貸產品,包括Maker、Compound_V1、Compound_V2、dYdX、Nuo的鏈上數據進行深度分析發現:10月份借出資產總計為8,220萬美元,環比9月份增加了19.47%,借入資產總計為2.25億美元,環比9月份增加了13.23%,未償還貸款資產1.44億美元,其中DAI占比84.4%,為1.21億美元。

優盾錢包CMO:大多數區塊鏈公司關鍵需求點是保持內部創新和產品活力:優盾錢包CMO孟春東:大多數區塊鏈公司關鍵的需求點是保持內部創新和產品活力。由新產品帶動而建立重要的商業平臺的故事能夠說明企業的創新風格和驅動力。2021年優盾錢包將完成自身的生態體系建設,包括優盾企業錢包、優盾Boss錢包、優盾硬件錢包、優盾多簽錢包、優盾助記詞加密盒。

優盾錢包,作為首家開放式企業級錢包解決方案。已安全運行1000days+,每日出入金量2000萬美金,注冊用戶3000+。以安全完善的技術重新定義數字資產錢包,為比特幣、以太坊等100多種幣種提供API接入;頂級私鑰BOSS自主掌握,子私鑰動態計算不觸網,硬件加持,純冷操作;多級財務審核策略,資產動向、操作日志一目了然;海量地址統一管理,余額一鍵自動歸集。[2021/3/29 19:26:11]

交易及避險需求促使3月份穩定幣市場新增發19.7億美元:AOFEX交易所提示,截至3月31日,USDT總發行量為62.6億美元,較上月環比增加了14.2億美元,增長勢頭明顯,其中ERC20-USDT總發行量繼續擴大,從上月的27.2億增至42.4億美元。新興穩定幣種的總發行量為15.2億美元,比上月的9.7億大幅增加5.5億美元。其中USDC總發行量為6.93億美元,占比達到45.5%,繼續保持第一位,逐漸和其他新興穩定幣拉開了距離;PAX總發行量為2.48億美元,占比16.3%,排第二位;排名第三位的是BUSD,總發行量為1.87億美元,占比12.3%;HUSD的發行量為1.4億美元,排名第四。整體而言,由于幣價大幅波動,交易和避險的需求使得3月份USDT和新興穩定幣均有大幅增發。

AOFEX交易所位于英國倫敦,是領先的數字貨幣金融衍生品交易所,已獲得美國MSB數字貨幣交易牌照,以及新加坡金管局(MAS)數字貨幣交易服務豁免許可。[2020/4/1]

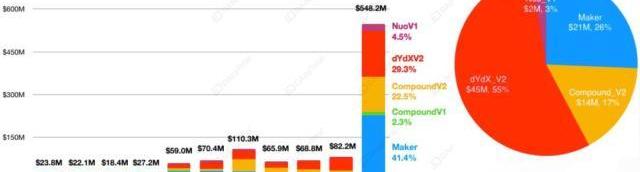

圖示1:2019年DeFi項目每月借出量

聲音 | 人民郵電報:區塊鏈契合數字政務對于數據流通安全性的需求:人民郵電報刊發文章《區塊鏈在數字政務領域的應用方向研究》?。文章稱,區塊鏈去中心化、不可篡改、非對稱加密、可追溯等特性,正好契合數字政務對于數據流通安全性和可信性的需求,通過共識機制構建一個多方參與的信任網絡,進一步實現互聯網與政務的深度融合,優化政府業務流程,使得政務公開真正走向陽光、透明、可信。區塊鏈有助于建立對數據流通的信任機制,可提升服務效率并降低信息系統運營成本,同步實現信息共享和數據隱私保護。[2019/12/27]

動態 | 德意志銀行報告:到本世紀20年代,對加密貨幣等資產的需求或將飆升:德意志銀行策略師Jim Reid在報告《想象2030》中表示,隨著通脹加劇,人們對政府支持的貨幣的可持續性越來越懷疑,這可能會促使更多的人購買數字資產。報告對未來10年的24種替代方案進行了分析,并指出,維系當前法幣體系的力量現在看來很脆弱,到本世紀20年代可能會瓦解。如果是這樣,那將開始導致對法定貨幣的抵觸,同時對黃金或加密貨幣等替代貨幣的需求可能飆升。(彭博社)[2019/12/5]

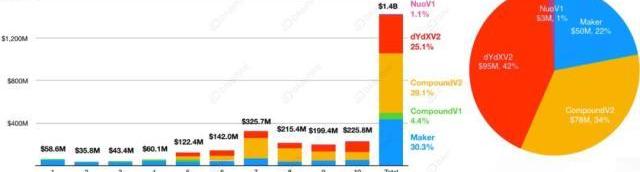

圖示2:2019年DeFi項目每月借入量

一、MakerDAO借款利率降至5.5%低點

8月份以來,MakerDAO自20.5%的利率高點,開始了前后7次的利率頻繁借款利率調整,其中10月份共計進行了2次大調整,最終于10月28日將借款利率調整至5.5%的低點,已經回到今年3月份的利率水平。

圖示3:2019年主流借貸平臺利率變化圖

經過此次利率的大幅調整,在主流幾大DeFi借貸平臺中,Maker的借款利率已經遠遠低于dYdX和Compound。對Maker而言,降低利率一方面能夠穩定DAI的價格錨定至1美元,另一方面能夠刺激用戶抵押更多的ETH,進而產出更多的DAI以刺激DAI借出量的增加。事實上,據DAppTotal數據顯示,10月份Maker平臺中DAI的借出量為2,098萬枚,較9月份新增加了61萬個DAI,可以感知到,借款利率對于資金的市場調節還是立竿見影的。

此前我們分析過,一旦幾大主流平臺借款利率存在差異之后,就會產生較大的套利空間。當Maker的借款利率處于低位時,用戶自然會將更多的DAI借出然后存入Compound、dYdX等平臺上以賺取利息。據DAppTotal數據顯示,10月份Compound平臺上的DAI借入量為3,379萬枚,環比9月份增加了45.89%。不難看出,套利空間存在后,DAI流入Compound的量級會明顯增加。

二、換手率溢出的DAI成DeFi流通之王

我們從圖四中可以看出,未償還貸款的數字資產中DAI的債務總量已達到1.21億美元,占總流通資產的84.4%,排名第一位,排名第二位的是USDC,總計1,900萬美元,占總流通資產的13%。毫無疑問,DAI已經成為DeFi借貸平臺中的流通之王,成為DeFi平臺中最受歡迎的借貸資產。

圖示4:2019年未償還貸款資產分布

不過,截至目前,DAI的市場總供應量為9,991萬枚,而未償還數字資產中DAI的債務總量已達到了1.21億美元,為何會溢出呢?DAppTotal數據分析師認為,有兩方面原因:

1)DAI在借出時和應還時存在較大的價差,比方說,0.96美元借的DAI在還的時候卻需要支付1.04美元,進而造成了DAI未償還資產價值的溢出;

2)DAI在跨平臺的資產流通中被重復借出了。比如,小王自Maker借出1,000個DAI,存入了Compound借貸池,然后很快又被分割出500個DAI被小李借出去了,原本1,000個DAI就形成了1,500個未償資產的統計。

未償還資產中DAI的溢出,足以說明DAI在市場流通中的換手率和流通使用效率較高。

眾所周知,11月18日,MakerDAO即將上線多抵押DAI,無疑DAI會成為各大數字資產在借貸平臺流通的硬通貨。目前9,991萬個DAI已經接近1億的供應量上限,相信隨著市場對DAI需求的不斷增加,DAI的供應量還會再度擴大。因為換個角度來看,未償還資產中溢出太多的DAI會存在同時提幣兌付風險,相信MakerDAO會有下一步的拓展舉措。事實上,Maker過去一個月也進行了716萬枚DAI的新增發,無論如何,DAI在借貸平臺中的霸主地位已經確立了。

注:截至發文前,已經有消息稱MakerDAO正在投票進一步提高DAI債務上限。

彭博社發布了一份新的2020年加密貨幣前景報告,揭示了該公司分析師對比特幣的樂觀程度。該報告將重點放在有史以來第一個加密貨幣比特幣的數字稀缺性上,并指出當前的活躍地址表明比特幣價格在短期內會接近.

1900/1/1 0:00:00互聯網誕生于所有人共享信息的理想,并被視為典型的分散系統。然而,今天,壟斷和強大的行為者的商業化創造了一個系統,在這個系統中,我們可以看到由最高出價者支付的信息,并且只能訪問富有和強大的許可者.

1900/1/1 0:00:001.MakerDao在以太坊DeFi中約占50%的份額。2.至少總價值為8.5億美元的資產鎖定在DeFi生態中。3.約7%流通中的EOS被鎖定在基于EOS的DeFi生態系統中.

1900/1/1 0:00:00在過去幾年里,比特幣的強勁反彈和上漲勢頭,一些經濟學家批評比特科缺乏內在價值。具有諷刺意味的是,這是世界上絕大多數資產都沒有的價值的.

1900/1/1 0:00:00TokenInsight發布《2019年度區塊鏈礦業研究報告》。報告顯示:分析:FTX交易所中存放的BTC有小幅增加:11月10日消息,加密分析師Phyrex發推表示,從目前的數據來看,FTX的.

1900/1/1 0:00:00備受期待的以太坊上海升級已經上線。ShanghaiUpgrade也被稱為“Shapella”,它將允許質押ETH的人在網絡上保護和驗證交易,以提取他們質押的ETH代幣.

1900/1/1 0:00:00