BTC/HKD+0.25%

BTC/HKD+0.25% ETH/HKD-0.08%

ETH/HKD-0.08% LTC/HKD-0.04%

LTC/HKD-0.04% ADA/HKD+0.21%

ADA/HKD+0.21% SOL/HKD+1.43%

SOL/HKD+1.43% XRP/HKD-0.34%

XRP/HKD-0.34%

前幾天,Solana生態上的DeFi項目Mango受到黑客閃電貸攻擊,損失超過1億美金。據悉,黑客是通過操作預言機的價格來掏空了Mango協議的流動性。

那我們今天就來聊聊何為閃電貸、黑客是如何使用閃電貸來攻擊DeFi協議的,以及預言機對DeFi協議的重要性。

01區塊鏈世界的金融創新——閃電貸

閃電貸最初是由Marble銀行提出,Marble宣稱「閃電貸可以幫助交易者從Marble銀行貸款,在一家去DEX中買幣,在另一家DEX以較高價格賣出代幣,一筆自動化交易就可以讓您將套利收益收入囊中。」

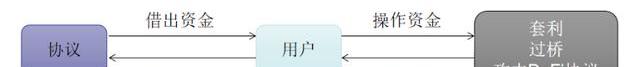

閃電貸的原理如下:

1、用戶以無抵押的方式從協議中借出大量的資金;

2、用戶可以使用這筆資金進行任何對自己有利的操作;

安全團隊:MTDAO項目方的未開源合約遭受閃電貸攻擊,損失近50萬美元:金色財經報道,據Beosin EagleEye Web3安全預警與監控平臺檢測顯示,MTDAO項目方的未開源合約0xFaC064847aB0Bb7ac9F30a1397BebcEdD4879841遭受閃電貸攻擊,受影響的代幣為MT和ULM。攻擊交易為0xb1db9743efbc306d9ba7b5b892e5b5d7cc2319d85ba6569fed01892bb49ea499,共獲利487,042.615 BUSD。攻擊者通過未開源合約中的0xd672c6ce和0x70d68294函數,調用了MT與ULM代幣合約中的sendtransfer函數獲利(因為同為項目方部署,未開源合約0xFaC06484具有minter權限)。

Beosin安全團隊分析發現攻擊者共獲利1930BNB,其中1030BNB發送到0xb2e83f01D52612CF78e94F396623dFcc608B0f86地址后全部轉移到龍卷風地址,其余的swap為其他代幣轉移到其它地址。用戶和項目方請盡快移除流動性,防止攻擊合約有提幣和兌換接口。[2022/10/17 17:29:32]

3、最后用戶需將本金和一定的利息還給協議,若這個時候用戶沒有足夠的資金,則整個操作都會進行回滾,保證協議的資金不會受到損失。

Fortunas Finance(FRTNA)項目遭到閃電貸攻擊,幣價跌幅超過99%:金色財經消息,據CertiK監測,Fortunas Finance疑似受到閃電貸攻擊,導致其代幣價格驟然下跌超過99%。

合約地址:0x3949d773d188bb53e67cae443aa8e741878b5216[2022/9/22 7:14:12]

閃電貸的機制是由智能合約的原子性來保障的,即上述這些操作為具有原子性的事務,只能全部成功,或全部失敗,不會出現一部分成功而一部分失敗的情況。

因此在所有操作全部成功的情況下,整個閃電貸運行成功,協議通過借出資金并收回資金獲取了利息,而用戶通過各種各樣的方式從這筆大資金的運作中獲取了利益;而當用戶在使用資金的過程中,并未獲取到預期的利益,反而虧損了的話,會導致借出的資金變少而無法完成最后的還款操作,因此整個操作會失敗,則除了用戶損失gas外,協議的資金不會受到損失。

根據閃電貸的原理,我們可以發現為了能夠使整個操作順利地運行,關鍵就是用戶如何在短時間內利用這筆資金進行獲利。

安全團隊:New Free DAO (NFD) 項目遭遇數次閃電貸攻擊:9月8日消息,CertiK天網監測到New Free DAO (NFD) 項目遭遇了數次閃電貸攻擊。漏洞在NFD項目部署的一個未經驗證的獎勵合約中,攻擊者利用閃電貸借入NFD代幣,并將其發送到攻擊合約,而攻擊合約則調用未經驗證的獎勵合約,向攻擊者發送更多的NFD代幣。攻擊者在3次攻擊中重復這個過程,獲得了4481個WBNB,價值約125萬美元。[2022/9/8 13:16:17]

隨著閃電貸的應用發展,這種無抵押瞬間獲取大量資金的工具在人們進行了各種各樣的嘗試后,猛然發現黑客使用閃電貸的資金對DeFi協議進行攻擊的方式竟然是獲利最大的操作,那接下來就讓我們來看看黑客是如何使用閃電貸來獲利的吧。

02閃電貸如何淪為黑客獲利工具

目前的區塊鏈世界就是一片黑暗森林,隱藏著各種各樣的風險,而黑客在這其中無疑是一群貪婪的獵食者,他們無時無刻不在發現有利可圖的機會,或者創造這樣的機會來進行獲利。

而閃電貸這種提供無抵押大資金的借貸工具,無疑滿足了黑客需要使用低風險的大資金來進行價格操縱的需求。目前使用閃電貸對DeFi協議的攻擊大多都是通過操縱價格的方式來進行的,因此我們用下面的例子來進行說明。

慢霧:Inverse Finance遭遇閃電貸攻擊簡析:據慢霧安全團隊鏈上情報,Inverse Finance遭遇閃電貸攻擊,損失53.2445WBTC和99,976.29USDT。慢霧安全團隊以簡訊的形式將攻擊原理分享如下:

1.攻擊者先從AAVE閃電貸借出27,000WBTC,然后存225WBTC到CurveUSDT-WETH-WBTC的池子獲得5,375.5個crv3crypto和4,906.7yvCurve-3Crypto,隨后攻擊者把獲得的2個憑證存入Inverse Finance獲得245,337.73個存款憑證anYvCrv3Crypto。

2.接下來攻擊者在CurveUSDT-WETH-WBTC的池子進行了一次swap,用26,775個WBTC兌換出了75,403,376.18USDT,由于anYvCrv3Crypto的存款憑證使用的價格計算合約除了采用Chainlink的喂價之外還會根據CurveUSDT-WETH-WBTC的池子的WBTC,WETH,USDT的實時余額變化進行計算所以在攻擊者進行swap之后anYvCrv3Crypto的價格被拉高從而導致攻擊者可以從合約中借出超額的10,133,949.1個DOLA。

3.借貸完DOLA之后攻擊者在把第二步獲取的75,403,376.18USDT再次swap成26,626.4個WBTC,攻擊者在把10,133,949.1DOLAswap成9,881,355個3crv,之后攻擊者通過移除3crv的流動性獲得10,099,976.2個USDT。

4.最后攻擊者把去除流動性的10,000,000個USDTswap成451.0個WBT,歸還閃電貸獲利離場。

針對該事件,慢霧給出以下防范建議:本次攻擊的原因主要在于使用了不安全的預言機來計算LP價格,慢霧安全團隊建議可以參考Alpha Finance關于獲取公平LP價格的方法。[2022/6/16 4:32:58]

Balancer將對被閃電貸攻擊的損失者進行全額賠償 約50萬美元:去中心化交易協議Balancer Labs發布公告,表示將對昨天因為攻擊事件而損失的用戶進行全額賠償,也將為Hex Capital提供最高額度的漏洞賞金。更多的細節將會在今日晚些時候發布。據此前報道,Balancer資金池遭閃電貸攻擊,損失50萬美元,此類攻擊或僅影響通縮代幣的資金池。[2020/6/29]

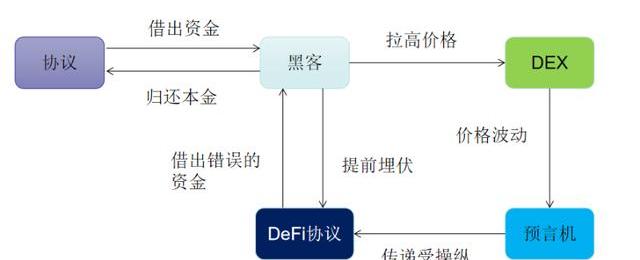

1、黑客從借貸協議中借出大量的資金;

2、在DeFi協議中埋伏相關幣種的資金;

3、使用大資金在DEX中拉高相關幣種的價格;

4、受操作的價格通過預言機傳遞給DeFi協議;

5、DeFi協議在收到預言機的喂價后,黑客按當前受操縱的價格將提前埋伏的幣種進行抵押借款,從而獲得大量的資金;

6、黑客將本金還給借貸協議,帶著剩余資金揚長而去,從而完成了一次空手套白狼的閃電貸攻擊。

我們可以看到這個過程中,比較關鍵的一點是DeFi協議收到了來自預言機受操縱的價格,從而導致了錯誤地借出資金。

然而DeFi協議中的價格一般都來自于預言機的喂價,因此預言機的準確喂價變成了DeFi協議的安全基石。

03Pyth——一個鏈上高保真預言機網絡

在Mango被盜的事件中,我們發現Mango官方和其CEO都談論到了預言機對此次事件的影響,并說明預言機的報價并無異常。

在其中我們看到了Pyth這款預言機,那這款預言機有何秘密呢?現在就讓我們一起來探索一番吧。

Pyth隱藏背景

經過抽絲剝繭的信息篩選,初步鎖定JumpCrypto可能就是Pyth背后的金主和建設者。JumpCrypto是高頻交易巨頭-JumpTrading成立的加密投資部門,參與了最近熱度極高的Aptos的融資。

對于高頻交易而言,及時且準確的價格信息無疑是取勝的關鍵要素。而Jump更是對網絡速度的追求達到了變態的程度。例如在2018年,為了更快地獲取不同市場的期貨報價,Jump與Citadel等六家高頻交易商竟聯合架設了一條連接芝加哥與東京的海底光纜“GoWest”。

在JumpCrypto的官方介紹中,使用了較長的篇幅來介紹pyth,同時直接表明了Jump參與了pyth代碼的編寫。而且還利用自身的資源,讓眾多的金融交易所和幣圈交易所都成為了Pyth網絡的數據發布者。

Pyth運行模型

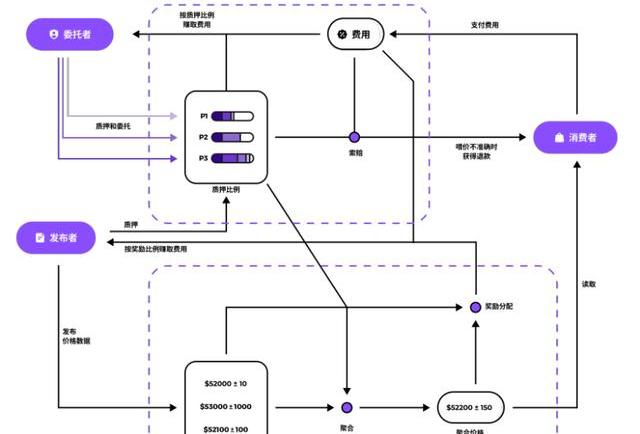

在Pyth網絡中有三種角色:

發布者負責發布喂價,并獲得部分數據費用作為回報。發布者通常是能夠及時獲取準確價格信息的市場參與者。Pyth協議根據發布者分享的新價格信息的數量,按比例對發布者進行獎勵

消費者讀取喂價,將數據集成智能合約或去中心化應用之中,并可以選擇性地支付數據費用。消費者既可以是鏈上協議,也可以是鏈下應用

委托者質押代幣,賺取數據費用,代價則是在預言機價格不準確的情況下,可能會損失其質押的代幣

這些角色可以在Pyth網絡中,通過如下四種機制來進行互動:

價格聚合機制將單個發布者的喂價整合為產品的單喂價。此機制旨在生成穩定的喂價,也就是說,喂價不會受到少數發布者的顯著影響

數據質押機制使委托者能夠通過質押代幣來獲取數據費用。委托者總體上還通過質押代幣的方式決定每個發布者對聚合價格的影響程度。另外,此機制還將確定委托者質押的代幣是否會遭到削減。最后,此機制向消費者收取數據費用,并向委托者分配部分數據費用。余下部分將進入獎勵池,用于分配給發布者

獎勵分配機制決定了每個數據發布者可從獎勵池中獲取的獎勵份額。此機制會優先獎勵提供高質量喂價的發布者,并降低提供低質量信息的發布者獲取獎勵的可能性

治理機制決定上述三種機制的高級參數

簡而言之,就是發布者向網絡提供了價格數據信息,消費者可以選擇以類似保險的形式保障自己獲得信息的準確性,而委托者就是價格數據信息的擔保方,若是出現嚴重偏離現實情況的價格信息,則委托者需要對付費的消費者進行補償。

同時在整個模型中,對最終價格信息的擬合以及提前防止一些作惡行為的措施,都表明了Jump傾注在pyth中的專業能力和用心程度,對詳情感興趣的小伙伴可以進一步研究Pyth的白皮書。

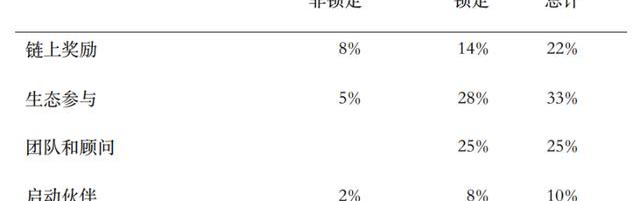

pyth代幣分配:PYTH代幣的總供應量為10,000,000,000,不會增加。85%的代幣最初會在合約上鎖定。這些代幣有1年的鎖定期,將在7年內每月線性解鎖。這將隨著時間的推移逐漸增加非鎖定代幣的供應量。余下的15%PYTH代幣最初就是非鎖定的狀態。鎖定/非鎖定代幣將按下圖的分類進行分配。

Pyth可能存在的問題及風險

目前pyth的代幣尚未發布,因此對整個經濟模型的影響暫時無法體現。但就對目前pyth的整個模型來說,協議的收入來自于消費者的付費,而這個付費只是起到了一個保險的作用,消費者在不付費的情況下,依然可以獲取到pyth的實時價格信息。因此到代幣發布后,消費者是否愿意付費,付費的比例會是多少,就會成為協議能否盈利的關鍵因素。

當然pyth后續也可以限制消費者付費才能使用協議,但在這種情況下,消費者是否會轉移使用其他預言機,也是一個存疑的問題。

總結

在Jump的加持下,pyth相較于其他預言機有著Jump對于高頻交易的深刻理解和相關模型的經驗加持,而這套模型在Web3的世界是否有效,那就需要實踐出真相了。

感謝大家的觀看,大家想近裙的,可以評論或者私信,我看到后也會第一時間回復。

Tags:DEXYTH區塊鏈DEX幣DEX價格YTH幣YTH價格區塊鏈工程專業學什么區塊鏈存證怎么弄區塊鏈技術發展現狀和趨勢

今天元宵節,幣圈也給大家整了個齊齊整整。晚上八點半,心心念念的回調終于如期而至,只是沒想到的是比特幣振幅僅僅1.56個點,最終跌幅不到一個點,但是山寨卻是10個點起步,堪稱屠殺.

1900/1/1 0:00:00礦工挖礦 礦工的工作是交易確認和數據打包,礦工需要計算設備和挖礦軟件,保證礦機的電力和鏈接就好.

1900/1/1 0:00:00大家好,這里是鏈客區塊鏈技術問答社區。鏈客,專為開發者而生,有問必答! 區塊鏈基礎 區塊鏈作為一個概念對程序員來說并不難理解。原因是大多數復雜性只是為平臺提供一系列功能和承諾.

1900/1/1 0:00:00如果你是一名軟件工程師,擁有軟件開發的經驗。能知道從系統、架構角度學一個東西,其實能倍增學習效果。如果有一周的空閑時間。好了,下面開始就不再是廢話了.

1900/1/1 0:00:00盡管整個2022年價格都在下跌,但柴犬的交易量卻在飆升,因此屹立不倒。2023年情況發生了逆轉,其交易量今年首次跌至谷底。SHIB的交易量大幅下降,周三觸及四個月低點.

1900/1/1 0:00:00以太坊(ETH)的聯合創始人VitalikButerin無疑是評估基于以太坊的項目時最重要的權威之一。但是,他親自使用哪些?Buterin還解釋了10年后以太坊會是什么樣子.

1900/1/1 0:00:00