BTC/HKD+0.64%

BTC/HKD+0.64% ETH/HKD+0.07%

ETH/HKD+0.07% LTC/HKD-1.03%

LTC/HKD-1.03% ADA/HKD-0.12%

ADA/HKD-0.12% SOL/HKD+1.91%

SOL/HKD+1.91% XRP/HKD-0.36%

XRP/HKD-0.36%作者:Checkmate,Glassnode;編譯:深潮 TechFlow

比特幣價格以其波動而著名,然而目前市場正經歷著極度的波動率壓縮。

期貨市場明顯平穩,比特幣和以太坊的交易量都達到歷史低點,現貨交易和套利收益率為 5.3%,略高于無風險利率。

期權市場的隱含波動率正在經歷顯著的波動率壓縮,波動率溢價僅為 2021-22 年基準的一半以下。

看跌 / 看漲比率和 25-delta 偏度指標均處于歷史低位,表明期權市場偏向看漲,而看跌期權的定價表明未來波動性非常小。

比特幣市場正經歷著一個非常平靜的時期,許多波動性指標都降至歷史低位。在本文中,我們將從歷史的角度探討這段安靜時期的非凡之處,然后探討衍生品市場如何對其進行定價。

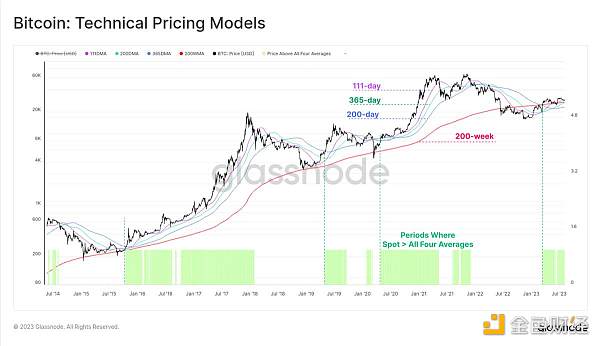

首先,我們注意到比特幣現貨價格高于行業廣泛觀察的一些長期移動平均線(111 天、200 天、365 天和 200 周)。這些平均值的范圍從最低 23,300 美元 (200DMA) 到最高 28,500 美元 (111DMA)。該圖表還突出顯示了過去兩個周期中的類似時期,這些時期往往與宏觀上升趨勢保持一致。

Glassnode:加密貨幣反彈正在刺激礦工借機退出并確保一些利潤:金色財經報道,據區塊鏈分析公司Glassnode最新數據,對于礦工來說,最近的反彈激勵了他們的賣出,借機退出并確保一些利潤。礦工日收入總量(以美元計)與年平均數之間的比率顯示,與1月初相比,相對的礦工收入增加了254%,突出了整個熊市中該行業經歷的巨大的財務壓力。隨著礦工以美元計價的收入的明顯恢復,由此產生的行為轉變已經從每月+8500枚BTC的積累,轉為每月-1600枚BTC的賣出。自1月8日以來,礦工們已經賣出了大約-5600枚BTC,并經歷了一個凈余額下降的YTD。礦工已經受到當前機會的激勵,準備變現其持有的一部分比特幣。[2023/1/29 11:34:37]

我們可以使用鏈上實現價格來觀察非常相似的情況,這些價格模擬了三個群體的成本基礎:

整個市場(實際價格)。

短期持有者(持有時間小于 155 天的幣)。

長期持有者(持有時間超過 155 天的幣)。

現貨價格再次高于這三個模型,并與上述經典技術分析工具顯示出強烈的一致性。

Glassnode:OpenSea和LooksRare日均交易量已降至約2.2萬枚ETH:金色財經報道,據區塊鏈分析公司Glassnode最新數據顯示,在2022 年的大部分時間里,OpenSea和LooksRare兩大NFT市場的日交易量基本維持在5萬枚到10萬枚ETH之間。然而,在今年5月之后,他們的交易量急劇下降,目前日均交易量維持在略高于2.2萬枚ETH。此外,被用于NFT交易的gas 使用量相對份額已經從2022 年6月初的 46.0%的高位下降至當前19.6%,這種情況表明投資者對市場波動的反應越來越負面。[2022/6/27 1:32:51]

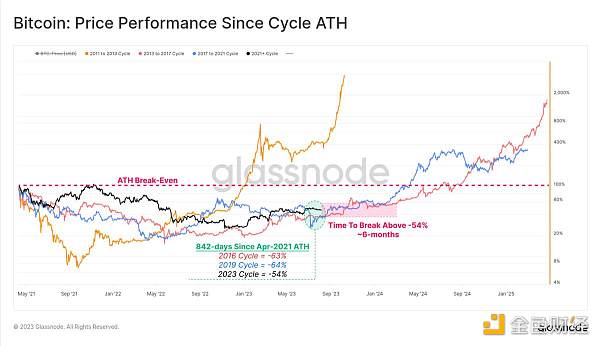

自 2021 年 4 月牛市高點以來已經過去了 842 天。與歷史相比,2023 年的復蘇情況實際上要好一些,與歷史最高點相比,下跌幅度為 -54%,而歷史上的下跌幅度為 -64%。

我們還注意到,在市場加速突破 -54% 的回撤水平之前,2015-16 和 2019-20 周期都經歷了 6 個月的橫盤無聊期。這也許表明了未來可能會出現的無聊。

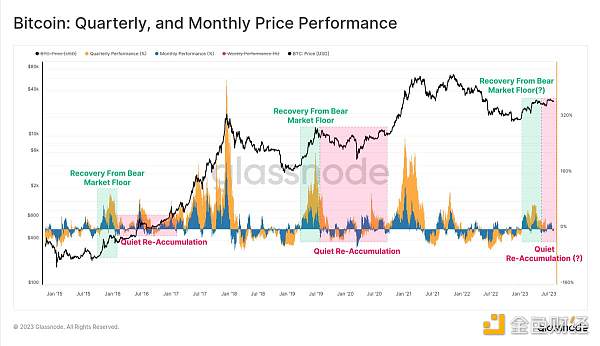

在 2023 年初火熱的開局之后,季度和月度價格表現都有所降溫。我們再次可以看到與之前周期的許多相似之處,即底部反彈的初期勢頭強勁,但隨后進入了一個持續的震蕩整理期。

Glassnode:USDT交易所凈流量達一個月高點:6月16日消息,Glassnode數據顯示,USDT交易所凈流量達到一個月高點,一日的流量均值為26,650,359.894 USDT。[2022/6/16 4:32:34]

比特幣分析師通常將這個時期稱為重新積累期。

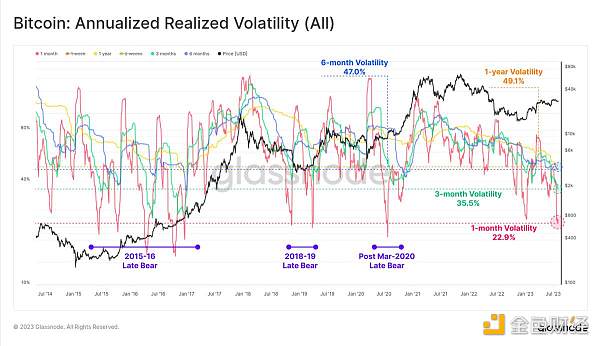

比特幣在 2023 年的 1 個月到 1 年的觀察窗口內的實現波動性大幅下降,達到了多年低點。1 年的波動性水平現在處于自 2016 年 12 月以來未曾見過的水平。這是第四個極端波動率壓縮期:

2015 年末的熊市進入 2016 年的重新積累期。

2018 年末階段的熊市發生在 11 月拋售 50% 之前。然而,這之后在 2019 年 4 月出現了復蘇反彈,三個月內從 4,000 美元上漲到 14,000 美元。

2020 年 3 月后,隨著世界適應了新冠肺炎 (COVID-19) 的爆發,市場出現整合。

2022 年年底的市場休整,當時市場正在消化 FTX 的失敗,以及我們當前的市場情況。

Glassnode:2022年首周比特幣鏈上活動依然乏善可陳:金色財經報道,據區塊鏈分析公司Glassnode數據顯示,2022年首周比特幣鏈上活動依然乏善可陳。2022年首周,活躍比特幣鏈上實體數量終于突破27.5萬/天,2017年和2020-21年的牛市圖形都很突出,因為相對于這個通道,鏈上的活動明顯更多。然而目前的情況似乎更接近于2019年4月至8月的市場狀況,這兩個時期的相似之處在于,它們都是在深度修正和廣泛的投降事件之后發生的,但無法為后續行業全面發展帶來足夠的動力。

不過,非零余額錢包地址的數量是一個可以用來評估對比特幣長期需求的指標,在過去的一年里,共有746.2萬個非零余額的錢包被添加到比特幣網絡之中,同比增長23.2%。其中141.5萬個是自10月幣價前高之后增加的,占全年總數的18.9%。目前非零地址的歷史最高值為3960萬,比2017年牛市結束時的峰值高出40%,表明在過去五年里用戶群數量一直在持續增長。[2022/1/5 8:26:02]

7 天內的最高價和最低價之間的價格范圍僅為 3.6%。只有 4.8% 的交易日曾經經歷過更小的周交易范圍。

Glassnode:比特幣正迎來多年以來最大的流動性消耗:金色財經報道,1月21日,Glassnode發推表示比特幣正迎來多年以來最大的流動性消耗,不僅資金正在從交易所撤出,而且幣也在不斷轉移到大戶手中,在過去的30天里,約有27萬枚BTC轉移到被認為是HODLers的實體中。[2021/1/21 16:39:10]

30 天的價格范圍更加極端,過去一個月內價格僅在 9.8% 的區間內波動,而只有 2.8% 的月份比這個范圍更小。對于比特幣來說,這種程度的整固和價格壓縮是非常罕見的事件。

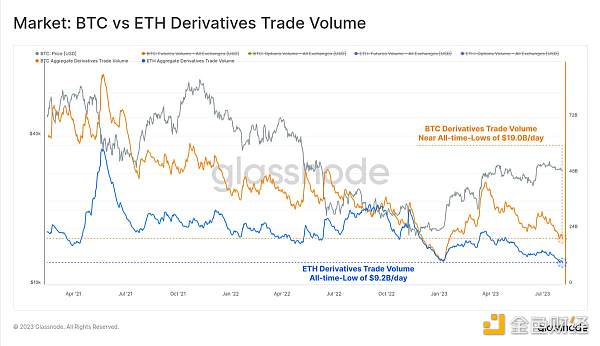

這個平靜時期也在比特幣和以太坊的衍生品市場上可見。對于這兩種資產,期貨和期權的交易量都接近或達到歷史低點。

比特幣的衍生品交易量目前為 190 億美元,而以太坊市場每天只有 92 億美元的交易量,創下了 2023 年 1 月的低點。

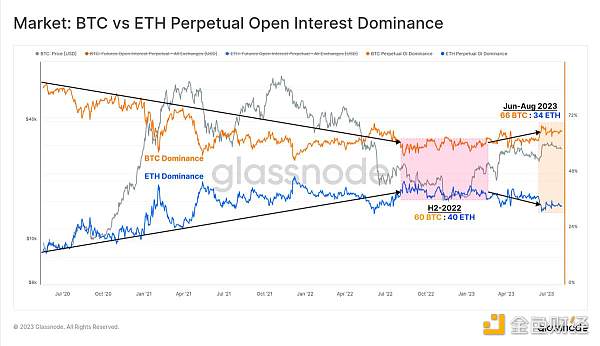

市場還保持著相對風險規避的立場,比特幣在期貨市場中的主導地位逐漸提高。在 2021 年至 2022 年期間,相對于比特幣,以太坊期貨市場的交易量和持倉量穩步增加,并在 2022 年下半年達到 60 BTC : 40 ETH 的峰值。

今年比特幣再次占據了優勢,表明流動性較低和風險偏好降低仍然是推動資金向風險曲線上移的力量。

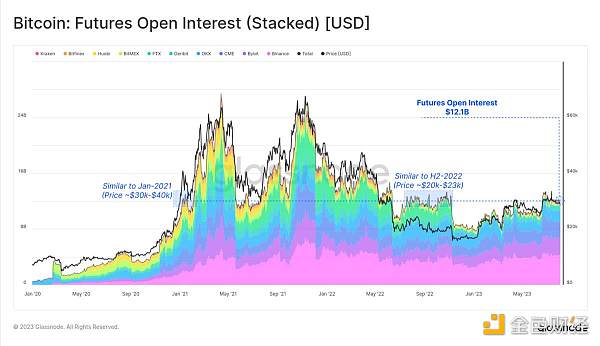

在過去一個月中,比特幣在期貨市場的持倉量也相對穩定,為 121 億美元。這與 2022 年下半年的水平相似,當時比特幣價格比今天便宜約 30%,而 FTX 交易所仍然活躍。這也與 2021 年 1 月的上漲時期相似,當時比特幣價格比現在高出 30%,市場不太成熟,杠桿投機才剛剛升溫。

從比較的角度來看,期權市場在主導地位和增長方面出現了顯著增長,過去 12 個月的持倉量增加了一倍以上。現在,期權市場在持倉量規模上與期貨市場不相上下。

另一方面,期貨市場的持倉量自 2022 年底(FTX 崩潰時)以來一直穩步下降,2023 年僅略有增加。

由于期貨市場的交易量很少且活動乏力,下一個目標是確定哪些機會使交易者在數字資產衍生品領域保持活躍。

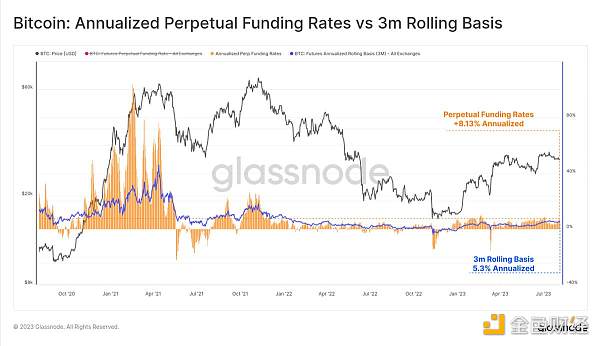

在期貨市場中,期限結構表明通過現貨套利策略可以獲得年化收益率在 5.8% 至 6.6% 之間。然而,這只是略高于短期美國國債或貨幣市場基金的收益率。

永續合約市場是數字資產中最流動的交易場所,交易員和市場做市商可以鎖定資金費率溢價,以套利期貨和現貨價格。這種現貨套利形式更加波動和動態,但考慮到這種額外風險,目前的年化收益率為 8.13%,更具吸引力。

值得注意的是,自從 2022 年底以來,資金費率一直保持穩定的正增長,這表明市場情緒發生了顯著變化。

在期權市場中,我們可以看到波動率壓縮的嚴重程度,所有合約到期的隱含波動率都降至歷史低點。

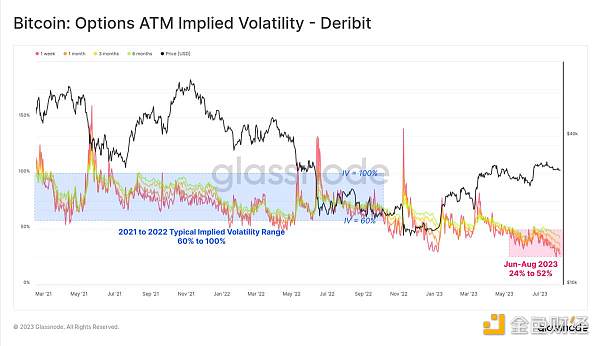

比特幣市場的波動性非常大,2021-22 年大部分時間里,期權交易的隱含波動率在 60% 到 100% 以上之間。然而目前,期權定價的波動性溢價是歷史上最小的,IV 介于 24% 至 52% 之間,不到長期基線的一半。

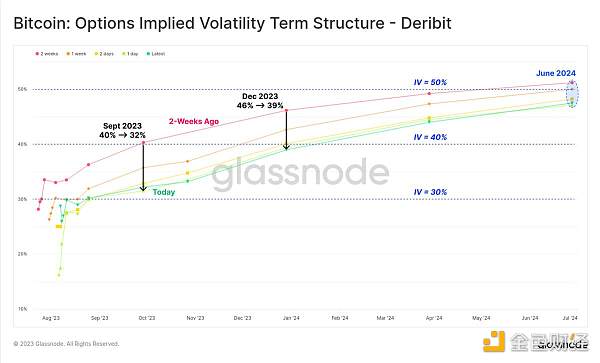

IV(隱含波動率)期限結構顯示,在過去的兩周中,波動率溢價正在收縮。僅在過去的兩周中,12 月合約的隱含波動率就從 46% 下降到了 39%。到 2024 年 6 月到期的期權的波動率溢價略高于 50%,這在歷史上是相對較低的水平。

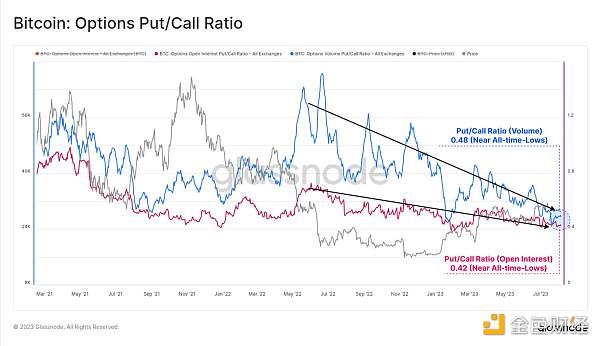

無論是在成交量還是持倉量指標上,看跌 / 看漲比率都處于或接近歷史低位,交易區間在 0.42 至 0.48 之間。這表明市場上存在凈多頭情緒,對看漲期權的需求仍然占主導地位。

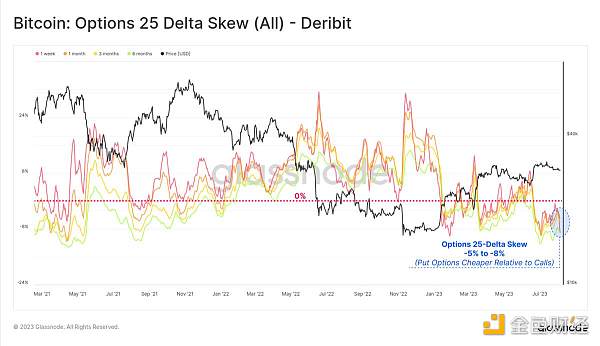

因此,相對于看漲期權而言,看跌期權變得越來越便宜,這反映在 25-delta 偏斜度指標的歷史低點上。總體而言,這表明期權市場(現在規模與期貨市場相當)認為未來的波動性將處于歷史低位。

很少有新聞標題宣稱比特幣是一個價格穩定且非波動性的資產,這使得每月交易范圍低于 10% 的情況顯得異常突出。目前,市場的波動性可以說是有史以來最低的,這引發了對未來是否真的會出現加劇的波動性的質疑。

期貨現金套利收益率在 5.3% 至 8.1% 之間,略高于短期美國國債的無風險利率。期權市場的隱含波動率溢價處于歷史最低水平,尤其是看跌期權的需求最為清淡。

考慮到比特幣的波動性,我們是否迎來了比特幣價格穩定的新時代,或者波動性被錯誤定價了?

深潮TechFlow

個人專欄

閱讀更多

金色財經 善歐巴

元宇宙Lab

比推 Bitpush News

Tags:比特幣GLALASASS比特幣行情今日價格Crypto Gladiator ShardsValas FinanceZClassic

作者:Akira,來源作者推特@DeFi_Akira,DeFi研究員和分析師;編譯:Kate, MarsbitVC正在積累?比特幣價格整周都在橫盤。風投正忙著為即將到來的運動重新調整投資組合.

1900/1/1 0:00:00作者:WILLIAM SUBERG,COINTELEGRAPH;編譯:松雪,金色財經比特幣網絡基本面沒有跟隨本周看跌的 BTC 價格走勢.

1900/1/1 0:00:00作者:Fred Li ,來源:作者推特@Dacongfred最近對全鏈游戲產生了濃厚興趣,尤其是在看完電影《孤注一擲》后,關于游戲和詐騙的相似性產生了新想法,和大家一起聊聊全鏈游戲這個賽道.

1900/1/1 0:00:00Rollkit 是一個模塊化的 Rollup 框架,它使開發人員可以自由地在整個模塊化堆棧中部署 Rollup,包括Sovereign Rollup、Settlement Rollup.

1900/1/1 0:00:00作為一種復雜的金融工具,加密貨幣衍生品因其杠桿性與不確定性頗受高風險偏好型投資者的青睞,獨立于現貨交易市場以外,持續為平臺賺取手續費收入,在近年來已經成為加密貨幣交易所的標配業務之一.

1900/1/1 0:00:00作者:Paradigm;編譯:火火/白話區塊鏈游戲和加密貨幣的交叉讓人感覺充滿了可能性。眾所周知,Vitalik 在暴雪削弱了他的《魔獸世界》后受到了創建以太坊的啟發.

1900/1/1 0:00:00