BTC/HKD+1.74%

BTC/HKD+1.74% ETH/HKD+1.51%

ETH/HKD+1.51% LTC/HKD+0.36%

LTC/HKD+0.36% ADA/HKD+1.45%

ADA/HKD+1.45% SOL/HKD+4.09%

SOL/HKD+4.09% XRP/HKD+1.14%

XRP/HKD+1.14%撰寫:THOR HARTVIGSEN 編譯:深潮 TechFlow

撇開宏觀環境,加密市場本身存在哪些事情值得期待?

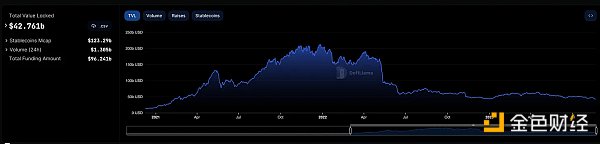

DeFi 流動性處于自 2021 年 2 月以來的最低水平。眾所周知,高利率環境使得追求鏈上收益變得不那么吸引人。加上加密貨幣價格下跌,導致了 TVL 的新低。

這意味著什么?這意味著在短期內盈利變得更加困難。要讓某個項目起飛,就需要從 DeFi 的其他領域中流出流動性。除非你在這個領域有堅實的優勢,或者每天花 16 個小時以上盯著屏幕,最好的做法可能是制定一個長期的投資策略并堅持下去。不要在這個充滿敵意的環境中過度交易而被動搖。

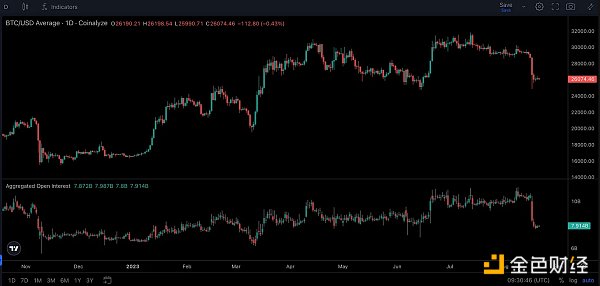

從 Coinalyze 上的下圖可以看出,8 月 17 日,大部分期貨未平倉合約被清空,導致多頭頭寸大量清算。加密貨幣的波動性在過去幾周一直非常低,當這種情況發生時,隨著波動性的回歸,期貨交易者會增加開倉利益,以押注市場的走勢。當價格開始下跌時,大量多頭倉位被強制平倉,進而導致更多倉位被清算,如此循環。因此,很難將最近的價格行動歸因于任何特定的消息。此外,現貨市場進一步出現大量拋售,這可能表明較大的參與者正在拋售頭寸。

數據:過去24小時加密市場總成交額超900億美元,增幅72.34%:10月26日消息,據CoinMarketCap數據顯示,過去24小時加密市場總成交額達905.7億美元,增幅為72.34%。此外,過去24小時全球加密市值漲幅為4.99%,達9764.1億美元。[2022/10/26 16:39:13]

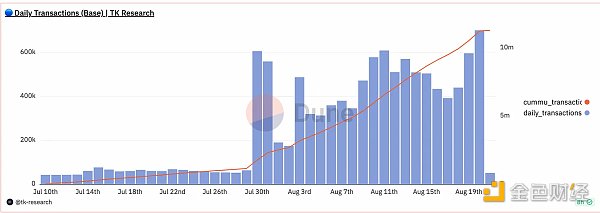

僅僅通過加密貨幣 Twitter(加密貨幣 X??),你不會注意到價格下跌和市場乏味。Coinbase 推出的新 Rollup 鏈 Base 最近因為 Friend tech 應用程序而吸引了大量用戶和流動性。

一些比較 Base/Arbitrum/Optimism 的統計數據:

14 天費用:

BitMEX推遲BMEX Token上線時間,等待加密市場狀況改善:7月12日消息,據BitMEX官方推特,BitMEX決定推遲BMEX Token在其現貨交易市場上線時間。原因是目前的市場條件不理想,BitMEX希望讓BMEX在持有者能獲得回報的環境中上線。[2022/7/12 2:07:03]

340 萬美元 ——Base;

260 萬美元——Arbitrum;

250 萬美元—— Optimism 收入。

14 天收入:

230 萬美元——Base;

90 萬美元——Arbitrum;

80 萬美元——Optimism。

收入是根據用戶在 Rollup 鏈上支付的手續費減去在以太坊上發布這些交易(調用數據)的成本計算的。從數據中可以看出,不僅 Base 最近產生了更多的手續費,而且利潤率也顯著更高。

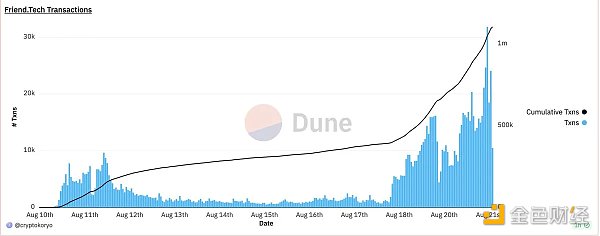

Friend tech 是 Base 上的新社交應用程序,您可以在該平臺上購買和出售已注冊的 Twitter 個人資料的股份。它在用戶采用方面取得了爆炸性增長,并在過去 7 天內創造了超過 300 萬美元的收入。所有交易都需要支付 10%的高額手續費,其中 5%歸平臺所有,5%歸正在交易的用戶所有的股份。

Blockchain.com CEO:加密市場還將面臨更多困境,但最終有助于鞏固加密經濟:金色財經消息,Blockchain.com首席執行官Peter Smith表示,“創造性破壞”最終有助于鞏固加密經濟,在最近的市場波動之后,仍有較弱的協議、資產和投資者會面臨困境。

Smith表示,更多的痛苦即將到來,更多的風險將暴露出來,但最終,這對去中心化經濟來說是一件好事,因為這將是一個漫長的采用和發展過程。(CNBC)[2022/5/20 3:29:36]

Friend tech 是吸引用戶使用 Base 的主要 dapp。隨著更多的協議推出(如 Aave 和 Uniswap)和生態系統的擴大,Base 在實質上可能會繼續增長。當前 7 天的年化收入約為 4200 萬美元,這是 Coinbase 年度收入的一個重要組成部分。

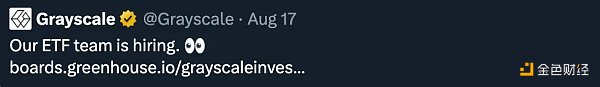

Grayscale 與美國證券交易委員會(SEC)之間正在進行一場關于將其現有的 GBTC 信托轉換為現貨比特幣交易所交易基金(ETF)的訴訟。雖然許多人一直期待本周做出決定,但在最終決定之前,Grayscale 可能會被要求重新申請,最多需要 240 天。然而,正如下面所看到的,Grayscale 正在擴大他們的 ETF 團隊。這意味著什么呢?很可能他們試圖傳達一個信息,即他們對轉換為 ETF 非常認真,而不是他們對案件結果有某種內部消息。

傳統交易公司即將采取行動 或及時提振加密市場:一項新的研究顯示,資深交易高管認為,規模較大的交易公司即將采取加密行動,這可能會及時提振市場。比特幣/美元是最受歡迎的交易組合。在一份名為《機構采用數字資產交易》(Institutional Adoption of Digital Asset Trading)的報告中,作者稱,調查數據表明,“與傳統交易公司相比,數字資產市場正處于顯著增長的風口”。該報告由Acuiti、CME和Bitstamp聯合編制。調查結果于本周公布。不過,作者沒有具體說明調查是在3月份股市崩盤之前還是之后進行的。報告指出,盡管大多數“傳統交易公司”出于監管問題仍然拒絕處理加密資產,但這一趨勢可能即將轉變:“97%(的交易公司)將在未來兩年或更短的時間內再次考慮這個機會,45%的公司計劃在六個月或更短的時間內重新考慮。”報告總結道:“加密業務擴張的前兆可能是美國和歐盟監管框架迎頭趕上,以涵蓋數字資產交易,并創造更多監管市場。”(Cryptonews)[2020/4/4]

根據 ETF 專家的觀點,延遲ETF通過最有可能發生。

聲音 | 加密貨幣對沖基金CEO:今年加密市場行情受機構主導:據dailyhodl報道,加密貨幣對沖基金BitBull Capital首席執行官Joe DiPasquale在接受福布斯采訪時稱,2019年的牛市表現與2017年散戶的狂熱狀態不同。今年第一季度比特幣價格穩步上漲,因為行情走勢上漲不是以散戶主導的。我們認為,自去年年底的低點以來,機構一直在積極購買比特幣,散戶投資者只有在主要的心理障礙被打破時才會加入,即10萬美元的水平。[2019/7/12]

Coinbase 最近通過收購 Circle 的股權,為他們的團隊增加了另一個潛在的搖錢樹。目前尚不清楚收購的條款,但已經透露,負責管理 USDC 的“Centre Consortium”將被關閉。USDC 還將在今年在其他 6 個區塊鏈上推出。其中一些預計將包括 Polkadot、Near、Optimism 和 Cosmos。在收入分享方面,Coinbase 和 Circle 仍將根據各自平臺上持有的 USDC 數量分享收入,而 USDC 的廣泛使用所產生的利息收入將平均分配。

在今年早些時候解除與 USDC 的掛鉤之后($FRAX 與 USDC 有很強的抵押關系),FraxV3 的愿景已經在醞釀中。創始人 Sam Kazemian 稱 FRAXV3 為“最終穩定幣”。這涉及與 Financial Reserves and Asset Exploration Inc Public Benefit Corporation (FinresPBC)合作,將現實資產鏈上化,作為$FRAX 的抵押品。這些操作的利潤將通過所謂的“Fraxbonds”(FXB)傳遞給代幣持有者。Fraxbonds 允許人們以折扣價購買未來的$FRAX(即兩年后以每個$FRAX 0.9 美元的價格購買$FRAX)。

Thorchain 剛剛推出了他們的借貸產品,用戶目前可以借出多種資產,以 BTC 和 ETH 作為抵押品。抵押品列表將很快擴展,包括 BNB、BCH、LTC、ATOM、AVAX 和 DOGE 等多種新資產。

這種借貸設計的核心機制之一是在發行債務時銷毀$RUNE(用戶以抵押品借款),并在平倉時鑄造$RUNE。這也使得即使抵押品如 ETH 或 BTC 的價格下跌,也能實現無需清算的貸款,因為抵押品以 RUNE 的形式存儲在幕后。

172 萬個 ARB 在幣安上以每個代幣 0.98 美元的價格被購買(總計為 170 萬美元),并發送到一個標記為 Offchain labs(Arbitrum 背后的公司)的地址。這接近$ARB 今年早些時候上市以來的最低交易價。

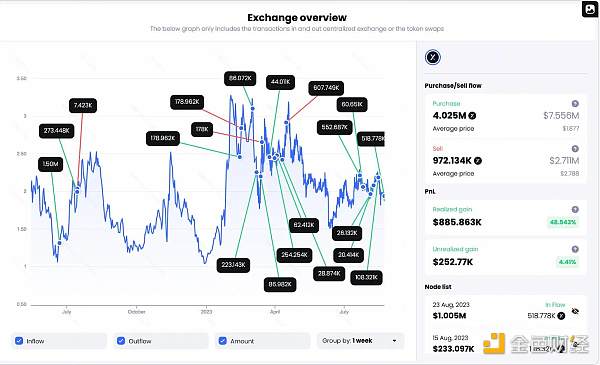

CMS 是 dYdX 的早期投資者,并在過去兩年中進一步交易了該代幣。他們最近以每個代幣 1.94 美元的價格在幣安上購買了 51.9 萬$DYDX(總價值 100 萬美元)。CEX 交易的平均購買價格(不包括私人銷售)為 1.88 美元,平均賣出價格為 2.78 美元。目前,CMS 持有 305 萬$DYDX(價值 598 萬美元)。

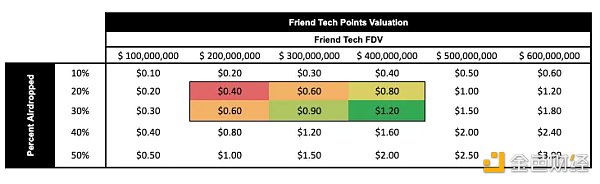

Friend tech 將在接下來的 6 個月內向平臺用戶獎勵 1 億積分。下面是一個表格,根據發行估值和空投代幣供應的百分比,估計每個積分的價格。

似乎積分是基于股份的交易量進行獎勵,但可能也與推薦有關。盡管如此,目前看來,頂級用戶已經積累了大部分分發的積分。

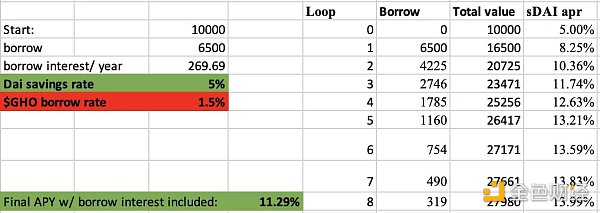

Maker 的 Spark 協議在 Dai 儲蓄利率(DSR)上提供 5%的年化收益率。這種收益來自于作為美國國債等 RWA 的抵押品的 DAI 所產生的收入。如果你是一個有直接訪問美國國債的美國公民,這可能聽起來并不令人興奮,然而 Aave 上的一個當前提案建議將 DAI 儲蓄利率的流動代幣(sDAI)添加為借貸市場的抵押品。如下所示,循環 8 次(在 Aave 上存入 sDAI,借出本地的$GHO 穩定幣,將其轉換為 sDAI 并重復)將導致 11.29%的年化收益率!

這可能在接下來的幾周上線,并且年化收益率沒有考慮到 Gas 費用。盡管如此,僅投資 DAI,從美國政府獲得可持續收益率的 11%年化收益率非常令人興奮,并且可以在更長的時間范圍內吸引新的和更復雜的參與者進入這個領域。

Swell 是一個正在進行空投活動的以太坊流動性質押協議。將 ETH 抵押為 swETH 會隨著時間的推移獲得“珍珠”,這些珍珠將在今年晚些時候轉化為$SWELL 代幣。將您的 swETH 存入 Pendle 或 Maverick 等協議中,還可以額外獲得珍珠。最近的計算估計 1 個珍珠約等于 0.33 美元。

深潮TechFlow

個人專欄

閱讀更多

金色財經

金色財經 善歐巴

web3中文

金色早8點

YBB Capital

吳說Real

元宇宙簡史

Tags:BASBASEBITFRAXpbaseioNeutrino System Base TokenBitcrystalsFrax Share

作者 | DL NEWS 編譯 : Garyma 吳說區塊鏈加密貨幣領袖經常呼吁提供法規明確性,以減少行業的不確定性.

1900/1/1 0:00:00作者:谷昱 & 餅干對于風投機構而言,出手次數是衡量其活躍度的重要標準之一,而領投則是衡量其資金實力與信念度的核心要素之一,對于推動項目的發展進度至關重要.

1900/1/1 0:00:00作者:Andrew Asmakov,Decrypt;編譯:松雪,金色財經歐洲先于美國推出首只比特幣交易所交易基金(ETF).

1900/1/1 0:00:00原文作者: flowie,ChainCatcher一直熱度不減的 RWA 覆蓋范圍十分寬泛,它囊括了穩定幣、債券、股票、房地產等不同方向資產如何與鏈上結合的問題.

1900/1/1 0:00:00作者:Trista Kelley,dlnews 編譯:善歐巴,金色財經 摘要 幣安目前擁有 1.5 億客戶,過去三個月新增 2200 萬客戶.

1900/1/1 0:00:00作者:Joy,PANewsPEPE蛙之后,又一個自帶meme屬性但確是真實世界的動物幣火了,這一次,社區將目光投向了鋸齒類動物倉鼠.

1900/1/1 0:00:00