BTC/HKD-6.46%

BTC/HKD-6.46% ETH/HKD-14.85%

ETH/HKD-14.85% LTC/HKD-14.86%

LTC/HKD-14.86% ADA/HKD-11.52%

ADA/HKD-11.52% SOL/HKD-12.21%

SOL/HKD-12.21% XRP/HKD-13.35%

XRP/HKD-13.35%本期 Clips 關注近期熱度頗高的 RWA 龍頭和 DeFi 藍籌項目 MakerDao。筆者嘗試分析 MKR 上漲的內外動因,并從 Maker 的業務出發評估其優勢、挑戰和存在的長期隱患。

以下文章內容為筆者截至發表時的階段性看法,可能存在事實、觀點的錯誤和偏見,僅作為討論之用,也期待來自其他投研同業的指正。

近期老一輩 DeFi 的二級市場價格回溫明顯,其中 Compound 和 MakerDao 漲幅最為明顯。其中 Compound 的大漲雖有創始人 Robert Leshner 二次在 RWA 賽道創業的背景,但這一事件對 Compound 的基本面影響有限,Comp 的上漲更多屬于“干拔”,分析的價值并不大。

MKR 的上漲則有著綜合的內外部因素共同驅動,有基本面業務反轉的邏輯,也有 Endgame 計劃的長期愿景逐漸發酵的功勞。

具體來說,MKR 近期上漲的助推力包括:

1. 協議的月度開支下降,月支出從此前動輒 5、 6 百萬美金,而 6 月回落到 2 百萬左右。

Maker 的代幣轉賬支付統計,圖片來源:https://makerburn.com/#/expenses/accounting

2. 將抵押物從無息穩定幣轉為國債或穩定幣理財,明顯提高了財務收入預期,體現為 PE 的下降。根據 makerburn 的統計,MakerDao 單從 RWA 獲取的預測年化收入就高達近 7100 萬美金。

Maker 的 RWA 資產清單,圖片來源:https://makerburn.com/#/rundown

3. 創始人 Rune 在二級市場拋售 LDO 等其他代幣并持續回購 MKR 多月,給足了市場信心。

4. 通過治理將項目盈余池(System surplus)資金回購的閾值從 2.5 億美金降到 5000 萬美金,目前盈余池的可用資金為 7025 萬美金,擁有 2000 萬左右的回購資金。不過根據 Maker 現在的回購機制已經從回購銷毀更改為“回購做市”,因此實際回購 MKR 的金額為 2000/2 ,剩余的 1000 萬 Dai 將用于和 MKR 在 Uniswap v 2 上提供流動性,以 LP 形式作為國庫資產存在。

Tendermint CEO:2022年底前Cosmos 原生跨鏈協議IBC將支持30條鏈:金色財經報道,據 Cosmos 生態系統核心貢獻者、Tendermint 首席執行官 Peng Zhong 透露,目前 Cosmos 原生跨鏈協議 IBC 已支持 20 多條鏈,比如 Osmosis、Cosmos Hub 和 Terra 等,預計在 2022 年底前,IBC 協議將支持約 30 條鏈,到 2023 年底前,這一數字將超過 200。Peng Zhong 稱:“以太坊有智能合約,一條鏈上存在數以萬計的智能合約,但在 Cosmos 中,可能會有數以萬計的以太坊,其中每個鏈上都有數以萬計的合約。”[2022/1/7 8:31:04]

Maker 的系統盈余數據,圖片來源:https://makerburn.com/#/system-surplus

此外,自去年 Maker 的創始人 Rune Christensen 提出 Endgame 的 Maker 改造計劃以來,其敘事上的宏大愿景,也讓不少投資者在 MKR 的業績和幣價回暖后開始相信和買單。

MakerDao 的 Endgame 的最終目的在于通過優化治理結構,資助子項目,實現其“世界公平穩定幣”的愿景。

此外,近期 RWA 的敘事似乎頗受市場歡迎,雖然真正圍繞該業務已經上線代幣的項目不多,但是討論的熱度明顯走高,獲得了眾多投資機構的看好。

總結來說,MKR 的這一波上漲是內外因素綜合驅動的結果,其中內因為主,至于 RWA 敘事層面的推動,筆者更傾向于是 MakerDao 對于 RWA 業務的實踐和階段性不錯的結果推動了加密市場 RWA 敘事的發展,而不是反過來,這里的因果被倒置了。

那么,我們應該如何看待以上因素對 MakerDao 的長期影響?這些向好因素是否能夠推動 Maker 再上一個臺階,實現其創造一個“世界公平穩定幣”的宏大愿景?

筆者覺得很難,這要從 MakerDao 的業務本質說起。

MakerDao 的核心業務從未改變,與 USDT、USDC、BUSD 等項目本質上是一致的,即通過推廣自己的穩定幣,從穩定幣的發行和運營中獲取“鑄幣稅收入”。

所謂鑄幣稅,可以寬泛地理解為貨幣發行方通過發幣獲取的收入。不同的穩定幣項目獲取鑄幣稅收入的方式各不相同,比如另一個去中心化穩定幣項目 Liquity,用戶在鑄造它的穩定幣 Lusd 時會被收取 0.5% 的費用。對于 Tether 的用戶來說,存取美元時需要繳納 0.1% 或 1000 $的費用。

Neo推出以太坊端收益增強器Flamincome:9月17日消息,在廈門開放金融大會上,Neo創始人達鴻飛宣布了新的跨鏈挖礦工具——Flamincome的誕生并將于9月21號上線,以配合Flamingo產品啟動。

據官方消息,Flamincome是一個以太坊端的終極收益增強器(Ultimate Yield Booster),初期將采用與目前主流收益聚合協議相同的策略,在保證資產安全性的同時,為Flamincome用戶帶來不低于YFI, YFII等協議的收益。相比以太坊上其他聚合收益平臺,Flamincome的用戶除了可以以太坊上獲得質押收益,還可以同時使用在Flamincome中獲得的錨定資產來到Flamingo進行挖礦,參與Neo生態的DeFi,并獲得FLM。

此外,Flamincome上線后將額外支持用戶質押Uniswap V2中的wBTC/ETH-LP通證,并在Flamincome和Flamingo中獲得雙重收益。[2020/9/17]

此外,Tether 還會積極地配置用戶存放在它那里的美金,用于購買流動性較好的國債、逆回購或貨幣基金,在資產端賺取財務收入。

Dai 的此前的主要收入來源之一是用戶通過抵押物獲得 Dai,期間需要支付的借貸利息(穩定費),后來采用了與 Tether 類似的方式,將其 PSM 模塊的 USDC 等穩定幣抵押物,換成了收益型資產,如國債,或是存放在 Coinbase 的 USDC 活期理財。

然而,穩定幣業務的核心在于穩定幣需求端的拓展,穩定幣只有保持較高的發行規模,才能獲得足夠的抵押資產,利用可調配的資產獲取財務收入。

此外,Dai 與 USDT 和 USDC 的主要差別在于其去中心化的定位,“Dai 相對于 USDT 和 USDC 有更強的抗審查性和更小的監管暴露”是 Dai 最重要的差異化價值,而將 Dai 的抵押物大量替換為能被中心化力量扣押的 RWA 資產,這在本質上消解了 Dai 與 USDC 和 USDT 的差異。

當然了,Dai 目前仍然是最大的去中化穩定幣,其 43 億的市值,相對于 Frax(名義市值 10 億)和 LUSD(2.9 億市值)仍有很大的領先。

除了在資產端向 RWA 靠攏的積極嘗試,近幾年 Maker 在 Dai 的運作整體讓人感覺乏善可陳,其依舊能牢牢把持去中心化穩定幣第一把交易的競爭優勢,在于兩點:

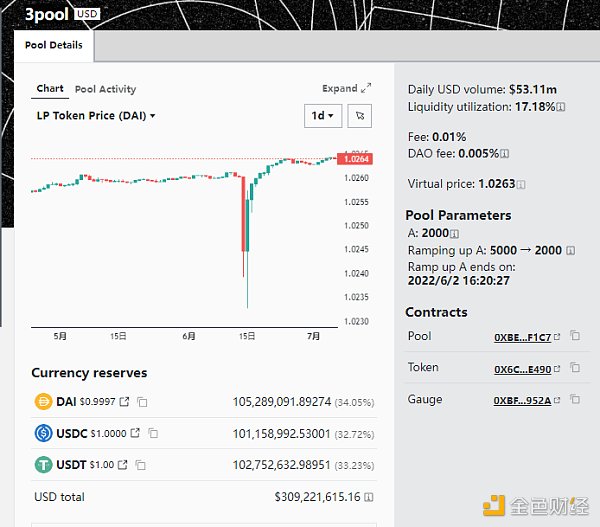

1. “首個去中心化穩定幣”的正統性和品牌:這讓 Dai 更早地被眾多頭部 DeFi 和 Cex 所集成和采用,大大降低了它的流動性、商務公關的成本。以 Curve 為例,Dai 作為 Curve 歷史最悠久的穩定幣流動性基礎池(basepool) 3 pool 的幣種之一,被 Curve 默認為基礎穩定幣,這意味 Maker 作為 Dai 的發行方無需為 Dai 在 Curve 上的流動性花一分錢,不止如此,Dai 還享受著其他流動性賄賂方提供的間接補貼(當這些項目采購自身代幣與 3 pool 的組對流動性時)。

Gemini聯合創始人:比特幣不僅是一種投資,還證明了增長心態:雙子座交易所(Gemini Exchange)聯合創始人Tyler Winklevoss凌晨在推特表示,比特幣不僅僅是一種投資,它還表明了誰有增長的心態,誰沒有。[2020/8/2]

Curve 的 3 pool 穩定幣池,來源:https://curve.fi/#/ethereum/pools/3pool/deposit

2. 穩定幣的網絡效應:人們總是傾向于使用網絡規模最大、用戶量和場景最多、自己最熟知的穩定幣,在去中心化穩定幣這個細分品類里,Dai 的網絡規模依舊領先于追趕者。

然而,Dai 的主要對手并不是 Frax 和 Lusd 們(他們同樣處境艱難),用戶和項目方在選擇使用與合作的穩定幣時,拿來與 Dai 比較的往往是 USDT\USDC。與它們相比,Dai 處于明顯的網絡劣勢。

盡管 MakerDao 的短期利好因素密集,但筆者仍然對其未來的發展持悲觀態度。在討論完了 Maker 的業務本質是穩定幣發行與運營,以及 Dai 目前具備的競爭優勢之后,我們來正視它們所面臨的真問題。

數據來源:https://www.coingecko.com/en/coins/dai

Dai如今的市值規模距離前期高點已經下跌了近 56% ,仍然沒有止跌的趨勢。而 USDT 即使在熊市,其市值已經創出了新高。

數據來源:https://www.coingecko.com/en/coins/tether

Dai的上一波規模增長來自于 DeFi summer 的挖礦潮,但它下一波周期的增長驅動力還能來自于哪里?目力所及之內似乎難尋 Dai 的有力場景。

對于如何拓展 Dai 的用例被更廣泛地接受,Maker 并非沒有思考和規劃。根據 Endgame 的設計,第一個手段是為 Dai 的底層資產引入可再生能源項目(Renewable energy projects),讓 Dai 成為“綠色貨幣”(Clean money)。在 Endgame 的推演中,這會讓 Dai 擁有一個被主流接納的品牌元素,而且讓現實世界的行政力量在試圖扣押、罰沒 Dai 的清潔能源項目時有更高的“成本”。在筆者看來,讓抵押物的含“綠”量提高,就能提高 Dai 的接納度,顯然是一個過于天真的想法。人們或許在思想或口號上支持環保,但落到實際行動上,依舊會選擇接納度更廣的 USDT 或 USDC。在極度崇尚去中心化的 web 3 世界里推廣去中心化穩定幣尚且如此艱難,怎么能指望現實世界的居民因為“環保”而使用 Dai?

聲音 | The Block研究總監:Blockstack已悄然叫停App Mining項目:金色財經報道,The Block研究總監Larry Cermak發推稱,Blockstack昨天悄然停止了App Mining項目。Blockstack以及其CEO Muneeb Ali甚至都沒有在推特上宣布這一消息。此前消息,2018年12月,Blockstack推出了App Mining,并稱其為鼓勵創始人構建優秀去中心化應用程序方式。去年7月,Blockstack團隊宣布計劃于2020年5月起,向App Mining開發者每月提供價值100萬美元的STX。[2020/2/11]

第二個手段,同時也是 Endgame 的重點事項,由 Maker 孵化,社區發展圍繞 Dai 的子項目(subDAO)。subDAO 一方面承擔了并行、分流目前集中在 MakerDao 主線上的治理和協調工作,把集中式治理,變成分版塊、分項目治理;另一方面 subDAO 可以設立單獨的商業項目,探索新的收入來源,并由這些項目給 Dai 提供新的需求場景。然而,這也是第二個 Maker 面臨的重要挑戰。

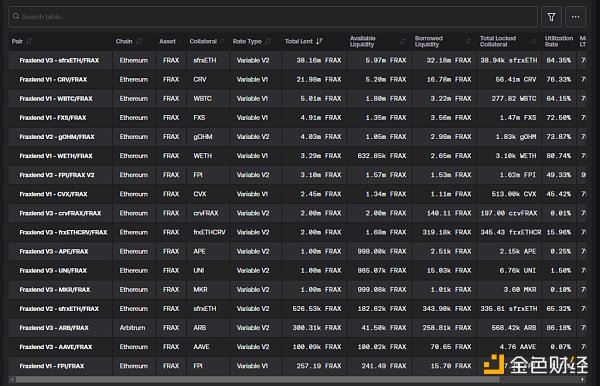

Maker 未來孵化的眾多 subDAOs,將會把 subDAO 的自有新代幣,用于激勵 Dai 的流動性挖礦,以提升 Dai 的使用。同時,MakerDao 還會以低息或 0 息為 subDAO 商業項目提供 Dai 借款,幫助項目完成早期啟動。除了低息的資金扶持之外,subDAO 也繼承了 MakerDao 的品牌信用和社區,這種信用的背書和種子用戶的導入對于 DeFi 的啟動期是非常重要的。相對于寄希望于引入環保項目來提升 Dai 的采用度,subDAO 方案聽起來更有可執行性,在 DeFi 領域也早有先例。比如 Frax 就開發了自己的 Fraxlend,支持用各種抵押物借出 Frax,為 Frax 提供使用場景。

Fraxlend 資產借貸清單,圖片來源:https://facts.frax.finance/fraxlend

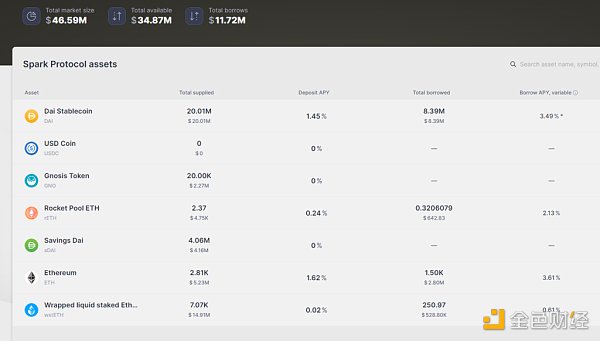

然而問題在于,在 DeFi 領域“低垂的果實”都已經被創業者摘掉的背景下,要開發出一個適配市場需求的 subDAO 項目并不容易。更重要的是這些 subDAO 還需要在發展項目的同時肩負給 Dai 和 MKR 輸送價值的責任,因為它們要分配額外的項目代幣給 Dai、ETHD(Endgame 中規劃的 LST 代幣再封裝版本,用作 Dai 的質押物)和 MKR 作為激勵。在有這樣的“進貢任務”的前提下,還要完成滿足用戶需求并擊敗競爭者的產品的任務,難度可想而知。其中 MakerDao 孵化上線的借貸產品 Spark,扣去 MakerDao 直接鑄造提供的 2 千萬 Dai,Spark 目前的實際 TVL 僅有 2 千多萬。

動態 | 英國正調查已解散的加密貨幣交易所Mintpal:據bitcoin報道,現已解散的加密貨幣交易所Mintpal的用戶收到了英國Avon和Somerset經濟犯罪小組的電子郵件。該團隊的偵探警員Charlotte Suter表示,目前正在調查該交易平臺的消亡。[2018/7/31]

圖片來源:https://app.sparkprotocol.io/markets/

除了上文說的兩個挑戰,MakerDao 還面臨著其他的隱憂。

首先是 MakerDao 賬上的能用來繼續購買 RWA 的穩定幣已經所剩不多,很難繼續加倉美債。

根據 Makerburn 的統計,其 PSM 內持有的穩定幣目前還剩 9.12 億美金左右(USDC+GUSD)。而其中的 5 億美元 GUSD 已經在享受著 Gemini 的年化 2% 的收益補貼,雖然遠低于其他 RWA 的利率,但是由于錯綜復雜的因素(比如 Makerdao PSM 持有的 GUSD 占到總發行量的 89% ,如果強行清算賣出換成美元會有較大的價格折損),短期內這部分資金不會有太大變動。

圖片來源:https://makerburn.com/#/rundown

因此,Maker 能用來繼續買收益率類資產的靈活現金只剩下 PSM 里面的 4.12 億 USDC,最不濟就是把 Coinbase 里年化 2.6% 的 5 億 USDC 換成美債,所以滿打滿算 Maker 可以加倉美債的資金也只有 9 億左右,而實際上為應對 PSM 的贖回,Maker 能用來買美債的資金量不會太多,否則一旦用戶以 Dai 大額贖回 USDC,Maker 就需要拋售美債資產來承兌,這里面臨的交易磨損和債券價格波動反而會讓 Maker 造成損失。而且如果 Dai 的市值規模進一步下降,Maker 的可投資資產規模也將進一步被迫下降。

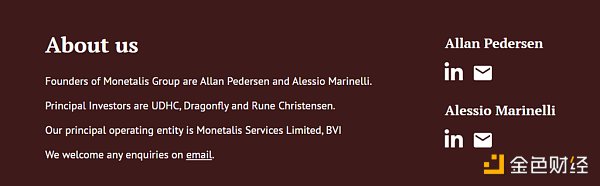

其次是 Makerdao 的成本控制是否能繼續保持,筆者存懷疑態度。就 Endgame 目前的規劃來看,雖然其嘗試把 DAO 的治理流程和權力從“Maker 中心”分散到各個 subDAO,但是在 subDAO 的治理單位中又設置了繁復的角色、組織和仲裁部門,整個協作鏈路是筆者所了解過的所有項目中最復雜的,是名副其實的“治理迷宮”。有興趣的讀者可以訪問Endgame 的 V 3 完整版進行燒腦的閱讀體驗。此外,RWA 業務的引入造成的 DeFi 與線下傳統金融實體的交匯以及大量高薪外包工作的產生,疊加目前非常嚴重的治理權中心化問題(2022 年 10 月通過的 Endgame 計劃投票,其中 70% 的贊成票來自于 Maker 創始人 Rune 相關的投票集團),MakerDao 的利益輸送問題已經是房間里的大象。比如目前 Maker 最大 RWA 投資管理金庫,由一個名叫 Monetalis Clydesdale 的小機構負責,但其掌管著 12.5 億美金的 Maker 資金,負責將資金配置為國債資產,以及與其他傳統金融機構接洽,該公司收取近 190 萬美金/年的服務費,Maker 是當時其唯一的客戶,而 Maker 的創始人 Rune Christensen 就是該公司的主要股東。

Rune 是 monetalis 的主要投資人,圖片來源:https://monetalis.io/

類似的例子還有 Maker 為其風險管理服務商 Block Analitica 支付著高達近 500 萬美金/年(Dai+MKR)的服務費,更為吊詭的是 Block Analitica 不但是風險管理服務的提供者,還是風險管理服務的評估者,這一運動員+裁判的雙重身份令 Maker 的風控服務成為了一個肥美的壟斷生意,剩下的問題恐怕只剩 Block Analitica 和壟斷了 MKR 治理權的利益集團之間該如何分享這從 Maker 國庫中獲得的豐厚利益。類似種種事件,再搭配讓 a 16 z 都聽了直搖頭的 Endgame 的宏偉計劃,未來國庫資金的迂回流失恐怕會進一步加劇,只是隨著組織的分散和下放,利益團體掏空國庫和分賬的手段可能更加隱秘迂回。

來源:coindesk

此外,Dai 的穩定費率近期從 1% +上調至 3% 以上,這進一步縮小了用戶通過 MakerDao 進行借貸行為的需求,不利于 Dai 規模的保持。

最后,從 Endgame 到大筆購入國債和 RWA,再到創始人高調二級市場回購,以及發起投票大幅調低從國庫支取回購款的門檻,一系列的組合拳讓 MKR 的市值有了明顯的短期起色,但是也留下了諸多隱患:

1. 國庫盈余準備金留存不足,應對壞賬風險的能力下降。

2. 激進地提高了對 RWA 的敞口,讓資產被中心化機構扣押的風險大增,Dai 的脆弱性進一步被放大了。

3. 龐大繁復、持續修改的 Endgame 計劃讓社區分裂嚴重,在 5 月 Rune Christensen 發布的 Endgame 階段一路線圖中,又出現了“AI 治理”、發布“新品牌”的穩定幣和治理代幣(保留原有的 Dai 和 MKR)以及 MakerDao 自己搞一條鏈等“奇思妙想”。

在 5 月 Rune Christensen 發布的 Endgame 路線圖(The 5 phases of Endgame)論壇雄文的評論區里,除了常見的吹捧和其他治理者困惑的提問之外,有 2 位用戶的留言格外扎眼:

“(我們)曾經擁有的寶貴金錢和精力都被浪費在資助無用之人和垃圾上,而沒有投入于為 MKR 創造價值和拓展 Dai 的規模上。所有的資金和研究都應該用于搞明白如何使 Dai 和 MKR 自主運行起來!去除臃腫的人事,去除繁雜的治理吧,這才是正道。”

“我們為什么認為一個全局預先規劃好的 ‘終局計劃’ 會比解決當前的問題和逐步改進更好呢?這個計劃了除了區塊鏈的部分之外,關于 ‘我們做什么’ 的內容總是非常具體,而與 ‘為什么要這么做‘ 相關的卻非常少。”

沒有人回復他們。

對于基于區塊鏈運行的 Web 3 項目來說,本應當利用好透明和低信任成本帶來的效率,而不是再壘起新的高墻,熏蒸出新的濃霧,在墻后和霧中為自己尋租。

Endgame 不是 DeFi 應有的終局,它只是 MakerDao 的墻與霧罷了。

Mint Ventures

個人專欄

閱讀更多

金色財經

金色薦讀

Block unicorn

金色財經 善歐巴

區塊鏈騎士

Foresight News

深潮TechFlow

Tags:BSPNBSMAKEMakerBSP價格nbs幣發行量Make A Difference Tokenmakerdao怎么讀

作者:星球日報 7 月 25 日晚間,頂級 Crypto 風投機構 Paradigm 于官網發布了一篇文章《Collaborate with Paradigm》.

1900/1/1 0:00:00OP生態現在如何?值得布局嗎?接下來我將通過兩個維度的視角來拆解一下OP當前的境況。 生態&項目 OP Stack的未來 截止到目前,從數據的角度來看,Arbitrum依然是Layer2龍頭,O.

1900/1/1 0:00:00作者:Pablo Bartol;編譯:深潮 TechFlow在衍生品領域,永續合約比期權更受歡迎,這在散戶和機構市場上獲得了廣泛的認可.

1900/1/1 0:00:00比特幣生態已經有一段時間沒有看到這種級別的開發者活動了。讓我們探索一下在這次序數爆炸期間出現的一些實驗性協議。首先,讓我們定義一些比特幣 Builder 在提到他們的項目時可能會用到的一些術語.

1900/1/1 0:00:002023年7月24日,OpenAI首席執行官、Worldcoin聯合創始人Sam Altman在推特宣布,Worldcoin項目正式上線.

1900/1/1 0:00:00以太坊主網目前每秒處理平均 12 筆交易,在網絡活動高峰期,交易成本已經達到了大多數用戶無法接受的水平。這個可擴展性問題源于網絡中的每個節點都需要存儲和驗證在網絡上發生的所有交易.

1900/1/1 0:00:00