BTC/HKD-5.95%

BTC/HKD-5.95% ETH/HKD-12.36%

ETH/HKD-12.36% LTC/HKD-11.81%

LTC/HKD-11.81% ADA/HKD-9.86%

ADA/HKD-9.86% SOL/HKD-8.1%

SOL/HKD-8.1% XRP/HKD-10.89%

XRP/HKD-10.89%用“大起大落”這個詞來形容今年6月以來BTC的走勢一點都不為過,準確來說應該是先大落后大起。BTC價格首先在六月初受幣安被起訴黑天鵝事件疊加美債抽取流動性等負面因素影響,BTC一度跌至最低24800。就在市場絕望之際,隨著擁有超過10萬億美元資產管理規模和近乎100% ETF 獲批記錄的全球最大資產管理公司貝萊德(BlackRock)向SEC申請比特幣現貨ETF “一聲炮響”, WisdomTree、Invesco、富達投資等傳統機構相繼開始申請,同時專門服務于機構的交易所EDX 在美國正式推出。

一系列傳統金融機構入局加密世界的新聞刺激著投資者的神經,在比特幣即將面臨減半的大背景下,機構在此時選擇入局是否是為了“上車”此輪減半行情?不管答案如何,比特幣的價格已經從24800一路反彈到最高31000,似乎“牛又回來了”。

巨頭入場,傳統金融與加密世界會擦出怎樣的火花?

回過頭看,原生加密交易所幣安、Coinbase被SEC起訴而導致市場陷入冰冷,貝萊德等一眾傳統金融機構卻在此時選擇入局,“巧合”還是“陰謀”?這其中確實耐人尋味。

日本媒體巨頭GREE已在Polygon上運行驗證節點:金色財經報道,日本游戲公司和互聯網媒體公司 GREE 已通過旗下子公司 BLRD 在 Polygon 區塊鏈上運行驗證節點,為網絡的性能、安全性和去中心化做出貢獻。

此前報道,GREE 目前也在 Oasys 和 Avalanche 區塊鏈上運行驗證節點并拓展區塊鏈游戲開發。[2022/12/22 22:01:37]

不管SEC是否在為傳統金融機構鋪上監管紅毯,我們更多需要了解的是,傳統金融機構的入局會對加密世界產生什么樣的影響?作為普通投資者而言該如何應對?

首先,傳統金融機構的入局,毫無疑問將為數字貨幣市場注入大量的流動性。ETF的特點是可在證券交易所上市交易,這將為投資者提供更便利的比特幣交易渠道。通過ETF的引入,更多傳統投資者和機構投資者可以輕松參與比特幣市場,促使更多資金流入該市場。數字資產服務平臺 Matrixport 的加密貨幣研究主管 Markus Thielen就曾指出“貝萊德的比特幣ETF在通過后,將在三個月內吸引100億美元,在六個月內吸引 200 億美元——這將極大地支撐比特幣價格”。傳統金融機構的參與可能為比特幣市場帶來更穩定的資金流動,提高市場深度和流動性。

其次,傳統金融機構的參與有助于加密行業監管合規的進一步完善。今年以來SEC對加密貨幣友好銀行、加密交易所和質押服務提供商等展開了持續的打壓。傳統金融機構通常受到監管機構的嚴格監管,遵守著一系列嚴格的合規要求,這些機構的參與將推動加密行業朝著更加規范化和透明化的方向發展。

韓國游戲巨頭WeMade在迪拜開設分公司以擴展其區塊鏈業務:8月18日消息,韓國游戲巨頭WeMade宣布,該公司已在阿聯酋迪拜設立分公司,以作為其區塊鏈業務擴張的一部分。Wemade CEO Henry Chang表示:“為了公司區塊鏈業務在全球展開,Wemade已在新加坡、中國、日本和美國設立了分支機構。我們計劃加速這個計劃。”(News 1)[2022/8/18 12:33:43]

同時,當前由于監管框架的不完善,監管制度的不明確,監管“黑天鵝”事件頻頻發生。這既打擊投資者的情緒,也不利于市場健康發展。在傳統金融機構的引領下,監管機構可能會更積極地制定和調整監管政策和法規,建立更為全面的監管框架,以確保市場的健康發展和投資者的保護。這將進一步增強市場參與者的信心,吸引更多傳統投資者和機構投資者進入加密市場。

再次,ETF的申請可能會對比特幣的價格波動產生影響。短期來看,無論是申請通過還是不通過,消息面的影響都將使市場價格產生較大波動。6月30號SEC 表示比特幣現貨ETF的申請文件不足時,比特幣價格1h波動達到5%左右。因此投資者更應該注意消息面帶來的風險。

韓國社交媒體巨頭Cyworld計劃于4月2日重新開放,并推出加密貨幣Acorn和Cona:3月28日消息,韓國社交媒體巨頭Cyworld計劃于4月2日重新開放,并推出加密貨幣Acorn(DTR)。此外,Cyworld計劃通過ConanDrive以啟動對社區成員的獎勵計劃。Cyworld的運營商Jet認為,Acorn和Conan的運用將協同展示CyworldtoEarn的愿景。注,2019年10月,Cyworld在沒有任何通知的情況下關閉了服務,2021年4月,公司計劃推出主網,與韓國互聯網巨頭Kakao競爭。(首爾經濟日報)[2022/3/28 14:21:55]

長期來看,根據加密研究員@TheCryptoLark提供的數據,僅貝萊德一家機構管理的資金就達10萬億美金,而與之相比,在交易所內流通的比特幣(BTC)僅占總量的10%,約為500億美元,貝萊德只需僅僅0.5%的資金即可購買交易所內流通的全部BTC。ETF通過后,比特幣的價格很有可能因為交易量的暴漲產生巨幅的波動。當然如果放到更遠的未來,BTC的價格會因為ETF的通過導致的交易需求的增加而上升。

最后,傳統金融機構的入局對整個行業的發展將起到一定的推動作用。野村證券的加密貨幣主管Nicolas Bertrand認為多元化的產品和眾多競爭者是推動行業發展的動力。傳統金融機構涉足加密資產領域,只會在短期內形成“爭奪”,更多的公司進入行業將推動市場規模的擴大。傳統金融機構進一步探索和參與加密市場,將促進金融行業對于比特幣和其他加密資產的認可和采納,加速傳統金融與加密世界的融合。

動態 | 德國旅游服務巨頭使用區塊鏈技術提高管理效率:據coincryptorama報道,德國最大的旅游服務公司TUI集團已開始使用區塊鏈技術,將訂單合同、房源庫存信息等存儲在公司的私有區塊鏈上,以提高運營管理效率。TUI表示,區塊鏈技術可以一次性解決2000萬客戶的訂單,是目前最先進和實用的IT技術,是下一個互聯網。[2018/12/7]

上漲周期能否如期而至?

自傳出貝萊德申請ETF消息比特幣價格迎來了一波上漲后,當前BTC價格一直在30000—31000之間震蕩。中期震蕩時間超過20天,表明30000左右的買方與31000左右的賣方勢力都很強勁。短期內,需要更關注比特幣價格行為,震蕩之后比特幣價格的走勢方向可能會因美國宏觀CPI等數據帶來等消息面刺激而逐漸明晰,比特幣現貨ETF能否通過也將是影響價格行為重要的消息。長期來看的話,在減半大背景下,按照既往的“慣例”,比特幣似乎將迎來一次大牛市。

信用卡支付巨頭VISA將于2018年中旬開始區塊鏈支付試點:據悉,自2016年10月宣布該項區塊鏈支付系統后,VISA與其幾大全球合作伙伴,包括美國商業銀行,新韓銀行,菲律賓聯合銀行及新加坡大華銀行均切斷了合作關系。在這一新的區塊鏈試點項目下,VISA公司將努力為跨境交易提供更便捷的交易系統,并會切斷所有中間提供商的服務。[2017/11/21]

按照比特幣的設計,每當挖礦者成功解決一個區塊時,他們將獲得一定數量的新比特幣作為獎勵。然而,為了控制比特幣的供應量,比特幣協議規定,大約每四年會將比特幣的區塊獎勵減半一次,此次減半將會使區塊獎勵減為3.125BTC。

比特幣的減半機制旨在限制比特幣的總供應量,并使其增長速度逐漸減緩。通過減半機制,以保持比特幣的稀缺性和抗通脹性。

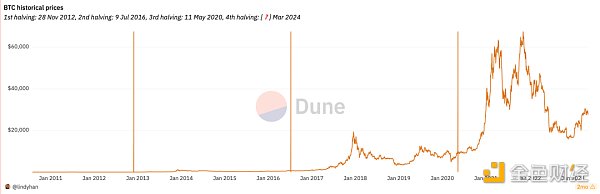

距離第四次比特幣減半還剩不到300天,回顧比特幣減半的歷史,似乎每一次減半都伴隨著比特幣價格的攀升:

2012年11月28日——第一次減半,區塊獎勵降至25 BTC,比特幣價格從 12 美元上漲到 1217 美元。

2016年07月08日——第二次減半,區塊獎勵降至12.5 BTC,比特幣價格從 647 美元漲至19800 美元。

2020年05月12日——第三次減半,區塊獎勵降至6.25 BTC,比特幣價格從8787 美元漲至最高64507 美元。

通過比特幣歷史上的三次減半事件,我們可以看到每一次減半都伴隨著比特幣價格的暴漲,這似乎佐證了減半確實將對比特幣價格產生正面影響。

從需求來看,最近隨著BRC-20的火爆,比特幣生態似乎迎來了“鐵樹開花”。過往僅僅代表“數字黃金”起著價值儲藏作用的比特幣,因為生態的豐富也將提振對比特幣的需求。此外,機構的入場,交易的需求也將導致比特幣需求上升。

從供給來看,比特幣總量在一開始就已經確定為2100萬枚,每四年一次的減半將會降低比特幣的通脹率,減少供應量。對于比特幣這種供給彈性低的物品,伴隨需求上升,供應減少,大概率將迎來價格上漲。

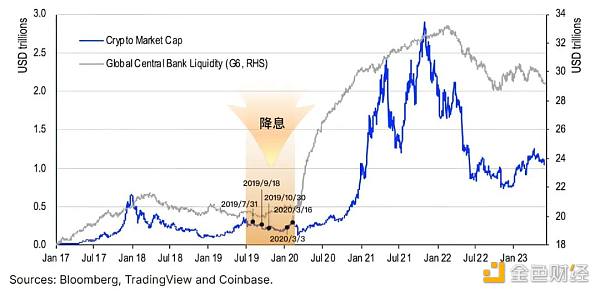

觀察過去的比特幣牛市和熊市,可以發現宏觀流動性對比特幣價格產生了重要影響。具體來說,2012年的比特幣牛市發生在美聯儲實施第三輪量化寬松政策和歐洲央行采取寬松政策的背景下;2016年的牛市則與英國脫歐有關,英格蘭銀行為了應對不確定性,恢復了債券購買計劃,進一步釋放了流動性。同時,比特幣期貨的推出吸引了大量場外資金進入市場;2020年的牛市受到全球疫情的影響,美國采取了大規模的寬松貨幣政策,包括無限量化寬松,向市場注入大量流動性。這導致大量資金流入比特幣等加密市場,推動了比特幣價格的上漲。相反,熊市通常與全球流動性緊縮相一致。在2014年、2018年和2022年的熊市中,全球流動性緊縮導致資金從比特幣市場流出,壓低了比特幣價格。

這些結果表明,全球央行的貨幣政策和流動性狀況對比特幣市場產生了重要影響。寬松的貨幣政策和充裕的流動性傾向于推動比特幣價格上漲,而貨幣政策的收緊和流動性的緊縮則可能對比特幣價格產生下行壓力。

而在2022年底,全球流動性似乎觸底,這意味著比特幣可能達到了底部。與此同時,美國通貨膨脹已經結束,美聯儲今年6月宣布暫停加息。這種情況下,投資者可能會尋求收益,并將資金流入股市和加密市場,因此未來有望看到資產價格的持續上漲。

結語

根據財聯社的統計數據,通過橫向比較今年上半年各類資產的表現,比特幣以83.81%的漲幅遙遙領先各類資產。是“乘勝追擊”還是“偃旗息鼓”,R3PO認為,在減半的大背景下,比特幣現貨ETF的通過將很有可能成為比特幣下一輪牛市的“催化劑”。此外,比特幣價格數次觸地反彈,其在價格走勢上底部特征也較為明顯。

但是在保持樂觀、堅定信心的同時,仍需注意風險。首先,由于監管框架的不清晰、制度的不健全,比特幣現貨ETF的申請仍可能遭到SEC的拒絕;其次,宏觀流動性對加密資產的影響也不可忽視,美聯儲仍有可能繼續采取緊縮的貨幣政策,進而對流動性產生影響,需要持續關注美國的通脹與就業數據并評估未來加息的可能。

然而,這些不確定因素也提供了一個很好的建倉時機。從長遠來看,WealthBee對比特幣和其他加密資產持樂觀態度。盡管短期存在不確定性,但在不確定時期進入市場正是合適的選擇,因此目前可以考慮分攤成本逐步入市。

-R3PO

個人專欄

閱讀更多

金色財經

金色薦讀

Block unicorn

區塊鏈騎士

金色財經 善歐巴

Foresight News

深潮TechFlow

Tags:比特幣比特幣價格區塊鏈ETF比特幣暴富的人多嗎比特幣價格今日行情usdt區塊鏈的未來發展前景分析metfi幣總量

作者:AW Research最近大家談論的游戲方向從傳統鏈游轉向全鏈上游戲,那么全鏈上游戲究竟和傳統鏈游有什么區別?本文深入分析了全鏈游戲與傳統鏈游的差異和本質特征.

1900/1/1 0:00:00作者:金色財經,Jessy港股上市公司藍港互動分別在 7 月 7 日與和6 月 15 日發布公告稱以 59 萬美元和 65 萬美元的集團現金儲備在公開市場累計購買 44.2 個比特幣.

1900/1/1 0:00:00點擊閱讀:GameFi 的十字路口 (下):兩類 GameFi 的創新策略 目錄 01/ GameFi 的初生02/ GameFi 的成熟03/ 龐氏結構是雙刃劍0.

1900/1/1 0:00:00編譯:Frank,Foresight News6月6日,美國證券交易委員會(SEC)向法院申請對幣安及其附屬公司 BAM Management、BAM Trading 以及幣安創始人趙長鵬頒布臨.

1900/1/1 0:00:00作者:比推BitpushNews Mary Liu加密數據公司 Arkham Intelligence 周一宣布了其首個鏈上情報交易所 Arkham Intel Exchange.

1900/1/1 0:00:00最近我與許多 Web3 的從業者和投資者交談時得知,Web3 的推廣目前仍受制于基礎設施的缺乏.

1900/1/1 0:00:00