BTC/HKD+7.73%

BTC/HKD+7.73% ETH/HKD+12.98%

ETH/HKD+12.98% LTC/HKD+7.59%

LTC/HKD+7.59% ADA/HKD+12.5%

ADA/HKD+12.5% SOL/HKD+12.26%

SOL/HKD+12.26% XRP/HKD+13.15%

XRP/HKD+13.15%點擊閱讀:GameFi 的十字路口 (上):繼續P2E 還是尋求突破

目錄

05/ GameFi 的兩個基本方向

06/ Gamification Finance 方向:前途依然開闊

07/ Tokenized Game 方向:曙光將至

05/ GameFi 的兩個基本方向

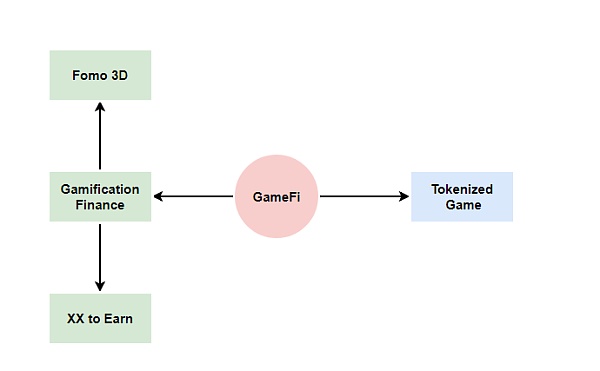

市場上有很多 Researcher 對 GameFi 進行過分類,但我認為都不夠精準且簡潔。

我們把 GameFi 分成相反的兩個方向:側重金融屬性的方向我們稱之為 Gamification Finance ——游戲化金融,而側重游戲性的方向是 Tokenized Game —— 代幣化游戲。最早的 Gamification Finance 方向的標志性應用就是我們開頭提到的 Fomo 3D(在此之前的加密貓過于簡單了)。而 Tokenized Game 方向在之前的幾個周期還沒有一個勝者登場,根據市場上消息,有很多大廠都在開發準 AAA 級別的區塊鏈游戲,預計可能在下個周期里放異彩。

我們標題里說過,當前的 GameFi 陷入了路徑依賴,指的是大部分 GameFi 盲目發展到了 Gamification Finance 的方向,而沒有認真思考他們為什么要這么架構。

他們只看到了前面的 Axie 和 STEPN,就照抄了。開門見山的說,我們討論路徑依賴,并不是說之后再也沒有 X2E 能成功,也不是要反對路徑依賴——我們對模型的本質的洞察,能讓我們更好的知曉模型本身的優缺點,從而加以改進。這是機制設計的目標,也是 Tokenomics 架構師存在的意義。

Fomo 3D 是個上古的模型,但放到現在也依然是設計感極強的,最近 Brc20 生態有個 Meme 項目叫 BDOW,中文叫逼兜,主打的招牌就是湊錢打孫宇晨一個逼兜。它的官網設計就是借鑒了 Fomo 3D。

06/ Gamification Finance(XX to Earn)方向:前途依然開闊

XX to Earn 的核心

我們先來總結下 Axie 和 STEPN 教給我們的 XX to Earn 的技巧:

資產權益的 NFT 化是巨大的寶藏。很早之前,雙 FT 模型已經很常見了,一個靈活的代幣用來傳遞價值,一個總量有限的用來鎖定價值。而雙 FT+NFT 的模型,就是如虎添翼。NFT 的低流動性,讓市場減少了很多不必要的恐慌。系統進入死亡螺旋明顯的更慢了。此外 NFT 的藝術屬性也能更好的鎖定價值。

有條件的話,強制初始投入是有意義的。

可能的話,盡量不要讓所有玩家都為投機而來;如果真的投機者多,也不要讓他們輕易計算出回本周期。

打開新聞媒體,到處充斥著對 XX to Earn 模型的悲觀批評。在媒體眼里似乎這個結構必須是完美的實現迅速的冷啟動的同時,還能保持高速的增長。這是不現實的,我們不能只看到 XX to Earn 的局限性就否定其存在價值。如果我們拿 STEPN 對比頂級的 Web2.0 游戲,那么它的峰值確實太過曇花一現;如果我們拿它對比其他的走路類運動 APP,那么它毫無疑問獲得了巨大的成功。

Epic Games前開發執行副總裁將擔任Yuga Labs首席技術官:金色財經報道,《堡壘之夜》開發商 Epic Games 前開發執行副總裁 Mike Seavers 將加入 Yuga Labs 擔任首席技術官,于 5 月 22 日生效。[2023/4/28 14:33:29]

錯的不是 XX to Earn,錯的是接踵而至、照搬模型的 GameFi 項目方——他們認為 Tokenomics 是一個選擇題,從別人的模型里選一點適合自己的就行。Richard P.Rumelt在他的新書《The Crux: How Leaders Become Strategists》中有個洞見,戰略不是選擇的,而是創造的。從市場抄模型,不叫建模。毛主席從第一性原理出發,創造出“農村包圍城市”的策略,而非照搬蘇聯的經驗,先奪取大城市。經濟模型的設計也應當如此。

XX 2 Earn 只是一種方式,不必神化,也不必妖魔化。能不能用?能用。我們之前打過比方,XX 2 Earn 其實也是一種買量——他是用代幣的負債來買量。為了獲得早期的快速爆發,這種結構的項目方在用未來要用更多的代幣甚至項目的壽命去償還。

認清這點,把游戲做好,讓部分玩家非理性的去幫你消泡沫;控制好負債和通脹,則壽命可延長。

策略一:復雜其結構,壯大其利益共同體

對于給定的系統,我們要努力讓它在復雜性階梯上升臺階 —— 系統越復雜,越遠離脆弱。

最簡單的方式,是我們應該盡可能多的設計利益方。傳統企業管理中管這叫匯線成面——你的諾亞方舟里的人越多,你形成的合力就越大。我們在《Tokenomics:加密世界的經濟秩序 》中介紹了“激勵相容”:綜合考慮自己與他人行為的相互影響,選擇最有利于自身的行為。當所有人都在該機制設計下,對他人的行為做出最優反應時,該社會的整體表現將會趨于納什均衡。我們在設計中需要盡可能讓不同才能、資源的人都能在一個系統里找到自己的身份。作為項目方,最好的選擇是做好架構,做[局]——客人看到了好的局,自然會進來落座,為你敲鑼打鼓張羅的。

在鏈游公會出現之前,Axie 是矛盾且脆弱的。需要每天玩 Axie 的人要么是繁育工作室,要么是菲律賓的失業人群,他們需要賺每天戰斗的基本收入養活自己。他們也想多買 Axie 多戰斗,但他們但是這些人的購買力實在有限,系統很快就會進入衰退。大部分投資者雖然有投資意向,卻沒有精力每天玩。有了公會,投資者可以委托東南亞的公會成員為你打金,賺的錢你拿大頭,他們拿小頭。

與 Opensea 相比,其余的 NFT 交易平臺就是脆弱的。表面上看有一些平臺獲得了與 Opensea 掰手腕的日活,但他們從復雜的角度還差很遠。因為Opensea 上入駐的藝術工作室合作實在是太多了。這些入駐者雖然借 Opensea 的勢,但也終究會發展出各自的資源。他們的利益和 Opensea 是一致的,他們會出去找新用戶。

從這個角度講,GameFi 應該借鑒 Steam 的創意工坊玩法。Dota2 和 CSGO 這兩個巨無霸游戲里五花八門充滿想象的皮膚設計其實不是 Valve 設計的——是創意工坊的藝術家們設計的。他們提交提案給 Valve,Valve 讓玩家投票給他們喜歡的作品,然后打包放在游戲手冊中去抽獎獲得,利潤 Valve 和設計者一起分。對 Dota2 和 CSGO 來說 Valve 解決了創意來源。但對一個新生的 Gamefi 來說,他獲得了利益共同體——入駐的設計者如果能推銷他們的作品,他們會去幫你賣貨的。

NFT游戲World of Cryptoids位列World Gamefi排行榜前50:3月3日消息,據DappRadar數據,NFT游戲World of Cryptoids位列World Gamefi排行榜前50,當前排名為第41。[2022/3/3 13:35:37]

除了系統的組織要變更復雜,GameFi 也要借鑒 DeFi 的成功經驗 —— 定義好 Staking 收益。Staking 的收益高會推動納什均衡偏向大家都選擇 Staking、Hodl的方向。如果可以對應商業權益,那么 Stake 就能獲得這種商業權益;如果沒有商業權益拿得出手,那么就參照 VE 架構,讓 Staking 的人賺幣。

策略二:加強社交貨幣屬性

我們之前關于社交賬戶和交易賬戶的探討可以總結成一句話——炫耀是第一生產力。NFT 天生的屬性就是適合炫耀,這里面的創新空間可太大了。作為 GameFi 的設計者,我們要反復思考:我能怎么讓用戶去炫耀他擁有的這個 NFT ?

如果有屬性加成,能讓他更厲害,那么我們就要強化排行榜的展示方式,以及思考如何讓這個應用出圈到傳統社媒上讓厲害的人炫耀其戰績和戰力。如果 NFT 好看,那么我們就要想辦法讓他有更多機會展示其形象。如果 QQ 沒把 QQ 秀擺在那么顯眼的地方,QQ秀就不會賣的那么好。Twitter 如果引入區塊鏈,最好的方式就是給用戶炫耀 NFT 的機會——它可以分分鐘替代 Opensea 的交易價值,因為這里是炫耀發生的地方,交易需求喚醒的太高頻了。如果我們夠狠,我們可以朝 SocialFi 的方向發展,打造專屬于Web3.0 的炫耀的地方—— Beacon 項目方的策略就是如此。

NFT 的機會是捕捉不完的。元宇宙的平面機會沒了,還有 3D 機會;互聯網展示的機會沒了,還可以回歸線下。STEPN 在與 ASICS 聯合開發實體版本的跑鞋;這炫耀的機會就多了。鞋如果真的能發電,那么上面的圖案就可以用電子的方式改變、呈現 —— 這是 STEPN 的另一個機會。移動互聯網展示的機會沒了,還有 AR 時代;AR 時代的機會沒了,還有最終的元宇宙 —— VR。蘋果公司在開發 AR了。蘋果從來不輕易做成本太高、太領先時代的東西,蘋果只在最成熟的時機開發性價比最高的產品。AR 時代 NFT 一定大有機會。人們帶著 AR 眼鏡互相望去,能看到你身上的 NFT 電子寵物。還有比這更酷的炫耀方式嗎?

策略三:從新標準找新場景

XX to Earn 不是壞東西,Gamification Finance 本身也是有創新的結構。他具有龐氏結構的優點,那就是啟動快。壞處是他不像 DeFi 的業務層一樣是剛性需求,所以需要的系統輸入非常大。需要的輸入大則泡沫大,則死亡螺旋快。我們要做的,是發揮想象力, 去思考如何站在 STEPN 的肩膀上,把這種游戲化的金融模型套入有需求的市場中——即用有需求的市場解決 Gamefi 本身結構欠缺的初始輸入問題。

新的場景,就藏在新的 EIP (以太坊標準提案)和官方通過的新的標準里。ERC 721 的 NFT 內容只包含了一個對應圖像/音樂的鏈接,這幾乎只能支持頭像類的畫像交易和游戲道具這兩種場景。所以我們可以看到1155,3525這些協議同樣也在不斷地將代幣標準復雜化,以此來增強代幣能夠在合約中做的事情。最近有許多項目方的 NFT 都在研究 ERC6551 的場景,而且用后即焚的 NFT 標準可以綁定品牌的權益;帶有Copy 功能的 NFT 標準可以讓音樂、美術的 NFT 被租用。音樂 APP 可以租借你的音樂 NFT,然后按播放量給你分成;畫廊可以租借你的圖片 NFT。多資產的協議可以讓一個 NFT 背后有好幾個鏈接。比如一本有聲書,可能加載在 Opensea上 是封面圖片,但加載到電子書閱讀器是 PDF 文檔,加載到播放器就是有聲書. MP4 文件。比如同樣一個道具,在 2D 的游戲里加載出來是 2D 形象,在 3D 的游戲里加載是 3D 的形象。

Survial Game Online完成種子輪融資,Clover基金會、LD Capital等參投:據官方消息,Survial Game Online完成種子輪融資,由Clover基金會、Multiverse Guild、LD Capital、K24 Ventures共同投資數百萬美元。

Survial Game Online是一款大型競技類元宇宙鏈游,近期,將發布VR技術,將視覺提升到3D,打造沉浸式體驗。VR技術和區塊鏈作為元宇宙落地的重要元素,首次實現了落地融合。此外,游戲大廳和游戲中將開通聊天功能競技交友,致力于成為一個取代Discord、Clubhouse和Twitter等社交平臺的GameFi聊天場所,同時將Socialfi體驗游戲化。[2022/1/24 9:09:22]

策略四:選擇合適時機啟動 XX to Earn

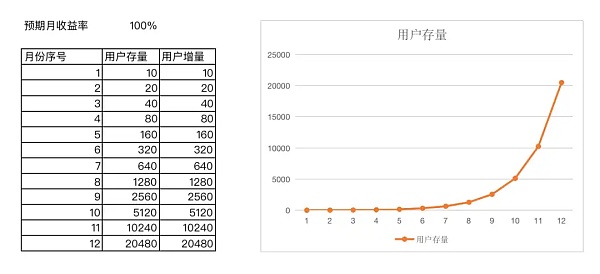

我們首先做一個假設,單看模型本身,把 AXIE/STEPN 找一個全新的玩家群體去重新啟動一遍,是否還能螺旋增長?答案幾乎是肯定的。但是實操中,我們發現在熊市環境下,再也沒有 P2E 項目游出來。

其中的原因,首先是用戶規模。GameFi 玩家數量不僅沒有隨著游戲數量的增加而增加,反而呈現出加速下跌的趨勢,留下來的都是身經百戰,精于計算的玩家——這些玩家熟悉經濟模型,擅長在最利于自己的時間節點逃脫,會快速掏空螺旋增長的勢能,在這個時間點,啟動 X to Earn 只會事倍功半,加速游戲項目之間的內卷,快速終結項目生命;

其次是市場信心。DeFi 提高了資產流動效率,加密資產所所有的風吹草動都會成為一個敏感的決策信息,讓他們迅速決定買或者賣,或者逃離永不回來。而熊市,是最難說服玩家決策去“買”的。這對團隊的市場營銷能力、預期管理能力等提出了超高的要求。所以,一個聰明的 GameFi 項目方,都會選擇在市場行情回暖時,去做一些營銷的動作。

XX to Earn 的指數增長曲線,反映出了這個系統對用戶加速增長的訴求;用戶的整體規模也在一定程度上限制了這個系統能夠走多遠。所以,做個總結吧:在下一個狂暴大牛市來臨之時,去啟動 XX to Earn,要適當放緩曲線,用游戲性讓系統平穩著陸。

策略五:在周期波動中凝聚共識

上文提到過 GameFi 最大的兩個優點一個是凝聚共識,另一個是買量后置。

比特幣是凝聚共識最成功的的案例,原因說來也簡單,一是比特幣經過了3輪周期,價格越來越高,逐漸從一個小規模的社會實驗擴大共識到被主流社會接受(很多13年之前買過比特幣的都沒當回事就扔掉或者賣掉了)。二是比特幣的硬性挖礦成本決定了其價格錨定。而 GameFi 的共識是短暫和脆弱的,供需關系的改變決定價格,往往在陷入通脹后,幣價就會迅速下跌,共識破裂。所以想要凝聚像比特幣一樣跨周期的共識,就要在抗通脹上面做文章。

Axie 則是買量后置的先例,也是目前最成功的的案例。買量是傳統游戲引流的一種營銷方式,經過測試調優,用戶付費大于購買廣告的成本,系統良性運轉起來之后,加大投入即可放大盈利效應。而買量后置,則可以做到用預期來吸引流量。在買量成本越來越高,游戲利潤空間被大大壓縮的當下,買量后置是一個相當性感的故事。但買量后置的買量成本就沒有變化么?本質上 P2E 系統無法持續的原因也是因為買量成本上漲的太快了!單個玩家 1ETH 入場,3個月回本,則系統的買量成本可以認定為 1ETH;當入場門檻上漲到 10ETH 之后,還是3個月回本,則買量成本就變成了 10ETH。即使是拿系統預期來支付的買量成本,這也是完全不可持續的!

NFT游戲開發商Mythical Games收購元宇宙流媒體平臺Polystream:1月18日消息,NFT游戲初創公司Mythical Games宣布收購元宇宙流媒體平臺Polystream。Mythical Games將首先在其NFT游戲Blankos Block Party中部署Polystream的技術。

此前報道,2021年11月,Mythical Games完成1.5億美元C輪融資,a16z領投,D1 Capital、RedBird Capital、The Raine Group和交易所Binance、FTX等參投。(Decrypt)[2022/1/19 8:57:53]

那么抗通脹和降買量成本則成為接下來要解決的問題,這里就要從工具箱里將賽季制這把工具拿來做一下分析:

賽季制在傳統游戲里有很多案例,比如:三國志戰略版的 S1、S2、S3、PK 賽季等等,最大好處是可以一次性解決通脹問題,包括資源/裝備/貨幣的通脹。賽季制同時也是一個小周期的循環往復。

如此看來,賽季制天然適合解決通脹和降低成本的問題。至于如何將賽季制設定應用到一款 GameFi 當中,這是另一個比較大的話題,這里不放開討論。

07/ Tokenized Game 方向:曙光將至

Tokenized Game 是一個曲高和寡的方向,你甚至找不到一個 Web3 行業的巨人直接抄襲。但這也是一個簡單的方向,因為只要游戲的可玩性高,玩家來玩的就是游戲,你設計經濟模型是 Easy 模式。玩家先玩得爽了再說;成本?收益?那是次一級的目標。

魔獸世界 WOW 和夢幻都是裝備稀缺、有經濟模型的大型游戲。他們本身好玩;且有價值錨點——用點卡錨定時間。魔獸的金幣農場也用每周限時的方式謹慎通脹,也有官方調控物價控制通脹。

Tokenized Game 的核心

Tokenized Game 方向有兩個重要的觀察指標:

第一要素是有錢——這類項目要重點看融資金額。因為這種以游戲性為核心的項目,甚至是可能會出現的 3A 區塊鏈游戲,要足夠的財力、人力才能把游戲架構好,才能避免強龐氏性。

第二要素是游戲性要相當高。有人要說了:把游戲性本身做好,是否太難了,是否讓 GameFi 門檻過高了?難就對了,好的游戲作品本身就是需要心血去設計復雜的游戲機制的。《勇士斗惡龍》被譽為日本的國民 RPG,從1986年一直被玩到現在。它的繁育路線、屬性克制是如此的復雜,至今都有大把的玩家沉迷其中。你可能在打一個非常高級的 boss 打不過去,然后發現你缺少一個最初級的寵物。光機制好玩家還不滿足,玩家會要求你劇情、世界觀也要好——玩家說武戲決定下限,文戲決定上限。區塊鏈行業不是垃圾場,Tokenization 也不能變廢為寶。

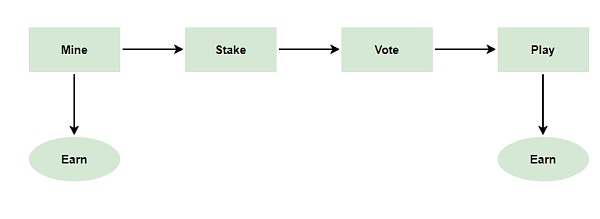

Seraph 就是用最簡單的思路做 Tokenized Game,他們把戰斗中掉落的稀有資產 NFT 化了,這使得玩家可以自由交易。玩家可以扮演戰士、法師或其他等級的角色,在峽灣營地、絕望谷或教會監獄等不同地點展開冒險,使用強大的技能和法術來征服精英怪物,并從它們身上獲得稀有的 NFT 物品。在游戲中獲得的所有 NFT 都可以在市場上出售給其他玩家,兌換成加密貨幣,或兌換成其他虛擬資產。此外,玩家可以將他們的 NFT 升級到更高的稀有程度。

波蘭加密礦商公司GamerHash計劃在韓國建立業務:在獲得在馬耳他運營的許可證后,波蘭加密礦商公司GamerHash正在實施其國際開發計劃,目標是在韓國建立業務。GamerHash允許用戶在看電影、玩游戲或瀏覽互聯網時分享多余的電腦電量,并利用剩余電量挖掘加密資產。(CryptoNews)[2020/12/24 16:20:18]

Seraph的混沌級裝備,游戲正式上線以后可以鏈上出售

Seraph 背后的團隊是《傳奇》、《彩虹島》母公司 Actoz 旗下的子公司,本身相當于是把《傳奇》“鏈改”的結果。在獨立開發的全新 Tokenized Game 中,Delysium 的開發進度比較靠前。這個項目定位自己是區塊鏈行業的第一個 AAA 大作。這是一款賽博朋克風的吃雞類游戲,武器和畫風相對于 PUBG(吃雞)的寫實畫風來說更像使命召喚新出的吃雞模式。此外他們用AI賦能這款游戲——PVE 里的 NPC 都是人工智能,他們也在練習槍法,每賽季都在變強。

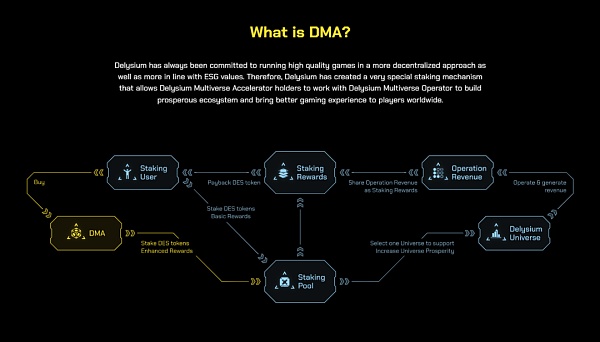

開宗明義的說明,Delysium 的目標不是做一個游戲,而是做射擊游戲的引擎、孵化器,以及生態上的去中心化游戲的發行服務。這是一套發行模型。

Delysium 主宇宙的模型有3種代幣:一種是類似靈魂綁定的權益NFT,功能上更像去中心化游戲的礦機——叫Delysium Multiverse Accelerator(DMA)。說他像靈魂綁定代幣(SBT),是因為DMA不可交易;第二種是剛剛開始分發的 FT 價值代幣 DES,他有類似比特幣的周期減半的特點,第二年每日生產量是第一年的一半,以此類推;第三種也是限量的NFT,叫 Delysium Multiverse License NFT(DML),持有者可以成為多元宇宙的其中一個分宇宙的創造者 —— Delysium Multiverse Operator(DMO)。

有且僅有50,000個 DMA。玩家可以自由購買。對于前10,000個 DMA,每個 DMA 的價格為1,000U;剩下的40,000個 DMA,從第10001個開始,每賣100個,價格貴25U。

持有DMA的權益如下:

1、獨家驗證激勵

購買 DMA 后每日將獲得 DES 代幣獎勵;第一年中60萬個 DES Token 將用于 DMA 的日常激勵,10萬個 DES Token 將用于推薦系統。

DMA 的每日激勵在第一年保持不變,從第二年開始每兩年減少一半;

一旦購買并持有 DMA,每個人都可以支持任何宇宙并增加其繁榮。同時,用戶需要在他們的 Delysium 賬戶中手動領取相應的每日獎勵。(現在已經不需要了)

2、更高的投票權重

當質押相同數量的 DES 代幣來投票和支持 DMO 時,持有 DMA 的用戶可以帶來更高的質押指標,從而為指定的宇宙貢獻更高的繁榮度;

3、增加質押獎勵

在所有支持特定宇宙的質押用戶中,那些持有 DMA 的用戶將從 Delysium 團隊獲得更多生態系統獎勵作為質押獎勵;

4、額外獎勵

優先訪問多個宇宙中的不同資產產品;

獲得 Delysium 生態系統開發的其他好處,如隨機掉落獎勵等。

獲得的 DES 作用是:

所有用戶可以抵押 DES 代幣來投票和支持 Delysium 多元宇宙運營商(DMO),增加任何宇宙的繁榮。作為回報,Delysium 團隊將使用來自 DMO 的部分收益分成作為生態系統獎勵分配給相關用戶。

在投票過程中,持有 DMA 用戶可以提供更高的投票權重,可以顯著增加每個宇宙的繁榮,DMA 也可以分享更多的生態系統激勵作為抵押獎勵。

DMO 是這個生態最核心的創新。從我們之前講的“更復雜的組織結構”的角度說,Delysium 是合格的:他們把服務器資源開放了,你可以用他們的服務器、代幣體系架構你的宇宙。你的宇宙的代幣發什么、怎么分配、玩法,你來定。通過持有 Delysium Multiverse License NFT(DML),任何人都可以成為這樣的 Delysium Multiverse Operator(DMO)。Delysium 團隊借鑒了“云交易所”的玩法,他們在拉利益共同體跟他們一起推廣游戲。

從經濟模型上來看,Delysium 確實遠離一個 GameFi 的特征 —— DMA 并不像一個正常的 Battle Pass,因為他沒有等級激勵、沒有賽季區分。發完了就沒了。而且經濟模型沒有考慮到用戶的活躍度,你玩的好、玩得多都沒幣賺。但作為射擊游戲的基礎設施、孵化和發行的模型,Delysium 很合格。

我們把故事用通俗的語言再講一下,當前的 Delysium 宇宙是類似 Roblox 的基礎架構,DMA 就是這個“Roblox”的礦機。持 DMA 用戶每天可以“挖” DES。DES 不鎖倉,你可以選擇賣掉;但你也可以選擇 Stake 來獲得投票權,投票給你喜歡的 DMO 宇宙。你在和 Delysium 一起孵化射擊游戲。這些DMO 宇宙會用他們的方式,在他們自己的經濟模型里回饋用戶的支持。主宇宙的經濟模型負責給整個生態帶來基本用戶,DMO 宇宙的經濟模型負責整個生態的玩家活躍度。

目前,Delysium 團隊收到了5000家以上的 DMO 申請。他們的經濟模型、代幣、盈利模式很可能都很不一樣。我們完全可以期待這些 DMO 們創造出一些花樣的玩法——比如某一個分宇宙用正宗的 Battle Pass 來盈利,用賽季的方式發行 Battle Pass,然后讓社區制作武器 NFT,社區與 DMO 分享利潤(這很steam);而另一個分宇宙可能會充分利用 AI 的優勢,把故事設計成一個弱肉強食的世界 —— AI 都無比強大,User 每天要挖空心思像打魔獸 boss 一樣圍獵 AI 才能賺取 Token。

橫向對比一下傳統的發行方式,一類是構建開放的沙盒/元宇宙類的 Sandbox 模式(大家來我的開放宇宙自己做游戲),另一類是入駐小游戲的 WAX、GALA、IMX 等模式(我們提供平臺讓小游戲入駐)。前者的生態游戲優點是畫風一致、生態聯通,但缺點是需要開發能力,而有開發能力的人未必會來入駐;后者的優點是上架游戲自由,但缺點是畫風不一、生態內游戲的故事、設定難以互通。Delysium 把這些門檻降下來了。證明你的運營能力、設計模型能力,我們團隊就提供技術幫你開發一個新的宇宙,直接發行到游戲里。

策略一:充分利用好 Battle Pass

中國玩家把游戲的盈利方式分成了“網易模式”和“騰訊模式”。網易重產品,騰訊重流量。網易模式的特點是用戶量沒那么大,但是用戶的人均氪金很高,我經常可以聽說身邊有人在夢幻西游、陰陽師里氪了幾十萬。騰訊坐擁流量池,他的模式就是做免費游戲然后出皮膚。騰訊的幾款游戲,英雄聯盟、王者榮耀、和平精英,日活都是很恐怖的。王者榮耀日活均1億,是全球第一個到達這個規模的游戲。

數字上看,騰訊模式更賺錢。但網易也別無他法,有條件誰不想做騰訊模式?現在的 GameFi 處境就是網易:用戶貧乏,所以只能想辦法提高單個用戶的投入。從用戶規模看,現在的 GameFi 和 Metaverse 對比傳統的游戲都是非常小的。之前 DappRadar 曾表示 Decentraland 和 The Sandbox 日活用戶均低于1000人,其中 Decentraland 日活用戶為38人,The Sandbox 日活用戶為522人,被全行業嘲笑了一番。Sandbox 母公司聯創解釋說 DappRadar 只統計了鏈上的交易,但這些道具本身大部分情況都在使用而不是交易。他們實際月活用戶超20萬。不管誰說得對,我們都能感受到,GameFi 的用戶量在變大,每個牛市、每個現象級的游戲都在不斷的帶 Web2.0 用戶進入 Web3.0。

現在的 GameFi,就是在網易游戲模式向騰訊模式的過渡中。很可能下個牛市,會出現用戶量能比肩傳統游戲的 GameFi。

對于 Tokenized Game 的方向,從下個牛市開始,其對經濟模型的要求會慢慢的低于 Gamification Finance 方向。好的經濟模型,是妙手偶得之的。GameFi有了用戶量以后,部分游戲開發者就可以像騰訊一樣專注玩法的設計,而不必挖空心思設計最新的經濟模型了。當代游戲已經發展出了成熟的盈利模式:Battle Pass。這個模式雖然千人千面,會換各種各樣名字在你面前出現,卻貫穿了幾乎所有網游。在 Dota2 里這叫 Ti 本子,在和平精英里這叫精英手冊,在暗黑破壞神手游里這叫先祖手記,在率土之濱里這叫陳情和勢力基金......現在的游戲很注重 Battle Pass 的設計。堡壘之夜作為吃雞 / 射擊游戲的后來者,就是靠高質量的 Battle Pass 實現后來者居上的。

Battle Pass 的優點是能同時照顧到肝氪玩家的需求。肝的玩家可以一點點完成活躍度任務,獲得相對好的裝備;氪的玩家可以跳過這些東西,直接獲得非常好的裝備去皇城 PK 刷榜。說直白點,如果鏈游本身設計的足夠精彩,每半年一個賽季,定義 Battle Pass,然后把獲得的道具用 NFT 呈現,然后用 Battle Pass 的收入和 NFT 交易手續費都足夠形成一個長期穩定的盈利模式了。

策略二:關注 NFT 的新 EIP

市場需要新的范式,需要新的 Tokenomics。新的 Tokenized Game 模型應該強化 Game 的屬性,做出游戲深度與可玩性。區塊鏈對游戲的幫助夠大了。只要達到相同的可玩性,搭配上“資產可擁有”、可組合性等敘事,區塊鏈游戲相對傳統游戲一定是碾壓姿態。

一些公鏈的新協議提案都在讓 NFT 有更多游戲角度的可編輯屬性。Buidler DAO 的研究員 Boyn 介紹了一個非常有意思的團隊 —— RMRK 團隊,他們在向以太坊提交他們的 NFT 標準(EIP-6059、6220、5773),其中一個思路是我期待其在鏈游里大有作為的:他們想讓 NFT 可嵌套(Nestable)。換句話說,他們想讓 NFT 擁有 NFT,他們想讓 NFT 發送到另一個NFT 的過程在功能上與發送到另一個用戶相同。從另一個 NFT 發送一個 NFT 的過程涉及從擁有 parent 的地址發出交易。其中的關鍵是定義好 NFT 的父子關系,比如房子不能穿到人身上,劍不能配在頭盔上。定義好了以后,我們能實現騎士 NFT 擁有頭盔、盾牌、劍的 NFT。

金色財經

金色薦讀

Block unicorn

區塊鏈騎士

金色財經 善歐巴

Foresight News

深潮TechFlow

Tags:GAMAMEGAMENFTVisionGameGamestaEGAME價格COLLECTIVE Vault (NFTX)

你很可能已經在某個時候購買了公共加密資產,然而,一般人卻無法接觸到加密私募市場。很多司法管轄區都要求投資者在通過認證后才能投資私募市場.

1900/1/1 0:00:00作者:金色財經記者Jessy一場新文化運動在NFT圈子里打響。Opepen這個由各個方塊圖案組成的小青蛙,突然在一夜之間成為了好多人的Twitter頭像,而且還都用的是同一張Opepen圖像.

1900/1/1 0:00:00關于SEC起訴幣安的監管風暴愈演愈烈了。無論是FUD趙長鵬挪用客戶資金或非法洗錢,還是非議Gensler公報私仇都有些“對人不對事”.

1900/1/1 0:00:00作者:比推BitpushNews Mary Liu7月19日,美國參議院銀行委員會成員Jack Reed (D-RI)、Mike Rounds (R-SD)、Mark Warner (D-VA).

1900/1/1 0:00:00作者:Ben Strack,blockworks 編譯:金色財經,善歐巴最新的修正案反映了納斯達克提交的與貝萊德擬議產品有關的文件中已經存在的措辭.

1900/1/1 0:00:00原文作者:Momir,IOSG Ventures智能合約具有局限性,因為它們缺乏與環境交互的能力,這限制了去中心化應用 (dApps) 的發展潛力.

1900/1/1 0:00:00