BTC/HKD+1.25%

BTC/HKD+1.25% ETH/HKD+1.07%

ETH/HKD+1.07% LTC/HKD+2.21%

LTC/HKD+2.21% ADA/HKD+5.11%

ADA/HKD+5.11% SOL/HKD+4.09%

SOL/HKD+4.09% XRP/HKD+6.05%

XRP/HKD+6.05%作者:Simon @IOSG Ventures

Part.1 Insight

自行業誕生,電子游戲向來是高風險高收益的。全球游戲市場已達350 billions并仍在迅速增長,吸引著無數的從業者前赴后繼。在傳統游戲領域,從未成年人防沉迷到賭博界定,行業與監管的動態博弈和相互適應一直是行業發展的草蛇灰線。

而對于web3游戲來說,更多金融元素的加入,SEC監管介入, 從業者需要面對和的問題只會更加復雜,面對監管,需要做的只會更多。

本文從web3游戲的切入點出發,從產品設計,商業模式搭建,運營和發行等方面探討下在美國監管體系下需要注意的點滴:

以下皆非財務/投資建議,但建議founder們與團隊討論和研究。

What are Securities & Why Do They Matter?

相比其他產品,游戲的研發成本是高昂的。傳統游戲行業中,游戲研發商常見融資方式有:向發行商融資,向VC出售股權, 向天使投資人融資。Web3讓游戲制作者們有了眾籌平臺以外向普羅大眾融資的方式:出售token/NFT。

新的融資方式帶來了新的范式,為中小型開發者提供了新的生存空間,但同時也為融資帶來新的麻煩。比如早前許多眾籌平臺和發行平臺對數字資產避之不及的態度,各種證券定義對代幣的適用性,以及種種不確定下,其他傳統游戲投資人對web3游戲重重顧慮。

豪威測試 (Howey Test)

如果一款游戲的token被認定為證券,就會被納入SEC的管轄,向誰出售這些代幣,能出售多少都會直接受到相關法規的制約,對于token來說最直接的影響就是:這些token將不得在美國合規的中心化交易所交易。而關于證券的定義,就不得不提Howey Test。

Howey Test 是SEC用來判斷一種加密貨幣是否應該被歸為證券的測試,監管會從投資貨幣、共同企業和預期利潤三個方面來判斷。具體表現上,就是對一個項目進行打分,得分越高,說明該token性質越接近證券。而一旦被認定是證券,就意味著該代幣需要接受與證券一樣的嚴格監管,發行門檻要高很多,而且一旦發行者不符合資質,還會面臨嚴重的法律風險。

包括以太坊在內的絕大多數區塊鏈項目,都在極力規避風險,避免在Howey Test獲得過高的分數,避免發行的加密貨幣被認定為證券。

Howey Test評分主要從以下4個要素來判定:

(1)資本投入;

(2)投資于一個共同事業;

(3)期待獲取利潤;

(4)不直接參與經營,僅僅憑借發起人或第三方的努力。

需要注意的是,Howey Test并未直接被法院采用,僅用于提供參考。某些區塊鏈項目號稱通過了Howey Test,通常是指得分不高,不會被認定為證券,并且該區塊鏈項目符合美國法律的要求。最后,項目方所謂的通過Howey Test,一般是律師事務所的企業行為,而并非得到了美國法院的認可。

游戲項目經常會通過設立不同主體的方法來進行合規。設立us offshore的發幣主體和運營主體(mkt,研發,運營 etc.)然而,獨立的主體并不能完全規避監管的風險,在實操中,SEC會考慮所有在證券發行中的active participants,所有第三方附屬主體都會考慮在內。設立不同運營主體和發幣主體并不能逃脫SEC的管轄。既然這種掩耳盜鈴不可取,那我們直面問題,從豪威測試的角度,具體的風險點有哪些呢?

IOST與新興P2E項目Ludena Protocol達成合作:據官方消息,IOST宣布與新興Play2Earn(邊玩邊賺)項目Ludena Protocol建立戰略合作伙伴關系,以促進IOST生態系統中NFT板塊和與Play2Earn游戲板塊的發展。

在之后的合作中,IOST將與Ludena Protocol攜手打造多鏈架構。Ludena Protocol將在IOST公鏈上搭建休閑類Play2Earn游戲和NFT平臺,助力IOST成為更好的去中心化系統。

Ludena Protocol旗下的游戲類社交平臺Game Talktalk在全球擁有300萬用戶,為參與P2E游戲和直播的用戶提供獎勵。與此同時,Ludena與多家韓國頂級游戲公司保持合作。[2021/10/26 20:58:48]

#1: An Investment of Money 資本投入

這是最簡單也最容易滿足的測試條件,如果向玩家出售游戲幣,游戲資產,游戲內容,又或者只是向玩家空投/贈與這些東西。只要項目方直接/間接受益了(比如說一封要求收件人關注游戲twitter以換取游戲優惠碼的promotion郵件)那就符合資本投入的要求。

#2: In a Common Enterprise 投資一個共同的事業

投資一個共同的事業指的是參與者的的利益是否捆綁,這通常意味著

1.投資人之間的利益共同性(橫向上)

2.投資人和發行方的利益共同性(縱向上)

1.投資人之間的利益共同性(橫向)

要滿足這一條通常要求投資人將投資放在同一個池子里,共同承擔收益和虧損。對于游戲而言,或許有人會說游戲內的NFT是獨一無二的資產,其所有權也是歸屬于單一投資者的。投資stepn兩雙不同鞋的投資者的收益/損失是相互獨立的,以此反駁游戲內的NFT不是證券。但是在Dapper Labs的案例中,監管方說 NBA top shots NFT其實被發行方歸集成了一個collection,并以這個collection的形式吸引更多關注,吸引更多買家。在這種實操中,只要floor price上漲了,這個系列所有NFT的投資人都是共同受益的,反之亦然。因此NFT的投資人之間沒有共同性的論斷不成立。

2.投資人和開發商的利益共同性(縱向)

Web3游戲中,投資人的投資人和項目的發行商之間也是有利益聯盟的,購買NFT后,兩者的利益關系仍然存在。大部分游戲NFT的發行者都能從二級市場的版稅中受益。當NFT的價格被炒高時,發行者的收益也會增加,甚至比primary sales的收益更為豐厚。許多游戲項目在設計中也會開設自己的marketplace并從中抽水。同樣是NBA top shot的例子,開發者不但收取版稅,還是能從自己marketplace的抽水中獲益。因此該collection任何的價格上漲都會直接讓Dapper Labs公司受益。

游戲的開發者/NFT的發行商會持續地從售賣/發行的資產中獲益。

#3: With The Expectation of Profit 期待獲取利潤

這一條就相對來說比較曖昧了,游戲的玩家在購買資產的時候是否期待從中獲利?項目方是否明確的設計了生息的機制?監管一般會從產品設計,營銷信息,游戲玩家的profile,購買動機和投入成本來綜合評判。營銷宣傳中是否強調了“玩賺”“p2e”“后續分紅權”等等信息十分重要。另外購買者的profile是否合理,銷售的資產量是否合情合理也會納入考量。

A網交易所上線IOST并開放充值:據A網(AEX)官方消息,AEX交易所已上線IOST(Internet of Services)并開放充值,將于3月23日開放交易對IOST/BTC。3月19日,IOST將在AEX社區派送空投。

IOST是一個由紅杉、經緯、真格等投資機構支持的,為在線服務提供商而開發的區塊鏈應用平臺。IOST通過POB共識機制和第二層擴展方案的設計來實現橫向擴容和高吞吐量的目標。

據悉,A網(AEX)為七年老牌交易所,“資訊社區+交易理財”的交易平臺,平臺數據公開透明,實行100%準備金制度,目前已上線“理財超市、抵押借幣、算力商城”等金融服務。[2020/3/18]

“什么?有人花100萬買下了你游戲中80%的皮膚 and 他根本就不是你游戲的玩家?”這就很可疑了。在針對Telegram的案例中,許多Grams Token的持有者并不是他的潛在用戶(當然怎么去定義這點也很曖昧)而是VC和其他投機客。

值得注意的是,

1)比起明確的生息設計,資產本身的增值并不會被當作expecting profit。比如說最近CS GO的槍皮炒上天了, 但擁有槍皮并不能獲利(比如分紅),在二級市場倒賣的利潤并不能算作expecting profit。

2)如果購買者是靠自己的努力從這個資產上獲益,那也可以規避這條。比如小紅自行在場外出租stepn的跑鞋給小明,這并不是項目方的生息設計。

NFT版稅,marketplace抽水,游戲流水分紅,NFT挖礦這些都是許多gamefi項目常見的、用來吸引web3用戶的基本操作。但是許多項目不加掩飾,在融資階段過分地強調這些功能,宛若舉著牌子昭告監管,我們是證券發行方。

#4: From the Efforts of Others 不直接參與經營,僅僅憑借發起人或第三方的努力

最后,如上文提到的一樣,監管者也會考察購買者需要獲利的話對資產發行方的依賴程度。換句話說,NFT的價格越依賴項目方的運營或游戲的成功/失敗,那就會越像證券。在游戲的背景中,這點可以說是直擊要害了。

除了常規中token價格對項目方的依賴以外,游戲道具的價格更高度依賴于游戲提供 的ultility。甚至很多時候,在代幣發行的時候,游戲本身仍未開發完成/上線,這種時候資產的價格可以說90%取決于項目方而非用戶個人的努力。

但由此出發,我們可以想到一些游戲團隊可以使用的對策:

包括不限于讓用戶在獲利前付出更多的個人努力:在獲利前參與“staking”,在游戲中完成一定的任務/成長目標等。

又或者避免過早地發行代幣,在游戲的成熟期發行。

又或者提高資產在其他案例中的ultility:比如在其他公司的游戲中也有用。這些都能或多或少減少資產購買者對發行商的依賴。

題外話:足夠的去中心化fully onchain game也是一個潛在解法。

不過開發者們也不必草木皆兵,豪威測試的結論是以case & event為基礎的,也就是說,通過豪威測試的結果只影響某一token在某次資產發行中的定性,對其他同類型的token是沒有影響的。假如某天$GMT被判為了證券,并不意味著所有雙幣模型的治理幣都是證券。

動態 | 加拿大加密公司Voyager推出iOS版應用程序:據Voyager官方,加拿大加密公司Voyager推出iOS版應用程序,新的應用程序跨越十幾個頂級交易所,允許投資者通過美元交易對免傭金交易18個數字資產。據此前消息,Voyager Digital Ltd通過收購礦產勘探公司UC Resources上市,現已可在多倫多股票交易所(TSX.V)交易其股票。[2019/2/14]

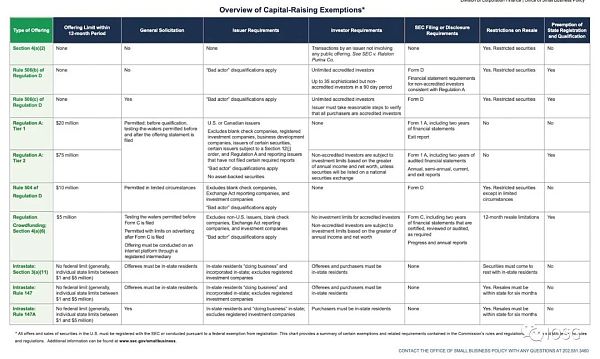

“一開始合規設計代幣模型”,“避免發行有可能會被定性為證券的代幣”,對發行者來說性價比極高。但如果想選擇更加安全的融資方式,可以直接按照SEC的準則來設計融資架構,其中詳細規定了一個公司能發行多少次證券,能融多少錢,能向誰銷售、銷售多少,信息的披露義務和投資者權益的保護相關義務等等。

Source:www.sec.gov/education/smallbusiness/exemptofferings/exemptofferingschart

如何在刀尖上起舞:那些在設計tokenomic時候應該躲的坑

同質化代幣 Fungible Tokens (FT)

先簡單回顧一下行業中常見的FT代幣設計:web3游戲通常采用單幣模型或者雙幣模型。

在單幣模型中,唯一的token有著治理/游戲內消耗的兩種ultility。

在雙幣模型中,治理/游戲內消耗兩個ultility被分配到了兩種代幣上。governance token一般有著固定的供給,理論上擁有者能一定程度上參與游戲的研發/運營中的決策。ultility token一般沒有固定的上限,被當作游戲內流通/計價商品的貨幣。

然而在理所當然地采用雙幣模型,決定發行多少token/supply是多少之前,開發者應該仔細思考每種token/NFT切實行使的職能,以及項目的價值捕獲會如何實現以及分配。

單純從操盤容易度的角度來設計代幣經濟,只會讓項目暴露在更多監管風險下。

項目方需要重新審視,包括但不限于:

-每種token存在的必要性是什么?

-這些代幣的購買者是否是游戲中的消費者/真實的玩家?

-兩者代幣的發行方雖然一樣,但如果參照前文討論過的豪威測試,ultility token和governance token往往有著截然不同的測試結果。如果游戲的核心設計能繞開一些監管敏感的方面,不一定要雙幣/發行代幣也能運行,那為何要為項目平添風險呢?

governance token一般是通過private sales/IEO等等融資活動被售賣給retail investor的,而utility token是游戲內的玩家在完成某種游戲內任務后獲得的,在豪威測試的的要求下,相對來說,utility token的issue方式和持有者都更不像證券。然而,是不是簡單把token設計成utility token就行了呢?

不巧的是,為了調控經濟的生命周期,防止打金者過分榨干ultility代幣的價值,開發團隊往往要step-in,在游戲上線后,調整gameplay mechanics,影響代幣的產出消耗方式和數量來去維系價格的穩定——這又與豪威測試的最后一條From the Efforts of Others 撞上了。

動態 | Google Play和iOS商店或將解除對加密貨幣應用程序的限制:據Cryptonews消息,早些時候,有新聞報道稱谷歌即將開始解除對加密貨幣應用的限制。雖然谷歌尚未正式宣布它已取消限制,但加密貨幣應用程序開始出現在谷歌的Play商店以及蘋果的iOS商店中。據BTCWires的報告,10個應用程序已經在游戲商店中列出,其他30個應用程序預計將在未來幾周內首次亮相。并且所有這些應用程序都有一個共同點,他們可以使用加密貨幣Kin作為交換媒介。[2018/11/2]

對過去代幣模型簡單地取舍不足以面對如今監管的壓力。

非同質化代幣 Non-Fungible Tokens (NFT)

NFT的應用在web3游戲中也非常常見,從角色,皮膚到mimic real world資產的土地,建筑。從表面上看,這些數字資產和證券相差甚遠。正如上文所分析的,非同質化的特性讓NFT在豪威測試下有了一定的對抗能力。然而,仍需注意,對于某些系列來說,單個NFT之間仍高度同質化,比如某些游戲中大量存在的某種重復性的素材(麻將,撲克牌NFT)可能被監管視作一個common enterprise,甚至對于單一的NFT而言,而且隨著NFTFi的發展,NFT碎片化等場景也讓讓NFT逐漸同質化,這些都讓NFT更具有了證券屬性。

還有一個值得一提的,在第一代Gamefi中,許多游戲將NFT當作了進入游戲的門檻,打金的鏟子,玩家需要購置axie或者跑鞋(投入一定的成本)才能體驗游戲。

這種前置性的投入增加了購買NFT這一行為的投資屬性,讓購買者expecting profit的傾向更為明顯。比起將NFT作為門檻,像limitbreak一樣,盡量將游戲的賣相做得free2play/free-mint是更為可取的做法。

另一個可行的設計是,盡量讓游戲中的NFT具有壽命——隨著時間/使用,磨損價值,又或者階段性地重置游戲的經濟系統。像在塔可夫中,Battlestate Games就周期性地將游戲的經濟重置,在塞爾達中,大部分武器都會隨著攻擊磨損。這些設計都能減輕購買者expecting profit的傾向。

延展討論

SAFTs

SAFT是項目常見的融資方式,游戲項目也不例外。與豪威測試結合起來看,SAFT的情況也變得十分曖昧。

理論上,在SAFT中,token的購買被分成兩步,投資人首先得到的是一份能在未來購買token的協議,然后在TGE后,投資人才獲得token。因此,乍看起來,有理由認為token本身并非證券。

但是在實際操作中,以Telegram的案例為參照,法庭會認為豪威測試需要在簽署SAFT的時候應用,而非在TGE時候。也就是說,圍繞token簽署的所有協議都會被納入考量。

利用市面上已發行的token

1933年的證券法和1934年的證券交易法約束的是擁有超過10MM資產和500+股東的公司。那么,Web3游戲公司是不是可以找出一個,由不符合上述要求的私有主體發行的代幣,然后充當自己的token呢?

也許這樣的操作可以讓web3公司避免成為證券的發行者。但代價就是,游戲公司需要信賴第三方的合規能力,同時讓渡部分價值捕獲能力。故建議對token發行方做最為細致的盡職調查。

IOST領漲市值前百幣種:據coinmarketcap數據,目前市值前百幣種漲幅前三為:IOST(+15.64%)、ENG(+13.76%)、MOAC(+9.3%);市值前百幣種跌幅前三為:WICC(-25.07%)、DGB(-6.92%)、PIVX(-6.26%)。[2018/6/21]

Insights

1)游戲項目方應該重視監管的風險,未來跟監管的周旋會是行業的常態。作為面向c端,用戶量大的產品,游戲一定會是風口浪尖。盡量在產品設計的時候就留足后路,而不是為了發幣而發幣。

2)要關注項目的(經濟體系和產品運營)的去中心化。這不只是營銷的噱頭或者講給社區的故事,而且在面對監管的時候,更是項目的安全墊。

3)從任何角度看起來,Game-fi現在似乎都是高危的生意。Game-fi也許是已經驗證過的模式,但不適合當下的環境。如果可以,即使會更難,請關注更有趣的創新。

Part.2 投融資事件

* Web3

新加坡注冊的 Web3 客戶關系管理(CRM)解決方案公司 Vantient 完成 345 萬美元融資,Cercano Management、Saison Capital、以及 AC Ventures 等機構參投,Vantient 主要為企業和 Web3 項目提供鏈上和鏈下客戶數據聚合分析服務,以支持公司獲取、吸引并留住他們的用戶。

* Infra

Web3錢包平臺Galaxy Finance宣布完成3000萬美元B輪融資,香港投資基金BlackPine、新加坡加密投資機構QCP Capital和美國區塊鏈投資基金Tally Capital參投。Galaxy Finance構建的Web3錢包可用于存儲數字資產,例如加密貨幣和NFT等,該公司此前曾募集到800萬美元A輪融資,新資金將改善其產品并擴大東南亞市場影響力。

EDX Markets完成新一輪融資

* 交易所

由Citadel Securities、富達投資和嘉信理財支持的數字資產交易平臺 EDX Markets 正式宣布啟動交易服務,并完成新一輪融資,投資方包括 Miami International Holdings、DV Crypto、GTS、GSR Markets LTD 和 HRT Technology。這些公司加入了創始投資者聯盟,包括 Charles Schwab、Citadel Securities、Fidelity Digital Assets SM、Paradigm、Sequoia Capital 和 Virtu Financial。新資金將支持 EDX 繼續開發其交易平臺并鞏固其市場領導地位。

dtcpay(原Digital Treasures Center)完成1650萬美元Pre-series A輪融資

* 支付

新加坡加密支付提供商dtcpay(原Digital Treasures Center)完成1650萬美元Pre-series A輪融資,新加坡邦典置地(Pontiac Land)董事長郭良德(Kwee Liong Tek)領投,凱雷投資集團(Carlyle Group)前董事總經理兼合伙人David Tung、Burgess亞洲主席Jean-Marc Poullet以及前畢馬威新加坡及亞太區主席Tham Sai Choy參投。新資金將用于產品開發,加強其運營和基礎設施能力,并擴大其全球影響力。

流動性投資市場Earn Network宣布完成270萬美元種子輪融資

* DeFi

社區驅動的流動性投資市場Earn Network宣布完成270萬美元種子輪融資,Shima Capital 領投,DFG、Jsquare、LD Capital、Cronos Labs、GTS Ventures、Bixin Ventures、ViaBTC Capital、Mars DAO 和 Mirana Ventures 等參投。新資金將用于進一步開發新產品類別、聘請更多專業人士加入其專家團隊,發展社區并與更多基礎層和項目建立新的關系。

DeFi協議Maverick完成900萬美元融資

去中心化金融 (DeFi) 基礎設施提供商 Maverick Protocol 籌集了 900 萬美元的戰略輪資金。該輪融資由 Peter Thiel 的 Founders Fund 牽頭,參與者包括 Pantera Capital、Binance Labs、Coinbase Ventures 和 Apollo Crypto。Maverick 計劃利用其新資金建立更高效的流動性質押代幣基礎設施,并解決跨鏈流動性效率問題,以進一步擴大其生態系統。Maverick還推出了流動性激勵工具'Boosted Positions (BP)'。

智能合約基礎設施公司Neutron完成1000萬美元融資

* Infra

智能合約基礎設施公司Neutron完成1000萬美元融資,Binance Labs和CoinFund領投, Delphi Ventures、LongHash Ventures、Semantic Ventures 和 Nomad Capital 等參投。所得款項將有助于推進 Neutron 區塊鏈軟件的開發并促進其生態系統的增長。

共享排序器解決方案 Radius 完成 170 萬美元Pre-Seed輪融資

共享排序器解決方案 Radius 完成 170 萬美元Pre-Seed輪融資,由Hashed 領投,參投方包括 Superscrypt、Lambdaclass 和 Crypto.com。Radius通過使用實用可驗證延遲加密(PVDE)的共享排序器來防止 MEV 對用戶的損害。Radius最近還宣布與Saga,即Rollup-as-a-Service合作,并加入了Celestia生態系統。

AI驅動的加密搜索引擎Kaito完成550萬美元A輪融資

* Middleware

人工智能驅動的加密搜索引擎 Kaito 宣布完成由淡馬錫旗下專注區塊鏈的早期風投機構Superscrypt和Spartan領投的550萬美元A輪融資。此前,Kaito于2023年2月公布了由Dragonfly領投,紅杉中國和Jane Street參投的530萬美元種子輪融資,至今累計融資已超過1000萬美元。融資將用于開發業界首個基于 LLM(大語言模型)的加密搜索引擎,新的加密搜索引擎將融合 Discord 和 Telegram 信息,以及區塊鏈上的數據。

Vertex Protocol獲得Wintermute Ventures戰略投資

* DEX

基于Arbitrum 的去中心化交易平臺 Vertex Protocol 宣布獲得 Wintermute Ventures 戰略投資,具體金額暫未披露。Vertex Protocol 表示,該平臺在不到 2 個月的時間內現貨和永續期貨的總交易量超過 10 億美元。

機構加密貨幣質押平臺Northstake完成約300萬美元融資

* Staking

面向機構的加密貨幣質押平臺 Northstake 完成 280 萬歐元(約 300 萬美元)融資,PreSeed Ventures、Morph Capital、The Aventures Fund、Funfair Ventures 和 Delta Blockchain Fund 參投。這家總部位于哥本哈根的公司在2022年持有超過8000萬美元的加密資產。

Part.3 IOSG投后項目進展

* 錢包

MetaMask 宣布其安卓應用 V7.0.1 新增支持 WalletConnect V2.0,目前仍在等待 iOS App Store 的批準。

Part.4 行業脈搏

* 主網

BNB Chain宣布推出 opBNB 測試網,這是一種基于 Optimism OP Stack 的以太坊虛擬機(EVM)兼容的 L2 可擴展性解決方案。opBNB 大大提高了L1的可擴展性以降低網絡擁堵以及非常低的網絡費用,同時保持與 L1 相似的安全級別。opBNB 創新的底層組合,包括優化數據可訪問性、緩存層和調整提交過程算法等以允許更多并行操作,使 opBNB 能夠達到高達 100M 的Gas限制。基于這些綜合優化,opBNB每秒可支持超過4000筆轉賬交易,平均轉賬交易成本低于0.005美元。

Optimism更名為OP Mainnet,旨在創建“超級鏈”

* Layer2

Optimism已更名為OP Mainnet。此舉旨在反映其創建由多個L2網絡組成的“超級鏈”的目標,OP Mainnet將作為“超級鏈”的基礎層。此外,OP Mainnet的開發者OP Labs運營著一個名為OP Stack的開發軟件堆棧,使開發人員能夠創建自己的L2區塊鏈。加密交易所Coinbase正在使用OP Stack開發L2網絡Base。

Curve發起“將WBTC抵押品添加到crvUSD中”的提案投票

* DeFi

Curve社區發起關于“將WBTC抵押品添加到crvUSD中,上限為2億枚crvUSD”提案的鏈上投票。目前該提案支持率達100%,投票將于6月25日結束。

Azuki推出Azuki Elementals,預售將于北京時間6月28日0點開啟

* NFT

NFT項目Azuki將于6月27日推出Azuki SBT系列NFT Elementals。Azuki和BEANZ持有者均可獲得1枚Soulbound Token(SBT)空投,以紀念在拉斯維加斯的Hakkasan夜總會舉辦的2023年Follow The Rabbit活動。Azuki Elementals預售將在北京時間6月28日0點開始。

法國市場監管機構發布關于DeFi的討論文件,表示支持DeFi全球規則

* 合規監管

據CoinDesk報道,法國最高市場監管機構 Autorité des Marchés Financiers (AMF) 周一發布一份關于 DeFi 的討論文件,AMF 表示希望向在該國運營的加密貨幣交易所頒發許可證,分享了其對構成 DeFi 生態系統的去中心化和“非中介”協議提出的“監管問題的初步思考”。AMF 嘗試定義 DeFi、稱為DAO的去中心化治理系統和運行交易的自動化“智能合約”。該文件還提出了相關的風險和控制級別以供辯論。

英國上議院批準將加密貨幣視為受監管活動的金融服務和市場法案

英國上議院周一批準了金融服務和市場法案 (FSMB),該法案將加密貨幣視為該國的受監管活動,將穩定幣視為一種支付方式。接下來,FSMB 將返回議會下院就最終版本達成一致。一旦兩院就該文件達成一致,它將被送交國王批準并通過成為法律。該法案可以在議會兩院之間來回傳遞,直到達成共識。

IOSG

個人專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

Tags:KENTOKENTOKNFTAlphaCar TokenTokenfy假imtoken提走了我的幣NFTDAO

作者:Kadeem Clarke;編譯:深潮 TechFlow去年 Luna 和 UST 的崩潰、Do Kwon 的法律問題以及 Te.

1900/1/1 0:00:00作者:ARKHAM研究團隊;翻譯:金色財經xiaozou 1、前言 比特幣的匿名創造者中本聰(Satoshi Nakamoto)被認為是比特幣的最大持有者.

1900/1/1 0:00:00作者:Mike Dalton,Cryptoslate;編譯:松雪,金色財經WisdomTree 全球首席投資官 Jeremy Schwartz (杰里米·施瓦茨)于 6 月 26 日對加密貨幣現.

1900/1/1 0:00:00“ Poop 正在建立一套循環經濟,讓 0 流動性的 “Shitcoin”持有者能將其殘存價值變現,該循環經濟也構建了一套上漲螺旋體系,讓所有參與者都能獲利”.

1900/1/1 0:00:00在基本面水平相當的情況下,代幣供應和需求對代幣價格走勢有較大影響。本文將對比三個主要衍生品DEX協議GMX、DYDX、SNX的代幣供應及需求,更深入地了解協議的代幣經濟模型,輔助投資決策.

1900/1/1 0:00:00作者:Figment Capital;編譯:Block unicorn 引言: 零知識(Zero-knowledge,簡稱ZK)技術正在迅速改進.

1900/1/1 0:00:00