BTC/HKD+0.18%

BTC/HKD+0.18% ETH/HKD+0.02%

ETH/HKD+0.02% LTC/HKD+0.41%

LTC/HKD+0.41% ADA/HKD-0.93%

ADA/HKD-0.93% SOL/HKD+1.33%

SOL/HKD+1.33% XRP/HKD+0.04%

XRP/HKD+0.04%美國首個杠桿加密貨幣 ETF 上市三天,表現不及預期。

6 月 27 日(本周二),美國 ETF 發行商 Volatility Shares 發行的「 2 x Bitcoin Strategy ETF」(2 倍杠桿比特幣策略 ETF)正式登陸 CBOE 旗下 BZX 交易所并開啟交易。

根據Odaily星球日報監測,上線首日發行了 11 萬股,發行價 15 美元,資產凈值 165 萬美元,首日交易額達 550 萬美元,是今年發行的加密 ETF 首日成交量最好的。(Odaily 注:南方東英 BTC 期貨 ETF 首日交易額僅為 83 萬美元,三星比特幣 ETF 僅為 9.8 萬美元)。

不過,在隨后的兩個交易日,Volatility 的杠桿比特幣 ETF 交易量開始暴跌,單日只有不到 30 萬美元——昨日(29 號)成交 21, 768 股,交易額 23.4 萬美元;其 ETF 發行量逐漸遞增,目前流通股為 37 萬,資產凈值增長至 570 萬美元,如下所示:

美股小幅高開,區塊鏈概念股走強:2月7日消息,美股小幅高開,道指漲0.13%,納指漲0.15%,標普500指數漲0.19%。區塊鏈概念股走強,Riot Blockchain漲逾6%,Marathon Digital、嘉楠科技漲超5%。Peloton美股漲超28%,傳亞馬遜和耐克有意收購Peloton,正評估出價。阿里巴巴跌逾5%,報道稱阿里巴巴向美國證監會提交文件,登記了10億份之前未登記的ADS。花旗解讀認為,這意味著軟銀集團可能打算出售部分持股。[2022/2/8 9:36:28]

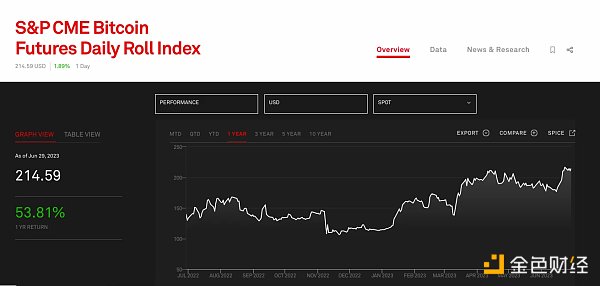

什么是杠桿比特幣 ETF?根據 Volatility Shares 向 SEC 提交的申請文件,本次發行的 ETF 所尋求的投資結果,相當于 S&P CME 比特幣期貨每日展期指數(簡稱「展期指數」)單日超額回報的兩倍。舉個例子,如果展期指數每日上漲 1% ,則該 ETF 的凈值需要上漲 2% ,如果展期指數下跌 1% 則 ETF 凈值下跌 2% 。

美股三大指數集體高開 標普500指數漲0.35%:11月11日消息,美股三大指數集體高開,道瓊斯指數漲0.06%,標普500指數漲0.35%,納指漲0.83%。[2021/11/12 6:47:29]

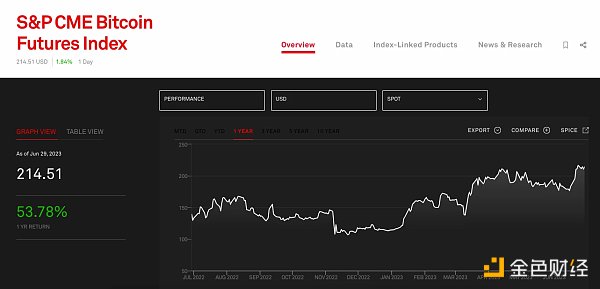

「展期指數」是用來衡量 CME 比特幣期貨市場的表現,每天在當月期貨合約和下月期貨合約之間進行重新平衡。聽不懂沒關系,只需要知道 CME 的比特幣期貨每日展期指數,其實與 CME 比特幣期貨指數在數據以及走勢上基本相同——二者都受比特幣現貨價格走勢影響。如下所示:

金色財經獨家分析 比特幣以其交易的高透明度和高開放性或將被廣泛應用于跨境支付領域:金色財經獨家分析,今日阿根廷的Banco Masventas銀行透露,從周一開始,它將與Bitex合作使客戶能夠使用比特幣發送跨境支付,這是阿根廷國內銀行首次采用比特幣進行跨境支付。金色財經分析,比特幣的支付交易產生后,無法撤銷或凍結支付款項,除了可以打破跨境的國界限制,比特幣的交易過程中也沒有任何的隱形成本,且不受任何時間影響,只要互聯網存在便可隨時完成操作。除此之外,比特幣是一種零障礙的國際支付,能排除刷卡交易、第三方服務機構的各項復雜環節,實現買家賣家雙方的直接對接,大大提高支付效率。[2018/5/22]

因此,本次發行的杠桿 ETF 其實與此前發行的比特幣期貨 ETF 對標指數相同,都是期貨數據。

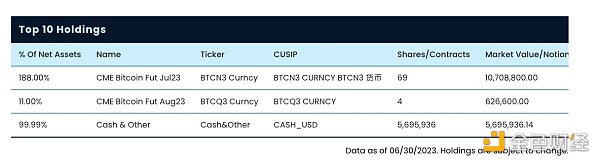

為了實現 2 倍的收益目標,該 ETF 將拿出基金總資產的 25% 成立了一個全資子公司,投資 CME 比特幣期貨(成為多頭);剩余資產將會直接投資于現金、類現金工具或優質證券,包括美國政府證券,貨幣市場基金、公司債務證券等,這些資產將用作未來提供流動性或作為保證金。

A股開盤 區塊鏈概念板塊高開0.56%: A股開盤10分鐘,區塊鏈概念板塊指數高開0.56%,繼續在5日線上方運行。56只概念股漲多跌少,其中12只個股下跌,但跌幅不大。跌幅前三為,歐普智網跌-2.44%,,奧拓電子跌-1.29%,北大荒跌-1.04%;漲幅榜前三為,贏時勝漲+4.77%,易見股份漲+3.96%,金溢科技漲+3.23%。[2018/2/26]

官網信息顯示,杠桿 ETF 目前持有價值 1070.8 萬美元的 7 月 23 日到期 CME 比特幣期貨、價值 62.6 萬美元的 8 月 23 日到期 CME 比特幣期貨以及價值 569 萬美元的現金等價物。從占比來看,期貨總持倉正好是并且該基金凈值的 2 倍,可以滿足兩倍杠桿敞口風險要求。

不過,筆者還是認為這次的杠桿 ETF 市場規模并不會增長很大。

首先是發行節點并不好,同質化產品沒有出彩的亮點。2 倍杠桿 ETF 本質上還是一個期貨 ETF,而美國市場早在過去兩年已經發行了 ProShare、VanEck、Valkyrie 以及 Hashdex 等多個比特幣期貨 ETF,CME 也早就上線了比特幣期貨,作為后來者的 Volatility Shares 顯得有點雞肋,并沒有多大的先發優勢,這一點從這兩天的交易量上就可以看出。

再者,管理費用是直接影響投資者的選擇的一個重要因素,Volatility Shares 的管理費在一眾 ETF 中都是比較高的。根據Odaily星球日報統計,目前 ETF 市場管理費用最高的是南方東英的比特幣期貨 ETF,達到 2% ,而美國以及加拿大近兩年推出的 ETF 管理費用普遍在 1% 左右,Volatility Shares 管理費高達 1.85% 屬實不具備吸引力。

最后,杠桿 ETF 失敗案例在前,也為 Volatility Shares 敲響警鐘。早在 2021 年 4 月 16 日,全球首個加密貨幣杠桿 ETF——Beta Pro Bitcoin ETF(代碼:HBIT)就已在多倫多證券交易所上市。上線后,該 ETF 市場表現低迷,過去一年平均日交易量只有 5769 股(交易額 10 萬美元),總資產規模只有 376 萬美元;今年 4 月中旬,發行商 Horizons 公司最終關停了該 ETF。

這其中固然有加拿大金融市場自身的局限性,但同時也驗證了杠桿 ETF 并不具備較高的發展潛力,特別是對照同期加拿大推出的兩個現貨 ETF——Purpose BTC 現貨 ETF(8513 萬美元)以及 3iQ BTC 現貨 ETF(7795 萬美元),足以證明只有加密貨幣現貨 ETF 對投資者的吸引力,這也是貝萊德、富達、ARK Investment 等一眾傳統投資機構扎堆申請比特幣現貨 ETF 的原因。

Odaily星球日報

媒體專欄

閱讀更多

金色早8點

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

在過去的一周里,方舟投資(Ark Invest)減少了對特斯拉的持倉。與此同時,該公司轉而大舉投資加密行業,收購了Coinbase和Robinhood的大量股份.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:465.10億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量38.

1900/1/1 0:00:00采訪:Sunny 編輯:Min 如果你置身于加密世界,想必你應該聽過 Bankless !這是一檔播客,也是一個 Substack 訂閱頻道,如今.

1900/1/1 0:00:00作者:John Roberts,Fortune Crypto;編譯:bayemon.eth ,ChainCatcherChainCatcher 薦語:由于美國特殊的分權體制.

1900/1/1 0:00:00FVM Defi生態Themis pro 宣布已于2023年5月20日正式上線據Themies Pro官方消息.

1900/1/1 0:00:00作者:Defi_Mochi;編譯:Jaleel,BlockBeats如今,LSDfi 是捕獲 Binance 目光的最新敘事,這里有一個潛在的價值 169 億美元的市場.

1900/1/1 0:00:00