BTC/HKD+0.21%

BTC/HKD+0.21% ETH/HKD+0.37%

ETH/HKD+0.37% LTC/HKD+0.16%

LTC/HKD+0.16% ADA/HKD+2.42%

ADA/HKD+2.42% SOL/HKD+1.32%

SOL/HKD+1.32% XRP/HKD+0.57%

XRP/HKD+0.57%作者: Jeff@Foresight Ventures

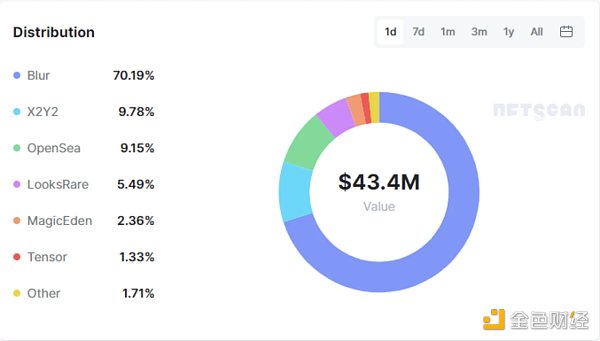

Defi 的出現打開了一條直通 Asgard 的彩虹橋,在那里流動性得到了充分的釋放。以提高 NFT 流動性為目的設計創新交易模型,也是所有 NFT 交易平臺的努力方向。雖然當前 NFT 市場還未出現成熟統一的定價模型,但是從藍籌 NFT 的交易量數據中可以看到,“撮合買賣盤”(Order Book)模型的交易市場(Marketplace)占據了 95% 以上的交易量;而基于 AMM 模型的一眾 Marketplace 只占據不足 5% 的成交量。

圖:平臺交易量占比,Resource:https://www.nftscan.com/marketplace,數據截取時間 2023 年 6 月 27 日

與 FT 不同的是,NFT 種類繁多,定價規則和交易習慣決定了只有部分 NFT 適合使用 AMM 解決流動性問題,此處按照功能性將 NFT 劃分為如下四類:圖片藝術品類(PFP)/ 虛擬資產類(土地游戲裝備)/ 鏈上資產(RWA)/鏈上身份(域名/門票等),根據其發行數量和持有者交易需求來看,PFP 和虛擬資產類 NFT 在現階段更適用于 AMM 交易模型。

美國軟件巨頭Salesforce的NFT計劃遭數百名員工強烈反對:2月19日消息,美國軟件巨頭Saleforce上周披露其正在探索一系列NFT計劃,以期幫助世界各地的企業創建和銷售NFT,但由Thomson Reuters Foundation獲得的一份內部文檔顯示,該計劃已遭到該公司在全球范圍內數百名員工明確且強烈的反對。出于環境影響和經濟欺詐的擔憂,已有超過400名員工簽署了一封公開信,且正在內部消息渠道中傳播。

在引發了輿論爭議后,一位Salesforce發言人在電子郵件中稱:我們一直在核心價值觀的指引下行事,并且涵蓋了產品的研發。公司歡迎員工提交反饋,并為培養一種深受信任、且鼓勵提出不同觀點的文化而感到自豪。[2022/2/19 10:02:06]

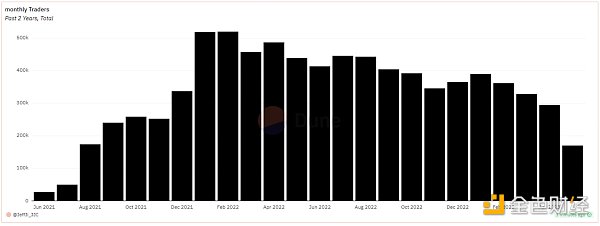

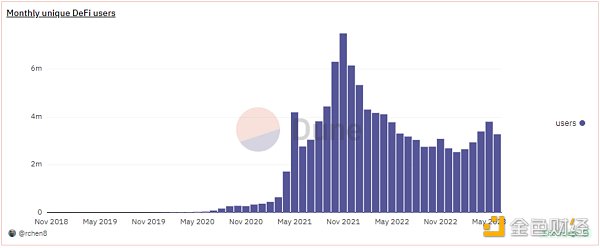

a) 潛在用戶基數大。從全鏈生態來看,Defi 的用戶是 NFT-AMM 賽道的潛在用戶,目前 Defi 生態的月均活躍用戶為約為 100 萬人,而 NFT 獨立 Trader 數量只有約 20 萬人。通過 NFT-AMM 的交易模型可以將注入流動性的用戶范圍擴大,從 NFT 持有者和 NFT 交易用戶,拓展至所有 Defi 生態參與者。

圖:Defi 月活用戶, Resource:https://dune.com/rchen8/Defi-users-over-time,數據截取時間 2023 年 6 月 27 日

NFT全棧解決方案Atomic Form完成種子輪融資,Animoca Brands等參投:1月26日消息,NFT和數字媒體的全棧解決方案Atomic Form宣布完成種子輪融資,Sino Global Capital、Samsung Next、Wave Financial、Mechanism Capital、Animoca Brands、Thankyoux、Brendan Dawes、JN Silva、Parallel和Nifty Gateway聯合創始人 Duncan Cock Foster等參投。[2022/1/26 9:15:07]

圖:NFT 月活 Trader 數量, Resource:https://dune.com/queries/2670914/4440079,數據截取時間 2023 年 6 月 27 日

b) NFT 資產種類和數量有巨大增長空間。NFT 有功能性和可組合性的不斷創新,用戶數量仍然有較大增長潛力。2023 年 5 月,幾乎 Opensea 中的所有交易都源自于 Top 100 的 NFT,而這一占比在 2022 年 2 月只有 65% (https://dune.com/mizmatcat/OpenSea),說明行情萎靡的情況下,市場十分需要 NFT 新品類的刺激。此外,AAA 游戲的資產型 NFT 也將在 2023-2024 年迎來上線高峰,為 NFT 的活躍交易對提供了充足的空間。

AOFEX今日上線熱門幣種CHZ、FORTH:據官方消息,AOFEX交易所4月22日正式上線CHZ、FORTH并已開放充值功能,AQ及USDT交易區將于15:00開放CHZ交易,16:00開放FORTH交易。

CHZ(Chilliz)是一種用于體育、電子競技和娛樂平臺的數字化貨幣;FORTH(Ampleforth Governance Token)是Ampleforth的治理代幣。

AOFEX數字貨幣金融衍生品交易所,旨在為用戶提供優質服務和資產安全保障。[2021/4/22 20:46:59]

c) NFT 的 AMM 賽道可以作為 NFT 資產和 FT 資產的橋梁。與 Defi 工具類似,其可組合性的創新空間代表著增長上限。FT 資產的流動性在 Defi 興起之前也只能受限于 Order Book 形式的中心化交易所,以 Curve/Uniswap 為代表的 AMM 工具,解放了鏈上資產的活動范圍,同時也獲得了新的價值認同。同理,NFT 資產需要通過 AMM 工具,實現新的價值認同,創造新的定價模型。我們設想 NFT 的 AMM 模型可以有如下方向的創新:

與衍生品的結合:NFT 衍生品亦是創新聚集的細分賽道,在“IOSG Weekly Brief|從商品投機到金融投機:NFT 衍生品的符號游戲 #174 ”一文中,作者 Sally 將交易需求分為如下幾類:投機(用小資金賺取 NFT 價格波動收益)、收益杠桿(加杠桿提高資金利用率)、對沖風險、分散投資組合并使其標準化。在諸多市場需求的驅動下,通過創造可加杠桿的投機市場,**NFT-AMM 交易模型可以創造流動性池內的動態博弈,為市場提供動態鏈上數據進而擴大博弈空間**。我們期待,通過與衍生品的結合,NFT-AMM 交易模型可能創造新的 NFT 定價規則。

軟件開發公司Snowfork將在以太坊與波卡間建立橋梁:8月27日消息,軟件開發公司Snowfork宣布,該團隊正在與Web3基金會的開發人員合作,以建立波卡(Polkadot)與以太坊(ETH)之間的橋梁,最終傳遞直接的智能合約指令。該橋梁最初的實現非常簡單,將允許把以太坊和ERC-20代幣轉移到Polkadot。(CryptoPotato)[2020/8/27]

與抵押借貸平臺的結合:以 BendDAO/Paraspace 為首的抵押借貸平臺現仍在使用傳統模式,即用戶抵押 NFT 資產,通過地板價計算借借貸金額的抵押模型。即使 Blur 加入了這場廝殺后,競爭格局也沒有發生明顯變化。**我們期待看到,在 NFT-AMM 模型得到市場和資金的支持后,可以將 LP token 作為一種新的可生息的、可抵押的、具有流動性的資產證明。**通過盤活 LP token 的流動性,改變抵押借貸市場的現有格局,吸引不持有 NFT 的玩家通過注入流動性的方式入局。

通過 NFT-AMM 交易模型幫助項目方的減少流動性管理成本。特別的,對于游戲類 NFT 如果單純采用 Order Book 的交易模型,項目方不得不花費大量精力用于關注地板價,流動性也無法得到自動化管理。我們期待在 NFT-AMM 的模型中,項目方可以在池子中注入對應的資產,從而能夠動態的、批量調整 NFT 流動性策略。

Fortinet發表“全球危害報告書”:惡性采礦病占有率提升:世界級網絡安全公司Fortinet發表了“2018年第1季度全球危害報告書”。其中提及到網絡犯罪份子為增加電腦病擴散速度和成功率,攻擊方法越來越精粹。其中一部分的犯罪分子攻擊他人PC用語虛擬貨幣采礦。據統計惡性采礦病占有率與前一季度相比從13%增加到28%。[2018/6/14]

在此我們借由幾個例子闡述市場現存的產品亮點及對應問題。

a) 以 NFT 碎片化為交易基礎的 NFTX 是較早嘗試將 AMM 模型引入 NFT 交易的平臺。

他們希望將 NFT 的碎片化 Token 作為流動性池中的一種資產,用戶可以注入 ETH 等資產與之配對,組合成為交易對。這是一種大膽的創新,并且在短時間內獲得了市場關注。但是隨著 NFT 種類增多,用戶開始發現這樣的交易模式,只能提高 NFT 的價格波動空間,卻喪失了 NFT 原有的最重要的稀缺屬性,用犧牲收藏價值換取交易空間,漸漸的喪失了市場的認可。

b) 在 Uniswap V 1 的基礎上,以 Sudoswap 為代表的平臺嘗試將 Uni-V 3 引入 NFTAMM 市場。

Sudoswap 嘗試將 Uni-V 3 機制引入了 NFT 流動性市場,并創新的提出了適用于 NFT 交易的多樣化乘積曲線,以供不同的用戶需求。用戶可以在選定的交易密集的價格區間(通常為地板價附近)創建流動性池,從而提高資金效率。該池子的初始流動性只能由創建者決定,且只有創建者可以向池子中注入流動性。于是在價格曲線上我們可以看到,Sudoswap 創建了諸多個按照最優成交價格排列的子流動性池,且每個價格區間對應的子池數量和深度也有所不同,池子之間的流動性也不互通。

c) Midaswap 在上述 AMM 模型的基礎上引入了 Trader Joe V 2 的 Liquidity Book 模式。

用戶可以在 Midaswap 中選擇價格范圍提供流動性。由于價格在每一個 Bin 中是固定的,所以在該模型下所有 LPs 的交易對頭寸都被聚合到同一個流動性池子中,從而提升了流動性池子的深度。且 LPs 只需要單邊添加流動性,即可獲得 ERC 721 LP token 作為流動性憑證。巧妙地利用 ERC 721 LP token 的 tokenid 來鎖定 LPs 在流動性池中添加的 NFT 流動性,從而可以實現兩種創新功能,既將 NFT 流動性匯聚在一個 Pool 中又不丟失 NFT 原有的稀缺屬性,兼容了 NFTX 和 Sudoswap 的長處。同時,Midaswap 在探索將 LP token 與 NFT 借貸協議進行跨平臺結合,從而實現跨平臺抵押借貸,或者根據項目方需求進行流動性挖礦。

以下是一些仍需提升的方向:

a) 由于流動性池互相隔離,流動性離散問題在 NFT 交易中顯得較為突出。在上述平臺的 AMM 設計中,同系列的 NFT 流動性池子由多個交易池構成,且大多圍繞在地板價附近。這就導致了各個交易池之間的流動性并不聯通,當價格波動或者預言機被攻擊時,每個獨立的流動性池都可能被擊穿。由于流動性和交易深度只是在局部被提高,用戶只能在小池子中進行交易,所以該模型無法承載大批量出售/買入的功能。

b) 地板價仍然直接影響流動池價格區間,沒有辦法形成新的定價模型。離散流動性導致 LP 創造流動性池的時候只能參考市場的地板價,池子只能被動的跟蹤 Order Book 平臺的地板價,失去了成為新的定價模型的機會。

c) 與上述問題類似,當交易池價格區間過度依賴地板價的時候,交易池便容易被操控攻擊。由于交易池不連通,當出現大額買單/賣單的時候,價格容易被攻擊,導致平臺內的交易機器人的策略錯亂。

d) 資產池缺少多樣性,導致可組合性有待提升。引入 AMM 模型的目的是將更多的鏈上資產引入交易池,從而激發更大的交易需求。但是現有的的 AMM 模型仍舊只能使用 ETH 或其他一種生態資產作為交易對,喪失了其他資產進入 NFT 交易市場做 LP 的可能。

a) 容納更多資產類別和用戶類別,不持有 NFT 的用戶也可以將他們的資產注入進流動性池中。

b) 與其他 Defi 工具可組合,通過 LP token 橋接多元的 Defi 平臺,通過多樣的計息方式,引入 Defi 用戶資產。

c) 與 NFTFi 資產具有可組合性,即與抵押借貸/期權/期貨等平臺實現資產互認,提高抵押物類目,提高資金效率。

d) 形成新的定價模型,即通過 AMM 提高用戶的掃貨效率,不再單純依賴預言機喂價,形成自己的定價權。

海姆達爾的輪盤已經開始顫動,期待 NFT AMM 能夠架起一道新的彩虹橋。

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

StarkNet憑借其獨特的技術特性,如zk-STARK技術和自定義開發環境,處于技術領先地位。這使得StarkNet在處理高吞吐量、低成本和隱私保護等方面具有優勢.

1900/1/1 0:00:00作者:廖望,北京德恒(杭州)律師事務所律師 顧劼寧,上海曼昆律師事務所資深法律顧問2023 年 2 月 20 日,香港證監會(SFC)發布了《VASP 咨詢文件》.

1900/1/1 0:00:00恐怕Azuki項目方也沒有想到,一場獲利不到4000萬美元的圈錢游戲,不但將自己套了進去,也讓整個NFT市場陷入泥沼.

1900/1/1 0:00:00作者:Ivan Cryptoslav,CoinMarketCap 編譯:hiiro.

1900/1/1 0:00:00模塊化區塊鏈正在改變我們思考和建設去中心化應用程序的方式。為什么要關注模塊化區塊鏈?為什么這次會有所不同?我們可以寫上一整本書來講述模塊化區塊鏈的妙處,但大多數人都沒有時間能夠讀完一整本書,所以.

1900/1/1 0:00:00作者:Alex 編譯:Luffy,Foresight News我周末花費了一些時間研究比特幣與其他全球宏觀資產的相關性.

1900/1/1 0:00:00