BTC/HKD-0.87%

BTC/HKD-0.87% ETH/HKD-1.24%

ETH/HKD-1.24% LTC/HKD-0.44%

LTC/HKD-0.44% ADA/HKD-1.28%

ADA/HKD-1.28% SOL/HKD-2.1%

SOL/HKD-2.1% XRP/HKD-0.64%

XRP/HKD-0.64%來源:大公報 鄧宇/作者為上海金融與發展實驗室特聘研究員

隨著數字經濟興起、去中心化金融技術涌現,傳統以美元為主導的國際貨幣體系面臨諸多挑戰,負面溢出效應愈發突出。在此背景下,全球主要國家央行加大CBDC(中央銀行數字貨幣)的研發和測試。而CBDC的跨境使用對各國金融監管和治理提出更高要求,監管環境、共識規則、安全及穩定性等問題亟待解決。

未來數年內,全球CBDC研發進展將加快,全球央行將圍繞CBDC國際協調監管的法律規范、國際規則等展開協調,預計將會有越來越多的中央銀行、商業銀行、科技公司等各類機構廣泛參與CBDC研發、測試、場景開發、技術更新等多元化領域,而且CBDC除在國內支付應用試點外,國際支付、跨境支付也將有較大突破。

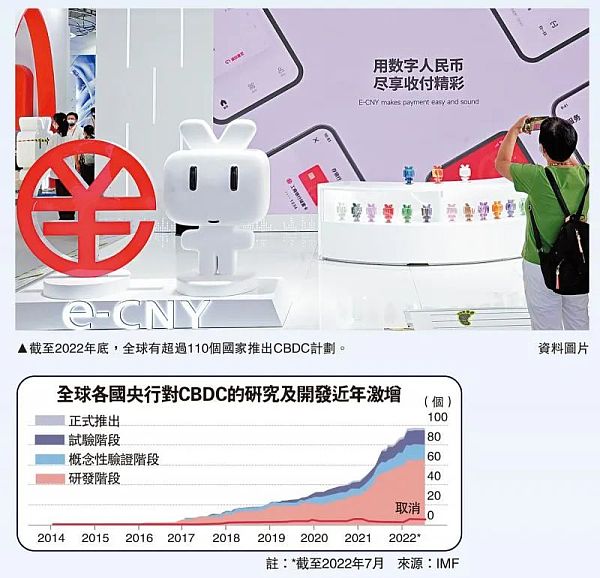

圖:截至2022年底,全球有超過110個國家推出CBDC計劃。資料圖片

觀點:在詐騙等問題真正解決之前DeFi行業無法實現大幅增長:DeFi 自動做市商(AMM)服務公司KingSwap首席顧問Malcolm Tan表示,他對DeFi行業的詐騙活動感到失望,并補充道:“DeFi有潛力通過數字技術撼動金融行業,但它的進展受到了詐騙和rug-pull項目的阻礙,造成資產和社區信任的損失。在這些問題得到解決,且DeFi的投資者和使用者能夠更安全地將資產投入DeFi之前,這個新興行業將無法實現大幅增長。”(Cointelegraph)[2020/12/26 16:33:50]

當前全球CBDC發展趨勢主要有兩個特點:

一是,CBDC研發將進入新階段,國際競爭可能加劇。統計顯示,截至2022年底,全球有超過110個國家推出CBDC計劃,其中12個國家已經推出CBDC,17個國家處于試驗階段。筆者預計,數字美元和數字歐元的研發測試及監管規則的制定將進一步加快,但鑒于美元和歐元的競爭關系,未來二者的數字貨幣也可能存在相互競爭,歐洲或早一步制定CBDC監管立法。

觀點:三大原因促使華爾街大投資者轉向比特幣投資:華爾街的大投資者正將其財富投入比特幣,其投資將對比特幣市場產生重大影響。這將對顛覆性技術產生重大影響。在2008年華爾街大投資者忽視比特幣,現在卻開始轉向比特幣投資,可能基于以下3個原因:

1. 法規增加。大投資者從不投資不理解的東西。這并不意味著他們無法理解區塊鏈或比特幣背后的概念。主要原因是比特幣等加密貨幣不受監管,也沒有中央機構。所以他們之前不想參與。而美國等國家出臺稅收法律法規,這是他們必須建立對投機性投資的信任的第一個原因。

2. 比特幣價值趨于穩定,而且還在不斷上升。2017年比特幣徘徊在1.9萬美元左右時,許多華爾街投資者對其產生興趣。但2018年大跌后,他們放棄了投資比特幣的想法。目前呈現出新的趨勢,比特幣在1.1萬美元左右徘徊。隨著比特幣不斷上漲,在比特幣減半后顯示出良好信號,大玩家現在想加入這場反彈。

3. COVID-19大流行的影響。每個投資者都在尋找替代投資。

大投資者轉向比特幣投資的主要原因是他們開始考慮比特幣是可行的投資工具。但他們并沒有完全信任比特幣市場,只是在測試比特幣的深度。一旦成為主流,比特幣在未來幾年內將飛漲。(Bmmagazine)[2020/9/7]

二是,CBDC跨境支付應用試驗加快,國際監管體系有待完善。筆者預計,CBDC的跨國合作將會加快,并出現“陣營化”現象。從目前趨勢來看,亞太地區CBDC的多邊合作更加緊密,跨境支付測試效果較好。全球央行CBDC的開發采用不同的技術標準,如果缺乏廣泛的合作和討論,將可能致使全球CBDC生態系統面臨碎片化的風險。加強CBDC研發合作有助于促進國際監管。

觀點:疫情之下日本一批投資者或已從加密交易所撤出資金以防范潛在風險:根據日本加密貨幣交易協會(JVCEA) 此前公布的3月數據,日本注冊的活躍加密賬戶數量從2月份的2048501個減少到3月份的20448806個。這意味著3695個賬戶可能沒有交易過任何數字資產。加密交易所Bitbank的市場分析師長谷川友哉(Yuya Hasegawa)在8月3日的一份報告中說,盡管三月份加密交易員的活動有所減少,但日本交易所的法定存款數量卻有所增加。部分原因可能是日本家庭希望獲得10萬日元(約合940美元)的刺激資金。長谷川表示,其中許多存款在交易所停留的時間并不長。長谷川在報告中稱:\"當新冠肺炎疫情沖擊到更廣泛的金融市場,并產生了追加保證金的需求時,一大批投資者可能已經從加密交易所撤出了所有資金,以籌集一些現金。一些投資者這樣做,可能是為了防范緊急狀態可能導致的收入減少和失業等潛在風險。”然而,長谷川表示,活躍賬戶數量的小幅下降“并不一定意味著日本用戶對加密貨幣失去了興趣”。(Cointelegraph)[2020/8/4]

構建風險評估機制

觀點:美國政府將Libra等視為對美元的真正威脅:Pantera Capital創始合伙人Steven Waterhouse近日表示,美國政府將擁有數億用戶的公司發行的加密貨幣視為對美元的真正威脅,“無論是Facebook還是Telegram或其他人,都可能挑戰中央銀行數字貨幣或現有中央銀行貨幣,這一定會引起監管機構的注意。這就是為什么我們對Facebook的Libra和Telegram的Gram都有如此強烈反應的原因。”(Cointelegraph)[2020/5/15]

目前全球CBDC監管主要面臨三大風險挑戰:

其一,傳統國際貨幣體系將加快變革,但應減少變革帶來的負面沖擊。以能源國和商品國為代表,率先在能源領域推動“去美元化”,增加非美元貨幣結算,減少美元結算份額。同時,以歐盟、俄羅斯及拉美國家為代表,越來越多的國家推出更加獨立的金融信息傳遞系統。目前國際支付清算機構和央行部門加強了合作研究,共同協調推進CBDC的全球設計和研發工作,預計這一進程將加快,并在不久后取得實質性進展。屆時,CBDC框架融入到國際貨幣體系將極大改變全球貨幣運行模式和金融生態,影響力不僅在支付結算等領域,也存在通過進一步向貨幣政策和金融市場傳導的可能性。基于此,全球央行需要加強評估CBDC對貨幣政策、金融穩定性等可能帶來的影響,同時應權衡策略,以減少CBDC對國際貨幣體系帶來的負面沖擊。

分析師觀點:比特幣S2F模型核心要素是“人類心理”:比特幣分析師,BTConometrics公司S2F(存量-流量比率)模型研究員Nick Emblow強調了S2F模型中容易被遺忘的一個方面。根據Emblow的觀點,人們普遍認為S2F對比特幣價格的影響。這種看法變成了市場情緒,導致比特幣的價格波動。話雖如此,這一流行的模型更多的是“社會學”而不是“計量經濟學”。為了進一步解釋他的觀點,Emblow說,人們主要是著迷于BTC日益增加的稀缺性。這反過來又增加了個人購買比特幣(BTC)的可能性。即使沒有計量經濟學背景,“S2F”模型作為長期預測也是正確的。然而,正如這位分析師所說,它的核心要素是“人類心理”。(U.Today)[2020/5/10]

其二,全球CBDC治理將面臨新的挑戰,亟待進一步加強CBDC監管協調。目前包括美聯儲、歐洲央行、日本央行等在內的全球主要央行對本國CBDC的研發尚未制定詳細計劃表,即便是歐盟和歐洲央行,仍對數字歐元的推出持有謹慎看法,主要難點在于CBDC的應用安全、數據隱私等一系列監管規則的制定。如果在不考慮國際層面的情況下創建本國CBDC,可能會出現不同的標準和各種不同的CBDC模型,給國際金融體系的可操作性帶來重大問題。筆者預計,未來數年內將可能誕生CBDC國際標準規范文本,但未來如何達成CBDC技術與監管共識,且以何種方式融入到國際支付、資產交易以及儲備貨幣等新的領域還存在許多障礙。

其三,CBDC發展或面臨諸多安全風險,迫切需要構建風險評估機制。由于外部形勢的急劇變化導致全球央行對CBDC的認識更新,CBDC不只作為技術創新層面的貨幣形態,其功能將進一步豐富。目前,各界對CBDC的風險問題主要體現在三個層面:1)網絡系統安全風險。CBDC和紙質貨幣存在較大,與其他網絡支付載體也有著本質區別,CBDC發行和流通將高度依賴嚴密的網絡系統。未來CBDC嵌入跨境支付網絡后將面臨更加復雜的國際網絡環境,潛在網絡系統安全風險將可能上升。2)隱私洩露風險。從BIS(國際結算銀行)和全球主要央行CBDC國內調查來看,隱私保護是公眾最為關注的議題。3)公共基礎設施安全。以美元為主導的國際貨幣體系高度依賴國際資金清算系統(即SWIFT),這一系統屬于國際公共產品,通常具有中立性原則。但過去數年,SWIFT頻繁被歐美發達國家作為金融制裁工具被濫用,中立性和獨立性遭到重挫,引發各界對國際公共基礎設施安全的質疑。

探索跨境協調方式

筆者預計,接下來國際貨幣體系的調整將會加快,而在過渡到新的國際貨幣體系的漫長過程中,全球主要非美元貨幣的表現將會加速未來“布雷頓森林體系3.0”的形成,貨幣國際化有可能衍生出新的模式,而CBDC將在其中扮演重要角色。1971年美元與黃金脫鈎以來,基于大宗商品的貨幣時代終結,人類走向信用貨幣(Zoltan,2022)。如果CBDC得以全球推廣應用,將從技術層面完全繞開SWIFT等現有的國際支付結算系統。總而言之,未來隨著地緣危機加劇、大國博弈全面展開,國際貨幣體系將可能遭遇許多不確定性沖擊,將可能推動全球CBDC的發展進程進一步加快,以BIS、IMF(國際貨幣基金組織)等為主導的國際機構將推動更多全球央行參與CBDC跨境技術平臺建設,共同探索制定監管規則問題。

從國際機構和歐美央行的動向來看,CBDC國際監管議題日益受到重視,主要有兩方面原因:一是由于全球CBDC研發加快,未來或出現更多國際競爭,對未來國際貨幣體系變革等產生更大的影響;二是新興國家對CBDC研發和應用表現出更加濃厚的興趣,區域內CBDC跨境支付的測試項目處于起步階段,未來將會發揮更大作用。作為維系傳統國際貨幣體系的重要機制,發達國家在BIS、FSB(金融穩定委員會)、IMF及SWIFT等權威國際機構擁有較強的話語權,未來將可能引領CBDC國際監管議程,提出CBDC的國際規則。FSB具體負責的G20跨境支付的路線圖就是明證,新興國家應給予高度重視。

探索CBDC監管協調的可靠路徑顯得更加重要。未來需要著重考慮三個方面問題:1)將CBDC全球化應用發展納入國際監管網絡。IMF、WB、BIS及巴塞爾銀行監管委員會(BCBS)等應加強與全球央行的監管溝通,考慮制定具有可操作性、可兼容性的CBDC國際標準。2)建立完善CBDC國際金融基礎設施建設。構建基于CBDC的國際金融基礎設施需要國際機構、各國中央銀行以及商業銀行、企業等共同協作,繼續推進已有的跨境支付計劃和CBDC平臺建設,與現行國際支付系統互聯互通。3)建立基于國際金融監管規范的隱私保護機制。這種隱私保護機制除了受到法律保護外,還應融入到CBDC技術設計、安全網絡環境、反洗錢和恐怖融資等領域。

筆者預計隨著全球CBDC進程加快而上升到協調或磋商階段,歐美央行寄望于增強CBDC戰略主動性,國際機構則傾向于將CBDC納入現有的國際貨幣體系,維護既得利益。下一步中國方面應加強CBDC國際協調,通過多邊機制發起或提出區域性或CBDC國際監管倡議及共識原則,爭取更多話語權。建議從三方面著手:1)緊跟G20跨境支付路線圖,保持先發競爭優勢,廣泛參與區域或國際CBDC跨境項目,積累技術和管理經驗;2)制定完善數字人民幣路線圖,緊跟人民幣國際化戰略,加快推進金融市場、服務貿易等領域高水平制度型開放,為CBDC發展創造便利化環境;3)深化與BIS、IMF等國際機構合作,在CBDC國際監管等方面提供更多中國方案。

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

6月5日,彭博一則消息引發市場熱議,Richard Teng或將替代趙長鵬出任幣安CEO;隨后,彭博爆出幣安和趙長鵬被SEC起訴,更是直接誘發加密市場暴跌,幣安面臨的監管危機已然不言而喻.

1900/1/1 0:00:00基于區塊鏈技術的 Web3 顯露在歷史舞臺,有相當部分推力來源于人們對它能夠對抗商業組織特權與非自愿審查的期待——通過以代碼代替人治來保障每位參與者的權益.

1900/1/1 0:00:00過去一個月,Bored Ape Yacht Club、Mutant Ape Yacht Club 和 Otherdeed for Otherside 的價格都跌到了今年的最低點.

1900/1/1 0:00:00如何避免開盤即套牢? MAV IEO又多了一批虧友,近來沖幣安Launchpad/Launchpool 開盤結果套麻了的事也多了起來 ,雖然最近拉了一波,但不少人還沒成功回本.

1900/1/1 0:00:00作者:Amy Bainbridge,Sunil Jagtiani,Bloomberg;編譯:松雪,金色財經據知情人士透露,澳大利亞金融市場監管機構搜查了幣安的辦公室.

1900/1/1 0:00:00作者:Alex Konrad;編譯:深潮 TechFlow全球最著名的風險投資公司紅杉資本正在拆分.

1900/1/1 0:00:00