BTC/HKD+0.21%

BTC/HKD+0.21% ETH/HKD+0.27%

ETH/HKD+0.27% LTC/HKD+0.2%

LTC/HKD+0.2% ADA/HKD+0.33%

ADA/HKD+0.33% SOL/HKD+0.19%

SOL/HKD+0.19% XRP/HKD+0.16%

XRP/HKD+0.16%原文來源:DeFi Cheetah

原文編譯:Kyle

這個帖子是關于我對 DEX 的分析框架:為什么我認為 Curve Finance 優于 Uniswap,以及為什么 Uni v3 是一個錯誤的產品!

簡而言之,有兩個原因:(i) 定價權和 (ii) 盈利能力

@DeFi_Made_Here 此前發表了一篇關于 Curve Finance 的帖子,對比了 Curve 與 Uniswap。

這促使我寫了這篇內容來提供很多人在對比 DEXs 時不會考慮的觀點。

首先,Uniswap v3 推出后,Uniswap 放棄了定價權。那是什么意思?對于在多個交易所之間交易的任何資產,只有一個交易所可以擁有定價權。

一個例子就是:股票的 ADR 與主要交易的交易所中的股票。

在加密行業中,一個代幣可以在多個交易所、CEX 或 DEX 中上市。

為什么說 Uniswap 在推出 v3 之后放棄了定價權?

這就與 LP 如何在 v3 中提供流動性有關——LP 為提供最多流動性的地方選擇了一個價格范圍。這稱為集中流動性。

Index Coop旗下DeFi指數基金本月已上漲25%:金色財經報道,Index Coop 旗下市值加權DeFi指數基金DPI(DeFi Pulse Index)本月上漲 25%,推動這一增長的主要因素是MakerDAO的MKR代幣(30 天增幅70%)和 Synthetix的SNX代幣(增幅38%)等。

據悉,此次上漲是在數月(甚至數年)的價格走勢疲弱之后發生的,許多主流山寨代幣(例如Compound的COMP)的價格走勢較2021年的高點下跌了高達95%,DPI 的表現也優于ETH和BTC等加密貨幣,這些代幣本月波動率基本持平。[2023/7/29 16:05:40]

為什么是集中的?

在 Uniswap v2 中,流動性沿著 xy=k 的不變曲線均勻分布,但由于大多數交易活動同時發生在一個范圍內,所以 xy=k 曲線其他部分的流動性沒有被利用,即資本效率低下。v3 設計就是為了解決這個問題。

v3 比 v2 更具資本效率,但它需要 LPs 積極管理他們的頭寸,因為交易對的價格范圍不時變化(錨定資產除外)。這阻止了新項目在 v3 中為其原生代幣建立新的流動資金池。

為什么?

RPG鏈游Illuvium已上線Illuvi DEX,支持用戶瀏覽、收藏和購買土地:6月1日消息,RPG鏈游Illuvium已上線Illuvi DEX,支持用戶瀏覽、收藏和購買土地。[2022/6/1 3:56:14]

由于初始流動性較淺,新代幣的價格區間波動很大,v3 中有資金池的新項目需要經常調整價格區間。

這帶來了管理流動性的巨大成本,這是他們無法承受的。因此,大多數新代幣都沒有在 v3 上列出。

由于 v3 上可用的新代幣很少,Uniswap 就失去了定價權。

怎么回事?要尋找藍籌代幣(例如 $ETH)的價格,人們會參考 Binance 平臺上的價格。對于幣安未上架的代幣,由于在 v3 發布之前 v2 上上架了更多新代幣,人們通常參考 v2 獲取價格信息。

由于管理流動性的巨大成本,v3 上的池子大多是流動性強且不太可能劇烈波動的藍籌代幣,Uniswap 作為價格信息主要來源的地位分崩離析。

所以呢?

沒有定價權的 DEX 中的 LP 會因為被套利而蒙受巨大損失,不知情的訂單流遠小于有定價權的交易所。套利是對 LP 造成很大傷害的有流量的主要來源之一。

IDEX首席執行官:Defi領域的安全審計非常重要:金色財經報道,IDEX首席執行官Alex Wearn認為,Defi領域的安全審計非常重要。他表示,顯然,將資金存入未經審計的合約,并在幾周內就匆忙進入市場,是一個危險的游戲。已經有相當多的黑客攻擊和資金損失的例子證明了這些潛在風險。Wearn進一步表示,對于DeFi,整個領域都有一些風險。即使是比較完善的項目也是相對較新的,也不可能確定是否有任何bug。上線時間和開放源代碼是幫助最小化這些風險的最佳方式。[2020/8/28]

欲了解更多信息:https://twitter.com/DeFi_Cheetah/status/1608677561919508480

為什么 LP 在沒有定價權的 DEX 中吃虧更多?

ANS:更少的不知情訂單流(人們主要在主要交易所進行交易)+ 更多的有流(套利者從價格信息的主要來源獲取線索,并在其他 AMM 的價格發現過程中利用 LP)

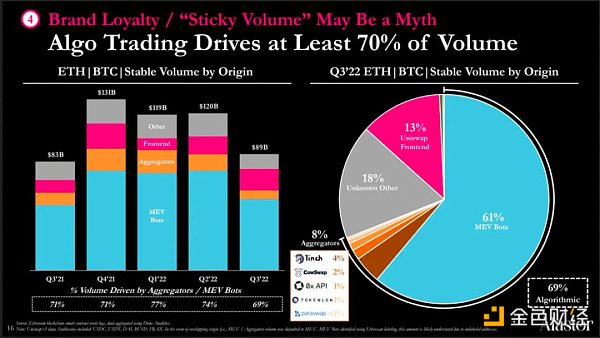

正如 @thiccythot_, @ 0 x 94305 @ 0 xShitTrader 所指出的,v3 LP 由于巨大的有流量而持續虧損 - v3 交易量的約 43% 來自 MEV 機器人!何必呢?這就無法鼓勵用戶成為 v3 的 LP!這就影響了 v3 的盈利能力。

雪碧交易平臺與T-index達成戰略合作 共建區塊鏈生態:據官方最新消息,雪碧交易平臺與T-index正式達成戰略合作,將支持T-index開啟“太極”計劃,共同推進區塊鏈生態建設發展,營造健康的發展環境。

據悉,雪碧交易平臺成立于2019年,已獲得BiKi產業基金戰略投資,注冊用戶約20萬,是一家“社區聯邦制”的數字資產交易平臺。[2020/6/28]

沒有定價權的交易所,很難在行業中占據領先地位,進而影響其盈利能力。

相比之下,當檢查穩定幣是否已脫鉤時,用戶會參考 Curve Finance 而不是 CEX!通過比較,定價權的重要性不言而喻。

Curve Finance 從 LP 收取 50% 的費用,Uniswap 將 100% 的費用給 LP;Uniswap 從所有交易中一無所獲。沒有利潤的企業永遠不是好企業,無論收入看起來有多大。

Uniswap 意識到了這一點,并提議從 LP 中抽成。

但事情并沒有那么容易。Uniswap 這樣做可能會遇到嚴重的麻煩。如前所述,如果沒有定價權,LP 將更容易受到有流動的影響,因此提供流動性的動力就會減少。如果 Uniswap 現在抽成,這會進一步打擊 LP。

Paydex將為每個客戶維護一個恒星賬戶:據官方消息,Paydex將為每個客戶維護一個恒星賬戶。當客戶從其他機構存入資金,會從基本賬戶上支付等量的資產到客戶的恒星賬戶。當用戶需要獲得實際貨幣時,從賬戶上減去等量的資產。以此簡化記賬。讓客戶能夠更多的控制其恒星賬戶運作的方式。[2020/3/20]

這會導致什么?

Uni v3 上的大部分交易量都不是「粘性」的,因為超過 70% 的交易量是由算法驅動的。交易量只是跟隨定價。

因此 LP 的激勵更少 -> TVL 和流動性更少 -> 滑點更高且執行價格更糟糕 -> 交易量更低 -> LP 費用更低且 LP 激勵更低

然后,陷入這個死亡螺旋。

提高 LP 的交易費用以維持 TVL 和流動性如何?

死亡螺旋不可避免:

LP 的激勵減少 -> 增加 LP 的交易費用 -> 更糟糕的執行價格 -> 更低的交易量 -> 更低的 LP 費用和 LP 激勵

這就是 Uniswap 一直不推動費用轉換的原因。

很多 web2 科技企業在過去幾年都沒有盈利,但實際上是在構建「護城河」,增強客戶粘性。

Uniswap 沒有利潤,但無法培養粘性用戶行為,因為只有

為什么 Curve Finance 優于 Uniswap?你能想象如果 Uni v3 像 Curve 那樣只將 50% 的費用給 LP,它的 TVL 和交易量會發生什么變化?

通過 ve 模型 Curve 引導流動性,并賦予 $CRV 實用性。

相比之下,$UNI 完全沒有任何實用性,與 Uniswap 業務沒有相關性。如果 Uni v3 可以從 LP 那里收取 50% 的費用并且仍然保持 TVL 和交易量,那么 Uniswap 勝過 Curve。但事實并非如此,因為它的大部分交易量都不是「粘性」或有機的。

Uniswap 不能保證說——「隨著時間的流逝,更多的用戶習慣了我們的平臺,導致更多的費用和更多的流動性。」Uniswap 上的交易量并不忠誠,除非它可以從其前端大幅增加交易量,否則交易量只會隨著費用轉換的推出而消失。

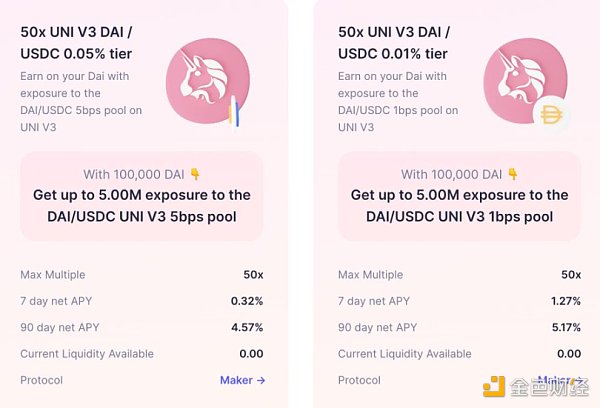

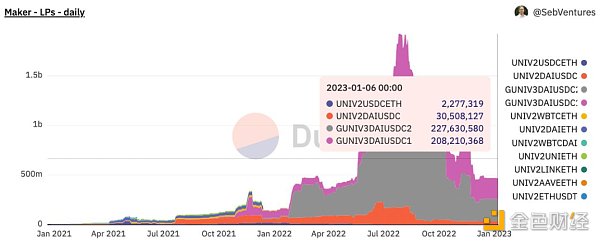

此外,Uniswap TVL 是加過杠桿的:在 $ 34 億美元 TVL 中,約 4.35 億來自 $DAI/$USDC 對,MakerDAO 將其杠桿增加到高達 50 倍,因為它接受 Uni $DAI/$USDC LP 代幣作為鑄造 $DAI 的抵押品!然后可以將 $DAI 重新存入那里以獲得 LP 代幣來鑄造更多 $DAI!

因此,Curve Finance 優于 Uniswap,因為 (i) 它具有定價權,可以成為錨定資產價格信息的主要來源,并且 (ii) 它從 LP 交易費用中抽取 50% ,但仍然可以在沒有杠桿的情況下通過其卓越的 ve 代幣經濟學吸引巨大的 TVL!

@DeFi_Made_Here 提出了一個很好的反駁論點:如果 Curve Finance TVL 如此依賴 $CRV 釋放,一旦 $CRV 大幅下跌,TVL 將由于較低的 APR 而大幅下降。這是真的,但對于以太坊來說也是如此:如果 $ETH 暴跌,它更容易受到攻擊并且更不安全。

對我來說,web3 之所以如此特別,是因為我們每個人都能夠以非托管方式發行數字資產,并通過充分利用代幣發行來引導流動性或其他指標。到目前為止,Curve Finance 集中體現了 web3 項目如何做到這一點。

最后,為什么 Uni v3 走錯了一步?它增加了項目管理鏈上流動性的成本,從而放棄了其定價權。與其通過引入多條曲線來迎合不同的加密資產來提高 Uni v2 粘性曲線的資本效率,它只是創建了一個新模型,我認為它是訂單簿的一個更糟糕的版本。現在,通過與聚合器(NFT 聚合器 或 DEX 聚合器 1 inch)競爭,它已從作為行業的基本效用轉變為消費領域的競爭候選者之一。

如果它能專注于使所有波動性加密資產的發行成為必然,那就像電和水一樣——用戶在交換代幣時無法避免使用 Uniswap。這是 Uniswap 在我看來應該走的最佳路徑,顯然它選擇了一條不同的路徑。

就是這樣!我希望這能引起一些關于這些藍籌 DeFI 項目下一步應該做什么的富有成果的討論。歡迎分享給更多人,發表評論表達你的看法!

Kyle

個人專欄

閱讀更多

金色財經

金色早8點

澎湃新聞

Odaily星球日報

Arcane Labs

深潮TechFlow

歐科云鏈

鏈得得

MarsBit

BTCStudy

Tags:UNISWAPUniswapDEXunisat錢包官網Hat Swap Cityuniswap幣價格預測UrDEX Finance

撰文:Tripoli 編譯:0x11,Foresight News本周早些時候,我在以太坊基金會舉辦的 Reddit AMA 上提出了一個問題.

1900/1/1 0:00:00來源 | BanklessDAO 編譯 | 白澤研究院 在過去的 15 年里,互聯網已經被少數強大的公司所主宰.

1900/1/1 0:00:00● 2022 年是風險投資領域充滿挑戰的一年。市場低迷不僅影響了傳統資產類別如股票、債券,甚至波及了加密貨幣領域.

1900/1/1 0:00:00虛擬貨幣作為電子商務的產物,隨著在市場經濟中的廣泛運用,涉及的領域也越來越廣。由于虛擬貨幣的財產屬性,在離婚糾紛中對該部分財產如何定性和進行分割日益成為大家關注的重點.

1900/1/1 0:00:00文/ @waleswoosh,譯/金色財經xiaozou回想一下那些大肆炒作的mint項目的可怕歷史.

1900/1/1 0:00:00如果把熊市比作是一場行業信心保衛戰,那么luna和三箭的崩盤可視一次滑鐵盧,更為慘烈的FTX破產究竟是不是被攻破的最后一道防線,投資者們只能暗自祈禱.

1900/1/1 0:00:00