BTC/HKD-0.46%

BTC/HKD-0.46% ETH/HKD-2.27%

ETH/HKD-2.27% LTC/HKD-2.64%

LTC/HKD-2.64% ADA/HKD-0.7%

ADA/HKD-0.7% SOL/HKD-1.79%

SOL/HKD-1.79% XRP/HKD-2.78%

XRP/HKD-2.78%原文標題:《Stablecoin wars: analysis on the present and future of stables》

原文作者:Chinchilla,加密研究員

穩定幣是加密貨幣中最偉大的創新之一。但新的一年來臨之后,穩定幣的格局將會如何變化?

GHO

crvUSD

Dinero

dpxUSD

穩定幣可以用來吸引用戶進入 DeFi。而且,還可以吸引流動性到發行它們的原生協議。事實上,為了增加協議的收入(也許還有 Token 價格),獲得原生穩定幣數量的主導地位可能至關重要。

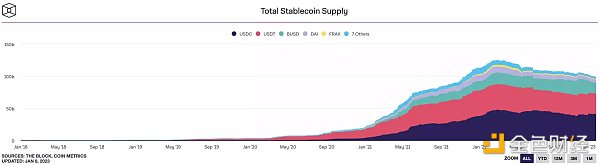

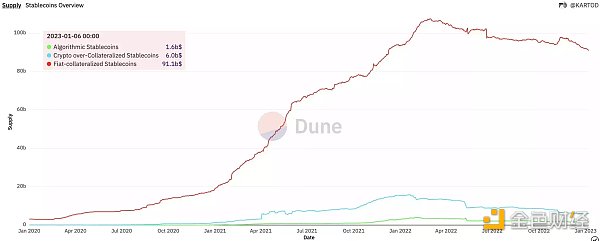

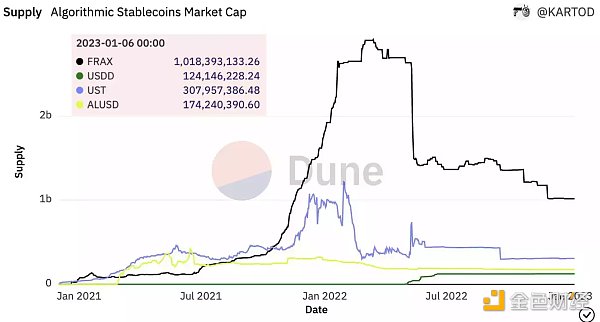

因此,首先,簡要介紹一下目前的情況。正如 Dune 上數據分析指出的那樣,到目前為止,相對于加密貨幣過度抵押和算法穩定幣,法幣抵押的穩定幣是最廣泛使用的。

但在熊市,它們依然受到了打擊。

Centrifuge提議將現實世界資產引入Aave,并作為穩定幣GHO的抵押品:金色財經報道,去中心化借貸協議Centrifuge在Aave社區提議將現實世界資產(RWA)引入Aave,并將其作為原生穩定幣GHO的抵押品。Centrifuge表示一旦GHO協調員做好準備,就發布正式提案。[2023/2/16 12:09:56]

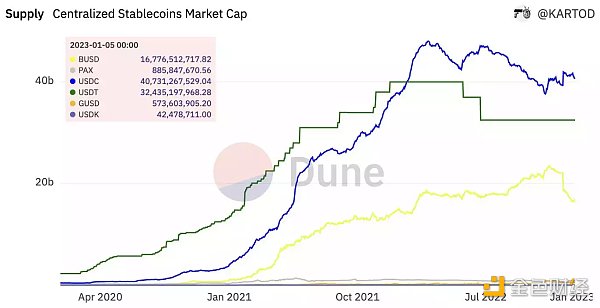

更具體地說,盡管 Busd 在 2022 年看到了相當大的漲幅,但 USDT 和 USDC 呈下降趨勢,而且最近針對 Binance 的 FUD 使其損失了數十億美元的總供應量。

不過,大約 92% 的美元掛鉤幣是由中心化實體支持的。

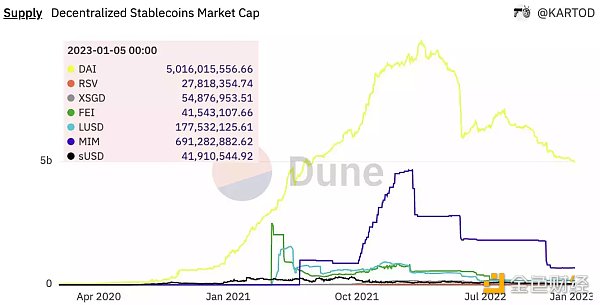

此外,在 Luna 崩潰后,去中心化和算法穩定幣在信任方面受到了沉重打擊。雖然他們的市值并不能和中心化的幣種相提并論,但像 DAI、LUSD、FRAX 和 MIM 這樣的幣種已經很難跟上腳步。

DeSo區塊鏈宣布推出穩定幣 DesoDollar:金色財經報道,DeSo區塊鏈宣布推出1:1法定支持的穩定幣 DesoDollar。DAODAO 是 DeSo 生態系統中第一個利用 DesoDollar 的應用程序,它允許創始人通過 USDC 為其創業公司籌集資金。??[2022/10/19 16:30:20]

我們也不要忘記其他失敗,比如:

Waves 的 Neutrino usd(USDN);

Near Protocol 的 USN;

Tron 的 USDD。

因此,既然我們已經看到了當前的情況,那么讓我們來看看那些旨在贏得市場份額以對抗中心化穩定幣的協議。

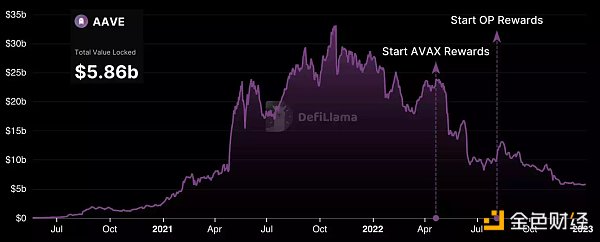

Aave 是 DeFi 的基礎之一。即使在熊市的這個階段,其 TVL 也可以維持在 58.6 億美元。在夏天,Aave 宣布他們將推出一個由治理管理的支持過度抵押的穩定幣,GHO。

美聯儲金融監管副主席巴爾:可以解決穩定幣的風險,但最好由國會采取行動:9月8日消息,美聯儲金融監管副主席巴爾表示,就目前而言,加密市場并沒有推動低收入人群的金融準入門檻下降。一些監管機構可以解決穩定幣的風險,但最好由國會采取行動。我不認為美聯儲迫切需要數字美元。[2022/9/8 13:15:23]

「Facilitators」將能夠鑄造和燃燒 GHO,他們將由 Aave 治理管理。此外,持有 Aave Token 的用戶將能夠以折扣利率鑄造 GHO。該協議將基于套利理念,以保持 GHO 的價格穩定。

此外,它不依賴于外部價格預言機。我知道在 UST 崩盤之后,這聽起來很可怕,但機制是相當不同的。

UST 的套利是基于它自己的平衡波動性資產(Luna),而 GHO 將由一籃子的 Token 提供超額抵押。

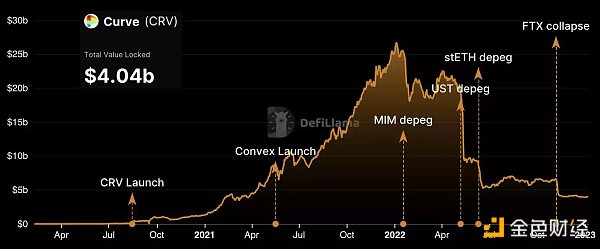

Curve 是加密貨幣生態系統的另一個里程碑。就交易量而言,它在所有 DeFi 中排名第二,在 7 天內達到 13.6 億美元,占總市場的 22%。

穩定幣總發行量突破810億美元,創歷史新高:據Debank數據顯示,鏈上穩定幣總發行量于8月24日突破810億美元,目前鏈上穩定幣總發行量達818.47億美元,創歷史新高。其中,USDT總發行量為338.74億美元,占比41.39%;USDC總發行量為257.66億美元,占比31.48%;BUSD總發行量為120.82億美元,占比14.76%。[2021/8/27 22:41:09]

與 Aave 類似,他們在去年夏天宣布了一個新的穩定幣,名為 crvUSD。

創始人證實,crvUsd 將被超額抵押。但 Curve 團隊有兩項令人印象深刻的創新。一個已經在白皮書中公布,而另一個還在傳聞中:

LLAMA(借貸-清算 AMM 算法);

由 LP 支持。

LLAMA 將使債務頭寸(穩定幣)的持續清算機制成為可能。這意味著,與 Dai 不同,在發生沖擊事件時,抵押品頭寸將在發生沖擊事件時逐漸平倉。這種平滑過程可以防止市場波動中的損失。

行情 | 近7日穩定幣供給量USDC增長最高:據Searchain.io數據顯示,近7日USD穩定幣總供給均在增長,增長最高的是USDC,增長了 93,911,272 枚;增長最低的是nUSD,增長了173,189枚。[2018/10/29]

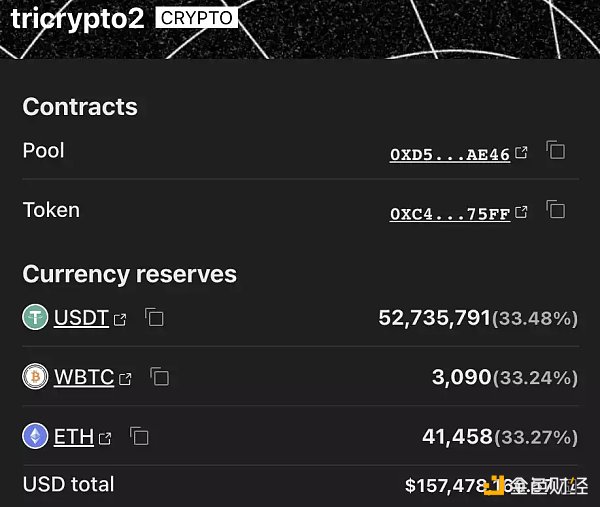

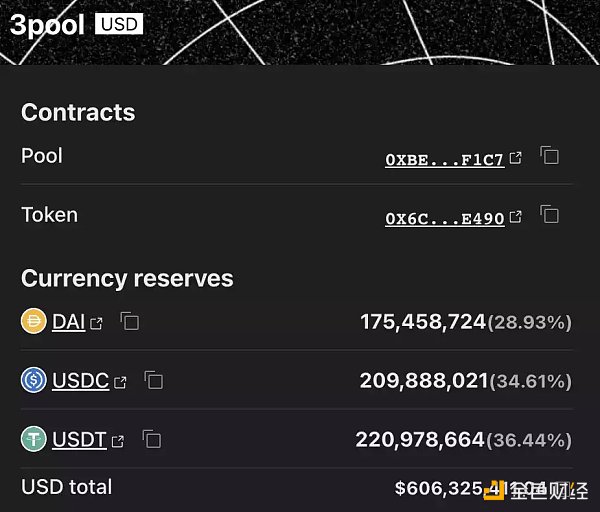

crvUSD 由 tricrypto2 和 3pool 過度抵押。這只是猜測,但關于 crvUSD 將得到 Curve 流動資金池支持的謠言越來越多:

tricrypto2:由 USDT、wBTC 和 ETH 組成。

3pool:由 DAI、USDC 和 USDT 組成。

Redacted Cartel 團隊幾個月前宣布,他們將推出自己的第一個穩定幣:一個完全由以太坊超額抵押支持的穩定幣。

他們說它將分階段進行,第一階段將在 23 年第一季度推出。

正如你可能知道的,Redacted 生態系統為 DeFi 協議賦予了鏈上流動性、治理和現金流。因此,也許激勵措施將是這個穩定幣的關鍵。

Dopex 是加密貨幣中最有趣的期權協議之一。它以 Arbitrum 為基礎,并且一直在創新。雖然我們不知道確切的時間,但團隊宣布在未來將推出 dpxUSD。

DpxUsd 將得到以下支持:

75% USDC

25% rDPX

這種穩定幣通過將 rDPX 與 USDC 結合成一個流動性對來鑄造,從而以折扣的形式為鑄造它提供激勵。

但是,如果發生脫鉤事件,會發生什么?有三種可能性:

協議將 dpxUSD 從 LP 中移除,迫使池子重新平衡其掛鉤。

鯨魚通過購買 dpxUSD 進行干預,盡管這將基于信任。

在發生極端事件的情況下,dpxUSD 將以相關資產的折扣(0.75 USDC + 0.25 rDpx)被贖回。

最后一個策略將存在套利機會,因為基礎抵押品一直在賺取收益,并且其價值應該高于其 dpxUsd 的美元價值。

以上就是對即將到來的穩定幣的概述。但我們不應該忘記最近已經在市場上的項目,例如 Frax Finance (FRAX) 和 Liquity (LUSD):

· Frax 是一個部分由抵押品支持、部分由算法支持的穩定幣;

· Lusd 是由 ETH 支持的。

總之,歷史告訴我們,去中心化穩定幣經常失敗或不得不改變其機制。或者遇見 MakerDAO 在 2020 年 3 月的崩潰中 DAI 破產后發生的情況。這就是為什么他們從 100% 的 ETH 支持轉換為大約 50% 的 USDC。

因此,盡管其中一些協議在為 DeFi 部署令人難以置信的解決方案方面有著 "悠久 "的歷史,但我們應該始終牢記,創新從來都是有風險的。而且,在未來幾年,對這一資產類別的監管也將到來。

盡管如此,我列出的所有協議都試圖從根本上創新加密貨幣。我們之前還沒有看到一個主要的 Token 發行的穩定幣,或者一個擁有數十億 TVL 的借/貸 dApp 推出穩定幣。所有這些創新都在嘗試徹底改變這個行業。

我們已經習慣了獲取流動性和投票權的 Curve 戰爭。但穩定幣戰爭可能是吸引市場份額和現實世界效用的下一個階段。我們的目的是將權力從中心化實體手中奪回,并將其還給去中心化。

深潮TechFlow

個人專欄

閱讀更多

金色財經

金色早8點

澎湃新聞

Odaily星球日報

Arcane Labs

歐科云鏈

鏈得得

MarsBit

BTCStudy

隨著 2020 年 Defi Summer 和 2021 年 NFT Summer 的狂歡過去.

1900/1/1 0:00:00原文作者:Loki_Zeng原文來源:Twitter詳細說一下DCG的問題。首先毫無疑問的是,Genesis破產已經沒有了任何懸念,關鍵問題有2個:1)DCG到底欠Genesis多少錢,Gene.

1900/1/1 0:00:00編譯:區塊鏈騎士 耐克進入NFT領域表明了數字營銷的獨特演變,這家著名的運動品牌已經將這項技術無縫整合到其NFT營銷策略中,為其他企業駕馭Web3生態系統提供了寶貴的經驗.

1900/1/1 0:00:00編輯 | Carol 吳說區塊鏈DCG 集團主要投資了以下幾塊業務:1、Grayscale(灰度),全球最大的比特幣基金,持有最多比特幣的機構;2、Genesis.

1900/1/1 0:00:00Move語言是一種可編譯運行在實現了MoveVM的區塊鏈環境中的智能合約語言。其誕生之初,考慮到了諸多區塊鏈和智能合約的安全性問題,并參考了一些RUST語言的安全設計.

1900/1/1 0:00:00作者:菠菜菠菜! ERC-3525 在 Web3 的未來趨勢中展現出了顯著的優勢。無論是真實世界資產(RWA)、客戶忠誠度計劃,還是游戲等領域,ERC-3525 都有著顯著的潛力.

1900/1/1 0:00:00