BTC/HKD+0.68%

BTC/HKD+0.68% ETH/HKD+1.4%

ETH/HKD+1.4% LTC/HKD+0.31%

LTC/HKD+0.31% ADA/HKD-0.08%

ADA/HKD-0.08% SOL/HKD+1.02%

SOL/HKD+1.02% XRP/HKD-0.88%

XRP/HKD-0.88%文 :《巴倫周刊》中文版撰稿人 郭力群

許多投資者本以為銀行板塊在很大程度上沒有受到經濟衰退擔憂和利率上升的影響。

因存款減少而虧本出售資產的硅谷銀行(Silicon Valley Bank)母公司SVB Financial (SIVB,下文簡稱為SVB)周四(3月9日)股價暴跌,引發整個銀行板塊“巨震”。

SVB周三晚間稱,出售投資組合中的證券后虧損18億美元,同時宣布計劃通過發行普通股和優先股籌集資金。周四,SVB股價暴跌60%,創下歷史最大跌幅。有報道稱,多家基金建議客戶從硅谷銀行撤資,SVB在盤后交易中又跌了22% 。

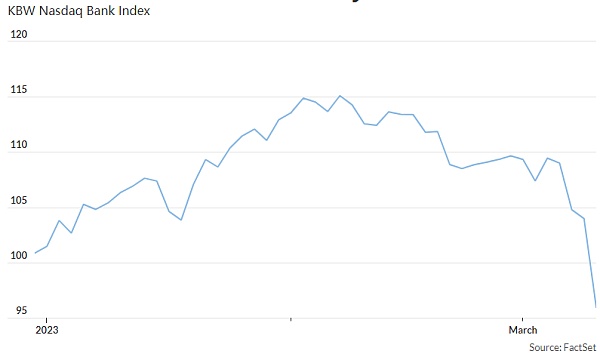

SVB蒙受巨額虧損的消息拖累整個銀行板塊大幅下挫,許多投資者本以為銀行板塊在很大程度上沒有受到經濟衰退擔憂和利率上升的影響。SPDR S&P Bank ETF (KBE)收盤下跌7.3%,KBW Bank Index (BKX)下跌8%,創下2020年以來最大單日跌幅。

美眾議院小組計劃于3月29日就SVB、Signature倒閉舉行首次聽證會:金色財經報道,美國眾議院金融服務委員會主席、北卡羅來納州共和黨人Patrick McHenry和來自加利福尼亞州的民主黨領袖Maxine Waters周五在一份聯合聲明中表示,眾議院小組計劃于3月29日就硅谷銀行(Silicon Valley Bank:SVB)、Signature Bank的倒閉舉行首次聽證會,致力于“查明失敗的根源”,出席證人將包括聯邦存款保險公司(FDIC)主席Martin Gruenberg和美聯儲負責監管的副主席Michael Barr。聲明表示:“這次聽證會將讓我們開始了解這些銀行失敗的原因和方式”。[2023/3/18 13:11:45]

大型銀行也未能幸免。摩根大通(JPM)、美國銀行(BAC)和富國銀行(WFC)出現5%到6%的下跌,花旗集團(C)下跌4%。NatAlliance Securities分析師安德魯·布倫納(Andrew Brenner)說:“目前銀行面臨擠兌,一些大型銀行受到了沉重打擊。”

SVB在紐約申請第11章破產保護:金色財經報道,硅谷銀行(SVB)在紐約申請第11章破產保護。SVB金融集團表示,本集團擁有約22億美元的流動性,財務小組正在評估戰略選擇,申請破產的子公司不包括SVB Securities和SVB Capital。硅谷銀行過渡銀行(Silicon Valley Bridge Bank, N.A)未被納入破產保護程序中。(金十)[2023/3/17 13:11:09]

大行受影響較小,但“SIVB時刻”將打壓市場人氣

在低利率和寬松貨幣政策時代,SVB的股價曾經歷了一輪大漲,該公司向科技、生命科學和醫療保健領域的風險資本家支持的初創公司提供貸款。

Nick Timiraos :SVB事件可能會迫使鮑威爾選擇美聯儲需要重點關注的問題:金色財經報道,美聯儲傳聲筒Nick Timiraos 發文稱,有一種說法是,美聯儲會提高利率,直到出現問題。在過去的一年里,一個很大的驚喜是加息沒有造成任何破壞性影響,但目前不再是這個情況。硅谷銀行(SVB)和 Signature 銀行倒閉后,地區性銀行類股周一出現大幅拋售,這有可能將美聯儲推向它過去一年一直希望避免的境地:在抗通脹的同時解決對金融穩定的影響。這種情況可能會迫使美聯儲主席鮑威爾及其同事選擇美聯儲需要重點關注的問題。

CME 數據顯示,在硅谷銀行銀行事件之后,利率期貨市場認為,美聯儲在下周議息會議上維持利率不變的可能性超過三分之一。[2023/3/14 13:02:29]

由于利率上升導致存款成本上升,SVB的股價已從2021年底的創紀錄高點下跌逾80%。SVB在周三發布的新聞稿中稱,最新舉措的部分原因是市場預期利率將繼續上升,另一個原因是存款水平下降。

硅谷銀行母公司SVB金融集團任命重組委員會:金色財經報道,市場消息:硅谷銀行母公司SVB金融集團任命重組委員會。SVB金融集團稱,SvbCapital和SvbSecurities的運營仍在繼續。由CenterviewPartners向我們提供咨詢服務,探索旗下業務運營的替代方案。[2023/3/13 13:01:21]

存款的下降迫使SVB采取了激進舉措,該公司周三收盤稱,已出售了全部210億美元可供出售金融資產(AFS),AFS主要由美國國債和抵押貸款支持證券組成,價格隨著利率的上升而下跌,SVB因此將在2023年第一季度錄得18億美元的稅后虧損。

SVB計劃將出售資產所得投資于短期債券,以利用不斷上升的利率。該公司還表示,將融資22.5億美元,其中5億美元來自私募股權公司General Atlantic,并向投資者發行12.5億美元可轉換優先股和普通股。

Binance:對SVB銀行沒有風險敞口,資金是安全的:金色財經報道,加密貨幣交易所Binance表示,對SVB銀行沒有風險敞口,資金是安全的。[2023/3/11 12:55:35]

自美聯儲去年開始加息以來,銀行出售自己的AFS一直是潛伏在市場中的風險。由于通脹上升,銀行的客戶存款減少,在資金枯竭之際,銀行不得不轉向證券投資組合籌集資金,但隨著債券價格下跌,銀行正虧本出售這些證券。

投資者擔心其他銀行也將面臨同樣的麻煩,這也是周四銀行板塊遭到拋售的原因。銀行通過吸收存款放貸或買入證券,如果它們的存款像SVB那樣下降,可能也會不得不虧本出售資產。

一些觀察人士認為,這種擔憂被過分渲染了。富國銀行證券(Wells Fargo Securities)分析師邁克·梅奧(Mike Mayo)指出,問題不在于存款,而在于存款的多樣性。SVB的客戶主要是風險投資公司,而風險投資最近一直面臨壓力,迫使公司在燒錢的過程中提取存款,對于資金融資更加多樣化的大型銀行來說,情況可能不是這樣。

他說:“銀行規模越大,融資來源也更多樣化,對大型銀行來說,這是壓力測試的一部分,過去這些大型銀行曾導致全球金融危機,如今它們在銀行和金融系統中已經變得更有彈性。”

梅奧指出:“SIVB時刻’并不能完全反映整個銀行業的情況,但會影響投資者情緒。”

Seaport Global分析師吉姆·米切爾(Jim Mitchell)持類似看法,但他擔心的是,投資者的擔憂情緒可能會在一段時間內一直籠罩銀行板塊。米切爾在研報中寫道:“雖然我們認為今天的消息不會改變我們跟蹤研究的大型銀行的前景,但在銀行一個月后公布業績前的靜默期到來之際,這種不安情緒肯定會繼續打壓市場人氣。”

SVB暴雷后,區域性銀行最有可能面臨壓力

一般來說,利率上升后許多銀行的利潤會增加,因為它們凈息差(NIM)會擴大。但也有例外情況。

在SVB Financial決定出售資產之前,其凈息差的變化表明,該公司在利率上升和風險投資領域貸款增長放緩的雙重因素面前沒有做好準備。

一家銀行的凈息差是其貸款和投資平均收益率與存貸款平均成本之間的差額。去年第四季度,SVB的凈息差大幅收窄,較上年同期僅略有擴大。

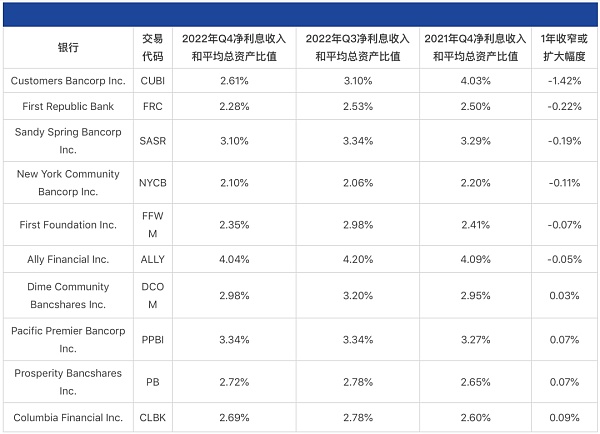

所以現在的問題是,其他哪些銀行可能因為凈息差收窄、或者僅略有擴大而面臨壓力?

MarketWatch考察了總資產至少100億美元的美國銀行,剔除高盛和摩根士丹利等投行后,考察對象為108家銀行。

FactSet沒有提供過去五個季度所有銀行統一的凈息差數據,只有56家銀行的數據,因此MarketWatch把篩選條件改為去看凈利息收入除以平均總資產得出的數據。

根據這個篩選條件,108家銀行中有102家銀行去年第四季度凈息差擴大。

剩下的10家銀行在過去一年凈息差收窄、或擴大幅度最小:

來源:FactSet

SVB排在第11位,去年第四季度凈利息收入和平均總資產比值為1.93%,高于去年同期的1.83%。在SVB暴雷后,上表中排名前10的美國區域性銀行最有可能面臨壓力。

金色財經 善歐巴

金色早8點

Arcane Labs

MarsBit

Odaily星球日報

歐科云鏈

深潮TechFlow

BTCStudy

澎湃新聞

Tags:BSPNBSBANKANKBSPAY價格nbs幣官網lbank交易所app下載iosdatashieldcoinbank

文/Aurelie Barthere,Nansen首席研究分析師;譯/金色財經xiaozou 本文要點: · Arbitrum基金會與Offchain Labs合作.

1900/1/1 0:00:00作者:胡璇 騰訊研究院高級研究員;胡曉萌 騰訊研究院研究員、博士后內容生產,特別是創意工作,一向被認為是人類的專屬和智能的體現.

1900/1/1 0:00:00庫客音樂控股有限公司(以下簡稱“庫客”“庫客音樂”)(紐約證券交易所:KUKE),中國領先的古典音樂服務平臺,擁有約300萬首音頻和視頻音樂曲目.

1900/1/1 0:00:00自辭任港交所行政總裁之后,李小加與其合伙人張高波創立了滴灌通,在運行了近一年多以后,形成了創新資本“滴管式”投資中國小微企業的閉環.

1900/1/1 0:00:00▌V神:BITE和大多數Meme幣都是“垃圾幣”金色財經報道,以太坊聯合創始人Vitalik Buterin在Reddit論壇上發言表示.

1900/1/1 0:00:00本周二,幾乎所有人的目光都聚集在了OpenAI的GPT-4上,以致于很多人甚至都不知道,就在同一天.

1900/1/1 0:00:00