BTC/HKD-1.67%

BTC/HKD-1.67% ETH/HKD-2.39%

ETH/HKD-2.39% LTC/HKD-0.04%

LTC/HKD-0.04% ADA/HKD-2.66%

ADA/HKD-2.66% SOL/HKD-3.28%

SOL/HKD-3.28% XRP/HKD-2.83%

XRP/HKD-2.83%主要敘事與趨勢

以太坊 DEX 交易量主導地位減弱

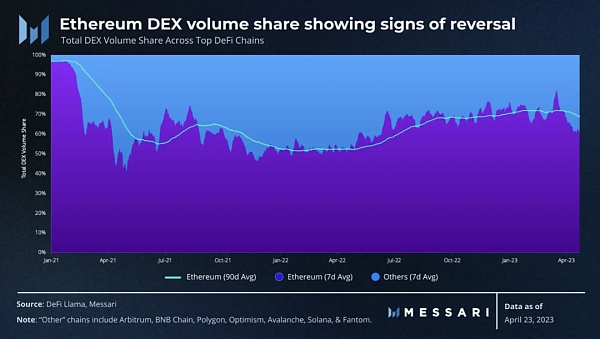

以太坊主網在 DEX 交易量中的核心地位表現出疲軟的跡象。自 2021 年底以來,以太坊 DEX 交易量的 90 天移動平均線首次開始下降。

這種轉變可以分為兩部分來解釋。首先,2021 年以太坊在 DEX 交易量中的主導地位逐漸減弱,這可以歸因于其他 Layer-1(L1)DeFi 生態系統的崛起和瘋狂的牛市。當 2022 年的市場回調清除了許多大型實體時,交易量轉移到了以太坊主網的安全區域。這一趨勢在 2023 年 3 月 USDC 脫鉤期間達到頂峰,當時以太坊 DEX 交易量占比達到了 80%,這是自 2021 年初以來從未見過的水平。

在 USDC 脫鉤事件之后,交易量再次從以太坊主網轉移出去。雖然 90 天平均線剛剛開始下降,但鑒于以太坊 Layer-2(L2)DeFi 生態系統的持續成熟,這一趨勢可能會繼續。從以太坊主網遷移到 L2 DEX 的用戶不太可能像離開其他 L1 的用戶那樣逆轉。由于 L2 從以太坊繼承了安全屬性和基礎資產(ETH),所以當市場動態轉向糟糕時,他們的用戶不需要因為擔心而逃往以太坊,或擔心 ETH 資產安全。

以太坊流動性質押衍生品收益趨同

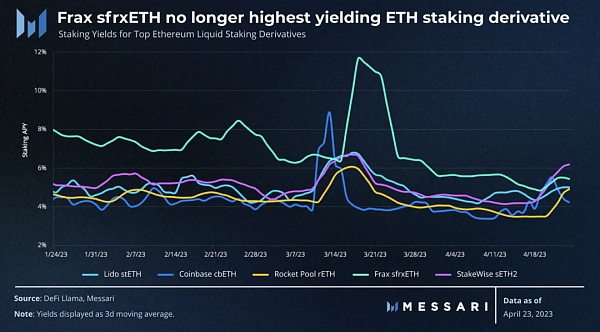

Frax 的 sfrxETH 在 1 月底通過一種創新的流動性質押模型加入了流動性質押領域。從那時起,Frax 利用其在 Curve 的計量系統上的控制權將 CRV 獎勵引導至 frxETH / ETH Curve 池。由于 Frax 的質押設計,這產生了下游效應,提高了 sfrxETH(Frax 的流動性質押衍生品)的質押收益,并在上市的前三個月為其提供了領先的收益。

DeFi借貸協議Alchemix宣布將推出V2版本:1 月 13 日消息,DeFi 借貸協議 Alchemix 官方在社交媒體上發文宣布即將推出 V2 版本。[2022/1/13 8:47:15]

然而,這個優勢現在已經消失。frxETH / ETH Curve 池逐漸降低的收益現已達到其他 ETH 質押衍生品的市場利率(約 5.5%),使 sfrxETH 失去了優勢。展望未來,我們可以預期質押收益的競爭將由協議費用和驗證者捕獲 MEV 的能力來決定。

Uniswap V3商業許可到期

隨著Uniswap V3商業許可證于4月1日到期,現在任何人都可以合法復制其代碼庫。這一到期相當重要,因為Uniswap V3是交易量最高的去中心化交易所(DEX),自2021年4月推出以來,幾乎一直壟斷集中流動性市場。自4月初以來,Uniswap V3已經被8個不同的協議分叉,其中最出名的就是PancakeSwap和SushiSwap。

PancakeSwap 是最早復制 Uniswap V3 并在 BNB 智能鏈上推出自己版本的競爭對手之一。 這發生在經過數月的社區辯論后,Uniswap 于 3 月 15 日將自己的 V3 實例部署到 BNB 智能鏈的幾周后。 這種緩慢的決策過程似乎對 Uniswap 不利——PancakeSwap 的 V3 分叉幾乎立即超過了 Uniswap V3 價值 1200 萬美元的 TVL,現在擁有超過 2 億美元的 TVL。 結合 PancakeSwap 在以太坊主網上的 V3 部署,該協議 2.31 億美元的 TVL 約占 Uniswap V3 總 TVL 的 8%。

鑒于 SushiSwap 起源于 Uniswap V2 的分支,Sushi 分叉 Uniswap V3 只是時間問題。 在營業執照到期后,Sushi 的主廚 Jared Grey 宣布 Sushi 的使命是將 Uniswap V3 的集中流動性模型引入盡可能多的網絡。 然而,由于協議路由合約中的一個漏洞,對 11 個不同鏈的隱身部署的采用停滯不前。

DeFi利率衍生品協議SwivelFinance上線v1版本測試網:3月30日消息,去中心化固定利率貸款和利率衍生品協議SwivelFinance宣布上線v1版本測試網同時公布測試網漏洞賞金計劃,測試網可體驗交易、固定利率貸款、利率杠桿、限價單等功能,未來計劃公布v2測試網和重要升級計劃。此前報道,SwivelFinance在2020年12月宣布完成115萬美元種子輪融資,加密基金MulticoinCapital領投。[2021/3/30 19:30:04]

鑒于SushiSwap起初是Uniswap V2的一個分叉,Sushi分叉Uniswap V3只是時間問題。商業許可證到期后,Sushi的Head Chef Jared Grey宣布,Sushi的使命是將Uniswap V3的集中流動性模型帶到盡可能多的網絡。然而,由于協議路由合約中的一個漏洞,對 11 個不同鏈的部署停滯不前。

盡管現在還為時過早,無法預測與Uniswap直接競爭的DEX的未來如何發展,但是為 V3模型實現流動性策略自動化的協議有望成功。擴大 V3 集中流動性模型范圍的競爭性 DEX 將成為主動流動性管理協議的新合作伙伴,例如 Arrakis Finance 和 Gamma Strategies,它們已經與 Uniswap 建立了共生關系。

GMX交易員過早轉向做空

在整個 2022 年,GMX 交易員以其糟糕的表現而聞名,在該協議的 Arbitrum 和 Avalanche 部署上累計凈損失高達 5200 萬美元。 從那以后,GMX 交易員有了顯著改善,并將累計損失縮小到僅 1200 萬美元。 盡管出現了這種轉變,但GMX交易員在做空交易時仍難以把握時機。

三箭資本CEO:Circle、Tether和BitGo將受益于DeFi通過USDT等穩定幣托管:11月25日,三箭資本(Three Arrows Capital)首席執行官Su Zhu發推稱,如果DeFi繼續主要通過托管資產(如USDC、USDT和WBTC)增長,那么Circle、Tether和BitGo難道不會從這種網絡效應中受益匪淺并變得有價值嗎?[2020/11/25 22:07:36]

自2023年初以來,GMX交易員在任何小幅市場回調時都傾向于轉向看跌。這種快速變化的頭寸導致這些交易員在長期頭寸大幅減少的四次中有三次錯誤。這可能是因為許多人在2022年的熊市中學到的負面條件反射。盡管在過去的幾個月里持續上漲,但任何小幅回調都成為這些交易員改變看法的理由。

主要發展

Rocket Pool Atlas升級

在4月12日以太坊Shapella升級后,允許從信標鏈中提取ETH質押存款,Rocket Pool 迅速發布了Atlas升級。除了使Rocket Pool 與Shapella升級兼容外,Atlas還優化了協議的gas成本和獎勵分配機制。更重要的是,升級還引入了LEB8迷你礦池,降低了Rocket Pool節點運營商的資本要求,同時不損害協議的安全激勵。

節點運營商可以使用最低8個ETH(而不是之前的最低16個ETH)運行LEB8迷你礦池。為了彌補較少的ETH抵押品,節點運營商需要將最低2.4個ETH價值的RPL作為其迷你池的保證金,這是16個ETH迷你礦池所需金額的兩倍。這一修改不僅為RPL帶來更多的結構性需求,還允許 Rocket Pool 在固定的節點運營商集合下將其質押的ETH容量提高到原來的三倍。在過去,這一點一直是協議在擴大其在流動性質押領域市場份額中的瓶頸。預計 Rocket Pool 很快會減少其存款隊列,因為現有的節點運營商將他們的16個ETH迷你礦池拆分成單獨的LEB8。

BM:從稅收的角度來看 多數情況下DeFi結構極其低效:EOS創始人BM(Daniel Larimer)剛剛發推稱,使用DeFi的問題在于,稅法的設計并沒有考慮不尋常的結構。從稅收的角度來看,在許多情況下,這種結構極其低效。[2020/8/31]

Bancor Carbon在以太坊主網上線

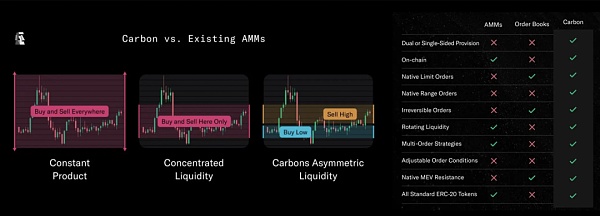

自動化做市商(AMM)已成為去中心化金融(DeFi)生態系統中最受歡迎和探討的元素之一。Carbon在以太坊主網上發布,為AMM設計增添了一種“非對稱流動性”的形式。與傳統的AMM設計(如恒定產品或集中流動性模型)不同,Carbon的非對稱流動性將買賣訂單分為每個操作的不同范圍。

本質上,Carbon允許用戶通過創建一個在一個價格范圍內購買并在另一個價格范圍內出售的單一流動性頭寸來自動化波段交易過程。從理論上講,這將現有AMM的特性與鏈上訂單簿模型相結合。最后,由于Carbon的底層聯合曲線是單向交易,交易不受三明治攻擊的影響。

Carbon是由一組Bancor DAO貢獻者研究和開發的,標志著在Bancor生態系統應用新范疇下的首個產品發布。與Sushi等協議類似,Bancor正在不斷發展,以提供一系列具有協同作用的DeFi服務。

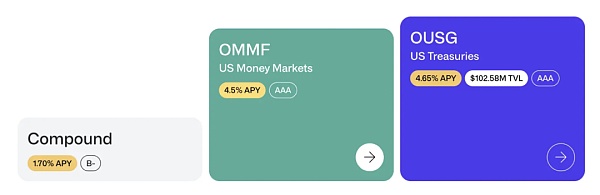

Maple和Ondo繼續將傳統金融帶入DeFi

Maple Finance推出了新的現金管理池,這是一個為DAO和Web3公司提供的財政管理解決方案。借款人將從池中獲得1個月的美國國債票據利率和較低的費用,并從次日取款中受益。具有諷刺意味的是,盡管池子將其風險敞口集中在美國國債上,但它只能由非美國合格投資者使用。

波場最大的DeFi平臺JUST首期交易大賽即將在P網開啟:據P網最新消息顯示,基于波場TRON平臺開發的去中心化抵押借貸平臺JUST將在知名老牌交易所P網Poloniex開啟首期JST交易大賽。大賽起始時間為世界時間2020 年 6 月 18 日 21:00 至 2020 年 6 月 25 日 20:59,總獎池高達2850000 JST。活動期間,JST交易量第一名的用戶將獨享250000 JST大獎,其余合格參賽者均有機會瓜分獎池。

JUST是基于波場TRON生態的去中心化穩定幣借貸平臺。JST是JUST借貸平臺的生態通證,持有JST可以支付穩費并可以參與社區治理;USDJ是JUST平臺通過抵押TRX生成的與美元1: 1錨定的穩定幣。詳情見原文鏈接。[2020/6/19]

Ondo Finance 還通過提供一種由貨幣市場基金支持的新穩定幣 OMMF,將其業務范圍擴大到傳統金融領域。 與其代幣化美國國債產品OUSG 類似,OMMF 將受到 KYC 限制,并且只能與列入白名單的智能合約進行交互。 盡管這兩項發展都是朝著正確方向邁出的一步,但相比于它們無需許可的同行,機構級DeFi應用在設計和自由方面仍受到嚴重限制。

黑客攻擊持續

雖然新原語帶來了新產品和更高的效率,但重要的是要考慮這種進步如何同時升級 DeFi 中的相關風險。 在 Euler 上個月遭受 2 億美元的黑客攻擊之后,4月份,許多其他著名的 DeFi 協議都因為顯著或公開的漏洞而收到攻擊。

由于SushiSwap的RouterProcessor2合約中一個與批準相關的錯誤,導致協議被盜取了1800個ETH(約330萬美元)。

Yearn Finance的yUSDT保險庫的配置錯誤使攻擊者能夠使用來自Aave的閃電貸,并卷走了價值1150萬美元的穩定幣。Yearn還披露,一位貢獻者發現了其StrategystETHAccumulator_v2策略中的一個錯誤,可能導致會計差異。

Optimism 鏈上的Hundred Finance項目遭受黑客閃電貸攻擊,項目方損失超7 百萬美元。

KyberSwap 團隊在其自己的 KyberSwap 彈性協議中發現了一個嚴重漏洞,并建議其用戶立即撤回流動性。 該協議的 TVL 從 1.08 億美元迅速下降到 250 萬美元。

值得欣慰的是,Euler的黑客為其行為道歉,并決定將被盜資金歸還給協議,并決定在漏洞利用發生幾周后將被盜資金返還給協議。然而,這肯定不是黑客的常見行為,上個月漏洞攻擊次數的增加再次提醒我們 DeFi 應用程序及其用戶每天面臨的風險。

融資

Berachain - 4200萬美元A輪融資

Berachain宣布已籌集到資金,用于其基于Cosmos SDK構建的、面向DeFi的、兼容EVM的L1。該網絡將圍繞“流動性證明”共識構建,使用戶可以在其DeFi生態系統中使用質押資產。盡管其設計的確切細節尚不清楚,但流動性證明的概念讓人想起了Osmosis的超流動抵押。此外,該生態系統將包含一個本地穩定幣,并將在未來幾周內推出激勵測試網。Berachain的融資由Polychain Capital領投,估值達到4.207億美元。

Nibiru鏈 - 850萬美元種子輪

Nibiru鏈是一個建立在Cosmos生態系統中的DeFi樞紐。Nibiru團隊最初專注于開發其Nibi-Perps平臺,但還將提供現貨AMM和本地穩定幣NUSD。該網絡將試圖通過強調CEX式用戶體驗和聚合DeFi服務來實現差異化,這是 Cosmos 生態系統歷來缺乏的兩個功能。Nibiru的這輪融資由Tribe Capital、Republic Capital、NGC Ventures和Original Capital領投。

M^ZERO - 2250萬美元種子輪

M^ZERO將自己描述為“一個能夠在去中心化治理下無需許可地鑄幣的中立價值傳輸框架”。用通俗的話說,M^ZERO是一個雄心勃勃的想法,旨在成為現代機構之間的“貨幣中間件”。目前該項目在很大程度上仍然是理論性的,但目標是在年底前發布一個公共平臺。 M^ZERO 的這輪融資由 Pantera Capital 領投。

Polytrade - 380萬美元種子輪

Polytrade籌集了380萬美元的種子輪融資,以推進其在加密貨幣和現實世界金融之間的橋梁。Polytrade的DeFi服務允許用戶將穩定幣借給流動性池,然后將這些流動性分配給在現實世界中創造價值的中小企業。該協議的功能類似于Goldfinch Finance,但它與之不同之處在于它涉及到發票保理,而不是無擔保貸款。

Xclaim - 700萬美元A輪融資

Xclaim是一個加密破產債權市場。它的 700 萬美元融資是在 Voyager、BlockFi、Celsius 和 FTX 于 2022 年破產之后進行的。 在撰寫本文時,Xclaim 宣傳債務人可以根據破產實體的不同以標的價值的 18% 至 52% 出售其債權。值得注意的是,Xclaim的融資是在 OPNX 推出后不久進行的,OPNX是一個競爭性索賠市場,由Three Arrows Capital的Zhu Su和Kyle Davies以及CoinFLEX的聯合創始人創建。

支付

過去幾周,一些早期支付提供商進行了小額融資。 這些公司介于加密貨幣和傳統金融世界之間,在開發兩個系統共存的基礎設施方面發揮著關鍵作用。

加密工資單提供商Franklin籌集了由 gumi Cryptos Capital (gCC) 和 CMT Digital 領投的 290 萬美元種子輪融資,以允許中小型企業使用以太坊和 Polygon 支付員工工資。

Helio籌集了 330 萬美元的種子輪融資,以擴展其多鏈支付平臺。 該協議提供原生付費墻功能,以便數字創作者能夠變現他們的內容。

Coinflow Labs在 Jump Crypto 和 Reciprocal Ventures 領投的種子輪融資中籌集了 145 萬美元。 該公司為公司提供 Web3 支付堆棧,以接受傳統支付方式進行鏈上購買,并立即將加密貨幣轉入銀行賬戶。 作為美國 FedNow 計劃的早期采用者,服務應該會在 2023 年底 FedNow 網絡啟動時得到進一步增強。

原文作者:Messari - Chase Devens

原創編譯:BlockTurbo

區塊引擎

個人專欄

閱讀更多

金色薦讀

金色財經 善歐巴

Chainlink預言機

白話區塊鏈

金色早8點

Odaily星球日報

歐科云鏈

深潮TechFlow

MarsBit

Arcane Labs

Tags:SWAPDEFEFIETHpawswap幣推特Metaegg DeFinSights DeFi TraderETHMS

作者:一爾 出品:奔跑財經近日,BitBoy Crypto創始人、加密貨幣網紅Ben Armstrong(BitBoy)稱Ripple-SEC這起案件將在6月或7月結案.

1900/1/1 0:00:00自成立 Bankless 以來,Ryan(全名:Ryan Sean Adams)和我一直懷著崇高而獨特的抱負打造它:讓 10 億人使用加密技術.

1900/1/1 0:00:00在這期播客里,我們跟 Izzy 就 Lido 的一些根本性問題進行了探討,例如質押理念、Lido DAO 對節點運營商準入的決策、多鏈困境和網絡占比超過關鍵的共識閾值等.

1900/1/1 0:00:00▌Block已經完成其新的比特幣挖礦芯片的設計金色財經報道,Twitter前首席執行官Jack Dorsey擁有的金融服務和技術公司Block宣布已完成其5nm比特幣挖礦芯片原型設計.

1900/1/1 0:00:00Since its inception, Bitcoin has been hailed by some as a revolutionary technology with the poten.

1900/1/1 0:00:00比特幣 (BTC)在社交媒體和各個市場名聲鵲起,其中的原因有很多。 這種主流數字資產除了價格飆升和一些全球金融巨頭的大額市場投資外,還因比特幣減半事件為媒體爭相報道.

1900/1/1 0:00:00